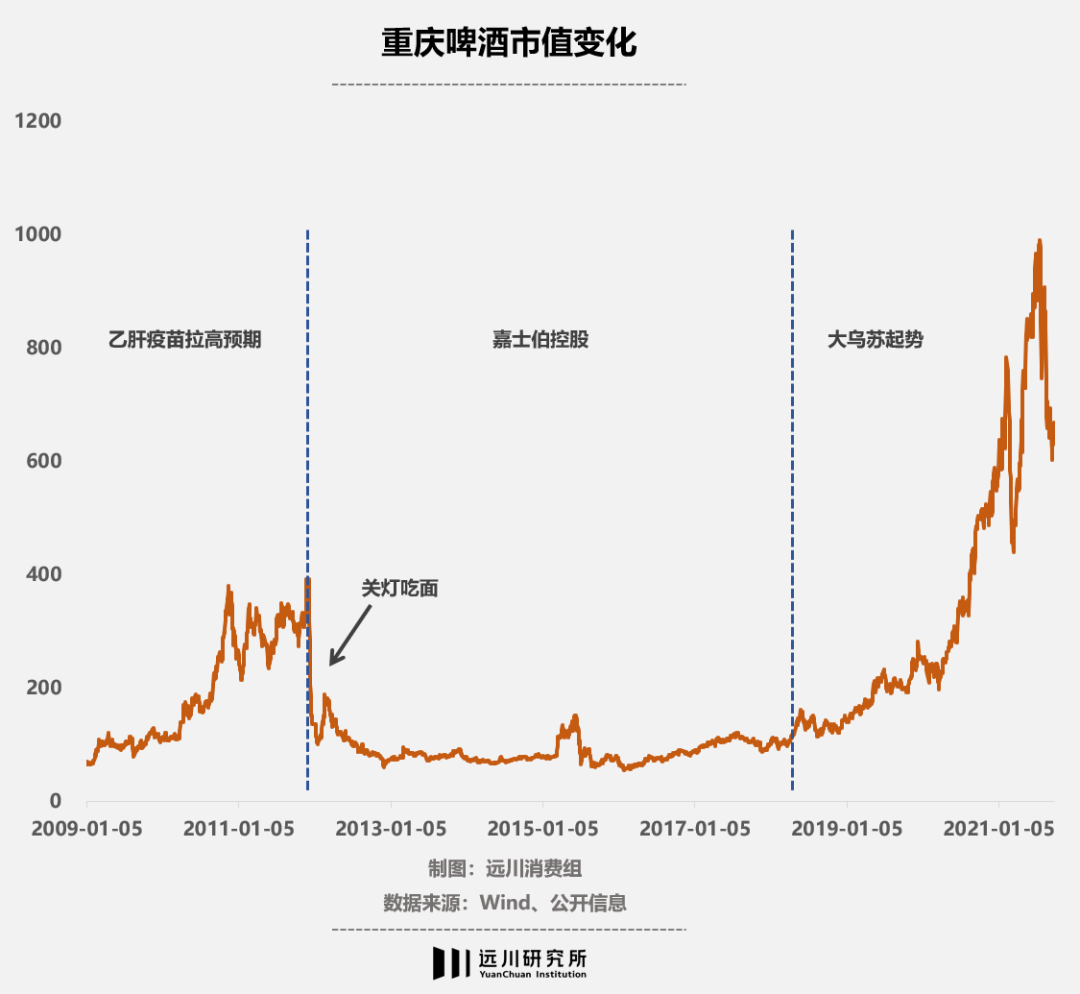

当重庆啤酒市值在2021年7月突破1000亿时,当年经历“关灯吃面”的股民百感交集。

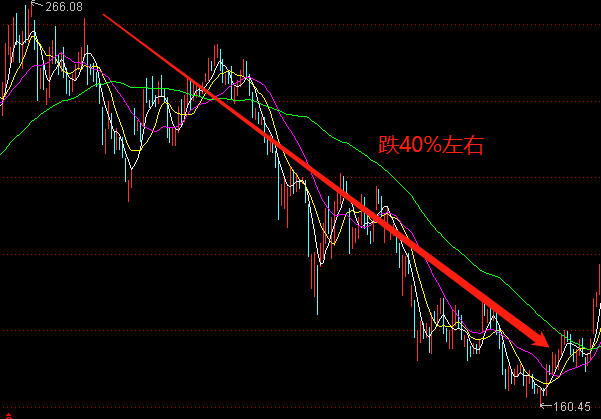

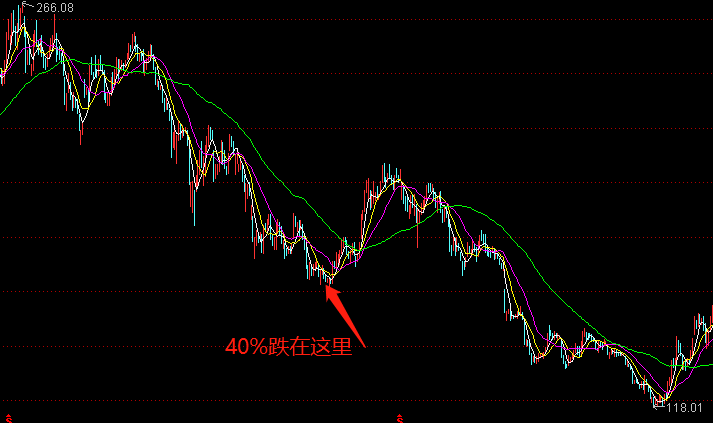

这是一家一度成为过街老鼠的公司。10年前,“不务正业”的重庆啤酒因为乙肝疫苗的大败局连续9个跌停,并随后因为“关灯吃面”这个梗、以及徐翔的逆势抄底,永远被定格在了A股的历史里。

时过境迁,昔日的明星股如乐视、康美、华锐等都纷纷退市,消失在水面之下,而重庆啤酒却悄无声息地复活了,甚至重返消费白马股的行列。其凭借的自然不是疫苗,而是老本行啤酒。

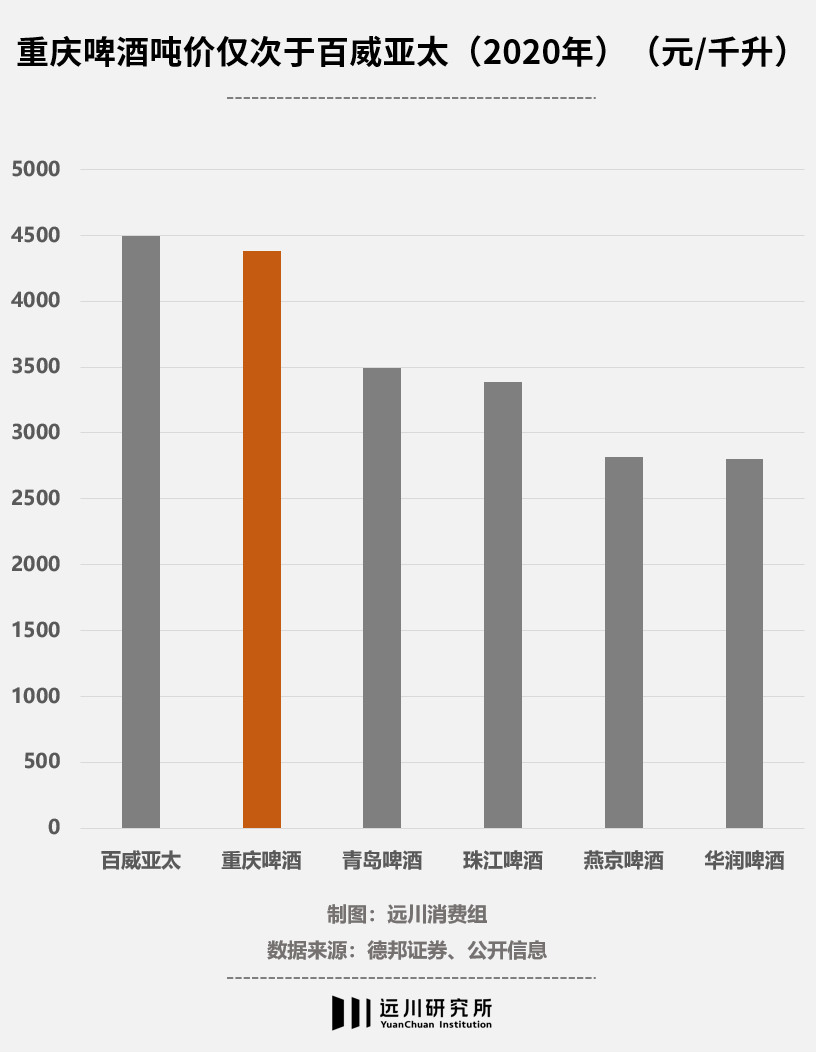

2020年,重庆啤酒的营收首次突破100亿大关,在竞争激烈的啤酒行业里晋升至第四名,反超了昔日的老大哥燕京啤酒,仅次于百威、华润、青岛,其股价也在十年里上涨超过10倍。

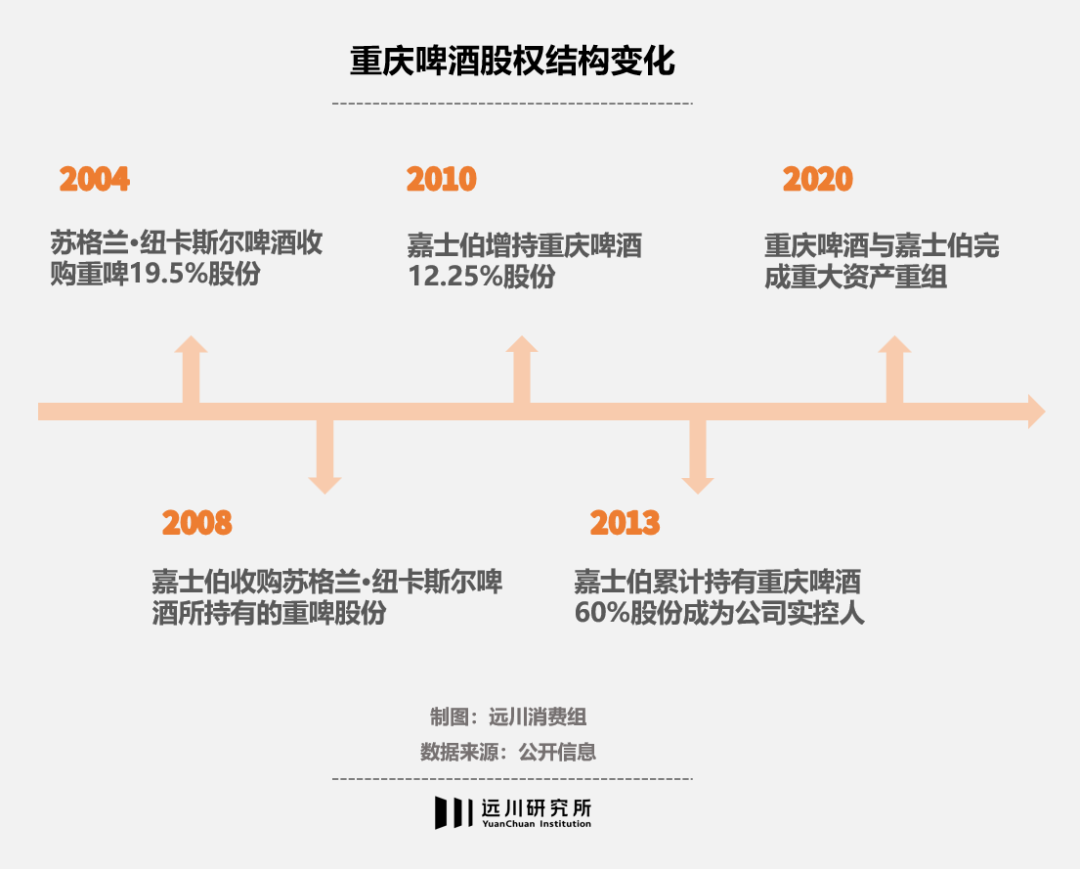

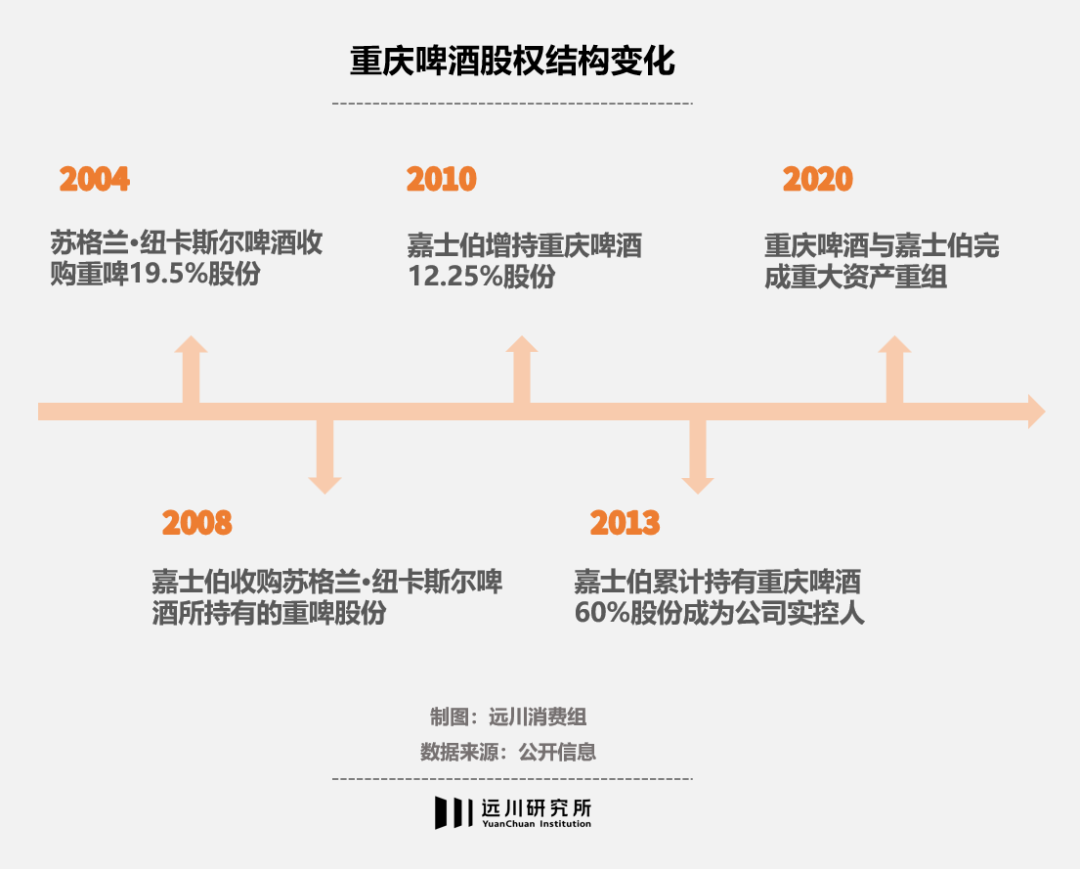

逆袭的背后,是所有权的转移。大多数消费者不知道的是,重庆啤酒的主人已经从地方国资委,变成了全球第四大酿酒集团嘉士伯(Carlsberg),它也是重庆啤酒复活的最大幕后推手。

嘉士伯早在2008年就收购了重庆啤酒17.46%的股权,在2010年和2013年两次增持,目前持有重庆啤酒股权比例超过60%。2020年底嘉士伯更是将持有的其他国内啤酒品牌注入重啤。

在嘉士伯注入的品牌里,就包括了一个为重庆啤酒股价飙涨推波助澜的牌子:乌苏啤酒。

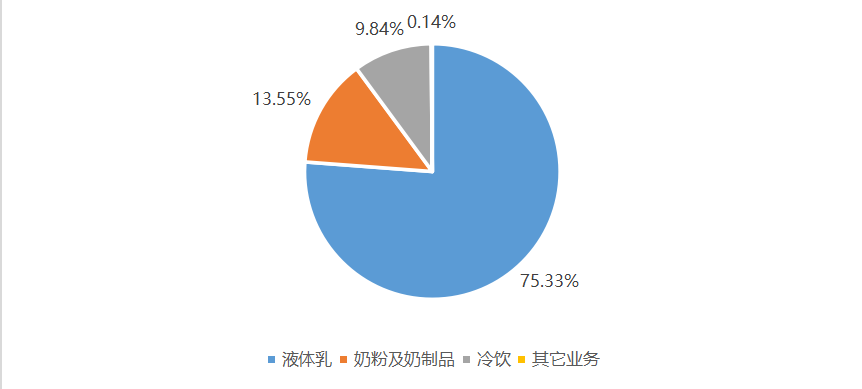

2020年,重庆啤酒的总销量是243万吨,其中乌苏啤酒卖了63万吨,占比约为四分之一,立下汗马功劳,相关的“夺命大乌苏”和“nsnm”等热梗也频繁破圈,让乌苏啤酒变成了网红产品。

乌苏是什么时候被外资收购的?为什么“夺命”乌苏反而能给重庆啤酒“续命”?而为何重庆啤酒这么一个“不务正业”的坏孩子,能够得到外资的持续青睐和扶持?这些都是一些有趣的问题。

另外,疫情虽然对消费造成重大冲击,但啤酒巨头们却在逆势数钱。疫情期间重庆啤酒涨幅高达200%,华润雪花、青岛啤酒股价也实现翻倍。这个昔日被诟病为“工业马尿”的行业,到底在发生什么?

本文将详细解答上述问题。文章较长,配合一杯工业马尿服用,效果更佳。

啤酒这个行业,赚的首先行业格局的钱。

比如在巴西,百威英博一家垄断,市占率超过60%,EBITDA利润率超过50%,堪比茅台;美国的啤酒寡头数量变成了两个,所以行业利润率比巴西低不少;而中国的市场的格局最差:五雄争霸,因此利润水平也最低。

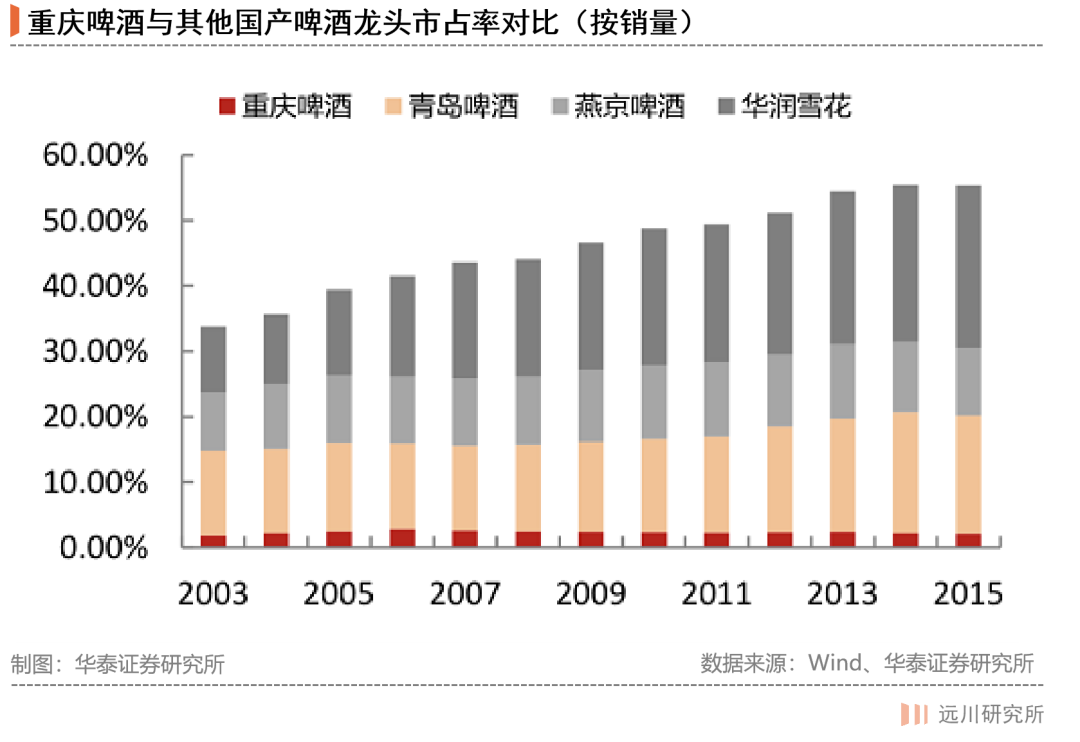

中国啤酒行业格局的变迁可以总结成一段话:80~90年代是地方割据,2000后逐渐变成三国演义(青啤、燕京、华润),而随着两大外资巨头的入场(百威、嘉士伯),主要玩家又变成了5家。

这其中既有外资势力的入侵、民族品牌的崛起,还有无数地方品牌的销声匿迹,更有很多段子,比如华润之所以做啤酒,原因是老总宁高宁看了青啤的招股说明书,大腿一拍也下场去干了。

80~90年代中国啤酒公司的数量一度超过1000家,但到了2013年,基本形成了华润、青啤、百威、燕京、嘉士伯五雄林立的局面,大量的地方啤酒公司要么被收购兼并,要么破产清算。

重庆啤酒虽然是地方品牌,但在90年代激烈的行业兼并中活了下来,成为西南地区的扛把子,跟燕京啤酒一样在1997年登陆资本市场,只比当时的行业龙头青岛啤酒晚了大概4年。

啤酒的区域性很强。跟越久越醇的白酒不一样,啤酒恰恰相反,越新鲜口感越好。因此啤酒是高周转的快消品,不具有礼品属性或收藏价值,某种程度上接近于软饮,人称“小麦果汁”。

由于对新鲜度要求高,保鲜和运输就成为制约啤酒运输半径的重要因素。由于啤酒中二氧化碳浓度高,而酒精又能溶解多种有机物,因此玻璃瓶作为无机物耐压、不易变形,最适宜储存啤酒。

但是玻璃瓶较重,同时货品价值低,加上回瓶问题,运输成本极高[1],因此啤酒的运输半径较小,一般不超过300km[2]。运输成本高、运输半径小的特点致使啤酒产销区域性明显。

这也是嘉士伯并购重庆啤酒的重要的理由。90年代嘉士伯曾进入过内地市场,但由于定价过于高端,脱离了人民群众,所以最终亏损严重,被迫把工厂卖给了青啤,狼狈退出中国市场。

2001年中国加入WTO之后,嘉士伯卷土重来,此时国产啤酒三巨头已在东部沿海圈定了势力范围,为了避免和他们正面冲突,嘉士伯选择从西部突围,大肆并购西部的区域龙头公司。

2003年开始,嘉士伯分别斥资8500万、2.2亿收购昆明华狮啤酒、大理啤酒,拿下云南省41%的啤酒市场。第二年又重组拉萨啤酒,收购兰州黄河啤酒。逐步成为西部龙头。

正是在这一阶段,嘉士伯逐步将两名大将纳入麾下:重庆啤酒和乌苏啤酒。

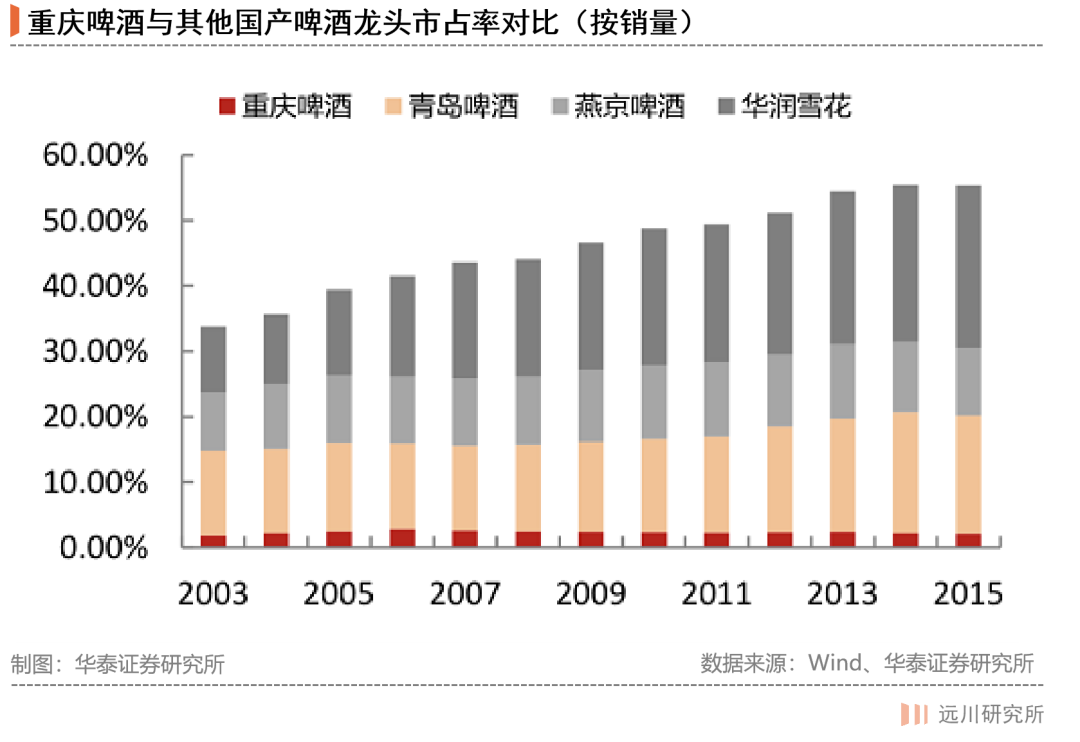

重庆啤酒作为西南地区的龙头值得被收购,但尴尬的是重庆啤酒虽然1997年就登陆资本市场,占尽先机,但市场占有率却一直不温不火,逐渐被其他几家龙头公司抛下(如下图)。

在华润、青岛、燕京版图日益清晰的同时,重庆啤酒基本错过了中国啤酒行业的并购整合期,市场占有率甚至不足2.9%。其原因就是重庆啤酒1997年上市后没有专注主业,反而做起了疫苗。

毕竟重庆啤酒上市时间是20世纪末,它可能跟无数填志愿的考生一样信了这句话:21世纪是生物的世纪。

重庆啤酒为什么去做疫苗?坊间有两种说法。

一种说法是重啤的科研人员在啤酒发酵过程中,发现了治疗疫苗的有效成分;另一种说法是某券商向重啤推荐搞乙肝疫苗,而当时重啤某高管的妻子拥有一家生物公司,于是顺势收购[4]。

前者的说法像是地摊文学,后者的说法能进反腐倡廉的案例库,所以上述说法的真实性无从考证。

不过那些年疫苗是A股的春药,跟现在的芯片一样。很多企业像重庆啤酒一样跃跃欲试,准备攻克世界级医学难题,比如化工企业岳阳兴长与胃病疫苗、长春高新与艾滋疫苗、海欣股份与直肠癌疫苗。

重啤在公告中给出的答案也是如此:“生物工程技术将是21世纪最具发展潜力的新兴产业,也将会成为公司的利润增长点。”

喝酒伤身,疫苗救人,加之乙肝疫苗在我国不仅需求庞大,而且需求迫切。这种转型要是成功,铁定入选“感动中国”,老总能上当年的春晚。

1997年,重庆啤酒上市后收购了佳辰生物52%的股份,后于1999年增持至93.15%,然后又以2300万的价格买下了第三军医大学教授吴玉章处于基础研究阶段的“治疗性乙肝疫苗”。

随后,重啤开始了低调的研发之路。2008年大熊市后,重庆啤酒股价低迷,但2009年起,重庆啤酒一改以往的低调态度,先后发了18份研究公告,每一次公告都能或多或少引起股价的波动。

当时,不少券商都曾给出了“强烈推荐”的评级,其中兴业证券的王晞和华创证券的廖万国吆喝的最为卖力。自2009年8月起,王晞先后30次强推重啤,在研报《橘子快红了》中,他文绉绉总结道:

“橘子红了,我们所做的应该是等在树下”。

有券商甚至估计一旦重庆啤酒的疫苗上市,10年内可以产生800亿销售收入、过百亿的净利润[4]。经过轮番炒作,三年间重啤股价最高飙升362%,单2010年的涨幅就达到了240%。

然后便是2011年12月7日,重庆啤酒披露乙肝疫苗二期临床试验结果:完全无效。

一时间,重庆啤酒马上9个连续跌停,股价从每股80多元跌至每股20多元。2011年12月,来自全国各地的公募、私募、券商从业人员纷纷汇聚于重庆啤酒总部,只为一个解释或答案。

12月15日,一位股民饱受重啤折磨之后在股吧留下了一句话,“今天回到家,煮了点面吃,一边吃面一边哭,泪水滴落在碗里,没有开灯”。这就是著名的“关灯吃面”梗的由来。

“关灯吃面”出处,股吧截图

面对暴跌的股价,重仓重啤的大成基金也坐不住了,提出临时召开股东大会,首席投资官刘明直指重啤在信息披露不够真实准确,要求罢免当时重啤的董事长黄明贵,上演了一出逼宫大戏。

而此前,大成对重仓持股重啤有着十足的底气,他们家那会儿的医疗研究主管是武汉大学病毒学硕士、师从闻玉梅院士(治疗性疫苗专家、乙肝病毒分子生物学与免疫学学科带头人)的吕猛。

在吕猛的“专业的背景和严密的推演”下,大成基金的众多基金经理被说服,他们在重啤20元上下时入场,直至股价攀升至80元,光靠重啤一只股票大成账上最高浮盈就超过20亿元。

多年后,已经奔私的吕猛接受中国基金报的采访时这样回顾:“我花了整整一年时间调研这家公司,倾注了全部精力,自认为研究透彻,所以持股信心很足,但最后的结果出人意料。”

他总结道:“现在我把当时对重庆啤酒的投资,定性为风险投资”。

当年的基民听到“风险投资”这四个字恐怕会吐血,这笔“风险投资”的结果是割肉离场,巨大的浮盈变成巨大的亏损。而与大成基金的铩羽而归形成鲜明对比的,是泽熙投资的富贵险中求。

在重庆啤酒连续9次跌停后,徐翔亲自操刀,大举买入重啤。泽熙领衔两只私募豪吞1340万股,一举拿下第一、第五大机构股东[5]。泽熙这次出手成功狙击了重啤最高近40%的涨幅。

1月10日,公司另一份公告同样显示疫苗无效,泽熙抛售1.01亿元,避开此后重啤20%的跌幅。随后重啤继续下跌,市场情绪降至冰点。而此时徐翔卷土重来,重仓重啤5亿元,持股比例接近举牌线[6]。

一个月后,重庆啤酒股价反弹至39元/股,实现翻番,徐翔在35元获利离场[7],其手法和“成果”震惊了私募圈。

马后炮来讲,新药研发是个“三高”生意:高门槛、高投资、高风险,重庆啤酒尽管先后投资2.87亿,但要攻克的对象是“诺贝尔医学奖级”的乙肝疫苗,能做出来的几率等同刮彩票。

不过毕竟连中青宝都能成为“元宇宙”龙头,咱西南啤酒霸主攻克人类医学难题有什么不能信的?

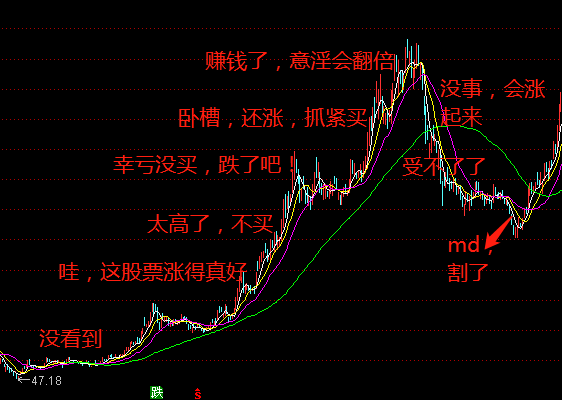

A股的故事向来都是“你敢讲,我敢信”,所以关灯吃面的人可怜吗?很多投资者一边艳慕徐翔们的神话,认为自己也能偶尔当一当镰刀,另一方面却轻易下注,在被割时哭喊着“把钱还我”。

而故事的主人公重庆啤酒,豪赌疫苗13年一夜清零,虽然留下关灯吃面、大成溃败、徐翔抄底、48次涨停……等等一系列故事素材,但它们家的主业——啤酒生意——已经岌岌可危。

在重啤鏖战疫苗的2011年,国内三巨头攻进了它的西南腹地,重庆啤酒当年的利润下滑超过50%,收入只有青岛啤酒的10%多一点,如果继续下去,重啤可能变成下一个消失的地方品牌。

转机发生在2013年,嘉士伯通过增持的方式变成重啤的实际控制人,重啤成为一家总部在丹麦的外资公司。这也是为何本文题图用的是《狩猎》男主角麦斯·米科尔森(丹麦人)吹瓶照片的原因。

抱上大腿的重啤这个时候估计最想跟消费者和大股东说的就是:妈妈请再爱我一次。

接手重啤之后,嘉士伯入驻的管理团队首先做的就是:关闭工厂。

从2015年到2018年,重庆啤酒陆续关停和转让了10家效率低的工厂。同时重庆啤酒在2015年将疫苗项目彻底卖掉,这个累计投入数亿的项目最后转让的价格感人:100万元。

对自己痛下狠手的重庆啤酒关厂成效逐步显现,资产周转率成为行业第一:2020年重庆啤酒的产能利用率甚至达到81.4%,远超百威亚太61.7%、华润啤酒65.8%、青岛啤酒55%。

降本增效只是开始。2013年控股重啤时嘉士伯就曾承诺解决同业竞争的问题,其在2020年将旗下的其他国内啤酒品牌打包注入重啤,让后者从一家地方啤酒公司,晋级全国玩家。

这其中就包括乌苏啤酒,这是一个增速既快,毛利又高的黄金资产。

在说明乌苏救活重庆啤酒之前,需要先普及一点啤酒行业的知识:酿酒虽然早就彻底工业化标准化,但依然摆脱不了“看天吃饭”的成色:原料、水、气候都会影响酒类的风味和品质。

以茅台为例,茅台镇冬暖、夏热、少雨、少风,又位于赤水河上游,特殊的气候和水文环境十分有利于酱香酒的发酵和熟化,加上后期的神化和包装,才造就了2000多块钱一斤的东方神水。

同样,位于新疆西北部的乌苏市也造就了独一无二的乌苏啤酒。嘉士伯当年收购乌苏啤酒,除了符合其西部扩张策略外,就是因为乌苏市实在太适合生产啤酒了,属于老天爷赏饭。

啤酒花是啤酒的天然防腐剂,其苦味又为啤酒提供了天然风味,而新疆是全球三大啤酒花产地之一,乌苏更是号称“跟啤酒之乡慕尼黑同纬度,采用天山雪水,酿造出来的啤酒口感醇厚。”

上述说辞,你要是全信就输了。其实很多消费品都喜欢炮制一套品牌玄学,消费者听听就得了。其实真正让乌苏啤酒脱颖而出的,还是它身上的边疆风情标签和诸多“槽点”。

相较于普通的工业啤酒,乌苏的酒精度更高(4%)、麦芽度更高(11度)、容量更大(620ml/瓶),风味独特,以及“容易上头,容易喝醉”的特性,成为乌苏冠以“大”字的主要原因。

其实乌苏啤酒的酒精度数并非离谱,但据说其在酿造过程中加入大量大米,致使其杂醇更多,后劲儿大,第二天头疼欲裂。这本来是个不小的缺点,但是却成为乌苏话题度的源泉。

2018年恰逢社交媒体的流量风口,乌苏啤酒凭借着硬核、易醉、上头的特性成为网红啤酒,人称“夺命大乌苏”,而“乌苏”的拼音“wusu”倒过来是“nsnm”,被网友调侃成“弄死你们”。

在职场上被“996”弄到瘫痪的年轻人们,看到“弄死你们”自然有种亲切感。

wusu拼音倒过来是nsnm,为“弄死你们”的缩写

不同于其他啤酒在线下主攻夜场,乌苏瞄准的是烧烤,号称“大乌苏小烧烤,来顿宵夜刚刚好”,而年轻消费者更愿意在社交媒体上分享,抖音上#乌苏#相关视频的播放量高达2.3亿。

乌苏啤酒的幕后推手自然是嘉士伯。2016年,乌苏啤酒成为嘉士伯全资子公司后,嘉士伯就开始了造星之路。

一方面是推动乌苏走向全国。乌苏啤酒先后在全国30个省建立了销售网络,覆盖了全国41个城市,并让重庆啤酒帮助乌苏委托加工,在全国十几个省份建立生产基地,彻底走出新疆。

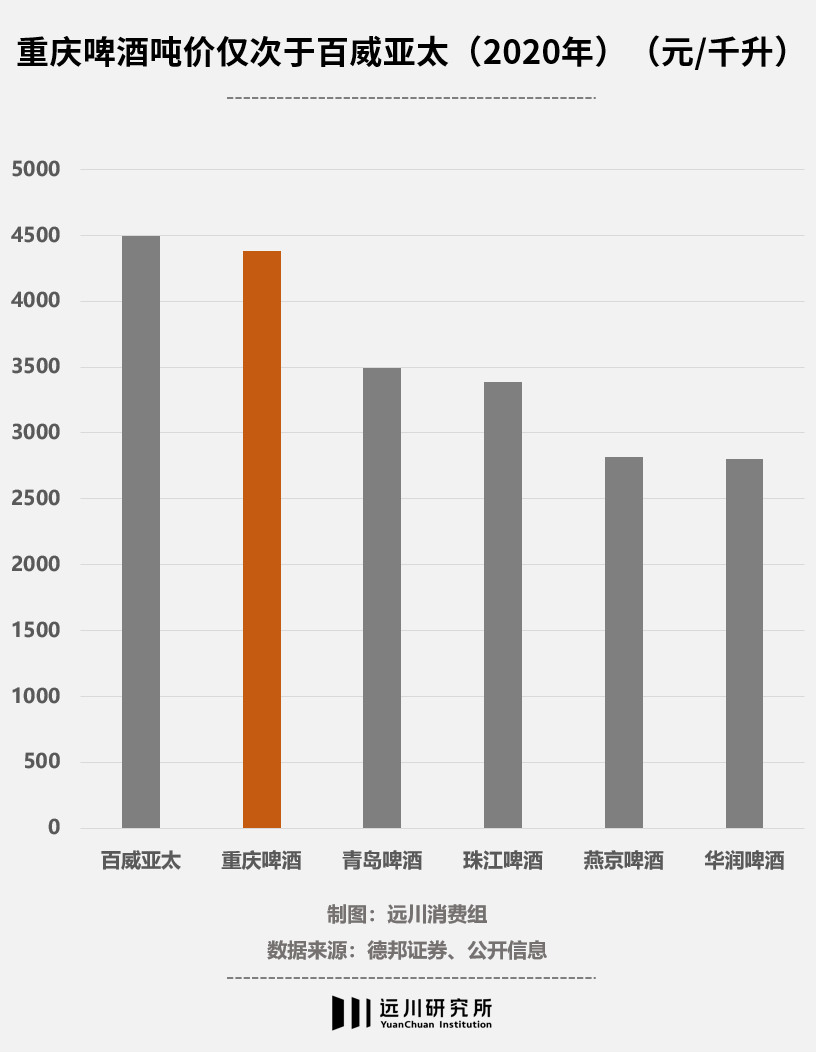

另外一方面就是定价和营销策略。我国啤酒市场以低端为主,主流价格4-6块,吨价3000元;高端啤酒的价格在8元以上,吨价大约4500-5000元,毛利率接近50%,乌苏啤酒就属于8元价格带以上的高端啤酒。

在东部沿海,大乌苏12元的终端价比疆内翻了一番,高溢价保证了渠道的高利润,乌苏啤酒的经销商和终端的毛利率要远高于青岛、雪花和百威,这是乌苏能在短短几年内迅速打通全国渠道的重要原因。

事实上,你去烧烤摊喝的乌苏跟新疆关系基本不大了。比如你在上海的街头点一瓶红乌苏,它的产地大概率是来自苏北盐城的工厂;你如果在广州的夜宵摊上喝的乌苏,大概率来自佛山。

消费者愿意为带有边疆风情的产品支付高溢价,这跟西藏虫草和查干湖鱼头一样,都是营销的胜利。

在“夺命大乌苏”的带动下,2021年上半年重庆啤酒实现营收71.4亿元,同增27.5%,高端产品更是同比增加62.3%,其中乌苏势如破竹,在疆外销量同比增加89%。

大乌苏“夺”了消费者的命,却“续”了重庆啤酒的命。乌苏给重啤(嘉士伯)带来的高端化效应让其他厂商羡慕不已。事实上,国内啤酒公司往高端——也就是高价——的欲望,已经非常迫切了。

从数据上看,2019年全球啤酒吨价的均值在6325元,日本大概是10000元、美国大概是8000元,我国目前是3000元。对比奶粉(全球最贵)和白酒(100美金以上价格带中国占90%),啤酒涨价的逻辑似乎行得通。

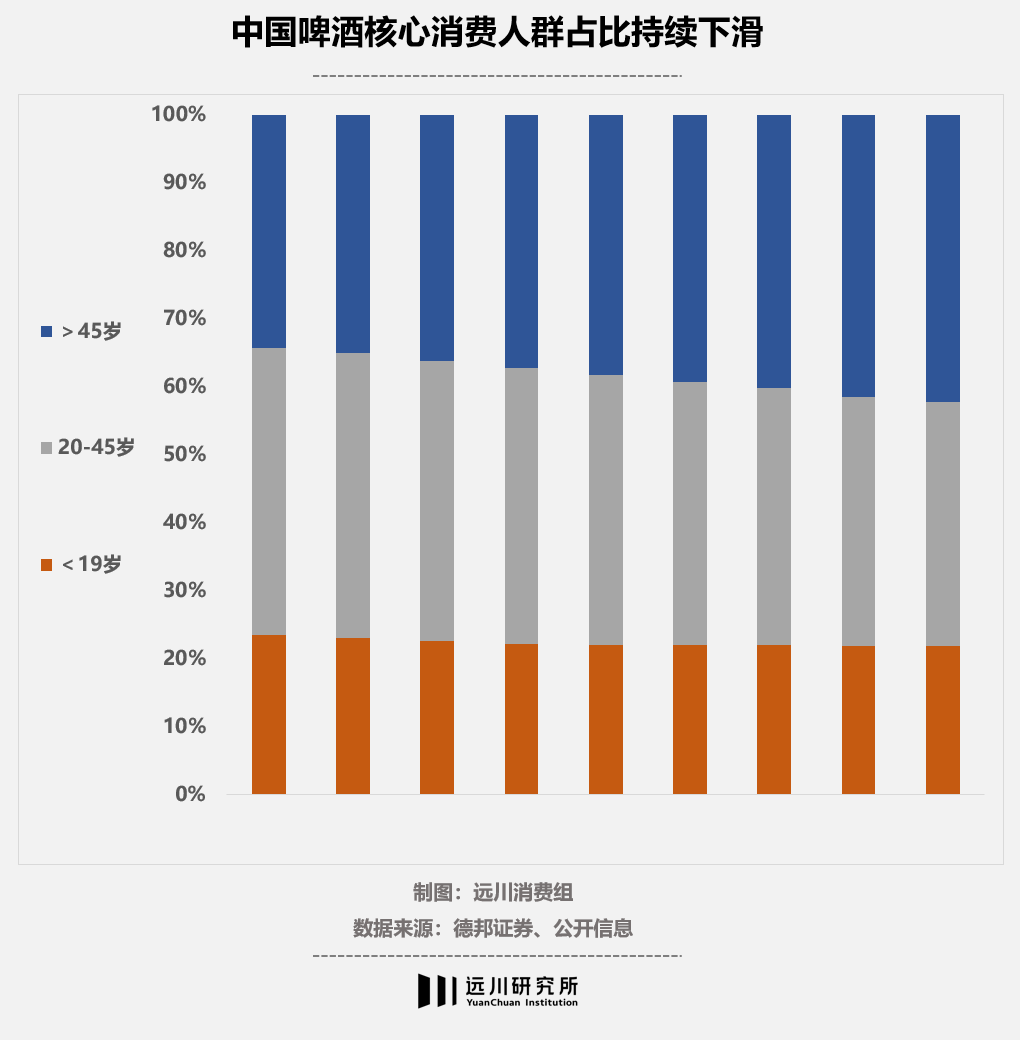

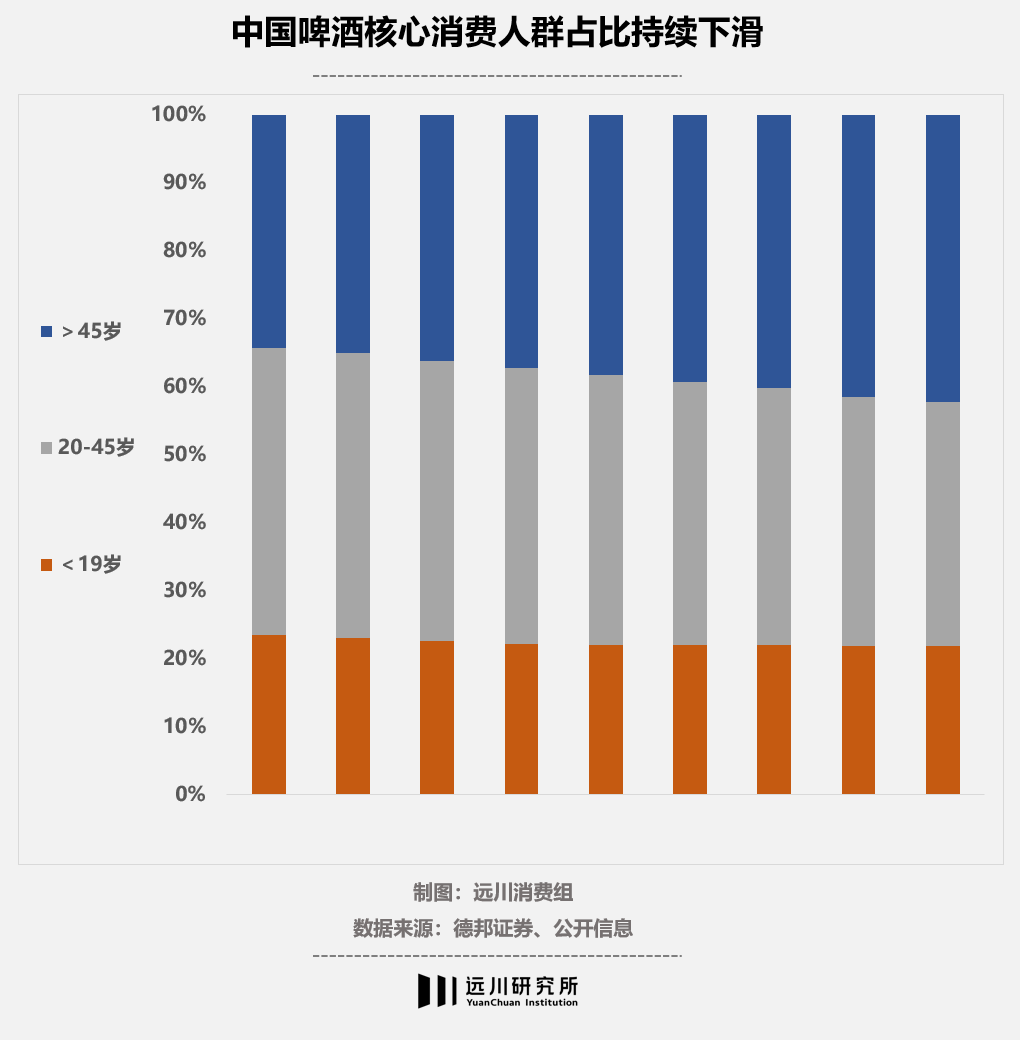

而且“提价”的确是啤酒行业唯一能讲的故事了,原因很现实:年轻人不够用了。

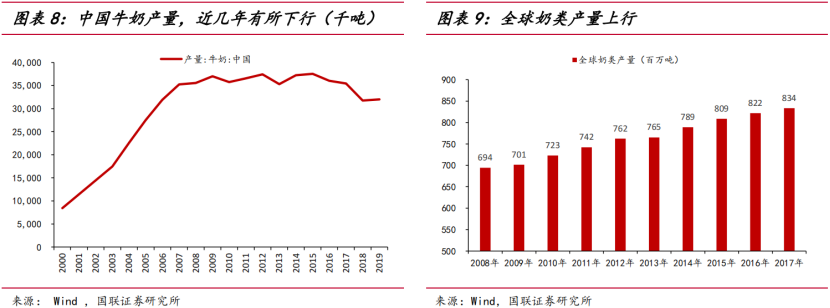

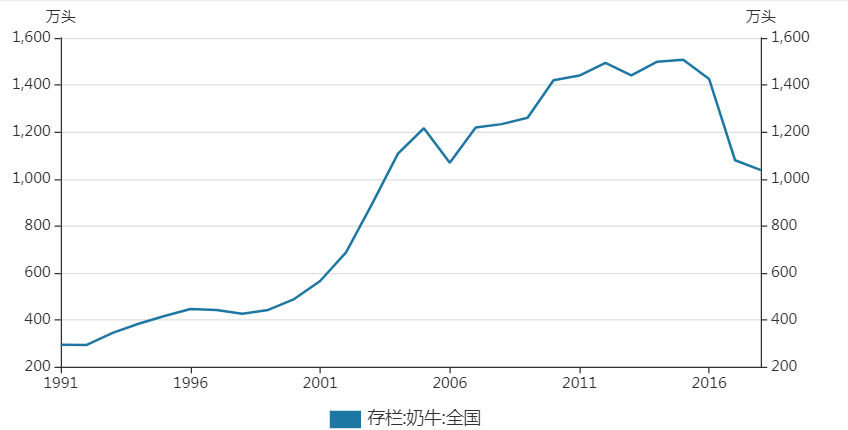

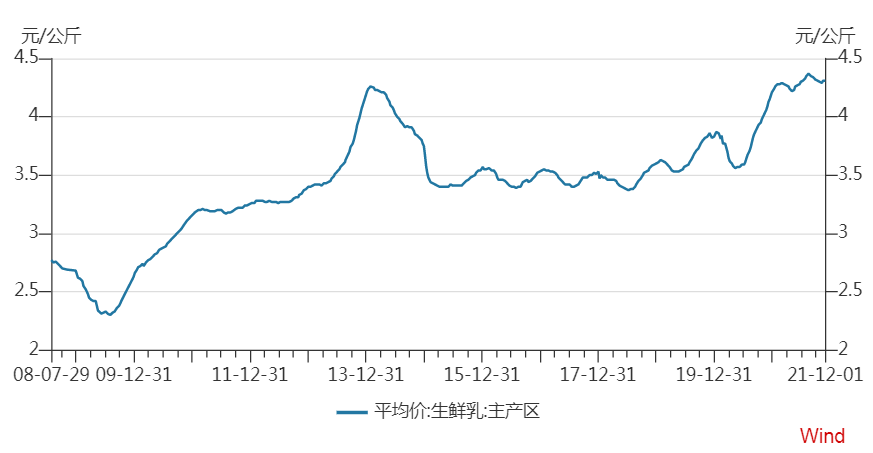

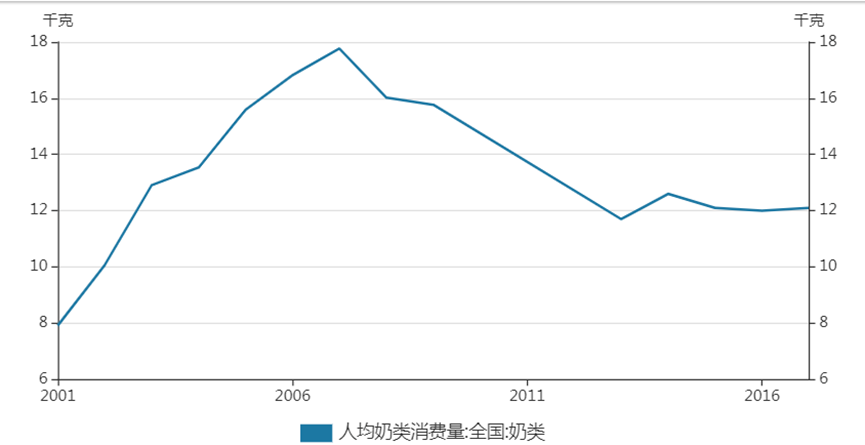

在嘉士伯控股重庆啤酒的2013年,我国啤酒行业产销量突破5000万千升,到达顶峰,之后便逐步下滑。

背后是人口因素。啤酒的主力消费人群集中在20-45年龄段,过了这个年龄大部分都喝不动啤酒了。中国这一年龄段的人群占比从2011年的42%,萎缩到了2020年的35%,下滑明显。

数以亿计的农名工群体,也曾经是消费“大绿棒子”的核心主力。在工地上,一份重油重辣的高热量盒饭,配上一瓶几块钱的寡淡啤酒,几乎是每一个体力劳动者在夏日的就餐标配。但随着中国适龄劳动力人口的“达峰”,这些消费也在走向萎缩。

人口趋势的大背景下,停滞的又岂是啤酒?

如果翻开垂直消费品的数据,你会发现除了啤酒下滑外,白酒消费也在下滑;奶粉消费在停滞,方便面消费也在停滞;牛奶的增速放缓,调味品的增速放缓,花生油的增速也在放缓……

但“总量萎缩”意味着没有投资机会了吗?事情可能并非想象的那样:主流啤酒公司在2013年之后开始“认命”,接受了行业停滞的这个事实,然后在2018年前后停止价格战,股价在过去三年基本都涨了200%~300%左右,抵得上之前的10年。

我们在2018年发表的文章《啤酒的三国演义》里就已经指出:啤酒消费总量从2014年开始萎缩,国内5个玩家谁也消灭不了谁,它们共同瓜分了80%的市场,行业格局趋于稳定。

这是行业典型的“第四阶段”,也是“第二个黄金投资期”。如何理解?大多数行业都是“起于群莽,止于寡头”,大概能分成四个阶段:

第一阶段:需求爆发+供给爆发。一个新兴的行业通常会伴随着需求的暴发式增长,眼红的参与者自然会蜂拥而至,供给也会爆发,鱼龙混杂。这个阶段时投资的“第一个黄金时期”。目前新能源汽车就处在这个阶段的尾期。

第二阶段:需求放缓+供给扩张。爆发大都短暂和不可持续的,当行业需求开始放缓时,后来者通常还会前仆后继入局,供给继续高速扩张,竞争格局自然开始恶化,包括龙头企业在内的玩家利润率都会下滑,投资要避开这个阶段。

第三阶段:需求萎缩+供给收缩。当行业的恶性竞争延续一段时间之后,竞争力弱的参与者开始开始熬不住了,纷纷离场,行业的供给会大幅度收缩,可以称之为市场化的“供给侧改革”。

第四阶段:需求复苏+供给稳定。绝大多数行业的需求都不会一直萎缩(除非是功能手机和教培这种),等到需求复苏的时候,行业剩下来的玩家就会“坐享”竞争格局稳定带来的红利,赔率虽然小(空间没有第一阶段大),但胜在概率高(竞争格局的确定性高),这也是前文所说的“第二个黄金投资期”。

当然,上述四阶段的划分略为简单,具体每个阶段都要结合具体行业来分析。比如啤酒行业,投资圈对“到底最后剩几家才算格局稳定”这个话题吵了很多年了,如果参考美国和日本的“双寡头格局”,中国的“春秋五霸”格局似乎还不是终局。

但实际上,从2017年开始国内的啤酒公司就已经“卷不动”了——既然谁都消灭不了谁,而且需求还在萎缩,那还打个毛?于是竞争态势大为缓和,行业整体的税前净利润率从2017年的7%,提升到了2020年的9%。

除了竞争放缓,啤酒行业也出现了新的驱动力,也就是前文所讲的“提价”。所谓的“提价”并非简单粗暴地把5块一瓶的工业马尿提到10块一瓶,而是让消费者转去消费更高价格带的产品。

事实上,所有的啤酒公司都希望消费者忘记几块钱一瓶的啤酒,转而去喝那些名字稀奇古怪的的高价啤酒,比如青啤的奥古特和鸿运当头,华润的SuperX和马尔斯绿,百威的科罗娜、福佳、鹅岛,以及重庆啤酒(嘉士伯)的红乌苏。

会越来越多的消费品会重复啤酒的故事:需求停滞,但利润提升;总量萎缩,但消费升级。只不过局部的升级,掩盖不了整体的下滑。对于大部分消费品来讲,“量价齐升”的黄金时代已经结束了。

在人口和疫情的冲击下,啤酒的消费场景多了些暮气,少了些以前的喧闹:那些年,工地上人声鼎沸,绿色的酒瓶摞的老高;饭馆里门庭若市,烧烤摊上烟火缭绕,年轻人们吹着瓶嬉笑打闹,一切都像啤酒沫子一样新鲜和年轻。

无论阴晴圆缺,投资总能找到赚钱的缝隙;但年轻的时代一旦逝去了,就很难再找回来了。

[1] 啤酒的三国演义,饭统戴老板

[2] 高端新时代,盈利新起点——啤酒行业专题报告,国泰君安证券

[3] 大成基金刘明:没有预期到重啤突发公告,投资者报

[4] 重庆啤酒:疫苗局中局,商界评论

[5] 泽熙凶悍狙击重啤 最高疯赚近四成,新快报

[6] 一年暴涨680亿,重庆啤酒为何耍起酒疯,市界

[7] 无敌是多么寂寞,徐翔豪赌央企退市第一股,狱中坐收数倍浮盈,野马财经

[8] 市场潜力预期由1.2亿人口向3.5亿人口转变,华创证券

[9] 沉默的重庆啤酒现场:距离事件真相只有15米,理财周报

[10] 吴玉章:另辟蹊径攻免疫,中国科学报

[11] 重庆啤酒股价大跌是“黑天鹅”事件吗?上市公司会计问题

[12] 重庆啤酒公布疫苗数据 专家称医学败局已定,网易财经

[13] 高端啤酒排头兵,乌苏吹响全国化号角,德邦证券

[14] 起伏跌宕,朝日重升——日本啤酒行业专题报告,国泰君安证券

[15] 嘉士伯赋能西部龙头,“网红”乌苏迈向“长红”——重庆啤酒深度报告,浙商证券

[17] 啤酒江湖,上海交通大学出版社

[16] 百年青啤栉风沐雨,结构升级乘风破浪,西南证券

[18] 高端破局 中国最具成长的啤酒公司,申万宏源研究

[19] 啤酒经济学,中信出版社

[20] 我在泽熙学到的第七堂课,叶展

转自:https://mp.weixin.qq.com/s/MuB79qVv48uxD-WG1Bm9yA