新冠肺炎疫情之后,制造业产业链加速调整,以美国为代表的西方国家采取的超大规模扩张性财政、货币政策或许就是点燃通胀的烈火。密歇根大学消费者调查10月份的最新数据显示,明年通胀预期调升至7%,较5月份的第一次跳升(3.2%)又上一个台阶。这份调查结果并非未来步入通胀的坚实论据,但也足以引起决策层和市场人士的关注。

通胀大缓和

20世纪90年代初以来,通货膨胀的全球性特征表现为三点。

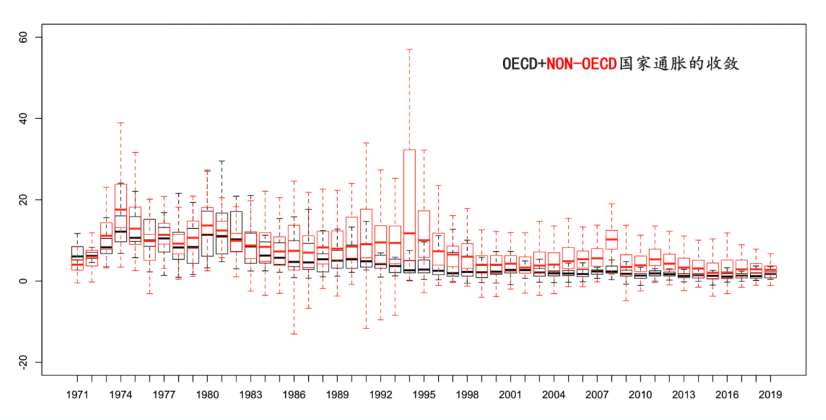

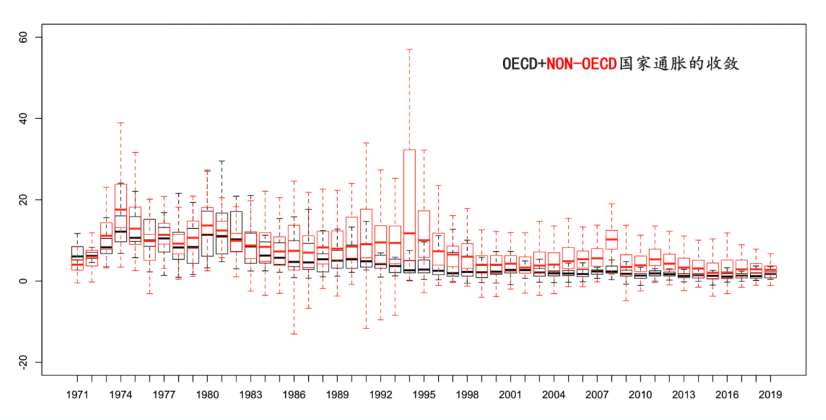

第一,通货膨胀率持续下行。至20世纪末,经合组织(OECD)国家核心通胀的中位数已降至2%以下,部分国家开始出现通缩,非OECD国家核心通胀的中位数降至3.5%,较90年代初分别下降4和6个百分点。

第二,无论是发达国家或发展中国家内部,还是彼此之间,通胀率都经历了大收敛。大危机之后,两个阵营通胀的收敛特征更加明显,基本呈水平线,至2019年末,通胀率中位数分别为1.7%和2.24%。

第三,通货膨胀率的波动性下降,联动性增强。本世纪以来,OECD国家核心通胀中位数基本在2%上下的0.5个百分点范围内波动,非OCED国家的波动区间为4%上下1个百分点,四分位数间距(IQR)高度重合(图1)。联动性方面,整体价格通货膨胀率的联动性显著增强,核心通胀的联动性相对较弱。

图1:全球通胀的缓和与收敛

数据来源:OECD、世界银行,东方证券计算

全球通胀特征引发的最大的谜题,是菲利普斯曲线的斜率平坦化。一般来说,失业率上升,工资水平下降(因为劳动力供应增加),会引发通胀率下降,也就是失业率与通胀率负相关。以失业率为横轴,以通胀率为纵轴,可以得到一个斜向下的曲线,是为菲利普斯曲线。菲利普斯曲线平坦化的含义是,失业率下降,并没有带来通胀率的上升。随着世界进入低通胀+充分就业+高增长的“大缓和”时期,菲利普斯曲线变成一条位于2%通胀率的水平线——菲利普斯曲线“消失”了。

那么,为什么全球进入低通胀,为什么菲利普斯曲线会平坦化?

沉睡的菲利普斯曲线

全球化降低商品价格与工资水平

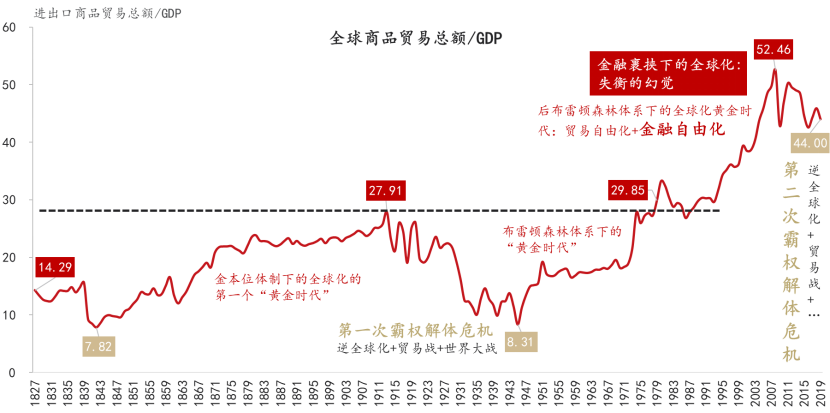

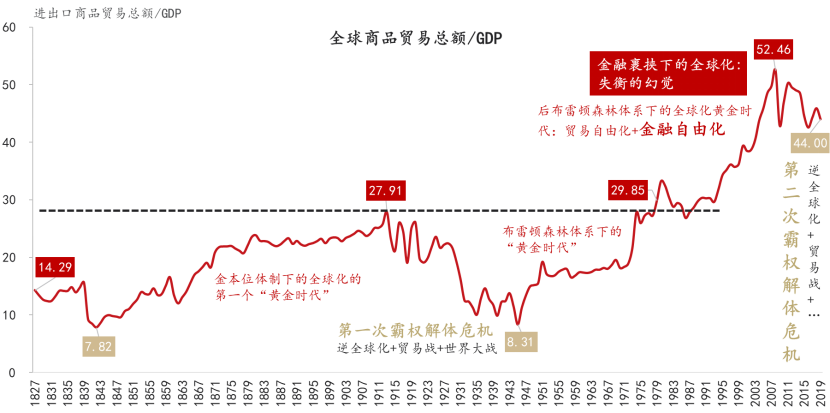

全球化进程在柏林墙倒塌与冷战结束后提速,并因中国加入WTO而达到高潮,但这一趋势在2008年金融危机之后出现逆转。从进出口商品贸易总额占GDP的比重来看,2008年的52.46%是二战后全球化黄金时期的峰值(图2)。

图2:全球化的起落

数据来源:197-1949年的数据来自Klasing and Milionis, 2014;1950-2017年的数据来自Penn World Tables 9.0;东方证券

在封闭经济状态下,通胀压力仅取决于国内供求力量的对比,只要供给跟不上需求的膨胀速度,如失业率低于自然失业率,或产能触及上限,通胀就会上行。但全球化带来变化,全球化至少通过以下三个渠道影响了通胀与供求缺口的关系:

第一,国外需求会挤占国内产能,影响通胀;

第二,进口商品价格会直接或间接影响国内最终消费品价格,汇率因此变得重要,汇率低估是输入性通胀的重要来源;

第三,90年代初以来,价值链上的中间品贸易增速快于最终商品贸易,产业内贸易成为主导形式;资本要素的流动性显著高于劳动,资本项目可兑换的实现推动了直接投资,全球价值链网络得以形成,中间品的全球采购增加了竞争,降低了可贸易品的最终价格。

正是因为全球化,才导致了通胀率在全球范围内的“大收敛”。

婴儿潮降低劳动者议价能力

不同年龄结构人群的经济含义有显著差异。非劳动年龄人群(0-14岁和65岁+)是净需求者和负储蓄者,劳动年龄(15-64岁)人群是净供给者和正储蓄者。

冷战结束以后,前社会主义阵营国家的大量劳动力后备军加入到全球产业链中,其新增数量约两倍于发达国家阵营,其与发达国家的工资差异是吸引跨国公司在全球布局产业链的首要因素。劳动的正向供给侧冲击不仅提高了产能,还降低了劳动的议价能力,从而对商品价格和工资都带来了向下的压力。

与此同时,西方国家劳动市场结构也在发生变化,55-64岁之间的劳动年龄人口和女性的劳动参与率都在持续提高;加入工会的劳动者占比持续下降,罢工等带来的工时损失持续徘徊在低位。这些因素都提高了劳动市场的“松弛”程度,降低了劳动者的议价能力。

内生性货币政策中和了通胀与失业的负相关性

至20世纪80年代中期,美元体系和浮动汇率制度在发达国家已基本确立,各国央行也基本从数量规则转向了利率规则和通胀目标制的货币政策框架。货币市场短期利率成为最重要的货币政策工具,通胀预期的管理也成为货币政策的新工具。

鉴于70-80年代滞胀的教训,抑制通胀,烫平通胀的波动性,成为央行的首要任务。德国央行及欧洲央行显然对通胀的容忍度更低,而美联储则是以低通胀与充分就业为双支柱。货币政策仍然需要在通胀与失业中取得平衡,但与70年代之前需求管理模式的不同之处在于,稳物价的优先级更高,对周期性失业的容忍度有所提升。

货币政策的内生性被认为是菲利普斯曲线平坦化的一个重要解释。在泰勒规则中,被解释变量是短期利率,解释变量是产出缺口和通胀缺口,前者与劳动力市场紧密相关,产出缺口为负往往意味着劳动力市场较“紧”,即失业率低于自然失业率。如果劳动力市场偏紧,为避免劳动力成本上升进一步传递到商品市场价格,货币当局加息的概率会提高,通胀因此而被压抑。故内生的货币政策在通货膨胀和失业差距之间引入了正相关关系,中和了传统菲利普斯曲线中的负相关性,两者合力导致菲利普斯曲线平坦化。

此外,除了通胀与失业,货币政策还需要关注资产价格波动和金融风险,还需要考虑与财政政策的协同问题,尤其是要考虑政府的融资成本和债务杠杆率。这削弱了央行的独立性,从而降低了其对通胀预期管理的可信度,而这被认为是水平的菲利普斯曲线的其中一个重要解释。

通胀抬头与菲利普斯曲线的苏醒

全球化的趋势已经扭转

全球化的趋势已经扭转。它始于2008年金融危机,2016年英国脱欧和特朗普上台,以及2020年新冠肺炎疫情都将加速这一去全球化进程。特朗普的关税是最直接的负向供给冲击。退一步说,即使没有政治因素的驱动,产业链网络的扩散也可能会终止,原因在于,经过过去30多年的发展,发展中国家与发达国家的劳动力成本已显著收敛。至2018年底,美国工人工资已经降至中国的5倍,而2000年为35倍,如果考虑两国的劳动生产率差异,那中国已经不具备劳动力成本优势。

传统可贸易品的价格下降空间,在劳动力成本收敛的过程中不断消失,也将随着产业链的回流转变为上行压力。然而,整体而言,不确定性之处在于,新一代的数字技术已经显著加速服务贸易的进程,这又将压低服务贸易的价格。

世界性老龄化

人们常以日本的案例来反驳人口老龄化与通胀的正相关性,这是在封闭经济条件下得到的结论。全球化是解答日本在90年代人口老龄化与低通胀并行不悖的钥匙:日本虽然出现了劳动力不足,但中国和东南亚的劳动供给足以弥补缺口,这与日本在1985年以后持续扩大的对外直接投资是直接相关的。当下的全球劳动力市场正进入老龄化的“高峰期”,日本的经验已不适用。

2008年金融危机以来,主要国家和全球人口结构出现了“大逆转”(图3),这些变化都将提升自然失业率和劳动者的议价能力。

图3:全球人口红利渐行渐远

数据来源:联合国,CEIC,东方证券

第一,以美国为代表的西方发达国家战后“婴儿潮”(1946-1964年出生)一代开始进入老龄化阶段,这一阶段约持续至2025年才结束,而日本早已在90年代末就进入老龄化社会。

第二,中国早在2005-2010年间就出现刘易斯拐点,农村转移劳动力从过剩变为不足,又在2012年前后开启了老龄化进程,生产者/消费者比例触顶之后快速回落,新增劳动年龄人口开始转为负值。由于两个结构性转折点几乎在同一时期出现,又由于长期受到计划生育政策的制约,中国经济增长将更加受到人口的负面冲击。刘易斯拐点之后,中国劳动力成本显著快速提升,这对全球而言都是负向成本冲击。换言之,仅从人口结构来说,中国已经从通缩的输出者转变为通胀的制造者。

第三,高年龄组和女性劳动参与率的提升空间越来越窄,且已基本触及上限。印度与非洲将成为全球新增劳动人口的后备军,但前者因为阶层等原因,后者因为地理上的分割等原因,都难以对冲发达国家和中国带来的负面冲击。

从全球口径来看,生产者/消费者比例也已经在2015年出现拐点,劳动力供给不足的趋势将难以扭转。与此同时,随着人口预期年龄的延长,患老年痴呆症等疾病的人口比例的显著提升,全球供给相对于需求的缺口还将进一步被扩大。其财政政策含义是,医疗和养老等社保支出会持续增长,这可能意味着增加税收,税收的提升会进一步传导至工资。除此之外,代表劳动阶层的右翼保守势力的掌权,民族主义与反移民浪潮的兴起,都会增加国内劳动者的议价能力,尤其是非熟练型劳动者,他们都是近30年来工资停滞的主要贡献者。所以,工资拉动型通货膨胀的压力,或在未来较长时间逐步显现。

从分配角度来说,过去40年的全球化是技术和资本偏向型的。资本成本在利率下降和信用扩张中不断下降,用资本替代劳动更加有利;这从整体上导致劳动份额的下降,但与此同时,技术密集型行业和熟练劳动力(高学历)的工资显著提升。技术与资本对低技能劳动的替代加剧了贫富分化和经济失衡,趋势已难以为继。

货币政策对通胀容忍度提升

随着通胀和通胀预期的持续低迷,以及引导通胀上行的努力屡屡遭遇挫折,美联储开始微调货币政策规则,转向参考中期内的平均通胀。

认为货币政策并不能带来改变的看法,通常基于2008年金融危机之后,美联储史无前例的量化宽松和资产负债表的扩张并未引发通胀,并且当下世界范围内普遍无通胀预期。

针对这种观点的回应,可以有两个视角。

第一,2008年之后量化宽松的资金大量滞留于金融市场,并未进入实体经济,表现为准备金和基础货币的陡增,而广义货币增速并未大幅增长。2020年新冠肺炎疫情冲击的持续时间较短,但宏观政策的刺激力度却更大,方式也显著不同,直接结果是广义货币与基础货币增速同步提升。美国二季度M2同比增速调升至22.8%,三季度为24.1%,为上世纪60年代以来的最大值。覆水难收,随着需求的复苏,短期内通胀的压力将会逐步体现。

第二,通胀预期的逆转是瞬间形成的,历史不足以预示未来。上世纪50年代末至1965年,美国预期通胀率也呈水平状,仅为1%左右,失业率降至4%以下,失业缺口高达2%。1966年底,通胀预期超过3.5%,1968年升至5%以上。在劳动市场紧约束下,核心通胀开始快速爬升,从而成为70年代滞胀的前奏。

通胀,等风来!

一方面,产业内中间品贸易的全球化,资本要素价格的下降,劳动力供给的增加和货币政策规则的变化都是解释全球范围内去通胀和菲利普斯曲线平坦化的重要原因。债务与贫富分化是压抑总需求和名义利率,进而导致近十年来全球经济停滞的重要因素,短期内难以缓解;以人工智能、物联网和大数据等技术为代表的新一代技术革命有可能缓解劳动力不足的压力,还将提升劳动生产率。这两个方面,分别从需求侧和供给侧,压抑了物价或工资。

另一方面,全球化趋势已经在2008年出现逆转,资本要素价格下行面临零利率约束,全球人口红利渐行渐远,老龄化社会的负担越来越重,货币政策也悄然降低了稳通胀的权重,货币当局不仅面临着更复杂的权衡,还需谨慎维护其独立性。这些因素都是呼唤通胀回归和菲利普斯曲线“复活”的力量。

通胀能否起来取决于两方力量的对比,目前市场更多关注通缩压力,但我们需要对通胀风险有足够的警惕,中长期来说,通胀中枢较前20年会有所提升。不过我们认为,除大范围战争等极端情况外,长时间出现5%以上通胀率的概率仍然不高。

所以谨慎再谨慎!!尽量不做交互式输入,而是在程序中,将要执行的命令,写“死”在字符串中,做为常量传递。

所以谨慎再谨慎!!尽量不做交互式输入,而是在程序中,将要执行的命令,写“死”在字符串中,做为常量传递。