8月,美国《财富》杂志发布最新2020版世界500强排行榜。

榜单数据显示,中国大陆(含香港)公司数量达到124家,首次超过上榜121家企业的美国。

这让许多人又高潮了。

君临历来认为,该榜单的参考意义不大,主要是其评价指标看的是营收数据。

营收数据,只是衡量企业经营的其中一个指标,远不如市值、利润、利润率、成长性等指标更有参考价值。

相对来说,在众多指标中,市值反应的是企业综合经营情况的投资者预期,无疑更有综合性和前瞻性。

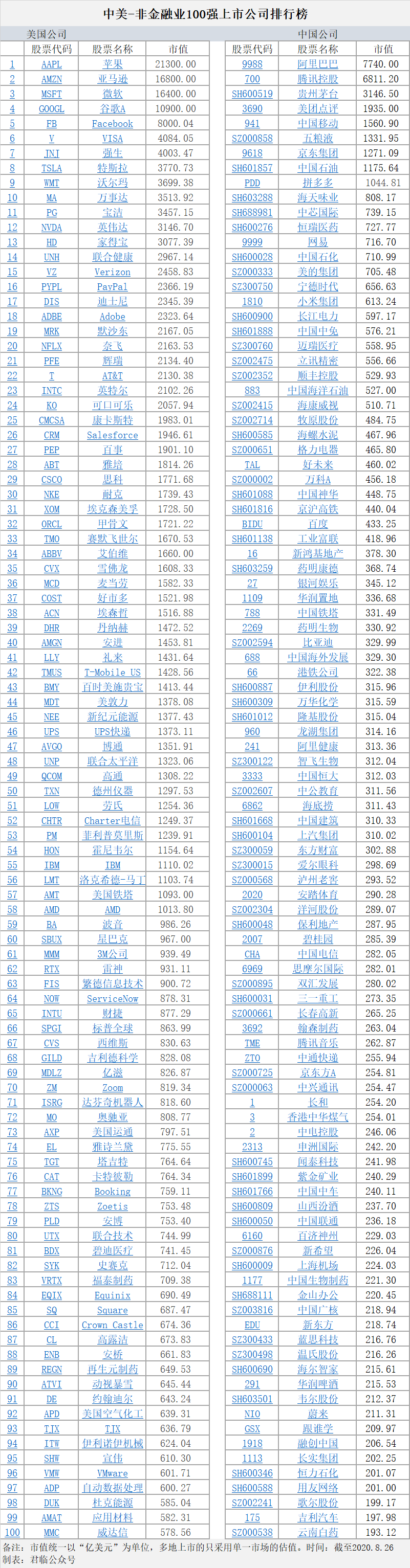

本周,君临做了一份《中美-非金融业100强上市公司排行榜》。

带大家深入了解中国、美国两强的上市公司生态差异,看看美国强在哪里,对于中国的发展又有何参考意义。

注意,这个榜单遴选的是美股、A股、港股的中、美上市公司,以市值为单位排名,统一换算为美元以方便对比,多地上市的公司只选择其中一个股市的市值来统计,统计时间是2020年8月26日。

由于100强公司里通常会出现大量金融业公司,对我们的产业结构观察容易产生干扰。

因此,本榜单将传统的银行、证券、保险、投资四个子版块的金融公司全部剔除,但保留了提供专业服务如金融支付、金融IT类的公司。

榜单如下,后面有详细的分析解读——

美国100强总市值合计20.87万亿美元,中国100强合计5.75万亿美元。

美国公司总市值合计是中国的3.6倍。

这就是美国核心资产跟中国核心资产的当下实力差距。

过去我们讲中美之间的差距,总是用GDP来比较。

2019年,美国GDP21.43万亿,中国GDP14.34万亿,美国是中国的1.5倍。

以经济规模来论,中国与美国正无限接近,在未来5-10年内追上,甚至超过美国都是可以预期的。

但,这一切都是以中国14亿人口的超大数字堆砌起来的。

以人均GDP计算,美国2019年是6.53万美元,中国是1.03万美元,美国是中国的6.3倍。

质量上的差距一下子又拉的足够大,貌似几十年都难以追上。

这正是GDP数字所带来的迷惑性。

实际上,君临认为,中美之间的经济实力差距,既没有GDP看起来的那么接近,也没有人均GDP看起来的差异那么大。

而是应该在两个数字的中间地带。

最近1.5倍,最远6.3倍,平均数是4.2倍。

这跟中美非金融业100强的市值差距3.6倍比较接近。

可以认为,中美之间的经济实力差距,就是3-4倍左右。

君临对100强公司划分为四大板块:科技、消费、医药、周期。

其中,美国公司的生态是这样的:

科技股50%、消费股25%、医药股19%、周期股6%。

中国公司生态是这样的:

科技股39%、消费股24%、医药股12%、周期股25%。

显而易见,美国公司里科技股、医药股占比更大,中国公司里周期股占比更大。

过去十年,无论是美股、A股,还是港股,板块生态都发生了巨大的变化。

1)关键性的力量,就是科技股的大跃进,并对周期股形成了全面性取代。

1)埃克森美孚,3162亿美元;

2)微软,2568亿美元

3)苹果,2130亿美元

4)沃尔玛,2090亿美元

5)通用电气,1942亿美元

6)宝洁,1837亿美元

7)强生,1797亿美元

8)IBM,1665亿美元

9)AT&T,1525亿美元

10)雪佛龙,1522亿美元

科技股由当年的4只,增加到今年的6只,微软市值增长了6倍,苹果市值增长了10倍。

IBM、AT&T的位置被亚马逊、谷歌、Facebook、特斯拉取代。

其中,Facebook和特斯拉都是2010年代才上市,前者涨了十几倍,后者涨了一百倍,可见后浪的势头有多强劲。

他们取代的,是周期股的位置。

当年的市值龙头埃克森美孚,如今市值只有1728亿美元,几乎腰斩。

中石油也不过如此。

如果将时间线拉的更长,美股在整个1980年代,能够挤进蓝筹股阵营的科技股,只有一个IBM。

即使到了1991年,标普500中,科技股的市值占比依然不足7%。

如今,不仅市值前十名里,科技股龙头占了6个席位;

即使在前100强里,科技股占比依然高达50%,这是个令人惊叹的数字。

这足以说明,美股不仅仅是靠FAANG几个科技巨头撑起来的。

经过几十年的更新迭代,美国科技产业正形成对传统行业的全面性取代。

一部分行业,被数字技术改造实现了升级,另一部分行业,则像马车被汽车取代一样彻底淘汰。

其实,这个趋势在中国经济生态中也同步在发生。

十年前,无论在A股、港股中,都几乎不存在科技股概念,美股里也没有中概科技股的位置。

现在,随着融资政策的放宽,科技股的陆续上市,科技股板块在A股、港股中的比例正越来越大,已经成为一个不可忽视的趋势。

但总的来说,目前中国科技股的占比跟美国相比仍有差距,上升的空间依然存在。

2)其次,医药股和消费股的比例保持稳定,医药股潜力更大。

2010年的时候,美国消费股的3强是:沃尔玛2090亿美元、宝洁1837亿美元、可口可乐1267亿美元。

十年后,三家公司依然是消费股各自细分板块的龙头,市值分别为沃尔玛3699亿美元、宝洁3457亿美元、可口可乐2057亿美元。

合计市值从5194亿美元增加到9213亿美元,十年涨幅1.77倍。

医药股3强是:强生1797亿美元、辉瑞1383亿美元、默沙东制药1163亿美元。

十年后,三家公司依然是医药股的龙头,市值分别为强生4003亿美元、默沙东2167亿美元、辉瑞2134亿美元。

合计市值从4343亿美元增加到8304亿美元,十年涨幅1.91倍。

两个板块的格局都很稳定,十年前的龙头在十年后依然是龙头,几乎不存在黑马逆袭的案例。

这或许就是价值投资者喜欢他们的原因。

其中,医药股龙头跑的比消费股龙头要快一些,主要原因有两个:

第一是老龄化,老年人的医疗需求市场比年轻人的消费需求扩张的更快。

第二是今年的疫情影响,医药股更受投资者的欢迎。

但整体来说,他们都跑输了大盘指数。

2010年12月31日,标普500指数收盘为1257点,2020年8月26日收盘为3481点。

十年涨幅2.76倍。

这或许是受到科技股牛市影响的特殊情况,在科技股的强力拉动下,消费医药股相对被挤压了。

值得注意的是,当前100强公司里,美国消费股25只,中国消费股24只。

这是个有趣的比例。

虽然中美之间经济还有数倍的差距,经济结构迥异,但消费股的比例都在四分之一左右。

或许,在中美这样的大国里,消费股的合适比例就是25%左右。

无论世界发生多大变化,他们都能跟上变迁,有些年代多些,有些年代少些。

但平均来看,总能跟上节奏,保持着四分之一的比例。

医药股方面,美国19只,中国12只。

医药股兼具消费和科技属性,因此既具有消费股“稳”的特点,又具有科技股“快”的特点。

将是中国另一个具有较大上升空间的产业。

周期股是目前唯一中国具有优势的板块。

君临将周期股细分为三大子版块:能源矿业、地产基建、农业养殖。

美国100强的6个周期股里,5个在这个子板块。

分别是埃克森美孚、雪佛龙、新纪元能源、安桥、杜克能源,都是石油产业链公司。

中国100强里,25个周期股,其中8个在该子版块。

中国石油、中国石化、长江电力、中国海洋石油、中国神华、香港中华煤气、中电控股、紫金矿业。

除了三桶油,还有水电厂、煤炭厂、燃煤发电厂、管道燃气公司、挖金矿的公司,业态相当丰富。

美国只有一家联合太平洋公司上榜,提供铁路运输服务的,主要客户来自煤炭业,可以对标中国的大秦铁路。

在该子版块里,中国公司有14家,分别是:

地产板块的:万科、新鸿基、华润、中海、龙湖、恒大、保利、碧桂园、融创、长实。

基建板块的:海螺水泥、中国建筑、京沪高铁、港铁公司。

除了十大地产公司,还有做建材的、施工的、地上和地下铁路运营的,业态同样丰富。

中国还有三家养猪产业的巨头公司上榜:牧原股份、新希望、温氏股份。

这是个独特的存在。

这一方面说明了中国猪行业规模的庞大,以及由此孕育的从传统散养到现代化集中性养殖的革命性投资机会。

另一方面也说明,这是猪周期带来的阶段性机会。

美国的农业难道不发达吗,甚至能占据全球出口市场的最大份额,为什么美国100强里没有一家农业公司呢?

说到底,这个行业的利润率天然就是不太高的。

如果很挣钱,那一定是泡沫。

整体来看,中国的周期股业态如此丰富,说明了两点:

第一,中国不愧是“基建狂魔”,史诗级的城市化热潮+天量级的固定投资,带来了前所未有的投资机会。

这是至今为止,中国依然远领先于世界的最强产业链。

第二,周期股的体量虽然庞大,很多业态的现金流也很好,但大多数公司只能服务于国内市场。

比如公用事业、地产,随着城市化的结束,未来只能陷在存量格局的竞争里,难以有大的增量机会了。

这个板块里,能走出去的,比如搞一带一路大开发,也只有施工的、建材的能受益。

海螺水泥将是该板块下最值得抱紧的核心资产。

随着中国经济的发展,越来越多具有全球竞争力、对外输出能力的科技新兴产业出现,周期股的占比预计将会进一步的下降。

消费股100强,美国25家,中国24家,比例大致差不多。但结构差异还是很大。

君临将消费股细分为四个子版块:食品消费、家用消费、服务消费、专业服务。

美国上榜7家:可口可乐、百事、麦当劳、菲利普莫里斯、星巴克、亿滋、奥驰亚

中国上榜10家:贵州茅台、五粮液、海天味业、伊利股份、海底捞、泸州老窖、洋河股份、双汇发展、山西汾酒、华润啤酒

菲利普莫里斯和奥驰亚是万宝路香烟的两个经营实体,一个经营国际市场,一个经营美国市场。

美国的香烟巨头和中国的白酒巨头,相映成趣,可见奢侈类食品的优秀企业在每个市场都是核心资产。

另外与美国相比,君临认为,中国最具有成长空间的是大众化市场的饮料赛道。

饮料消费是具有时尚性的,存在本土化和创新机会,再结合中国巨大的市场规模,足以孕育出一两家具有全球影响力的饮料巨头。

这只是时间问题。

美国上榜4家:宝洁、耐克、雅诗兰黛、高露洁

中国上榜4家:美的集团、格力电器、安踏体育、海尔智家

美国强在日化,中国强在家电。

这是个全球化竞争的行业,很难关起门来内循环,所以未来的格局估计依然稳定。

美国上榜8家:沃尔玛、家得宝、迪士尼、好市多、UPS快递、劳氏、塔吉特、TJX

中国上榜10家:中国中免、顺丰控股、好未来、银河娱乐、中公教育、中通快递、长和、上海机场、新东方、跟谁学

美国公司集中在零售业,沃尔玛是全民超市、好市多是会员制超市、家得宝是家居连锁、劳氏是低配版的家得宝、塔吉特是高档百货店、TJX是折扣版百货店,业态丰富。

虽然亚马逊的电商发展势头强劲,线下零售业一直被唱衰,但美国的线下零售业并没有被打垮,业绩依然在持续增长。

中国公司有两大特色,一是机场+免税店的奢侈品零售生态;

二是教育培训行业,包括好未来的中小学课外培训、中公教育的公务员职业培训、新东方的留学培训、跟谁学的在线英语培训。

特色行业的繁荣,很可能是基于国情,比如中国人对教育的重视,和中国传统教育行业的落后所带来的结构性机会;

也可能是阶段性的畸形需求,比如免税店生态,君临认为就跟几年前的地产股、濠赌股类似,这是特殊阶段的特殊产物。

就长期而言,线下连锁零售业的整合是一个更宏大的投资机会,也是中国流通效率进步的必然之举。

专业服务,就是以B端为主要收入来源的高端服务业,包括金融、管理咨询、财税会计、营销调研等等。

这是一个美股中优秀公司众多,而A股里标的稀缺的子板块。

美国100强中上榜的有6家:提供信用卡支付服务的VISA、万事达、美国运通,提供金融指数和评级的标普全球,提供物流管理服务的安博,提供人力资源管理服务的威达信。

毫无疑问,一个国家的生产力进步,将孕育大量专业服务型公司的外包需求,并成为高端服务业持续成长的沃土。

这里面的投资机会值得期待。

医药股100强,美国19家,中国12家,无论是数量还是质量上,美国的领先优势都很明显。

君临将医药股细分为三个子版块:创新药、医疗器械、医疗服务。

创新药是医药股的投资主干道,美国有12家公司上榜,占了医药股的三分之二。

分别是:强生、默沙东、辉瑞、雅培、艾伯维、安进、礼来、百时美施贵宝、吉利德科学、Zoetis、福泰制药、再生元制药。

中国上榜6家公司,占了医药股的一半,分别是恒瑞医药、智飞生物、长春高新、翰森制药、百济神州、中国生物制药。

美国的12家制药公司,可以分为两大流派:

第一派是有百年以上历史的平台型巨头,包括强生、默沙东、辉瑞、雅培、礼来、百时美施贵宝,6家公司都成立在1849-1888的四十年间,那是第二次工业革命,化学制药大爆发的年代。

第二派是诞生在1980年代之后的生物制药公司,包括安进、吉利德科学、福泰制药、再生元制药、艾伯维等。

最近十年,这五家公司的涨幅分别为:5倍、4倍、7倍、18倍、3倍。远超传统的制药龙头。

可见生物制药公司的巨大成长性,这是美股中仅次于IT科技股的第二大投资机会。

美国上榜5家:赛默飞世尔、美敦力、达芬奇机器人、碧迪医疗、史赛克

中国上榜1家:迈瑞医疗

美国的医疗器械龙头大部分都是诞生在1940-50年代,这或许跟二战时手术需求的爆发和相关耗材技术的进步有密切关系。

在当下的和平年代,主要的机会则来自达芬奇机器人这种物理和软件技术的结合,该股10年8倍,跑赢了大部分的创新药龙头。

美国上榜2家:联合健康、西维斯

中国上榜5家:药明康德、药明生物、阿里健康、爱尔眼科、云南白药

这是医药股中,唯一中国强于美国的赛道。

其中,药明康德、药明生物是提供医药研发外包服务的,阿里健康是做药品电商服务的,爱尔眼科是连锁眼科医院,云南白药有药品批发、中药、消费品等多元业务。

由于中国传统医药行业的落后,这里面孕育了大量的专业化公司切蛋糕的机会。

比如研发外包、体检中心外包、眼科医院、口腔医院,从医院到药店,从研发到体检,每一个环节都值得重做一遍。

这或许将是未来十年中国医疗行业最重要的机会之一。

科技股100强,美国50家,中国39家,无论是数量还是质量上,美国的领先优势都很明显。

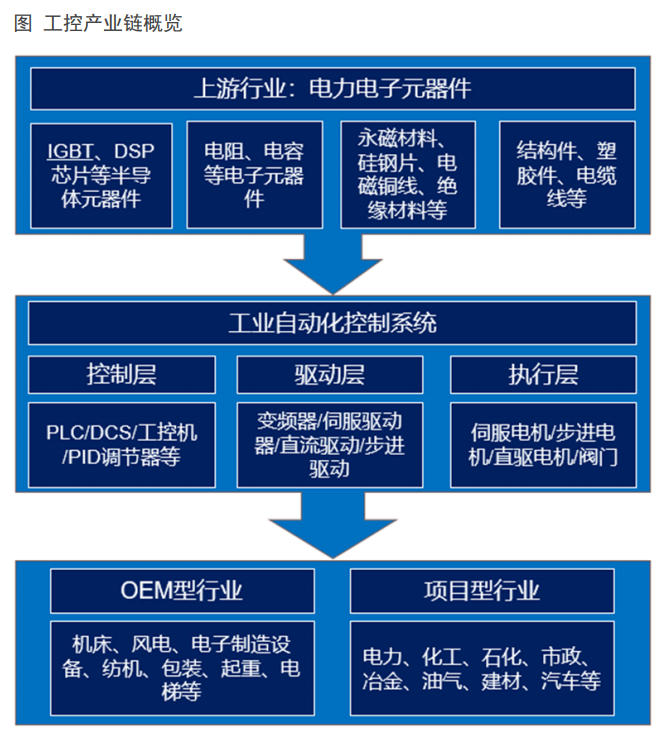

君临将科技股细分为四个子版块:软件互联网、芯片电子、工业制造、电信服务。

电信服务都是垄断型巨头,就不展开了,重点说说另外三个板块。

美国上榜12家:丹纳赫、霍尼韦尔、洛克希德马丁、波音、3M公司、雷神、卡特彼勒、联合技术、约翰迪尔、美国空气化工、伊利诺伊机械、宣伟

中国上榜8家:万华化学、上汽集团、三一重工、申洲国际、中国中车、中国广核、恒力石化、吉利汽车

中国公司散布在化工、汽车、工程机械、核电站、高铁、纺织等各个领域,这也是中国实体经济的优势行业。

美国公司则呈现一超多强的特征,一超指的是航天军工业的超级地位,军工龙头占了40%的比例,包括霍尼韦尔、洛克希德马丁、波音、雷神、联合技术五家公司。

多强,指的是其它分布在化工、机械、工业仪器与设备领域的一系列龙头公司,综合来看,跟中国的制造业龙头各有千秋。

工业制造板块,是孕育于第二次工业革命时代的产物,美国的行业龙头几乎都诞生在二战之前。

这个板块,我们要二分来看。

传统制造业部分,无论是美国,还是中国,都已经过了高速增长期,格局已经基本稳定,不会有大的变化。

变化将主要出现在航天军工领域。

当下的美国,依靠二战积累起来的军工技术+全球最大的军费支出+全球军火出口市场的供养,维持了在军工业的独孤求败地位。

这跟美国超级大国的地位是彼此挂钩的,过去几十年都不存在对手。

但现在,随着中国的发展,经济规模逐渐超越美国+政治上激烈的竞争,必然产生的结果就是:

1)中国的军费支出将超过美国,从而带来军工需求的高速增长;

2)技术追赶美国,并在无人机、电子战等新兴技术上实现弯道超车;

3)依靠性价比,蚕食更大的军火出口市场份额,进一步反哺军工业的壮大。

美国上榜10家:苹果、特斯拉、英伟达、英特尔、思科、博通、高通、德州仪器、AMD、应用材料。

中国上榜16家:中芯国际、宁德时代、小米集团、立讯精密、海康威视、工业富联、比亚迪、隆基股份、思摩尔国际、京东方A、中兴通讯、闻泰科技、蓝思科技、韦尔股份、蔚来、歌尔股份

在芯片电子产业链上,美国更强,中国数量更多。

美国公司的数量虽然不如中国,但每一家都是顶尖的存在,一家公司就能吊打中国的几十家公司。

这方面,我们得承认美国的强大。

芯片电子板块,是孕育于第三次科技革命的产物,这跟上面的工业制造板块略有不同。

在第二次工业革命时代,跟美国同时期崛起的,还有德国、日本等强国,那两国在汽车、机械、化工领域都诞生了一批优秀的行业龙头。

传统汽车业,美国甚至被德国车、日本车完全打败,退出了行业竞争的第一阵营。

但在芯片电子板块,行业龙头们兴起的年代是战后的1960-1970年代,那正是美国经济最强盛的年代。

因此放眼望去,芯片电子板块的高端领域,美国公司是几乎没有对手的。

这个格局,跟美国的军工业地位类似。

但另一方面,我们也看到了中国在该领域的蓬勃生机,这是中国100强上榜公司数量最大的细分板块。

这些公司虽然在规模上,技术上都不如美国同行,但蚂蚁雄兵、志存高远。

成长逻辑跟中国军工业一致,第一是本土需求的壮大,第二是新兴技术的弯道超车,第三是依靠性价比在全球出口市场的份额提升。

这同样是未来二十年,A股最重要的投资赛道之一。

美国上榜21家:亚马逊、微软、谷歌、Facebook、PayPal、Adobe、奈飞、Salesforce、甲骨文、埃森哲、IBM、繁德信息技术、ServiceNow、财捷、ZOOM、Booking、Equinix、Square、动视暴雪、VMware、ADP自动数据处理

中国上榜11家:阿里巴巴、腾讯控股、美团点评、京东集团、拼多多、网易、百度、东方财富、腾讯音乐、金山办公、用友网络

这是美国上榜公司最多的细分板块,不仅多而且强,亚马逊、微软、谷歌、Facebook等巨头的市值鹤立鸡群。

其实,在这个最近四十年里才发展壮大起来的行业,中国的互联网行业龙头阿里、腾讯,跟美国的亚马逊、Facebook相比,技术差距已不大。

市值的差距,主要是中国公司的营收仍立足于本土市场,而美国公司能全球收割利润的差异所带来的。

部分新兴的领域,比如美团点评、拼多多,以及未上市的字节跳动等,中国龙头的发展水平甚至已在美国之上。

但整体而言,美国的强大主要体现在软件和云计算生态的繁荣。

美国软件业的优势是在1980年代奠定的,并在1990年代得以巩固,2000-2010年代结合互联网技术升级为云计算模式。

过去几十年里,这个行业对美国的传统产业进行了全面的改造,是美国生产力提升的最大功臣。

举些例子。

现在的媒体内容、影视制作、工业设计、金融贸易,各行各业都已经全部数字化;

企业的进销存管理、营销管理、生产管理、人力资源管理,也全部通过大数据进行优化;

早期的跨国公司发展缓慢,但自1990年代以来,代工制造、服务外包飞速发展,同样是得益于信息技术的进步。

在这个过程中,不但美国的传统产业得以脱胎换骨,率先进化,加强了在全球市场的竞争力,美国的软件互联网行业也得以收割全球市场的蛋糕。

不过,即使美国软件互联网行业是如此的成熟与强大,君临同样看好中国软件与互联网产业的潜力。

逻辑跟芯片电子、航天军工类似。

不过,软件互联网由于没有硬件生产成本,不存在性价比逻辑。

因此驱动逻辑将变为,第一是新兴技术的弯道超车,第二是本土市场的自主可控。

全球出口市场的份额提升,将主要依靠新兴技术的弯道超车来实现。

目前而言,中美之间的经济实力差距,大概是3-4倍左右。

中国具有优势的,主要是传统周期性行业,比如地产基建板块。

但这主要是因为中国科技水平、经济水平离美国还存在较大差距所造成的。

随着中国经济的发展,科技股和医药股在经济结构中的份额提升,周期股的边缘化和进一步衰落,都将成为一个长期的趋势。

在传统实体经济领域,中美各擅胜场。

美国的烟草、日化、工业设备,中国的白酒、家电、高铁核电站,都很强大。

这些领域,经过多年的发展,格局稳定,很可能将成为各自经济体中具有护城河的优势产业。

另一些领域,比如饮料、线下零售、专业服务业,虽然美国整体胜出。

但随着中国经济的发展,未来需求庞大,并且是具有本土创新机会的,有很大的投资潜力。

还有一些领域,比如农业养殖、地产、机场免税等,虽然中国整体胜出。

但这种中国特色产业,君临认为更多是特殊时期的投资机会,随着转型期过去,泡沫不可能持续。

整体而言,技术是生产力进步的第一驱动力。

在时代的浪潮进化中,唯有科技股和医药股能获得超越指数的长期收益。

在这些领域里,美国至今在软件互联网、芯片电子、生物医药、航天军工四大板块上独具优势。

但由于中美竞争带来的自主替代需求+中国超大规模的市场支撑+新兴技术弯道超车的可能性,君临认为这里面恰恰蕴藏着最大的投资机会。

另一方面,教育和医疗服务板块由于中国传统行业的落后,改造潜力巨大,同样值得重视。

综合来看。

未来的投资机会将集中在两大领域8个板块:

第一,美国领先的优质赛道,比如软件互联网、芯片电子、生物医药、航天军工、线下零售、专业服务,这六大板块。

第二,中国具有改造潜力的落后行业,比如教育、医疗服务两大板块。