上市仅1天,全球最大比特币交易平台Coinbase公司CEO(首席执行官)竟然已经疯狂减持75000万股,而他们CFO(首席财务官)干脆将自身所持的所有公司股票全部抛售。

比特币的“带头大哥”竟然在“新婚之夜”卷钱跑了?!

镰刀划过,在风中凌乱飘散的不仅仅是近乎腰斩的加密货币报价,还有一群睡(lèi)眼朦胧的币圈炒家……

你说这到底是人性的扭曲,还是道德沦丧?

欲知详情,请看下面严肃的正文……

——庄主

1

土耳其,作为中东加密货币交易主要市场,率先打响了绞杀加密货币第一枪。

近年来由于恶性通胀带来的经济和货币压力,土耳其国内比特币交易需求激增。

黑市食品、地下交易、洗钱等活动开始顺着比特币构筑的地下暗渠,在经济系统的下水道里肆意奔流。

一度已经开始对土耳其法币地位造成冲击。

事实证明,我们真不能低估任何一个ZF维护自身主权的决心和意志,区别只是能力大小而已。

被逼急了的土耳其终于忍无可忍,成为全球首个以行政命令方式明确规定:“禁止任何交易行为使用加密货币进行支付”的国家。

土耳其央行也在官方公报中称:加密货币和其他数字资产,不被允许用于支付商品和服务费用,不论是直接或者是间接支付。

此禁令将于4月30日生效。

印度、摩洛哥等国家纷纷响应,预计也将跟进出台类似政策。

一张多ZF府联用于合绞杀“加密货币”正缓缓张开。

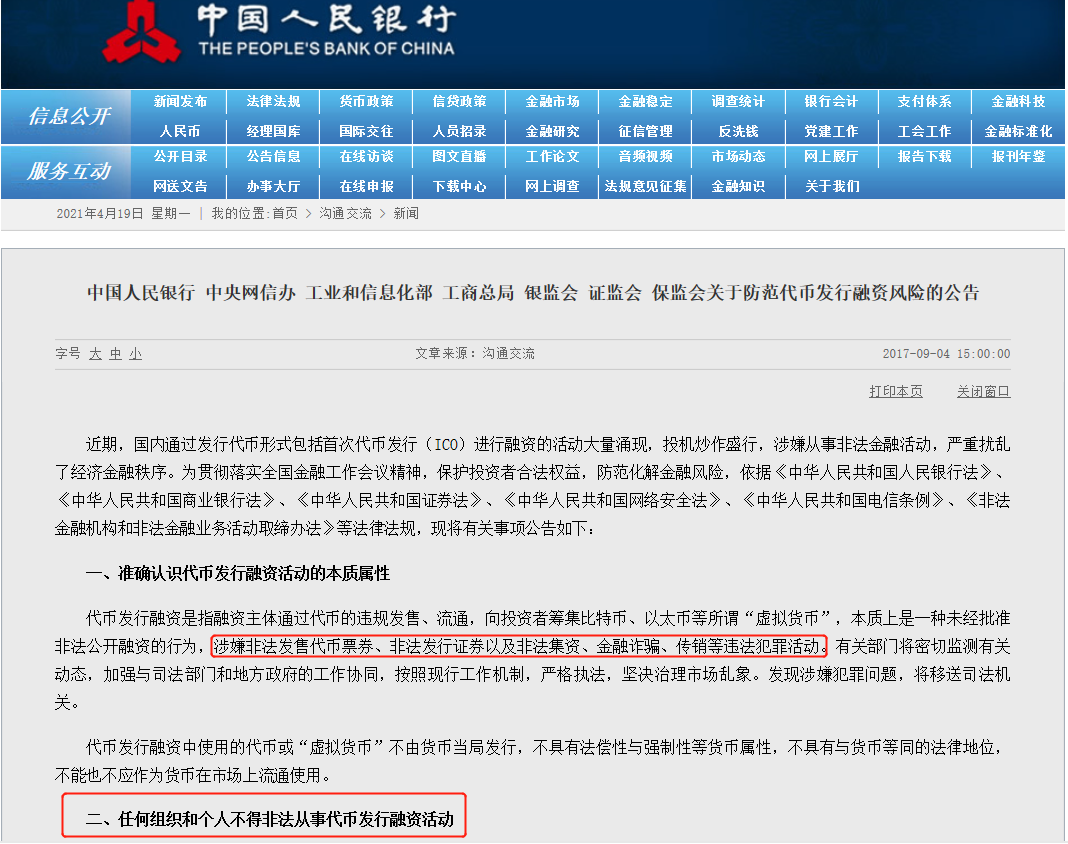

而我国则在2017年9月4日,就已经由中国人民银行、中央网信办、工业和信息化部、工商总局、银监会、保监会、证监会等七部委联合发表了《关于防范代币发行融资风险的公告》。

公告当中将发售比特币等代币行为定性为:“非法发售代币票卷”、“非法发售证券”、“非法集资”、“金融诈骗”类犯罪活动。

并明确指出,比特币代币等加密货币不具有法律地位,不能作为货币在市场上使用。

同时针对加密货币的反洗钱调查和管控工作也在不断推进。

2

随着比特币等加密货币在黑市交易和洗钱犯罪领域占比越来越高,并且成为世界上不良收入转移的最主要通道之一。

面对愈演愈烈的加密货币犯罪活动,美国却依然表里如一的秉承“嘴上说不要、身体要要要”的诚实态度。

在今年1月的听证会上,美国财政部长珍妮特·耶伦刚刚高声呼吁:“应该限制并减少加密货币使用,调查并确保加密货币不会成为洗钱等活动的犯罪工具”。

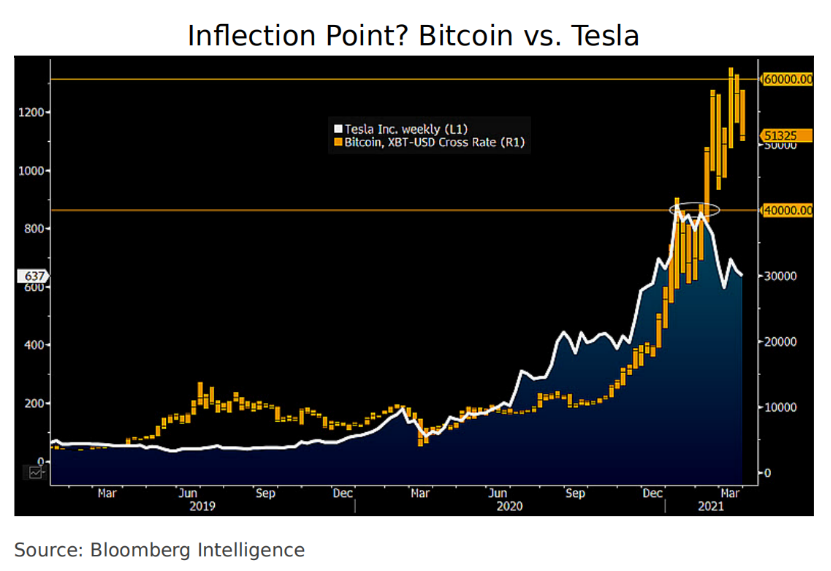

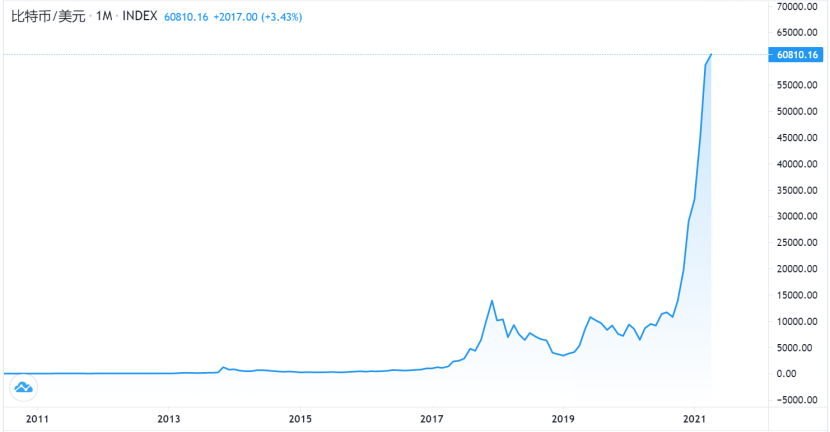

紧接着比特币价格就旱地拔葱直冲60000W美元,并且开始在全世界疯狂流淌。

有意思的是~

就在财政部长“炮击”比特币的时候,作为全球首家纳斯达克上市的比特币交易平台Coinbase的上市之路,硬是在某种神秘力量的推动下稳步向前。

直到三个月后的4月15日,美国新闻发言人才在新闻发布会上表示:拜登总统支持珍妮特对于加密货币监管的意见和观点。

更有趣的是,就在这场被硬生生拖了三个月的发布会前一天。

4月14日,Coinbase在纳斯达克顺利敲钟,然后就在比特币最炙手可热、最如日中天的时候,全球最大的比特币交易平台股价在上市当天破发啦!

刚刚上市不到一个小时的“币圈大哥”就立刻就遭遇疯狂抛售,股价一度下跌接近19%,而且换手率高达70.58%!

可以说仅仅上市一天,Coinbase的股权就已经易主,浑身上下竟然没有一滴血是自己的……

而且带头砸盘的竟然就是Coinbase自己……

这套路真骚啊……

一天之内Coinbase公司CEO(首席执行官)减持高达75000万股,而CFO(首席财务官)则干脆将自身所持的所有公司股票全部抛售一空。

Coinbase两大巨头“卷钱跑路”的消息一经发酵,结合多国政府联合绞杀加密货币的预期升温,4月18日,比特币遭遇抛售狂潮,日内跌幅一度超过17%!

受此影响,以太坊、狗狗币、莱特币等数字货币则全线崩溃,加密货币最高跌幅逼近30%,形同腰斩!

同时位于美国芝加哥的比特币期货交易主力合约在19日开盘伊始,直接跳空下跌8.97%,创下比特币期货交易有史以来跳空跌幅的最高记录。

3

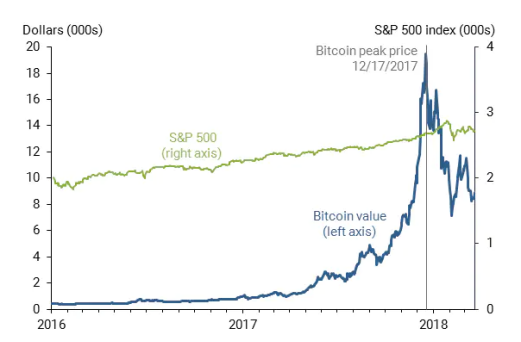

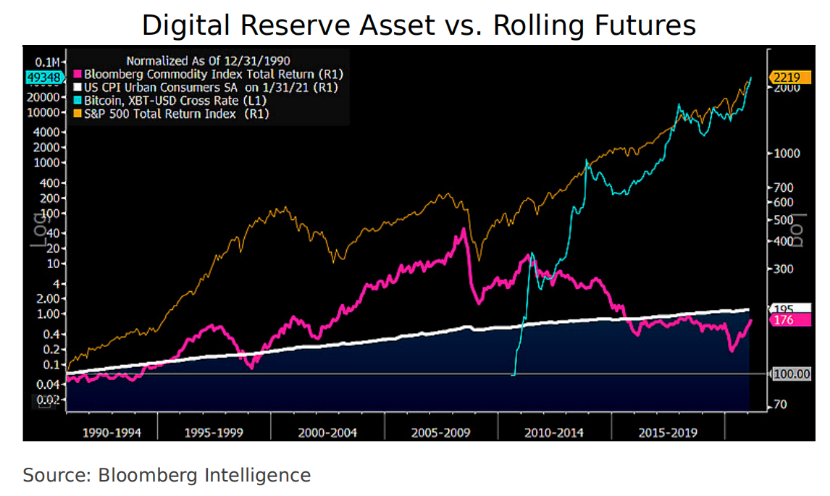

比特币注定将是被以某种形式载入史册的同郁金香肩并肩的存在。

因为自2009年1月3日正式诞生以来,它便广受地下非法交易者的青睐。

而且一度在洗钱、毒品交易及军火交易等国际犯罪领域炙手可热,占有极高的支付结算比例。

而且随着近年来世界经济局势的动荡,中美冲突日益升温,比特币在国际资产转移领域又迎来了自己的第二春。

由于其匿名性和难于追溯的特点,所以再次收到了广大非法财产转移者以及国际隐匿资本的五星好评!

可以说目前比特币已经成为货币领域中的“金三角”,成为了全球最大的非法资金蓄水池之一。

也可能成为人类有史以来最大的投机泡沫。

而推动这一进程的资本逻辑其实非常简单。

随着中国近年来的高速崛起,以及欧盟结构的逐渐稳定,世界单极格局正在被打破,新的多边主义结构正在形成。

人民币、欧元等大型主权货币在世界结算领域占比节节升高,而美元在世界贸易结算中的占比被慢慢稀释。

资本的思维逻辑也跟着发生了改变,从最初的美元为尊的单极站队思维,逐渐转化为了多边押注的对冲逻辑。

但是选边站队永远是痛苦的,资本不喜欢非左即右的选择题!

以前只有美国一家独大的时候多简单,万事不决跪舔美爹就好!

但是现在世界上出现了多元选择,中、美、欧三足鼎立的格局逐渐形成,谁都有胜利的可能性,谁也都有可能失败。

如果选一边站队,一旦押错就会满盘皆输,但是如果多边对冲,不论谁赢自身都会遭遇损失。

这不仅让资本痛苦,同时也让强权不开心。

毕竟不论谁当大哥,都不会喜欢你朝秦暮楚的来回摇摆。

所以资本的争夺的战争同样残酷,锁死国内资本池,防止资本出逃是每一个有能力的国家都不会放弃必然手段。

就在这种“要么一把梭哈,要么左右挨打”的痛苦选择当中。

比特币的不可追溯性和匿名性犹如黑夜白昼当中的一道黑光,为资本提供了一个绝佳的骑墙机会和隐匿场所。

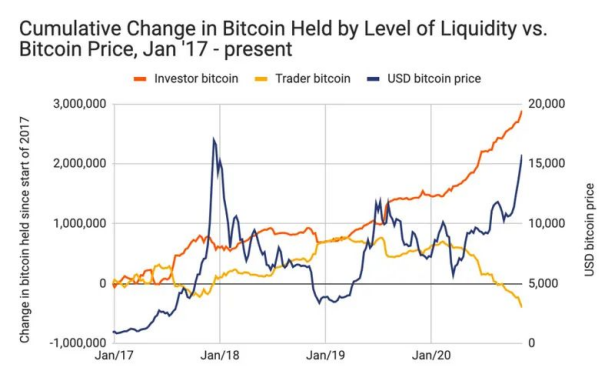

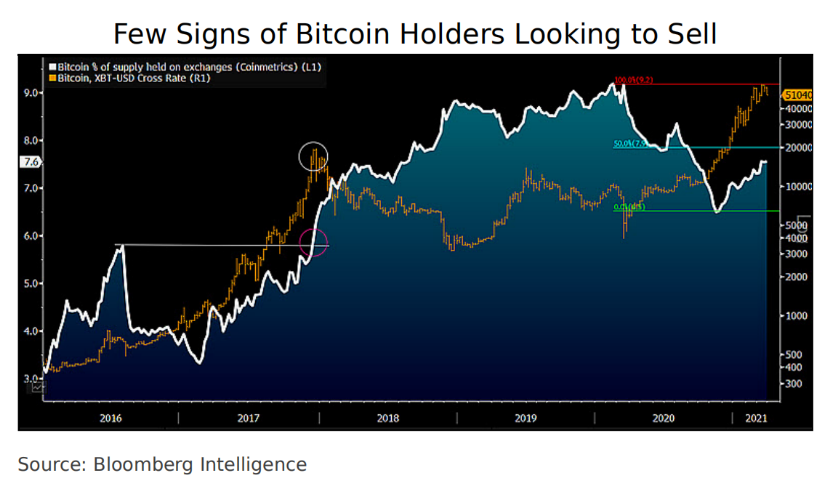

于是大量富豪们纷纷打着“数字信仰”的名义开始抢购比特币。

不论这钱是黑的还是白的,不论这钱是能见光的还是不能见光的,都可以转化为匿名的比特币或其他加密货币。

灰色资产通过这个“货币领域的金三角”进行洗白、转移或者变相储蓄。

4

可以说,加密货币自诞生以来,这玩意儿就与犯罪活动紧密相关,其紧密程度丝毫不亚于一对连体婴儿。

与其说比特币是通过复杂算法产生的稀缺性投机品,倒不如说它就是一种“以跨国犯罪集团的生产力为担保发行的黑色货币”。

各国政府不论是出于主权维护还是打击犯罪的角度,都很难容忍其大肆扩散。

而这次大跌背后,尤其是Coinbase公司CEO、CFO带头跑路的背后。

反映出的不仅仅是各国政府对比特币等加密货币的不良态度,也是知情人对加密货币未来发展前景的忧虑和不信任。

你想想看这事儿得有多惊悚?!

连世界最巅峰的比特币交易平台自己,都不相信这玩意儿能有什么未来,“数字信仰”这张“虎皮擦包纸”到底还能随风飘扬多久?

而随着各主权国家自身数字货币系统的慢慢普及以及应用,套在加密货币脖子上的绞索也会越收越紧,其价值也会越来越低。

因为主权数字货币的特性与加密货币几乎走向了完全相反的两个极端,在数字货币领域,每一张钞票都相当于被安装了一个可追溯芯片和数字代码。

一切资金流向皆可追溯,皆可监管,公开透明。

也就是说,一旦数字货币全面铺开,令各国央行最头疼的加密货币的洗钱或非法交易就迎刃而解了。

因为根本不必再强行追溯资金去向了,反正未被监控的流动都叫“无法说明来源”。

而所有无法说明来源的钱那都叫废纸,造成的直接结果就是所有隐匿资产全部作废,你空有亿万资产却到头来一分钱都花不出去。

而比特币作为洗钱和资产隐匿领域的蓄水池,在数字货币普及之前被资本无情抛弃几乎就是必然结果。

作为比特币“带头大哥”的Coinbase以及他那表里如一的幕后老板,显然对此事知之甚详。

跑路自然也是干脆利索。

只是可怜了还在做着发财梦的币圈炒家们,只看见了带头大哥跑路时的火花闪电,却看不懂大哥背影里透出的那一抹风骚……

转自:https://mp.weixin.qq.com/s/VFpARx2Xba0s0558SG6nJA