这两天,随着创业板的疯涨,蓝筹白马股又开始被市场边缘化。

在我的铁粉群里,有粉丝朋友说,炒股只需要懂14个字就可以了:“芯片+半导体+集成电路+新能源汽车”;也有粉丝朋友抱怨,说白马涨的慢,像瘸了腿一样。

真的是“说好一起做价投,没想到你却偷偷买了科技龙头”(科技龙头泛指市值巨大,且TTM的市盈率都超过了500倍的那些公司)。

我是这样想的,科技股符合未来整体的转型战略,现在市场情绪很高涨,而且短期来看也不缺资金。对于科技股以及伴随而来的新事物和新的理念,一方面要虚心学习,另外一方面,也要时刻提醒自己,好公司也需要有好的价格,特别是在市场大幅上涨的时候,多一些警惕,多想想风险在哪里。

而像白马蓝筹,如果涨的比较慢,也需要多一些信心和耐心,看看到底是行业的问题、公司基本面的问题,还是A股风格太极致的关系。在投资的时候,慢就是快,我想错过了石墨烯、数字孪生和透明工厂并不会影响投资人的长期回报,而如果买到了基本面有瑕疵的公司,从长期来看,对于投资人造成的损失会非常大。

研究基本面,读上市公司年报是必须的。昨天晚上,中国平安公布了2019年的年报。兄弟姐妹们都知道,老裘是平安的长期股东,过去这些年里,平安在大部分的时候都被市场视为“坏的带头大哥”(2008年1600亿的再融资、巨额小非解禁)以及“僵尸股”(2011年到2014年几乎没有上涨)。

但事实证明,平安是行业里最优秀的公司,公司本身的增长趋势也非常明确。而且,拉长时间看,平安给股东的回报也不低,是长线投资的一个比较好的标的(长线投资意味着大部分时间,这个喧闹的市场是和你没有关系的)。

昨天晚上,我粗粗看了一眼平安的这份300多页的年报,今天这篇文章不谈其他内含价值这些比较复杂的东西,就单纯从保费和ROE这些明面上的数字和大家简单聊聊。

从需求方面看,老百姓对保险产品的需求是一直都在的,同时,伴随着社会的发展和人均可支配收入的提高,对保险产品的需求是越来越大。

而且保险产品具有超高的复购率,因为一旦保险意识觉醒了,通常就是连续几十年的缴纳保费,很少有人只买一年的保险。

所以,需求稳定、高复购率、消费升级是需求方面的最大特点。

从供给方面看,国内的保险行业是市场集中度最高的金融业态,而且受到严格监管。严格监管意味着金融行业最稀缺的牌照资源是被控制住了,同时监管层也不允许恶性竞争的局面发生。

从经营上讲,保险公司有着现成的可对标的优秀公司(巴菲特的伯克希尔),只要能不断的获取成本很低的浮存金,然后做到分散投资、选择投资优秀的公司或者项目,保险公司长期存续经营也是比较确定的。

保险是个好生意,而且从保险密度和保险深度等指标看,中国的保险业发展空间巨大,保障型险种的黄金时期才刚刚开始。

平安是家全牌照的金融集团,进化能力很强。平安现在有四大生态圈:金融服务、医疗健康、汽车服务和地产金融。

平安寿险是集团的核心,近年积极布局中长期保障型产品,在寿险行业中遥遥领先;平安银行近年转型零售银行比较顺利;互联网金融中陆金所发展也较好。

平安的寿险业务以前一直是重资产业务,原因是卖保险需要消耗资本金,如果不补充,则严重影响业务扩张。

2016年实施偿二代会计准则。偿二代较偿一代最大的改变是,已销售的保险产品(主要是中长期的保障型产品)未来的利润可以折现回来补充核心资本。

这是一个惊天巨变,寿险的商业模式从重资产模式转变为轻资产模式。保险公司保险(中长期保障型险种)卖的越多,它的核心资本就增加得越多,然后就可以卖更多的保险,核心资本也就继续增加。

由于平安在所有寿险公司里,它的中长期保障型产品所占比重最大,因此是最大的受益者。

对于任何一家保险公司而言,保费收入是最核心的数据。

这两年,保险行业有两个特点,首先是行业的收入增速在阶段性下滑,其次是龙头的市占率越来越高。

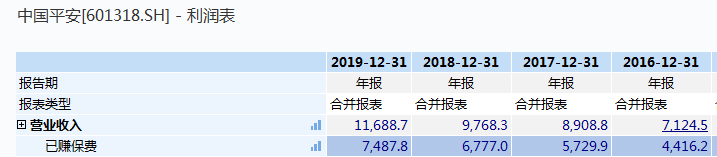

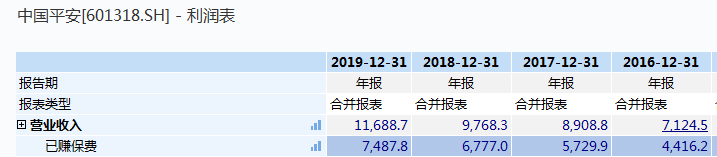

具体看平安的话,公司的保费增速从2017年的30%,下降到2018年的18%,2019年则最低,同比增速只有10%,这和行业趋势是一样的。虽然数字并不好看,但平安已经做的非常不容易了,远超行业水平。

另外,再看集中度。这两年行业的集中度在不断地提高,CR5已经超过了60%。过去几年,行业里不是没有出过黑马,比如安邦人寿(现在的大家人寿)等通过万能险业务在2016年和2017年实现了弯道超车,但随着监管风暴的到来戛然而止,尘归尘土归土,整个人身险业务又回归传统三强(人寿、平安和太保)。

行业的严监管有点类似于当年“三聚氰胺事件”对牛奶行业的影响,刚开始食品安全事件对整个行业产生冲击,之后小企业被淘汰,大企业市场占有率越来越高,马太效应明显。

平安的保险业务的核心竞争优势是代理人质量很高。去年,好的方面,是代理人渠道新业务价值继续增长,同比上升了5.9%,不好的方面,是代理人的数量急剧下降,月均代理人的数量下降了9.1%。

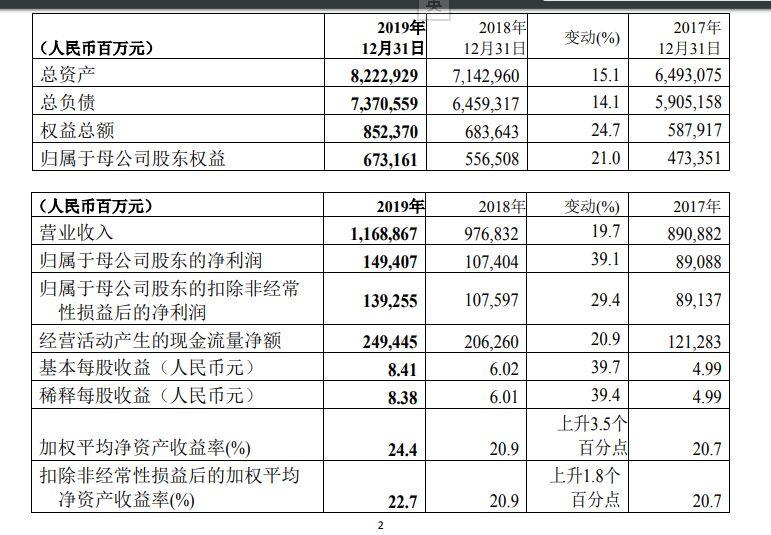

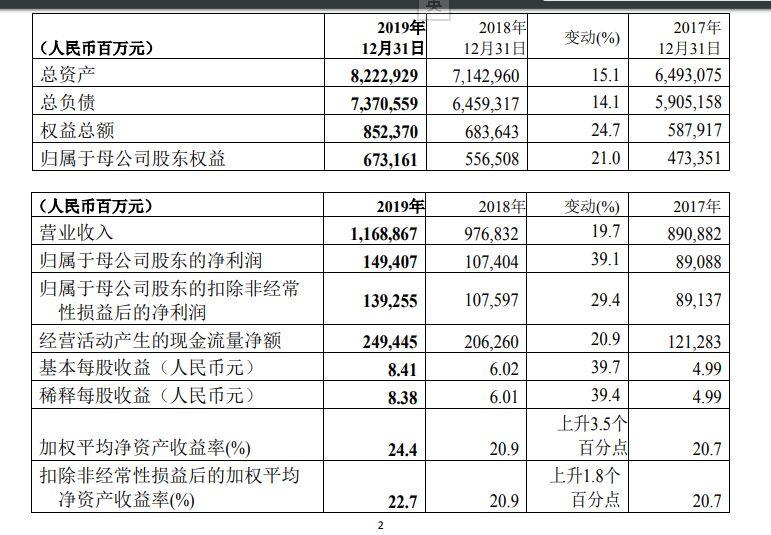

去年,平安的净资产收益率达到24.4%,持续上升,并大幅领先同业。好的公司的标准有很多,其中有两位数的ROE,而且能够不断提升是非常重要的一个标准。

同时,平安对股东的回报也很慷慨,除了去年实施的50亿元回购,平安全年的股息是2.05元,同比增长19%。这是一个什么概念呢?老裘从08年开始就持有了中国平安,现在的成本是10几块钱,今年的股息回报率超过了10%。

最后,看一下估值。保险行业的估值一般用PEV这个指标(EV主要受NBV新业务价值的影响)。历史上平安的PEV最高约7倍,后来持续走低,最低时曾跌破一倍。目前,股价对应的2020年PEV只有1.05倍,估值处在历史低位。

转自:https://mp.weixin.qq.com/s/AgDjAQSYIGuw4Kwnd3azWw