(关于牧原的争议很多,工业化养猪确实有些东西和大家习以为常的认识有很大区别,我在开始买入牧原股份之前,足足观察了3年时间。发此文,是为了更深入地研究企业,并不意味着推荐股票。对绝大部分投资者来说,没有一两年的深入理解,我不建议他们买牧原,哪怕是70元时候的牧原。现在猪价是下行周期,虽然牧原的出栏量在大量释放,但短期股价走势有很大不确定性,不准备长持的,此时最好一股都别买。)

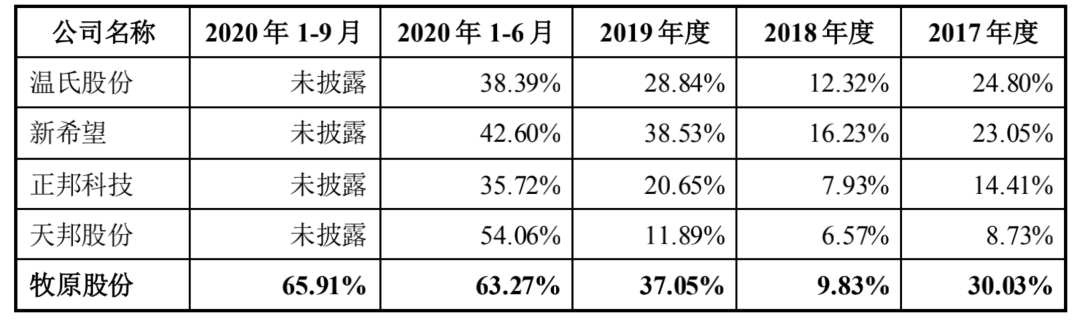

牧原股份有个一直都引起较大争议的话题,就是毛利率大幅超越同行,从下面“生猪业务毛利率对比表”中可以看出,2020年中期的时候,牧原股份的毛利率高达63.27%,比行业内几家主要养猪企业都要高出很多,甚至高出有些公司接近80%。

一般来说这种情况是比较罕见的,尤其是对那些觉得养猪没有什么技术含量的人来说,更是难以理解。其实这里面有一个很大的误区,与牧原相比,其他公司的非猪业务占比相对较大,温氏股份包括肉鸡养殖等、新希望包括饲料业务和禽业养殖等、正邦科技和天邦股份包括饲料业务等,这直接导致在养猪行业的上行周期中,几家企业无法充分享受市场的红利。

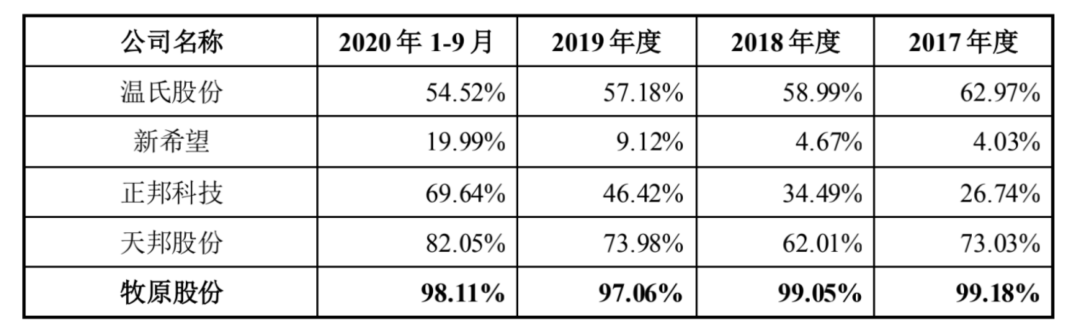

从下面这张“生猪养殖业务收入占营业收入的比例表”中,我们可以非常清晰地看出各家营收中的“含猪量”。牧原专注养猪,养猪业务的营收占比超过了98%,在市场上升阶段,所得到的收益自然是最大的。

另外,毛利率的巨大差异,也是各家公司饲养模式的不同,在非洲猪瘟影响下的客观反映。长期以来,我国生猪养殖业是以散养为主的,“根据中国畜牧兽医年鉴统计,2017年,年出栏生猪5万头以上的养殖户为407家,仅占总养殖户数的0.0011%,占比非常低。”2020年A股上市企业生猪出栏量居前的五家企业(牧原股份、正邦科技、温氏股份、新希望、天邦股份)合计出栏4,859.05万头,占全国生猪总出栏量的份额只有9.22%,行业集中度还处于较低的状况。

这5家企业中,除了牧原外,其他四家都有“公司+农户”的代养模式,在非洲猪瘟的影响下,种猪和仔猪死淘率偏高,都出现了不同程度的“猪荒”。牧原近年来一直在销售种猪和仔猪给同行,以2019年及 2020年 1-9 月,同行业可比公司向公司采购的种猪、仔猪情况为例:

根据上表可见,2019年及 2020年 1-9 月,同行业可比公司向公司采购的仔猪价格均较上年同期显著拉大。2019 年,公司对同行业可比公司的仔猪销售均价为1,201.44 元/头,较 2018 年的 387.94 元/头大幅增长209.70%;2020年1-9月,公司对同行业可比公司的仔猪销售均价为1,985.49 元/头,较2019年 1-9月的1,031.34 元/头大幅增长92.52%。可以说其他家的成本,就是牧原的收入,整体成本和后期的利润空间自然就有了很大差距。

了解了各公司的业务结构,又了解了他们生产成本的结构之后,我们就不难发现,牧原作为专注养猪的企业,作为全行业的种猪和仔猪供应商,其毛利率明显高于同行是很正常的。事实上,到了2021年5月份,生猪价格持续下跌,每公斤已经低于19元,行业整体上处于盈亏线附近,不少企业已经开始出现亏损。而牧原的完全成本在16元一公斤,还是有一定盈利的。等到2021年各家养猪企业中报出来,毛利率之间的差异恐怕会进一步加大,这是正常现象,不足为奇。

转自:https://mp.weixin.qq.com/s/3Xp0tt-gK-nepQdCmGciYA