如果说起Baupost这家机构,或许你没有听过它的名字,但你一定知道《安全边际》这本书。

这本书的作者塞斯·卡拉曼,正是Baupost的创始人。

卡拉曼有着“波士顿先知”之称,他强调安全边际,被外界称为“半仓打天下”,同时偏好寻找受挫资产。

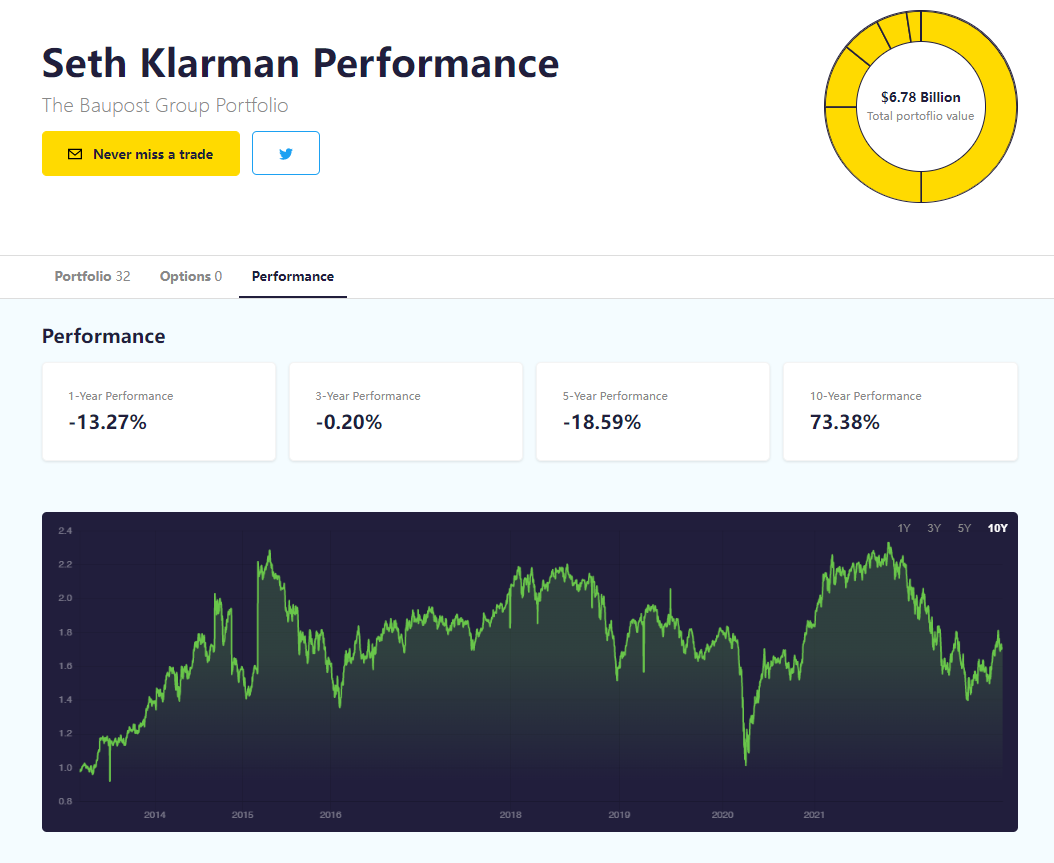

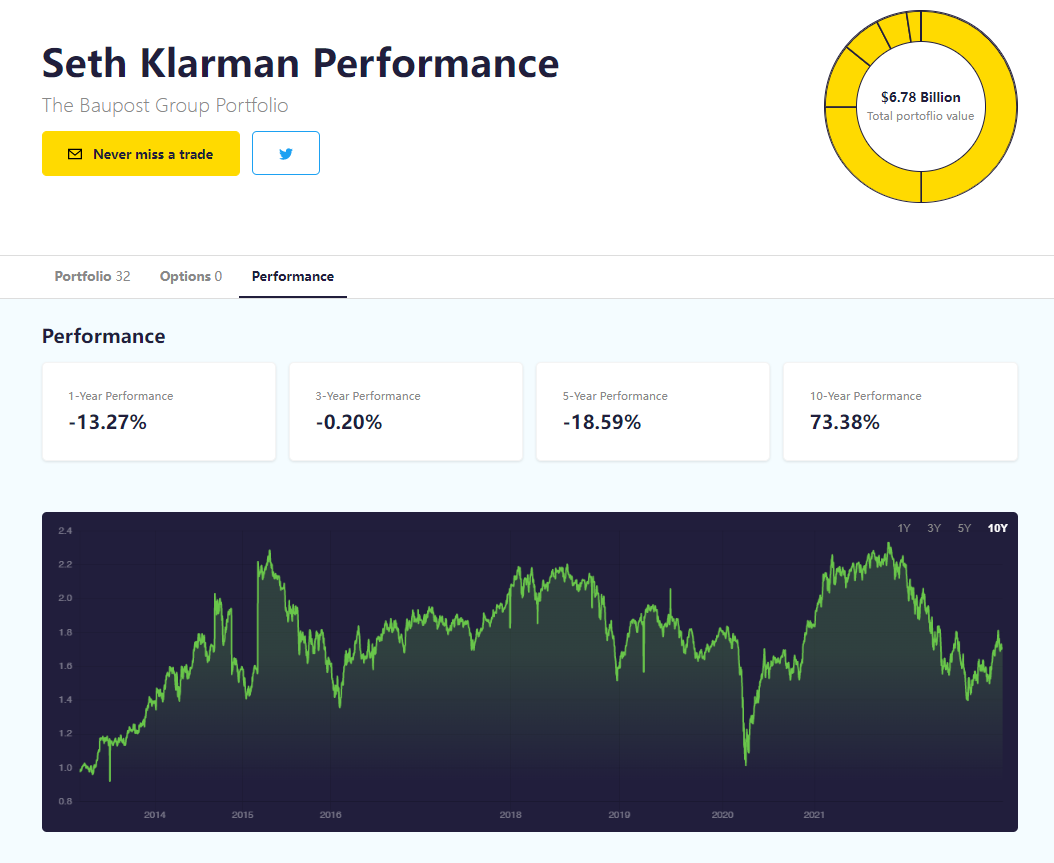

1982年,25岁的卡拉曼联合创立波士顿对冲基金Baupost Group,此前Baupost只经历了三年的负增长(1998年、2008年与2015年)。

在去年那样一个极端市场,美国大型科技股暴跌,华尔街的顶流机构也纷纷受挫,Baupost Group也持续下跌,一直到去年9月底开始反弹。

13F文件显示,去年四季度,Baupost将其在亚马逊的持股增加299%至99万股;对谷歌母公司Alphabet的持股增加190%至约399.4万股,为其第六大重仓股;对Meta Platforms的持股增加151%至约172.8万股。

大型科技公司在2022年遭遇重创,其中Meta市值暴跌逾60%。卡拉曼一如既往地选择在底部买入他看好的公司。

关于现在大热的人工智能,卡拉曼曾说:“我可以想象,人工智能可以演变成机器学习,且随着时间推移会变得更好更强大,但我仍然坚信,我们无法通过编程赋予人工智能最出色的投资者的思考方式。”

1991年,卡拉曼代表作《安全边际》问世,断货绝版后,在eBay上一本卖到2.2万人民币。

《纽约时报》曾形容,“他可能是你从未听说过的最成功、但最有影响力的投资者。”

卡拉曼创立的Baupost有着和他一样的基因,这家机构不会追求在牛市获得很高的收益,他们更强调熊市不要亏损太多。

正如卡拉曼所说:“投资者或者机构一定首先在一件事情上做出抉择:究竟是要保证在牛市中赚大钱,然后时不时在有些年份亏钱;还是保证在暴跌时不承受巨大损失,而牛市时不过分贪婪呢?Baupost显然选择了后者。”

聪明投资者整理了卡拉曼最有价值的42句金句,与大家一起经典重温。

了解更多塞斯·卡拉曼,可点击阅读结合《“半仓打天下”的卡拉曼:你要给错误、误判和坏运气留出余地》。

市场的波动对我们不但不构成威胁,反而对我们有利

1、格雷厄姆和多德的价值投资让我们养成一种思维模式,市场的波动对我们不但不构成威胁,反而对我们有利,我们就是要从中找到便宜货。

在精力有限的情况下,我们更容易说服自己买入便宜的品种,而不是高估的。

2、只要不让自己惊慌失措,也不让自己贪心不足,你就能很好地驾驭市场。因此,我们需要考虑的不是假设市场有效、交易成本为零或风险只是波动性的。而是应该多琢磨一下事情真正的运作方式,然后我们有可能发现市场中的一些低效机遇。

3、只要你确定自己的分析不是一时乐观,能够经得起各种经济环境的压力测试,一时的下跌不会让你恐慌。我不认为那是勇气,而应该是傲气。

因为你的每一次投资,都是在宣称“我了解的比市场上任何人都多,所以我的买卖时点可以也应该跟别人正好相反 ”。

4、 当然我们也是谦卑的,事情总会发生变化,总有比我们聪明的对手。

所以我们才会有所准备,看上去总是很保守,我们会完全按照纪律买入,也会在达到合理估值后卖出,只有避免坐电梯和短期灾难,才可以继续做下去。

5、我们会担心每个持有资产的风险,尤其是整个投资组合的风险。我们考虑的主要风险是商业世界所共有的,由竞争者和供应商的行为驱动,技术中断的力量,以及公司管理的能力。

一些风险是特定于公司的,而另一些则涉及系统性风险。

6、当投资者去相信一些并不是明显事实的事情时,风险就会越来越高。例如,银行太大而不能倒闭,或者房价可能会在区域内下跌但不会在全国范围内下跌。

7、一只股票在某一个价格上是适合买入的,在另一个价格上是适合继续持有的,在更高的价格上是适合卖出的。风险与你的支付价格有关,而不仅仅是你买了什么。

8、有人说,牛市总是爬上“担忧之墙”,因为谨慎的人被抛在后面,勇敢的人领先,鲁莽的人领先。

但事实可能恰恰相反——熊市必然是在过度自信和傲慢的深渊陷入过深之后。

9、风险包括不确定性和不可预测性,即可能发生但不一定会发生的事件。其中一些可以提前预判,并根据概率进行评估。

但另一些风险则是晴天霹雳,是从未发生过的事情,是不可知的未知(unknown unknowns)。他们发生的可能性是无法预见的,更不用说评估了。

尽管如此,谨慎的做法是,无论未来如何让我们感到意外,都要保持一定程度的下行保护。

10、对于投资者来说,在其他人不这样做的时候,保持自己的方向尤其重要。要想在最具挑战性的时刻做到这一点,投资者必须一直做好应对逆境的准备。

11、你要给错误、误判和坏运气留出余地,因为世事无常,投资中总会发生一些事情。以防错误、误判和不幸的事儿发生,因为我们生活的世界会发生各种事情,在投资领域也会发生各种事情。

12、我们从来没有忽略过下跌出现的可能,当其他人可能以高估值购入一只华而不实的成长股时,我们可能正在寻找更沉稳的投资。

我们也许会少赚一点,或者也不会少赚,因为我们会对下跌采取保护措施。

13、投资者或者机构一定首先在一件事情上做出抉择:究竟是要保证在牛市中赚大钱,然后时不时在有些年份亏钱;还是保证在暴跌时不承受巨大损失,而牛市时不过分贪婪呢?Baupost显然选择了后者。

14、要永远记住这两点,收回你的资本,并努力赚取回报。如果我不得不选择其中之一,我会选择收回本金,因为在未来某一天我还是有机会。而亏钱是一项真正的挑战,因为要把它赚回来可能无比艰难。

15、因为无法预测何时价值会上升或下降,投资者应该总是给出保守的评估, 并对最糟情况下的清算价值以及其他方法给予相当大的重视。

16、我不建议大家照抄作业,因为大家买的时候,我们很可能已经抛出了。但我觉得大家可以看看我们买的是哪种股票。

17、我们会不断提问,一个目标企业的前景如何?它的管理能力如何,它们的优先事项是什么?投资这个企业成功的最大风险是什么?找到这些问题的答案至关重要。

18、如果一个企业的基础业务正在迅速衰退,并且不大可能扭亏为盈,管理层正在无效使用公司资金,那么即使是非常低的倍数股票也可能无法代表其公司的价值。

19、企业也要受到技术变革和业界竞争的影响。由于互联网的出现,报纸业(在10年前还被认为是非常好的行业)的竞争护城河消失的速度比任何人想象的都要快。

在这个科技发展日新月异的年代,投资者必须与时俱进,时刻保持警惕,有的企业可能与科技没有直接联系,但会间接受到影响。简而言之,今天的好企业可能隔天就风光不再。

20、有人曾将最好的企业定义为“邮箱”:人们向它送钱,当然这个想法由于收取信用卡支付的订阅网站的出现黯然失色。

如今最赚钱的企业是那些成千上万次出售种类有限的产品(如软件或卖座唱片),边际成本非常低。

21、优秀的企业通常被认为是:具有牢固的护城河,有限的资本需求,可靠的客户群,技术过时造成的风险很低,丰富的成长可能性,自由现金流丰厚而且与日俱增。

22、当你只了解某一类公司时,你或许只知道大概20只相关股票。问题是它存在“锤子”和“钉子”问题,你可能对这些东西非常了解,但你对其他东西一无所知。

所以你就没有足够的论据支撑自己的观点:“嗯,这些是我看到的生物科技股中最好的”,但也许它们中最好的也无法和另一类股票相媲美。

23、正如格雷厄姆和多德所注意到的,“对管理层能力的客观测试标准很少,而且远远谈不上科学”。

别误解他们的话:管理层的业务手腕、远见、正直和动力都能对股东回报产生巨大影响。

24、有些人错误地将价值投资看成是发掘便宜货的机械工具,但作为一种全面的投资哲学,价值投资的重点其实是:深入彻底的基本面分析;追求长期的投资结果;限制风险;克服从众心理。

25、我们绝对不会试图买入最热门的高价股,并寄希望于他们能继续上涨。相反,我们总是以估值为基础,专注于商业基本面,试图进行投资,在未来的市场和经济情景中获得良好的回报。

26、我们努力在未来三到五年内安全地让客户资产升值,而不是一周或一个季度内。

我们的经验是,资本流动会推高了一些投资的价格,而另一些投资则无人问津,投资机会也会定期在市场、行业和地域之间转移。

27、虽然从表面上看每个人都能成为价值投资者,但是这种投资者所具有的基本特质是耐心、纪律性和风险规避,这些几乎是由基因所决定的。

当你首次学习价值投资方法时,要么它马上能和你产生共鸣,要么就永远不能。你或者能保持纪律性和耐心,或者就不能。

28、当便宜货稀少的时候,价值投资者必须保持耐心;对估值标准做妥协可能会让自己滑向灾难(牛市是散户亏损的原因)。

29、我们的方法一直是寻找令人信服的便宜货。如果没有什么机会可抓,我们就不怎么投。

30、如果为成长性付出过高价格或者甚至被它迷得神魂颠倒,那就再糟糕不过了。格雷厄姆和多德敏锐地观察到:“分析应该主要集中于被事实所支持的价值,而非那些基于期望的东西。”

31、没有最终的真理,只有一个始终如一的、充满活力的、不断进化的寻求真理的过程。

32、一个健全的投资过程得益于对过去错误的反思修正,来自对任何投资中都可能出错的有着清醒的认识。

33、由于人们倾向于看到他们想看到或已经相信的东西,我们可能会认为我们偶然发现了一个真理,而实际上,我们只是在观察我们想成为真理的东西。

34、一个投资者所能做的,在理智上保持诚实,在合理的情况下进行自我批评,每天都努力变得更好。

36、每家公司都有一种文化。来Baupost工作的人都想齐心协力做点什么,而不是那种“自相残杀、你死我活”的想法。我们的员工更愿意每天站起来,走到别人办公桌前吸取经验,来完善自已的观点。

37、不要总是力图完美,而要积累经验。牛市让我们吸取了一种教训,熊市又给了我们截然不同的教训。

38、我和团队一起干劲十足地工作着,他们当中有许多人都没见过熊市。

但有一件事需要我们明白:总有一天,你购买的所有商品价格都会下跌,你买到的一切商品都好像出现了问题,而你想卖却卖不掉会让你觉得自已像个蠢人。

39、我的一位同事说:“我从未感觉到塞斯在生气或批评我。我觉得塞斯在支持我,塞斯在查看我的配置后对我说:“这次交易好多了。买多点。”他会终生铭记其不受限的购买力,第一,这是你的投资方式;第二,这是你对待为你工作的人的态度;第三,这可以让他觉得和我更亲近,因为我们都支持他。

如果我觉得他错了,我也会直说,我会说:“看,果然错了。放弃吧!”但我不对人大吼。如果你来我们的交易室,你会发现这里很低调。没有波动,没有情绪。不像在电影中看到的华尔街那样。

人工智能无法成为出色的投资者,比特币的价值在软件方面

40、我可以想象,人工智能可以演变成机器学习,且随着时间推移会变得更好更强大,但我仍然坚信,我们无法通过编程赋予人工智能最出色的投资者的思考方式。

所以我会把赌注押在塞斯·卡拉曼这个人和其他人类身上,而不是机器上。机器无法解决这个问题。机器是伟大的,计算机可以实现我们任何人类都无法做到的事情。我很清楚这点。

41、我一直认为,比特币的价值在于软件方面,或区块链方面。但其实没有人认为那就是价值所在,他们觉得比特币将取代货币和黄金。

42、我认为黄金在出现危机时很有用,例如世界局势动荡,战争蔓延并持续恶化,甚至使用了核武器的时候。我想人们会说:“我怎么知道哪些东西能保值?我得确保有一些黄金,因为我不想在走投无路的情况下没有钱。”这种情况也许永远都不会发生,但我认为有必要在投资组合中持有一点黄金。

[2]2010年华尔街记者贾森·茨威格对卡拉曼的访谈

[4] Baupost致投资者的信:严格投资纪律,控制下行风险

市场的波动对我们不但不构成威胁,反而对我们有利

1、格雷厄姆和多德的价值投资让我们养成一种思维模式,市场的波动对我们不但不构成威胁,反而对我们有利,我们就是要从中找到便宜货。

在精力有限的情况下,我们更容易说服自己买入便宜的品种,而不是高估的。

2、只要不让自己惊慌失措,也不让自己贪心不足,你就能很好地驾驭市场。因此,我们需要考虑的不是假设市场有效、交易成本为零或风险只是波动性的。而是应该多琢磨一下事情真正的运作方式,然后我们有可能发现市场中的一些低效机遇。

3、只要你确定自己的分析不是一时乐观,能够经得起各种经济环境的压力测试,一时的下跌不会让你恐慌。我不认为那是勇气,而应该是傲气。

因为你的每一次投资,都是在宣称“我了解的比市场上任何人都多,所以我的买卖时点可以也应该跟别人正好相反 ”。

4、 当然我们也是谦卑的,事情总会发生变化,总有比我们聪明的对手。

所以我们才会有所准备,看上去总是很保守,我们会完全按照纪律买入,也会在达到合理估值后卖出,只有避免坐电梯和短期灾难,才可以继续做下去。

5、我们会担心每个持有资产的风险,尤其是整个投资组合的风险。我们考虑的主要风险是商业世界所共有的,由竞争者和供应商的行为驱动,技术中断的力量,以及公司管理的能力。

一些风险是特定于公司的,而另一些则涉及系统性风险。

6、当投资者去相信一些并不是明显事实的事情时,风险就会越来越高。例如,银行太大而不能倒闭,或者房价可能会在区域内下跌但不会在全国范围内下跌。

7、一只股票在某一个价格上是适合买入的,在另一个价格上是适合继续持有的,在更高的价格上是适合卖出的。风险与你的支付价格有关,而不仅仅是你买了什么。

8、有人说,牛市总是爬上“担忧之墙”,因为谨慎的人被抛在后面,勇敢的人领先,鲁莽的人领先。

但事实可能恰恰相反——熊市必然是在过度自信和傲慢的深渊陷入过深之后。

9、风险包括不确定性和不可预测性,即可能发生但不一定会发生的事件。其中一些可以提前预判,并根据概率进行评估。

但另一些风险则是晴天霹雳,是从未发生过的事情,是不可知的未知(unknown unknowns)。他们发生的可能性是无法预见的,更不用说评估了。

尽管如此,谨慎的做法是,无论未来如何让我们感到意外,都要保持一定程度的下行保护。

10、对于投资者来说,在其他人不这样做的时候,保持自己的方向尤其重要。要想在最具挑战性的时刻做到这一点,投资者必须一直做好应对逆境的准备。

11、你要给错误、误判和坏运气留出余地,因为世事无常,投资中总会发生一些事情。以防错误、误判和不幸的事儿发生,因为我们生活的世界会发生各种事情,在投资领域也会发生各种事情。

12、我们从来没有忽略过下跌出现的可能,当其他人可能以高估值购入一只华而不实的成长股时,我们可能正在寻找更沉稳的投资。

我们也许会少赚一点,或者也不会少赚,因为我们会对下跌采取保护措施。

13、投资者或者机构一定首先在一件事情上做出抉择:究竟是要保证在牛市中赚大钱,然后时不时在有些年份亏钱;还是保证在暴跌时不承受巨大损失,而牛市时不过分贪婪呢?Baupost显然选择了后者。

14、要永远记住这两点,收回你的资本,并努力赚取回报。如果我不得不选择其中之一,我会选择收回本金,因为在未来某一天我还是有机会。而亏钱是一项真正的挑战,因为要把它赚回来可能无比艰难。

15、因为无法预测何时价值会上升或下降,投资者应该总是给出保守的评估, 并对最糟情况下的清算价值以及其他方法给予相当大的重视。

16、我不建议大家照抄作业,因为大家买的时候,我们很可能已经抛出了。但我觉得大家可以看看我们买的是哪种股票。

17、我们会不断提问,一个目标企业的前景如何?它的管理能力如何,它们的优先事项是什么?投资这个企业成功的最大风险是什么?找到这些问题的答案至关重要。

18、如果一个企业的基础业务正在迅速衰退,并且不大可能扭亏为盈,管理层正在无效使用公司资金,那么即使是非常低的倍数股票也可能无法代表其公司的价值。

19、企业也要受到技术变革和业界竞争的影响。由于互联网的出现,报纸业(在10年前还被认为是非常好的行业)的竞争护城河消失的速度比任何人想象的都要快。

在这个科技发展日新月异的年代,投资者必须与时俱进,时刻保持警惕,有的企业可能与科技没有直接联系,但会间接受到影响。简而言之,今天的好企业可能隔天就风光不再。

20、有人曾将最好的企业定义为“邮箱”:人们向它送钱,当然这个想法由于收取信用卡支付的订阅网站的出现黯然失色。

如今最赚钱的企业是那些成千上万次出售种类有限的产品(如软件或卖座唱片),边际成本非常低。

21、优秀的企业通常被认为是:具有牢固的护城河,有限的资本需求,可靠的客户群,技术过时造成的风险很低,丰富的成长可能性,自由现金流丰厚而且与日俱增。

22、当你只了解某一类公司时,你或许只知道大概20只相关股票。问题是它存在“锤子”和“钉子”问题,你可能对这些东西非常了解,但你对其他东西一无所知。

所以你就没有足够的论据支撑自己的观点:“嗯,这些是我看到的生物科技股中最好的”,但也许它们中最好的也无法和另一类股票相媲美。

23、正如格雷厄姆和多德所注意到的,“对管理层能力的客观测试标准很少,而且远远谈不上科学”。

别误解他们的话:管理层的业务手腕、远见、正直和动力都能对股东回报产生巨大影响。

24、有些人错误地将价值投资看成是发掘便宜货的机械工具,但作为一种全面的投资哲学,价值投资的重点其实是:深入彻底的基本面分析;追求长期的投资结果;限制风险;克服从众心理。

25、我们绝对不会试图买入最热门的高价股,并寄希望于他们能继续上涨。相反,我们总是以估值为基础,专注于商业基本面,试图进行投资,在未来的市场和经济情景中获得良好的回报。

26、我们努力在未来三到五年内安全地让客户资产升值,而不是一周或一个季度内。

我们的经验是,资本流动会推高了一些投资的价格,而另一些投资则无人问津,投资机会也会定期在市场、行业和地域之间转移。

27、虽然从表面上看每个人都能成为价值投资者,但是这种投资者所具有的基本特质是耐心、纪律性和风险规避,这些几乎是由基因所决定的。

当你首次学习价值投资方法时,要么它马上能和你产生共鸣,要么就永远不能。你或者能保持纪律性和耐心,或者就不能。

28、当便宜货稀少的时候,价值投资者必须保持耐心;对估值标准做妥协可能会让自己滑向灾难(牛市是散户亏损的原因)。

29、我们的方法一直是寻找令人信服的便宜货。如果没有什么机会可抓,我们就不怎么投。

30、如果为成长性付出过高价格或者甚至被它迷得神魂颠倒,那就再糟糕不过了。格雷厄姆和多德敏锐地观察到:“分析应该主要集中于被事实所支持的价值,而非那些基于期望的东西。”

31、没有最终的真理,只有一个始终如一的、充满活力的、不断进化的寻求真理的过程。

32、一个健全的投资过程得益于对过去错误的反思修正,来自对任何投资中都可能出错的有着清醒的认识。

33、由于人们倾向于看到他们想看到或已经相信的东西,我们可能会认为我们偶然发现了一个真理,而实际上,我们只是在观察我们想成为真理的东西。

34、一个投资者所能做的,在理智上保持诚实,在合理的情况下进行自我批评,每天都努力变得更好。

36、每家公司都有一种文化。来Baupost工作的人都想齐心协力做点什么,而不是那种“自相残杀、你死我活”的想法。我们的员工更愿意每天站起来,走到别人办公桌前吸取经验,来完善自已的观点。

37、不要总是力图完美,而要积累经验。牛市让我们吸取了一种教训,熊市又给了我们截然不同的教训。

38、我和团队一起干劲十足地工作着,他们当中有许多人都没见过熊市。

但有一件事需要我们明白:总有一天,你购买的所有商品价格都会下跌,你买到的一切商品都好像出现了问题,而你想卖却卖不掉会让你觉得自已像个蠢人。

39、我的一位同事说:“我从未感觉到塞斯在生气或批评我。我觉得塞斯在支持我,塞斯在查看我的配置后对我说:“这次交易好多了。买多点。”他会终生铭记其不受限的购买力,第一,这是你的投资方式;第二,这是你对待为你工作的人的态度;第三,这可以让他觉得和我更亲近,因为我们都支持他。

如果我觉得他错了,我也会直说,我会说:“看,果然错了。放弃吧!”但我不对人大吼。如果你来我们的交易室,你会发现这里很低调。没有波动,没有情绪。不像在电影中看到的华尔街那样。

人工智能无法成为出色的投资者,比特币的价值在软件方面

40、我可以想象,人工智能可以演变成机器学习,且随着时间推移会变得更好更强大,但我仍然坚信,我们无法通过编程赋予人工智能最出色的投资者的思考方式。

所以我会把赌注押在塞斯·卡拉曼这个人和其他人类身上,而不是机器上。机器无法解决这个问题。机器是伟大的,计算机可以实现我们任何人类都无法做到的事情。我很清楚这点。

41、我一直认为,比特币的价值在于软件方面,或区块链方面。但其实没有人认为那就是价值所在,他们觉得比特币将取代货币和黄金。

42、我认为黄金在出现危机时很有用,例如世界局势动荡,战争蔓延并持续恶化,甚至使用了核武器的时候。我想人们会说:“我怎么知道哪些东西能保值?我得确保有一些黄金,因为我不想在走投无路的情况下没有钱。”这种情况也许永远都不会发生,但我认为有必要在投资组合中持有一点黄金。

[2]2010年华尔街记者贾森·茨威格对卡拉曼的访谈

[4] Baupost致投资者的信:严格投资纪律,控制下行风险

转自:https://mp.weixin.qq.com/s/JZmAVC9pLxWPO82gPt1Zaw

市场的波动对我们不但不构成威胁,反而对我们有利

市场的波动对我们不但不构成威胁,反而对我们有利

市场的波动对我们不但不构成威胁,反而对我们有利

市场的波动对我们不但不构成威胁,反而对我们有利