01

电荒往事:三次限电的三种逻辑

2004年的媒体报道

02

行业密码:逃不开的逆周期

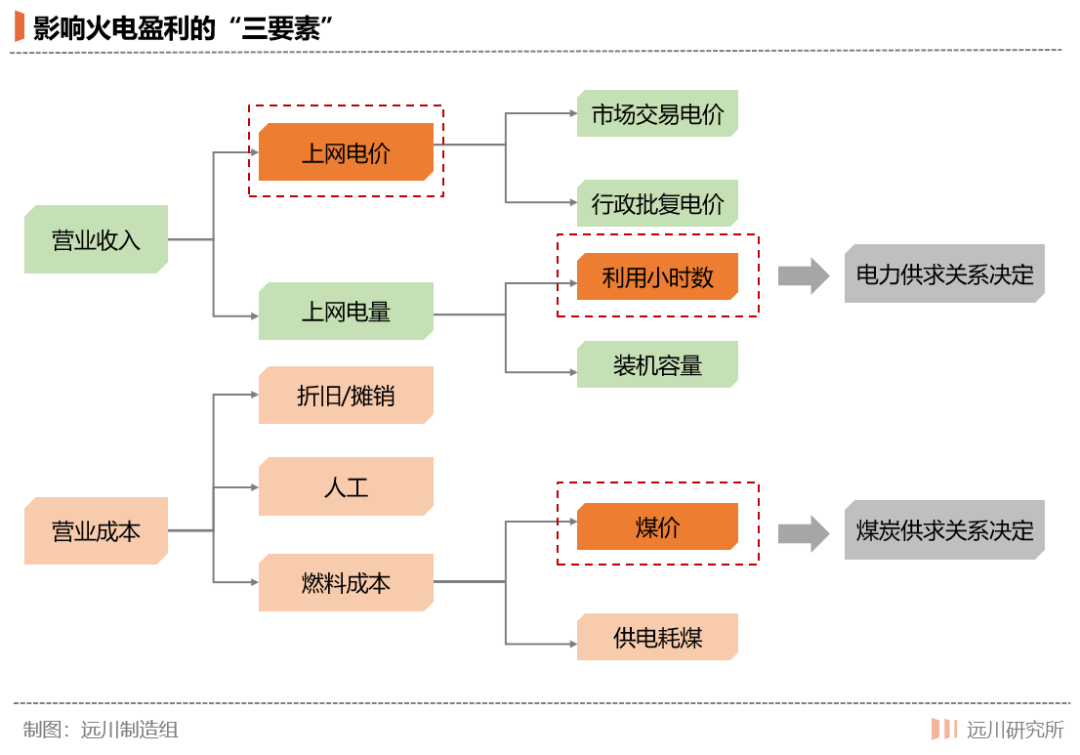

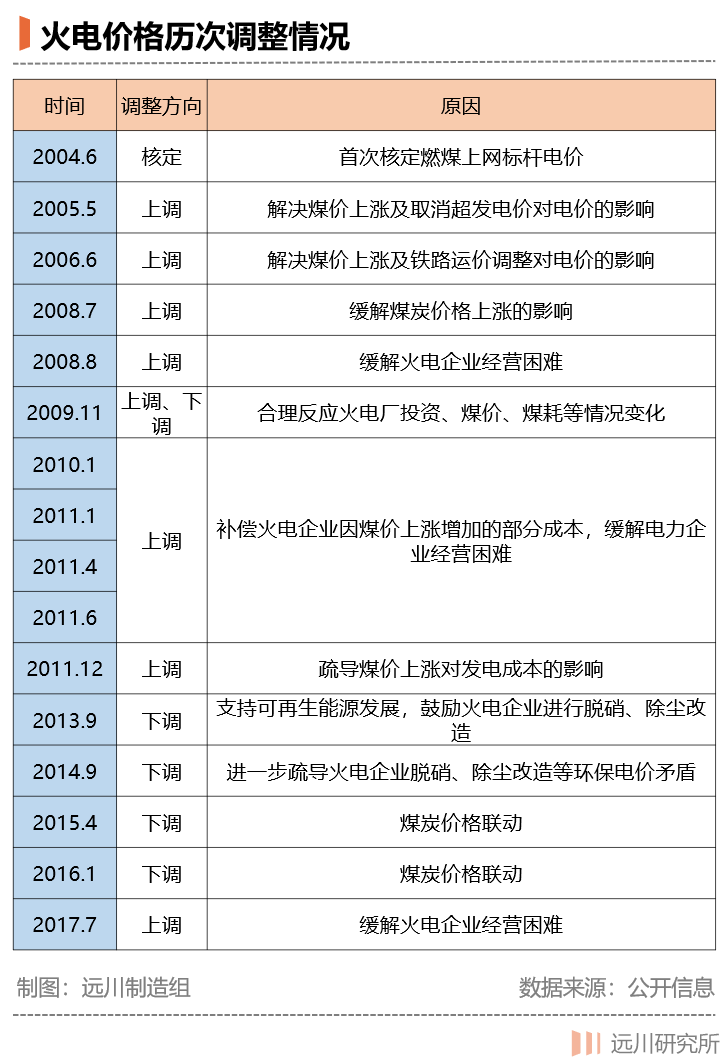

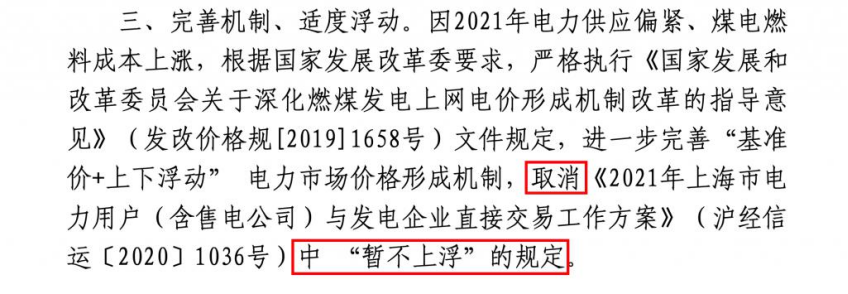

类似的事件在历史上并不是第一次出现,而每一次煤价上涨,火电企业联名上书,都会掀起一轮涨电价的呼声。但电价怎么涨、涨多少、谁说了算,背后是一场长达20年的电力市场化改革。

03

煤电博弈:下不完的大棋

遗憾的是,从公开披露的信息来看,即便是翻云覆雨的顶级大佬,在火电行业的投资也是全身而退的少,阴沟翻船的多。

04

火中取栗:不要在没有鱼的地方撒网

席慕蓉说,青春是本仓促的书,流着泪一读再读。在A股,申万火电指数是一个充满误会的指数,无数投资者都吃过它的苦。

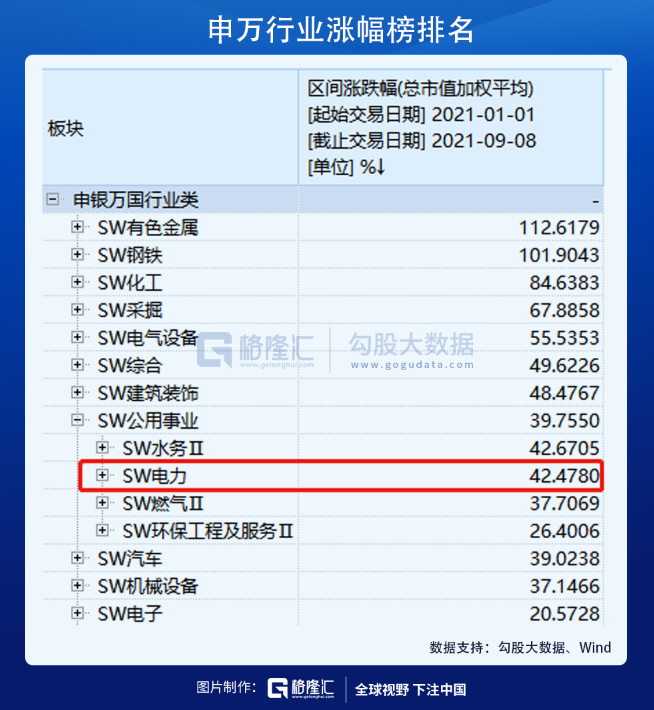

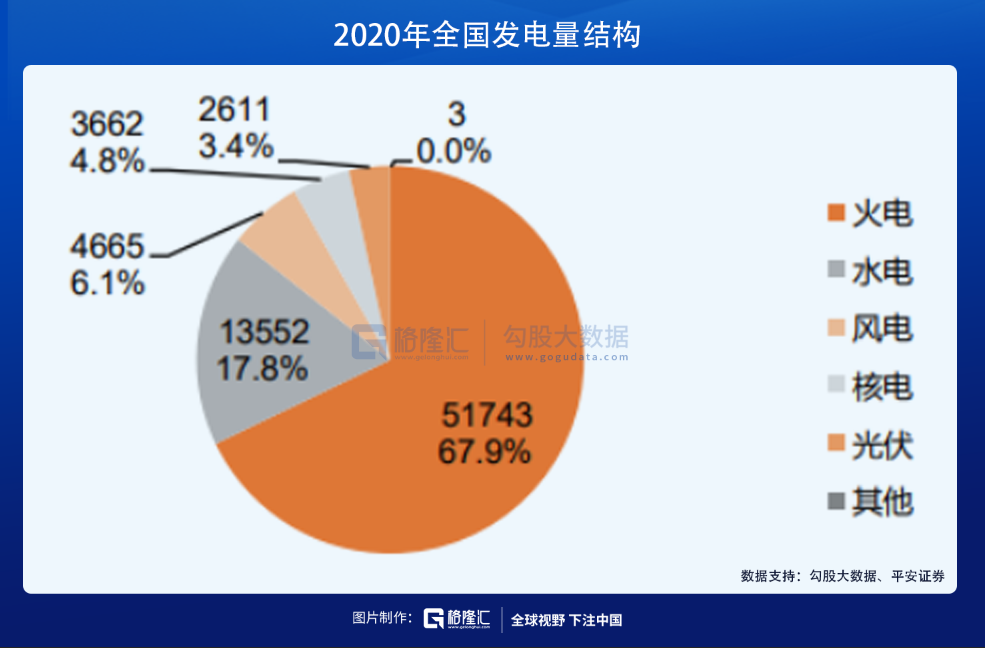

由于火电”市场煤、计划电”的机制,煤价随行就市,但电价长期被限死。这就导致行业长期处于盈利有上限,亏损无下限的特征。自1999年该指数发行以来,可以说是只有周期,没有成长,长期原地踏步。

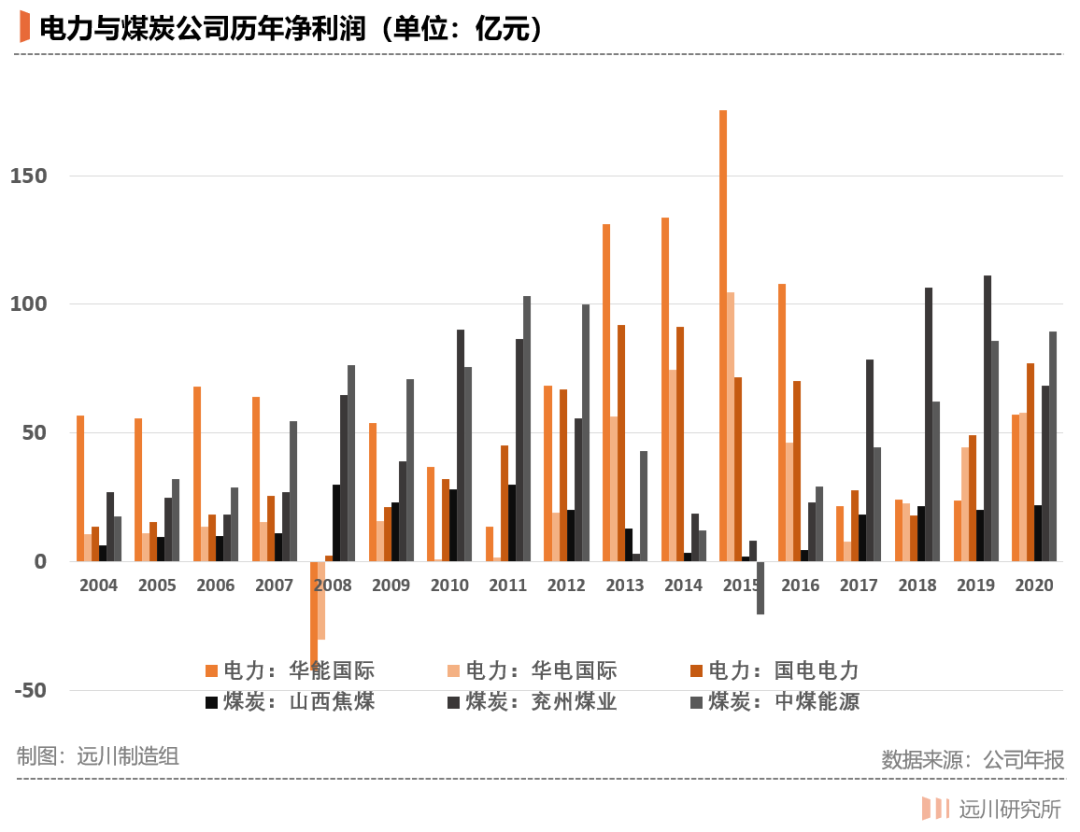

07-08年、14-15年两轮过山车行情,参与的投资者大多数时候都摔得鼻青脸肿,大家可以参考下图。

哪怕是高手、高手、高高手,买火电股,想挣钱也不是那么容易。A股有两位著名的火电投资者:邓晓峰和裘国根,一位是高毅的明星基金经理,一位是重阳投资的创始人,均为业内公认的投资大师。

但他们对火电的投资,似乎也不是特别顺利。

邓晓峰屹立A股十余年,历经几轮牛熊,业绩始终稳定在市场前列。回顾邓晓峰过去的几次经典投资案例,基本都是买在不露锋芒的拐点处。这既是由大资金的规模属性所决定的,也是因为邓晓峰注重长期回报的投资风格。

在2015年和2017年的两次采访中,邓晓峰详细拆解了自己若干经典投资案例的具体逻辑,其中就包括了在2011年的火电布局。

从2011年开始,邓晓峰开始坚定地布局国电电力等火电股。他认为电力的需求没问题,但煤价太高吃掉了发电企业的利润。2011年国家开始执行紧缩政策,固定投资开始退潮,煤价迟早要跌。

既然煤煤价要跌,那么火电肯定有机会。邓晓峰进一步给出了三大逻辑:

1、发电企业效率都很高,因为长期煤价很高,电价受限,内部已经把各种挖潜的办法都用上了;

2、供需会改善,因为电力公司持续亏损,投资长期不振,而电力需求却是与日俱增的,在2010年之后还有钱去投电厂的,就只有神华了;

3、电力公司杠杆上的很满,又都跌得很惨,一旦行业回暖,全行业的回报率会恢复到非常好的水平。

因此邓晓峰认为“电力行业的春天正在到来,机会来临时要用盆接,不能用针顶。”

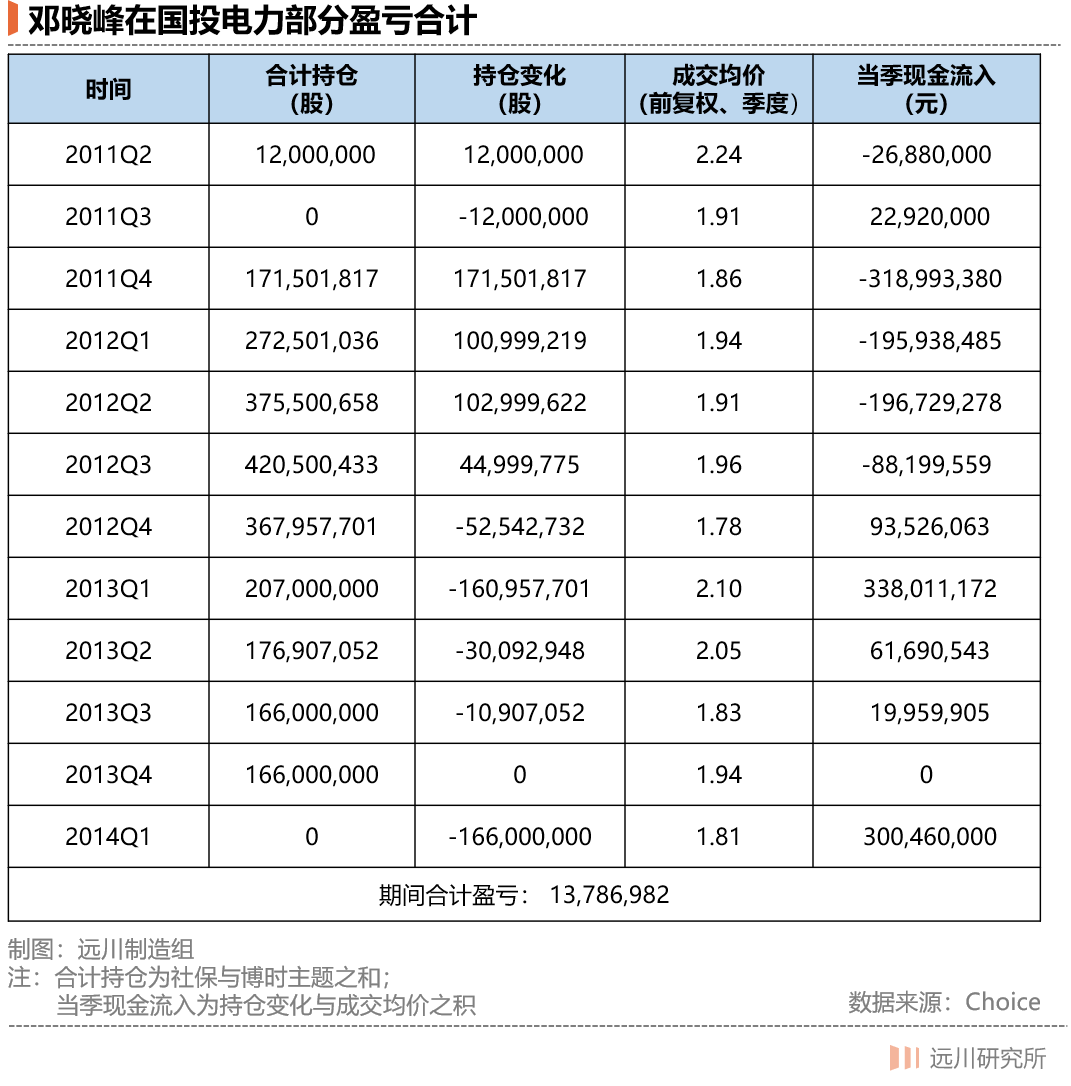

我们研究了邓晓峰当时的持股,发现其配置最多的火电股是国电电力。不过在我们尝试拆解国电电力这笔投资的具体盈亏时,却得到了不同的结论。

邓晓峰管理的博时主题行业和社保一零三组合从2011年三季度开始布局国电电力,在2014年一季度悉数离场。如果按当季平均成交价计算,邓晓峰动用了十亿级别的资金,但历时两年多,只赚了一千多万。

更让人感叹的是,在邓晓峰离场后,国电电力反而迎来了一轮翻倍暴涨(主要是受益2014-2015年的牛市),把大佬安排的明明白白。

事先声明:这种计算略显粗糙,邓晓峰离场彼时也有即将离职的影响。但事实就是,邓晓峰2011年对国电电力的这轮投资实际上没有赚到太多钱,属于典型的“逻辑性感,结果骨感”。

坚定的价值投资者裘国根也很热衷于买火电股,其投资哲学的精华可以归纳为三句话:不要亏损!不要亏损!不要亏损!重阳的这种投资风格天然地让他们对公用事业股更为关注,尤其是火电股。

重阳首席投资官陈心就在采访中拿火电举例:

在发达国家,这是一个有比较稳定增长和估值的行业。但在我们的市场里,则以两三年为一个周期,上下波动非常剧烈。好的时候把它捧上天,烂的时候,尤其在香港市场一些火电股便宜得一塌糊涂。但这个行业是不可以没有的,这个时候往往是买这类股票最好的时点。

裘老板和重阳显然对火电行业”市场煤、计划电”的特征也洞若观火。

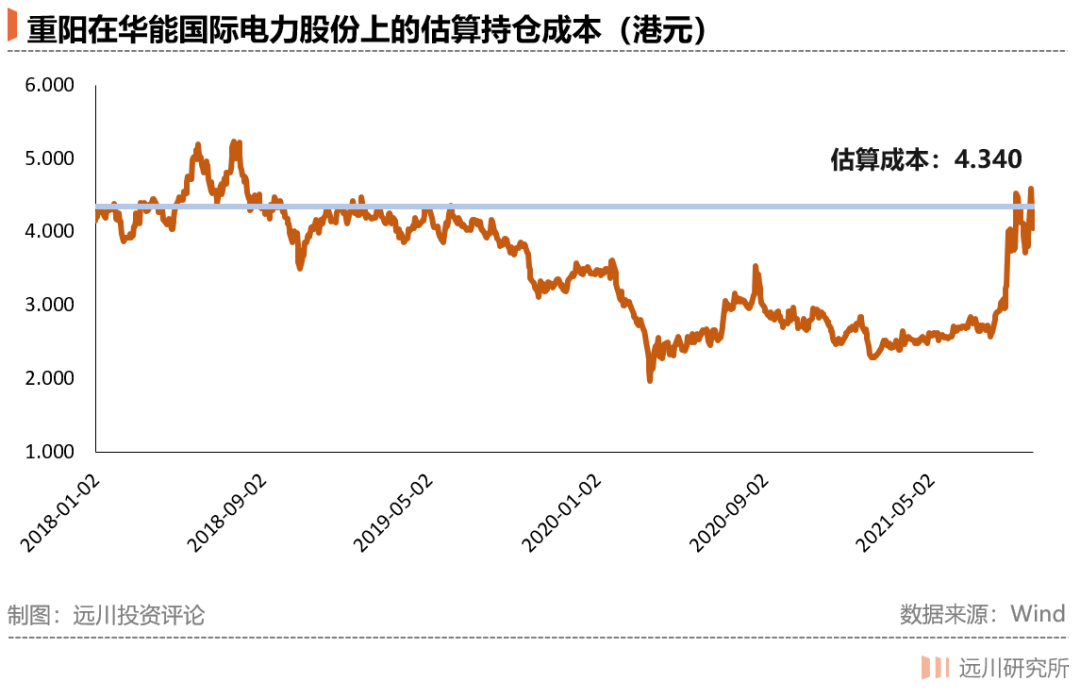

自2018年2月开始,裘国根及重阳集团大手笔布局港股华能国际电力,连续12次增持,动用资金超过26亿人民币。然而华能国际电力此后三年的股价却走了一个深v,在今年股价大涨超过65%的情况下,重阳却依然没能赚到钱。

裘国根和邓晓峰都算是机构投资者中的佼佼者了,对周期行业的理解都属于业内顶级水平,但两家大佬都没捞到什么好处,可见火电行业实在是凄苦。

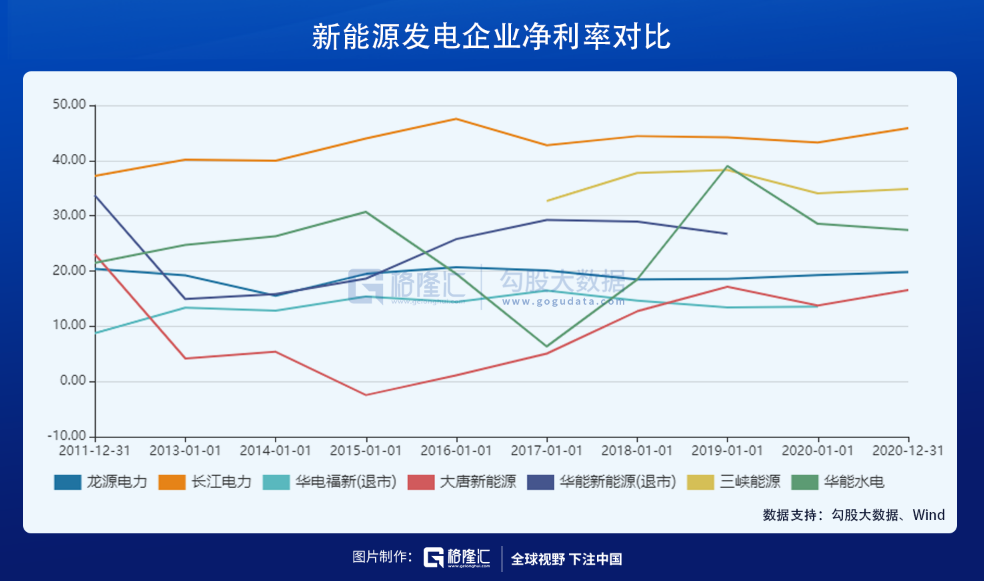

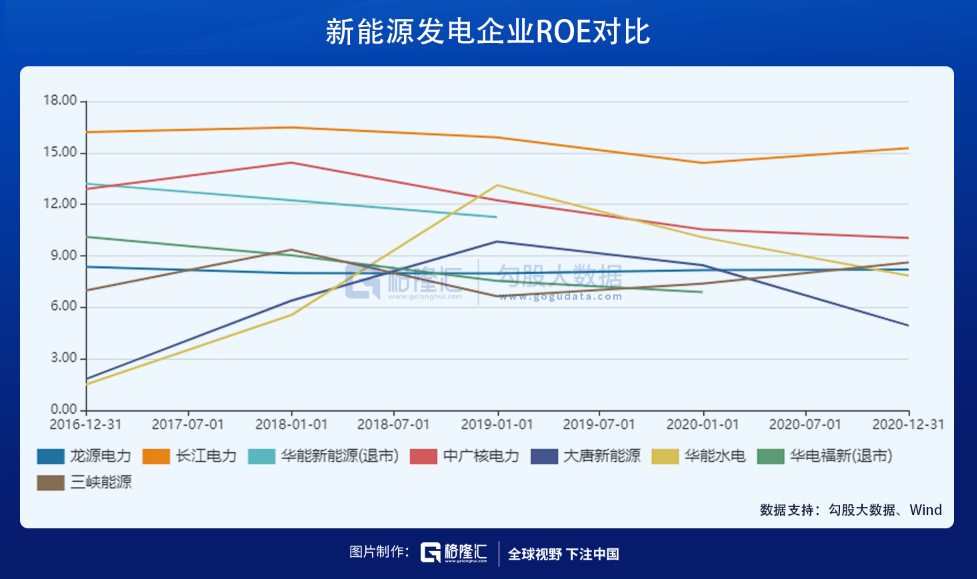

有意思的是,两位大佬都在水电股上赚过大钱。邓晓峰在国投电力单只股票上赚过20亿,裘老板就更不用说了,投资长江电力已成为A股传世经典,盛传重阳研究员转正的条件就是算清楚长江电力的现金流。

相比水电,火电最大的基本面就是其商业模式的缺陷:这始终是个成本、定价、产量都不由企业控制的行业。想要在火电股里火中取栗,不如想想那句名言:不要在没鱼的地方撒网。

05

尾声

一个产业现象问题的背后,往往是一个产业的结构问题,而不是所谓的阳谋、大棋论和推背图。

中国在电力领域有没有深谋远虑的布局?有的。但具体到拉闸限电,还是要回归产业本身的特点去分析,所谓“定价权争夺战”、“倒逼出口企业涨价”这种为了减肥做截肢的论调,的确是在牵强附会。

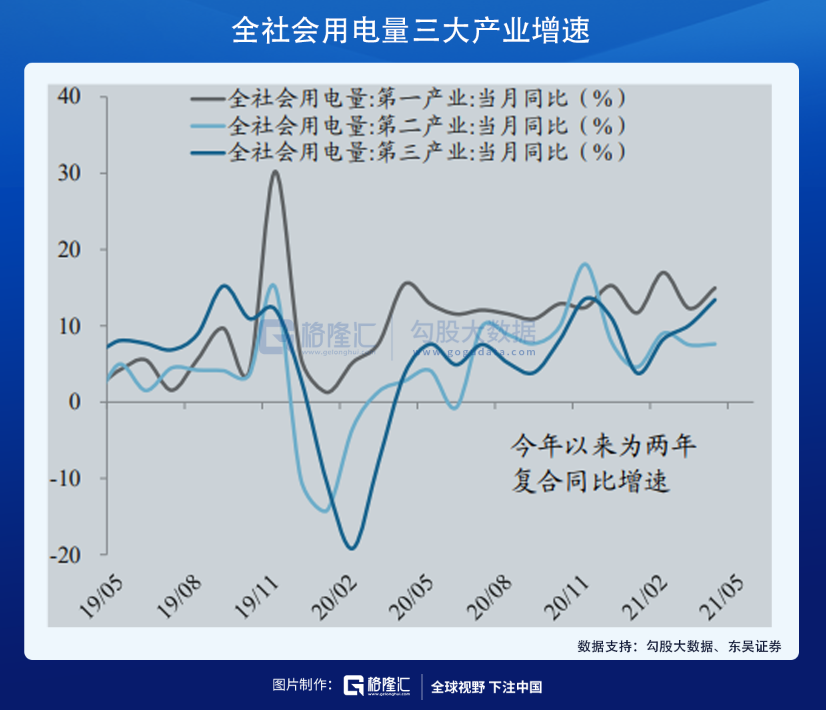

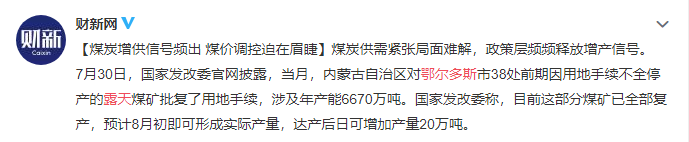

煤电博弈、资源周期、电价管制、火电的逆周期属性等行业特点,是导致历次电力供需周期的核心原因,包括这次。而外围的进口煤炭下降、外需增长、双限只是加速了这个周期的运转。

从另外一个角度看,在中国每一次的大型公共事件,往往都会成为改革的契机。

2003年电荒之前,国内普遍认为依靠三峡和滇黔的西电东输供应长三角与珠三角已经足够。但大范围供电紧张后,决策层意识到发电投资的不足,加快了发电项目的审批进度。

彼时,两大电网+五大发电集团的格局刚刚形成不久,做大规模意愿正强,一轮火电投资的高潮期就此到来,这保证了2003年之后的经济起飞,也顺便让一批煤老板成为全国人们羡慕的对象。

而2011年“淡季电荒”后,尚未被终止的煤电联动机制随即迎来大调整,能源结构转型被提上日程。而这一轮的拉闸限电,也必然会促使产业界与决策层,重新审视国内能源结构的方方面面。

我国目前的能源结构,其实处于一个“未立先破”的局面:即传统能源投资下降、新型能源投资加速的切换已经完成,但对应的能源供给的切换还没有完成。而一些地方“运动式”的减碳,又将这个切换过程中的缺陷暴露了出来。

今年3月的采访中,丁仲礼院士就曾谈到这一点:

未来人民的生活水平要进一步提高,对能源的需求必然会增加,虽然说2030年要碳达峰,但不意味着现在就不能新增任何煤炭项目。在经济社会发展的用能需求上,一定要实事求是,不应该为了追求某些指标好看,或者为了达标而去搞“一刀切”。

丁院士其实很明确的阐述了一个道理:在涉及到关乎亿万老百姓生活的领域,要警惕“一刀切”或者“运动式”的搞法。而在社会舆论经常渲染“大是大非”的当下,尤其要把人民群众的利益放在最前面。

实事求是,其实就是最重要的“大是大非”。

全文完。感谢您的耐心阅读。

[1] “煤电顶牛”历史重现,宁夏煤电博弈内情,界面新闻

[2] “煤电顶牛”矛盾再升级,中国能源报

[3] 11家煤电企业上书“哭穷”:无力完成北京地区电力交易,中国新闻周刊

[4] 专访丁仲礼:实现“碳中和”需以市场机制为基础,技术迭代为前提,中国新闻周刊

[5] “电荒”往事——兼议目前电力股投资机会,光大证券

[6] 行业风火轮:十年电荒,卷土重来,东吴证券

[7] 供给才是主导本轮“电荒”的原因,国泰君安

[8] 以史鉴今,火电王者归来,华创证券

[9] 火电行业研究框架:周期依旧在,尚待格局改,英大证券

[10] 当前时点我们如何看火电V:市场电:从哪里来,又去向何方,华泰证券

转自:https://mp.weixin.qq.com/s/nhht4zx_3we82xFRSKAoNg

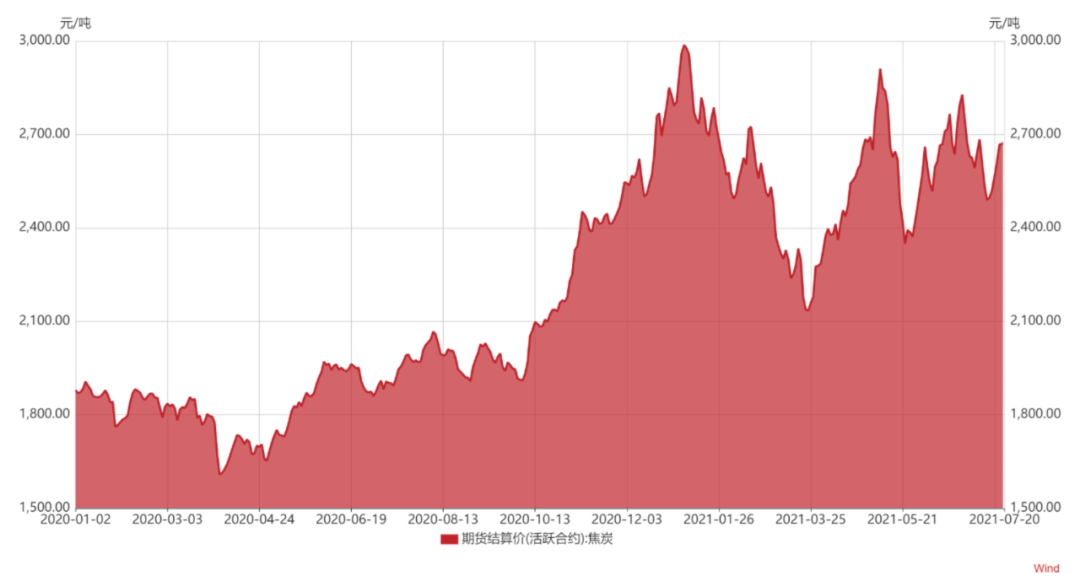

焦炭价格走势(数据来源:万得公司)

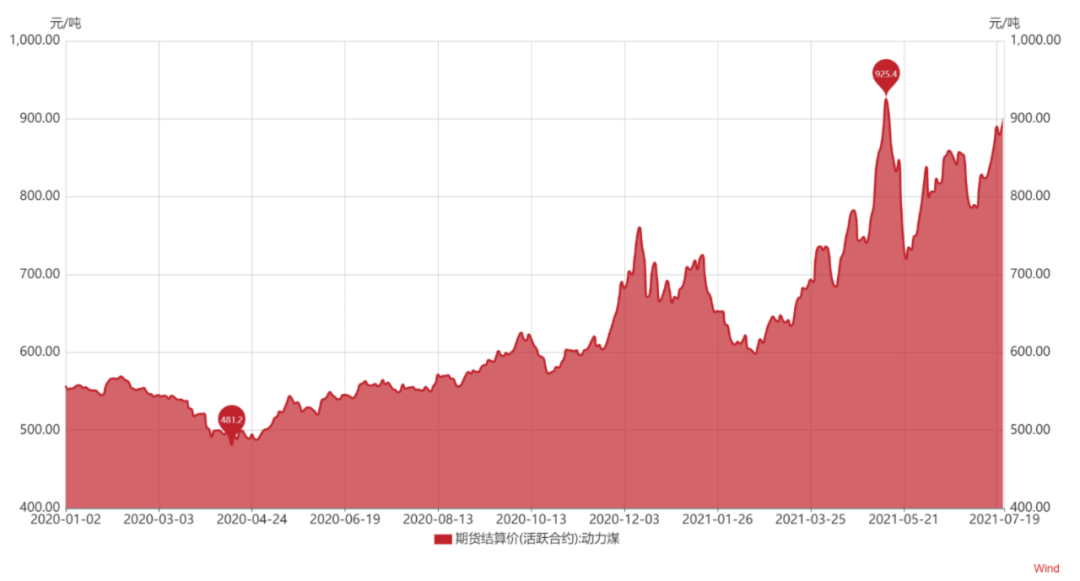

焦炭价格走势(数据来源:万得公司) 动力煤价格走势(数据来源:万得公司)

动力煤价格走势(数据来源:万得公司)

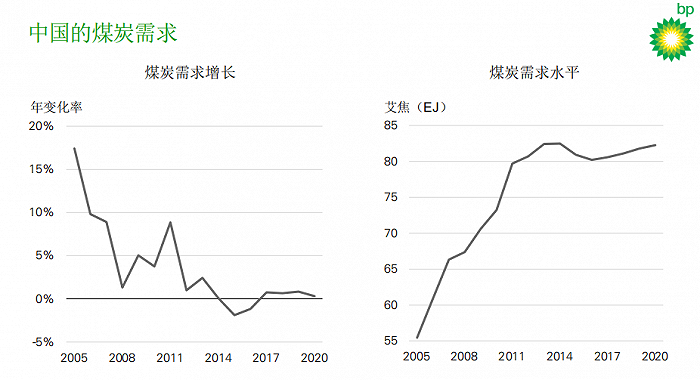

数据来源:《bp世界能源统计年鉴》2021年版

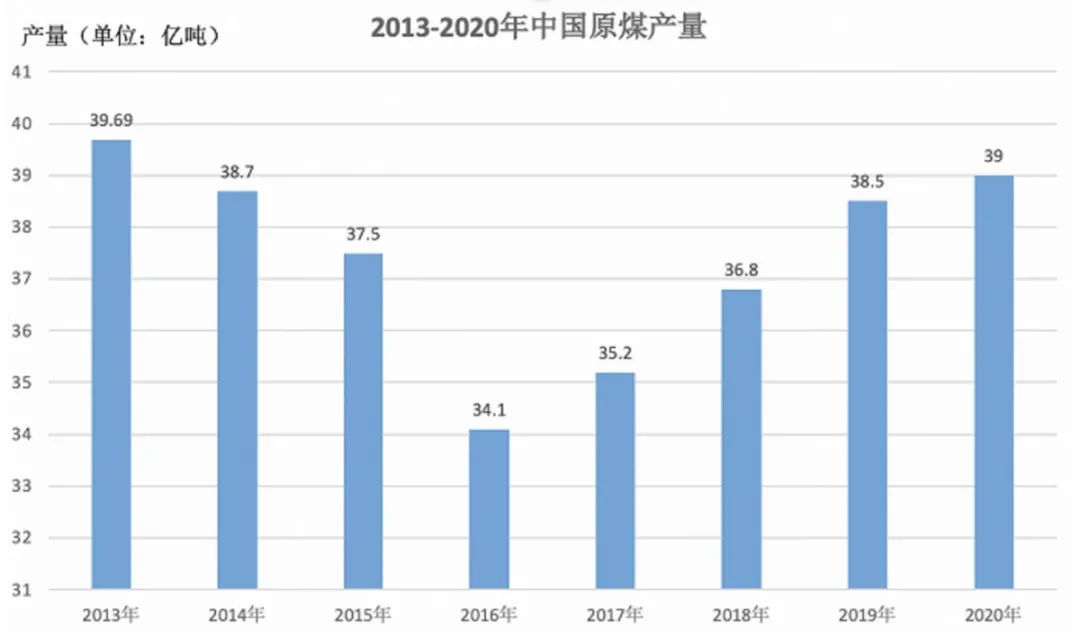

数据来源:《bp世界能源统计年鉴》2021年版 数据来源:2013-2020年国民经济和社会发展统计公报

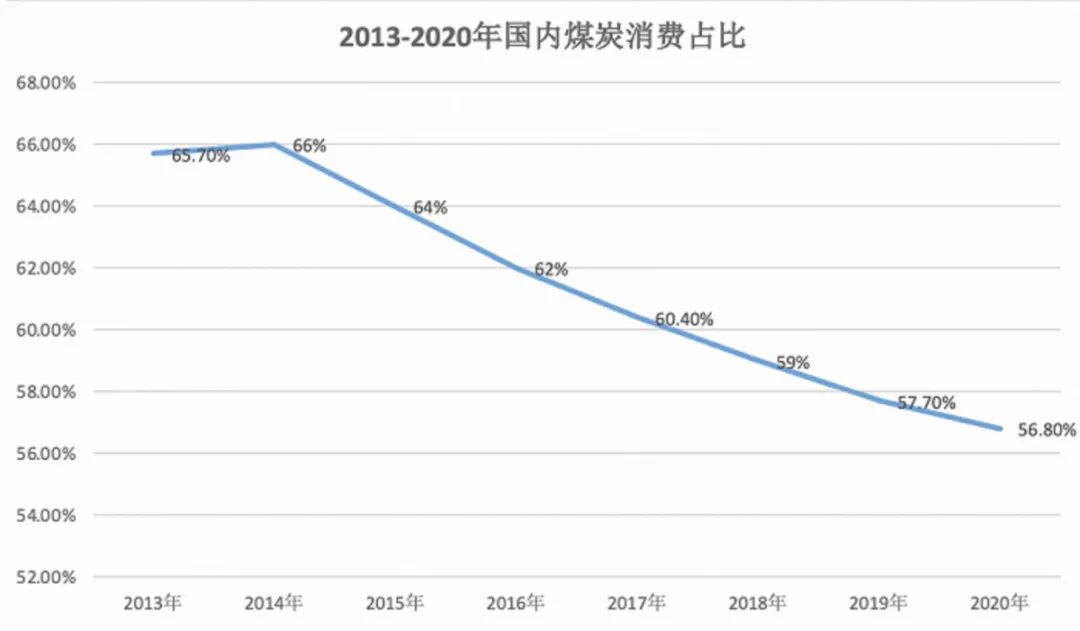

数据来源:2013-2020年国民经济和社会发展统计公报 数据来源:2013-2020年国民经济和社会发展统计公报

数据来源:2013-2020年国民经济和社会发展统计公报