ps:3300字

引子

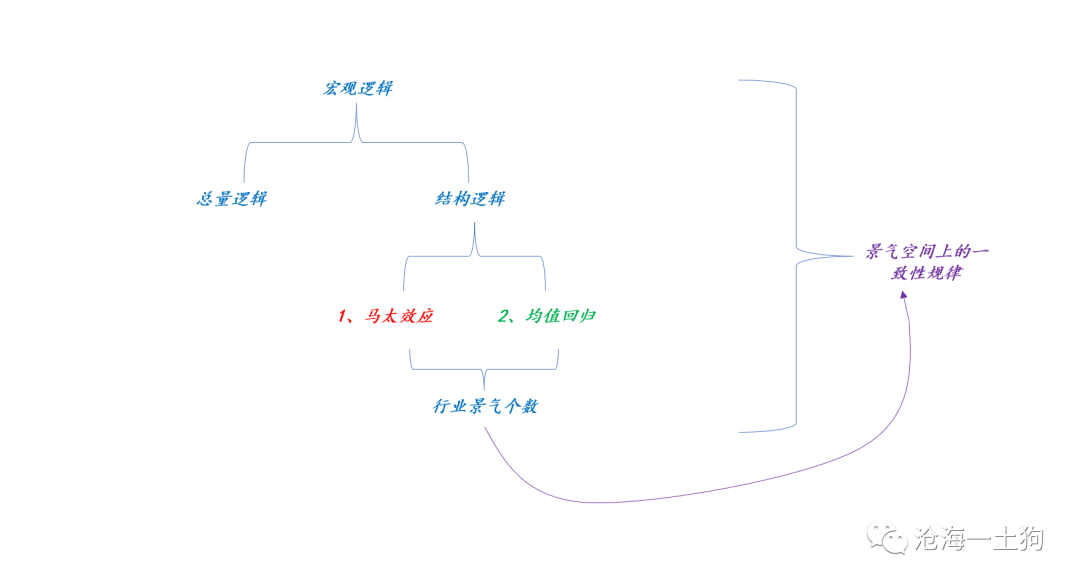

在股票市场里,有两个经验规律:马太效应和均值回归。这两个经验规律都是对的,只不过都是局部规律,有各自的适用条件。所以,我们需要一个一致性的框架,把两个局部规律统一,形成一个更大范围的局部规律。

前文《从赛道投资到价值投资》所做的就是这方面的工作——把两个局部的规律拼成一个全局的规律。

如果行业景气个数向下,市场表现出马太效应;如果行业景气个数向上,市场表现出均值回归。

关于那篇文章,有一个很有意思的问题:如果所有人都按照文章的框架去套利,市场还会表现出类似的规律吗?

框架的核心假设

为了回答这个问题,我们需要回到模型的基本假设,并寻找它的根基。

这个模型的直觉形式是一个比喻——十二杯子模型隐喻,它有以下4个假设:

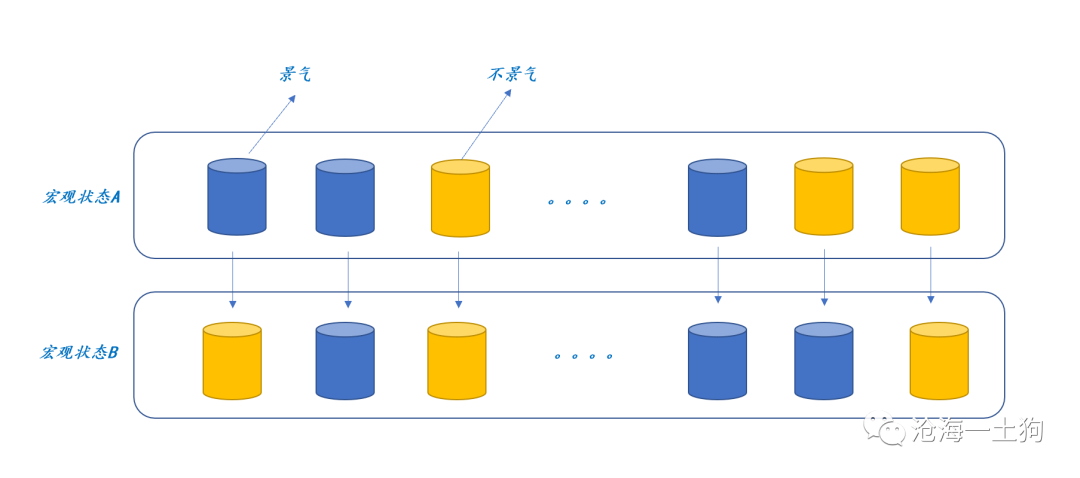

1、有十二个大小相同的杯子;

2、一些杯子贴着景气的标签,另一些贴着不景气;

3、有等量的水,但这些水都比较有性格,一类只愿意待在贴着景气标签的杯子里,另一类只愿意待在贴着不景气标签的杯子里;

4、喜欢景气的水,在贴着景气标签的杯子里均匀分布;喜欢不景气的水也是类似的。

假设景气的杯子边际减少,不景气的杯子增多。根据游戏规则,喜欢景气的水会继续待在景气的杯子里,因为景气杯子减少,所以景气杯子的平均水位升高;对称的,喜欢不景气的水会继续待在不景气的杯子里,因为不景气杯子增多,所以不景气杯子平均水位降低。

景气的杯子越少,景气杯子的平均水位越高;与此同时,不景气杯子的平均水位降低。一些杯子的平均水位越来越高,另一些杯子的平均水位越来越低,我们把这个过程叫做马太效应,相应的,我们还可以再走一遍相反的流程,假设更多的杯子被贴上景气的标签,于是,景气的杯子开始增多,景气杯子的平均水位逐步下降,不景气杯子的水位逐步提高,我们把这个过程叫做均值回归。

再次梳理整个流程,不难发现,这个模型的核心假设是第3条:这些水都比较有性格,一些水只爱待在贴景气标签的杯子里,一些水只爱待在贴不景气标签的杯子里。

也就是说,这些水具备某种粘性。那么为什么假设这种粘性呢?这是因为在实际生活中,个体投资者的投资框架、投资偏好和投资习惯并不是那么容易变动,个体仅具备有限理性。

相反,如果个体的理性是完全的,那么,有黏性的水的假设就不成立,个体投资者会审时度势,因地制宜地调整自身的投资框架。杯子里的水会迅速地调整自己的偏好,宏观表现就是马太效应和均值回归的规律不明显。

综上所述,十二杯子模型的核心假设在于水的粘性,粘性的背后则是有限理性的问题。

个体参与者有限理性程度越高,水所表现出的粘性就越高;相反,水所表现出的粘性越低。

有限理性的问题

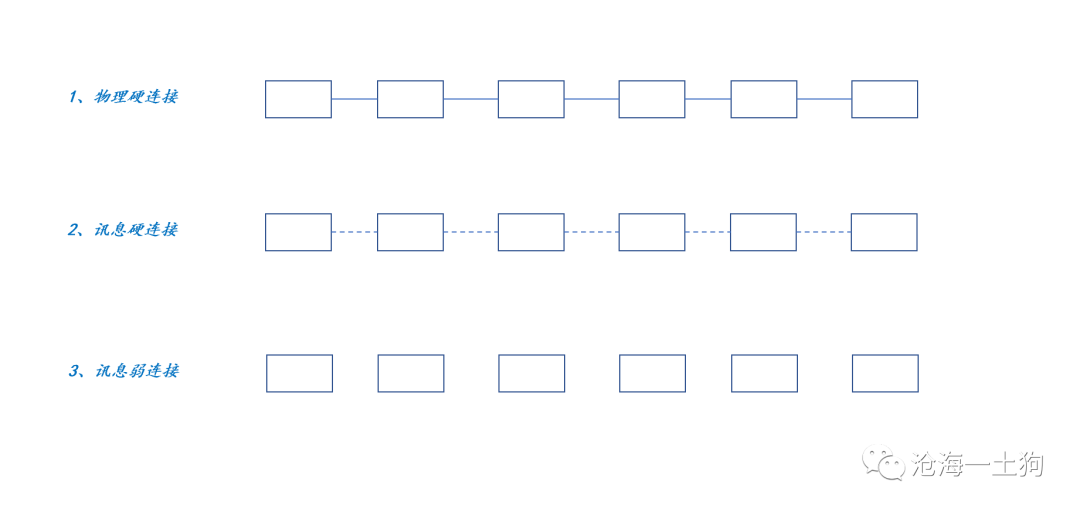

凑巧的是,我们在8月31日,讨论过有限理性的问题。在《有限理性下的市场》一文中,我们研究了一个车队过红绿灯的问题。在这个隐喻框架里,我们对比了三种模式:

1、用机械装置把车队从头到尾连接起来的模式;

2、有一个交通指挥员统一指挥,每个司机密切配合的模式;

3、现实世界中不同司机根据本地局部信息各自为政的模式;

具体示意图如下,

第一种模式过红绿灯路口最快,第二种模式次之,第三种最慢。前两种模式接近于完全理性,第三种模式属于有限理性。

把两个模型放到一块,我们就能发现一些很不一样的东西。如果需要水表现出无粘性,我们需要市场进化出一种容易形成一种一致性行动的机制,使得投资者能够在具体问题上,按照完全一致的方法行事;否则,投资者必然会退化到第三种行为模式,市场依旧会表现出马太效应和均值回归。

完全理性,全知全能是特别强的假设,通过车队过红绿灯模型,我们可以把它弱化成更为宽松的形式:

1、宏观环境的特定刺激;

2、群体具备一致行动的机制或能力;

3、群体对宏观刺激做出一致性反馈;

难以获得的群体一致性

从进化的视角来看,第一类模式和第二类模式似乎是两条通往群体一致性的坦途,也就是说,在这两种模式的加持下,就特定问题的一致行动完全是可能的。

第一类模式代表了基因硬连接,基因选择会把相应的本能和直觉蚀刻到我们的基因,随着时间的推进,相关的基因表达频率越来越高,最终每个投资者都具备相应的本能和直觉,所有投资者在景气周期问题上完全理性,最终马太效应和均值回归消失。

但是,这种基因筛选代表的硬连接有十分严苛的实现条件,它需要“掌握景气周期规律”的基因在一定程度上影响个体的相对适应性。

这其实很困难。

举个例子,之所以人类很难进化出长寿基因,是因为人们的生育年龄普遍在40-50岁之前。在真正检验一个人是否长寿之前,人们已经留下下一代了。所以,长寿基因很难真正影响到个体相对适应性。此外,心脑血管疾病、癌症等与高龄有相关性的疾病也很难被进化所修饰掉,主要原因还是在于我们留下下一代的时间普遍早于发病时间。

因此,进化并非万能的,我们很难在基因层面筛选出太过复杂且与存量性状关联性不大的性状来。在有限理性的问题上,我们只能退而求其次,试试其他办法。

第二类模式则代表了模因硬连接,只要大家想法一致就ok。教育和信念传播使得模因(ps:某个范式、某个模式)快速地进入不同投资者的大脑。好的模因会使得它的宿主在宿主之间的PK之中胜出,提高自身的表达频率。

相较于基因,模因的传播和迭代速度更快,有可能更快地让模因们决出胜负。

如果某个信念大获全胜,并深植于每一个投资者的脑海里,那么,系统就能形成一种硬连接,使得投资者的行为会表现出一致性。

不幸的是,虽然模因相较于基因有很大的优势,但我们仍然要警惕相对适应度的问题,不知道某个理念往往并不足以使得某个投资者完全退出市场,猫有猫道,狗有狗道。

这个市场的包容性十分强。这个市场的投资者有其他更蠢的想法,但他们依然活得好好的,活跃在每一个市场里。

最终,我们不得不得出一个结论,企图通过信息传播的方式,让所有人获得某个一致的信念,并不是像表面上看起来的那么容易。

适应不良

在生物领域,适应不良的例子很普遍。蜉蝣把反光的表面当作水面,把卵排在柏油路上,这是一个适应不良的例子。海龟把漂浮在海洋中的透明物体当作有营养的水母,而本能地吃下塑料袋,则是另一个适应不良的例子。在投资领域,景气下行周期满仓追高估值高景气板块大获成功,景气上行周期继续这么干,是新的适应不良。

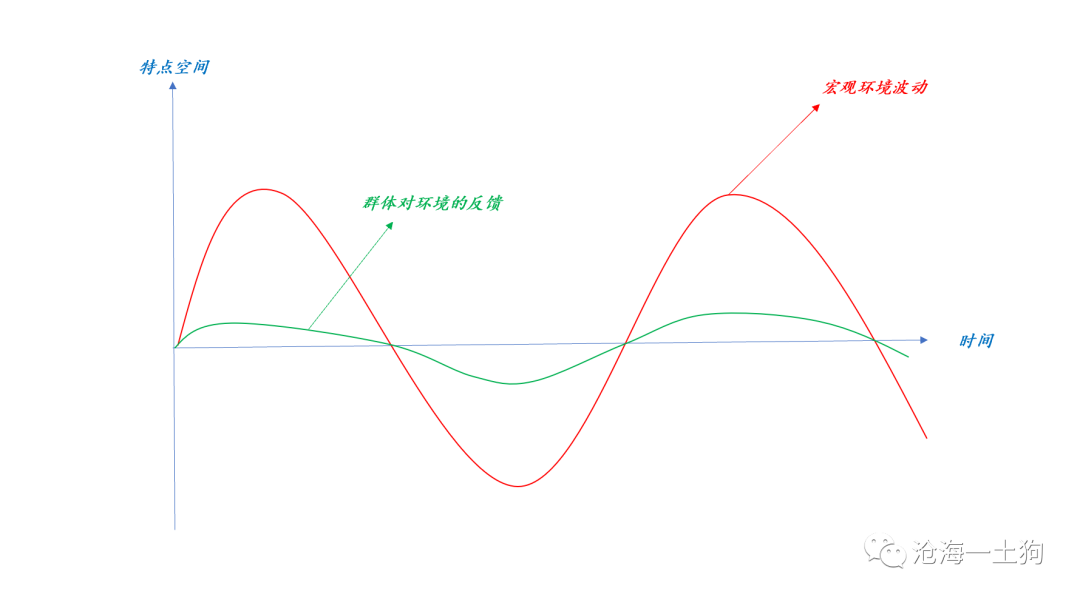

因此,追溯到模型的本源,十二杯子模型表达的是一种适应不良——宏观环境发生了周期性变化,但投资者群体无法跟随这种变化。投资者群体所形成的反馈远远弱于宏观环境的波动。

虽然每一轮周期投资者群体都在学习和进化,但进化的速度是极其缓慢的,甚至完全没有动。

有关有限理性的讨论则告诉了我们进化缓慢的原因,相关机制所要求的进化条件太苛刻了,模因不行,基因更不行。

所以,我们真的不必期待,下一次投资者们就具备一致性了,就跟上宏观波动了。我们总是跟不上。

理性是有限的,跟不上宏观波动是常态,偶尔跟上只是运气好罢了。

结束语:一致性的扩充

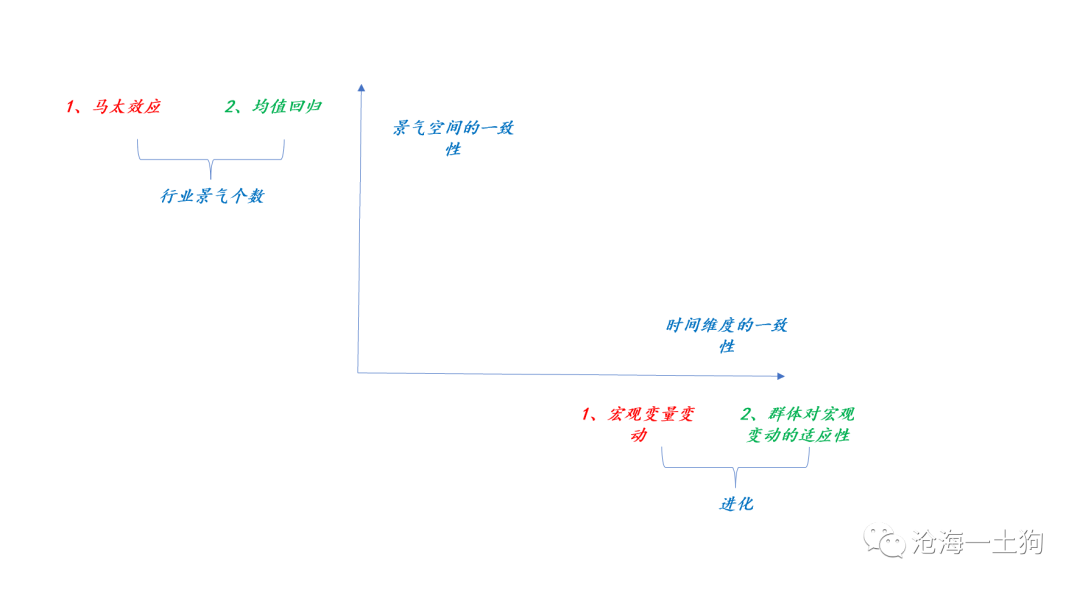

通过分别讨论景气周期和适应不良,我们可以扩充我们的一致性框架。

如果说,马太效应或均值回归是局部的规律,那么,景气周期模型就是景气空间维度的全局规律。

如果说,景气周期模型是时间维度上的局部规律,那么,考虑了进化因素的景气周期模型就具备了时间维度上的全局性和一致性。

整个模型可能自说自话,离真实世界很远;但是,从特殊到一般,从空间一致性扩充到时间一致性的方法却是真实的,且有实际意义的。

说实话,我们头脑中的世界并非空无一物,其中充斥了形形色色的规律和隐喻,研究工作并非发明什么新规律或新范式,而是,把形形色色的局部规律做一个索引,形成一个分层次的有序体系。

研究,即索引和分类。

End

转自:https://mp.weixin.qq.com/s/zXw10PIfKs6Re1-X0zeKug