首发于“人神共奋(ID:tongyipaocha)”微信公众号

影响基金定投收益的三个因素

对基金定投影响最小的因素——何时开始

答案是任何时候。因为定投是长期的,刚刚定投时,每一期投入的资金占总份额比例比较大,随着时间的推移,新份额占存量份额比重下降。定投的成本会趋于稳定。

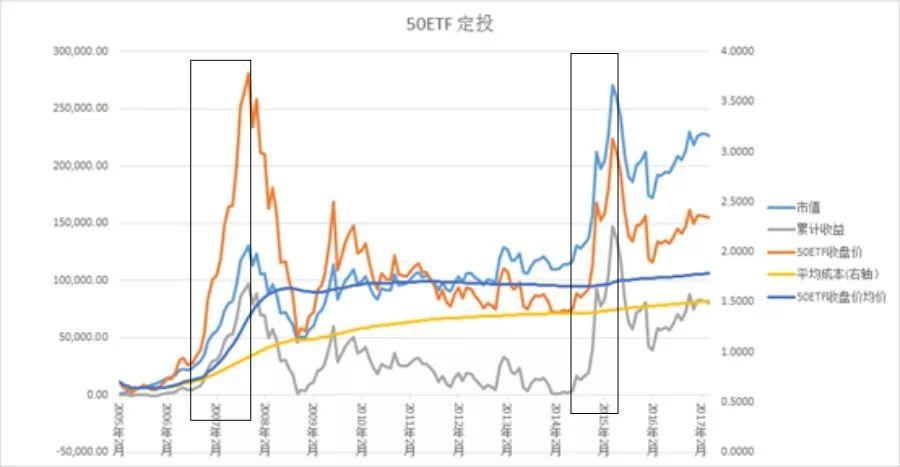

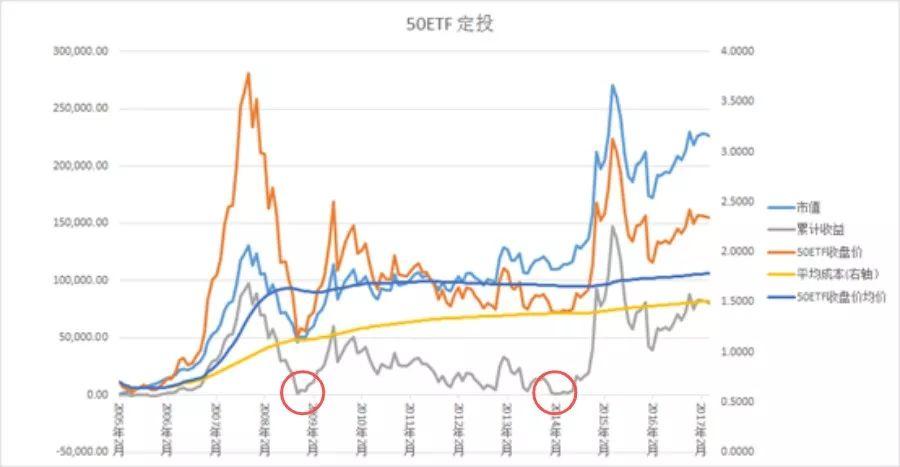

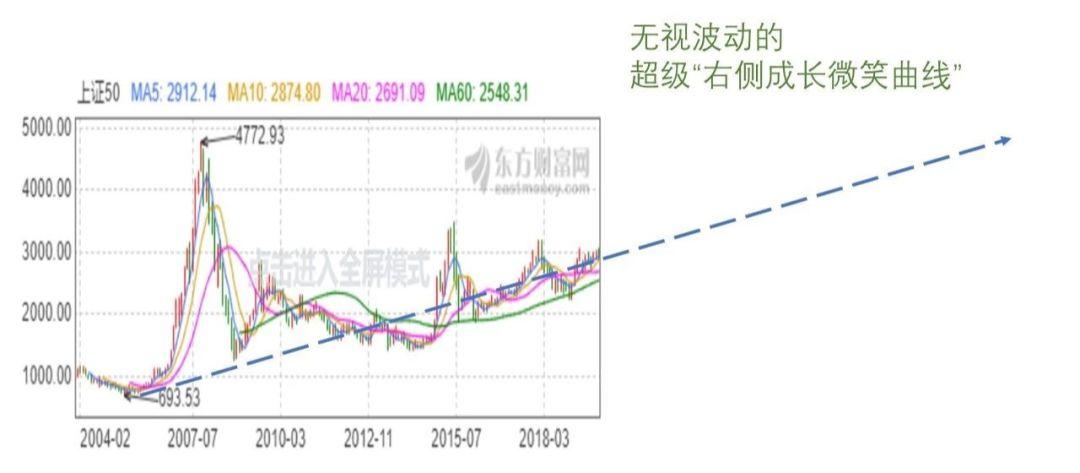

看下图定投模仿图,金黄色的是你的基金买入平均成本,土黄色的是指数或基金现价。

2007年的牛市,因为这个定投计划刚投了两年,成本快速上升,但到了2015年的牛市,成本几乎没有什么变化。

事实上,无论何时开始定投,到了几年之后,成本都会趋于固定。

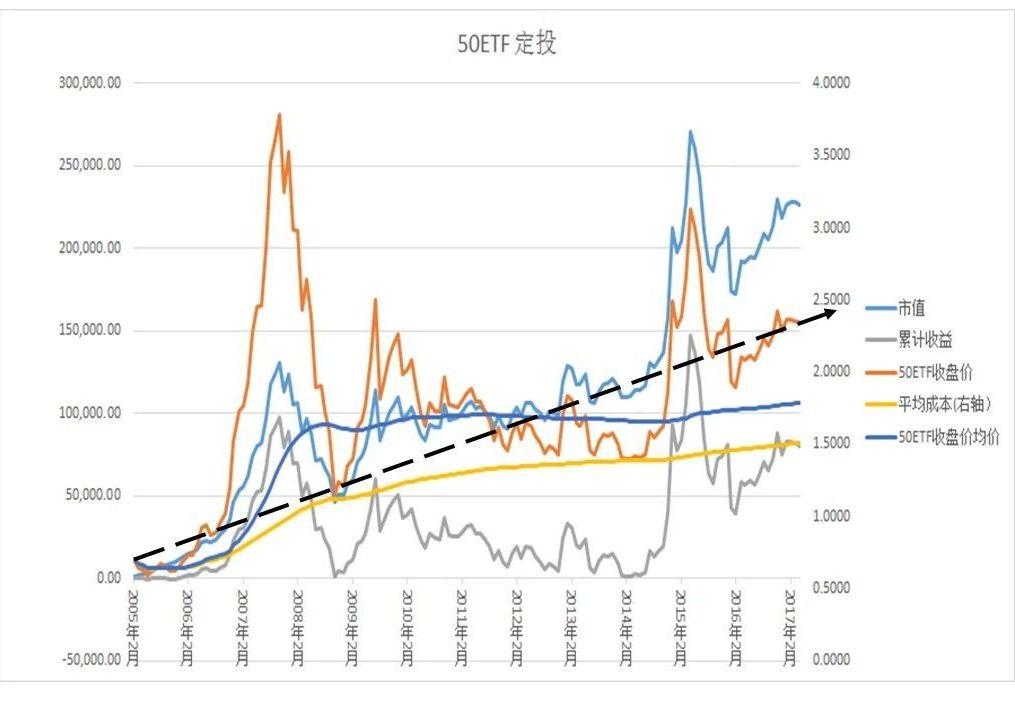

那么,只要指数在上涨,“收益=市值-成本”,你坚持的时间越长,投入成本与市值的差也就越大,即总收益率越高。

所以,定投的收益跟你何时买无关,跟你买的基金中途上下波动也无关,但跟它的总趋势是不是上涨,有很大关系。

这是就决定基金收益的第一个因素:成长性

影响长期收益的第一因素:成长性

归到上面那张图,之所以能赚钱,并不是因为中途的波动,而是这十二年,指数本身一直在向上涨,“道路是曲折的,方向是往上的”,我画了一条线,这个线向上的斜率才是你决定你收益的第一因素。

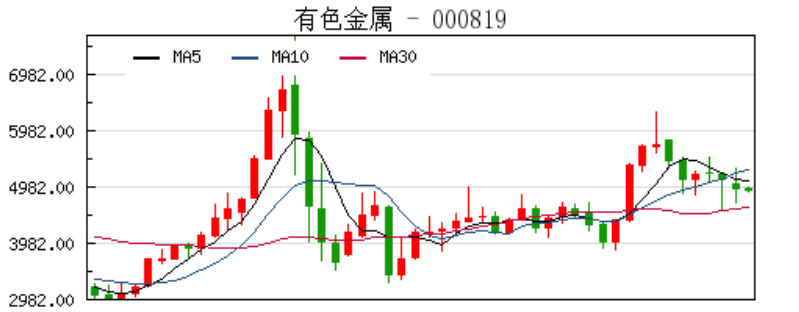

相反,如果像下面这种本身没有方向性的随机波动指数,再好的定投策略,再长的时间,也不能提高你赚钱的概率。

这正是基金小白要选择宽基指数的原因。有时候行业很可能不再增长,或者成长性很弱,而跨行业的宽基指数覆盖了多个行业的优秀公司,一定是向上的。

所以,我在“定投需要信仰”这个组合中选择行业指数时,只选择了消费、科技、医药、高端制造和金融这五个行业,这是美股过去二十年上涨最大的几个行业。我将用“行业轮动”策略,作为上证50指数基金的补充。

如果从上升斜率的角度看投资,那中途两波大牛市对于定投而言,如果没有卖出计划的话,是不是就没有意义了呢?

这就涉及影响指数基金定投收益的第二个因素:波动性

影响长期收益的第二个因素:波动性

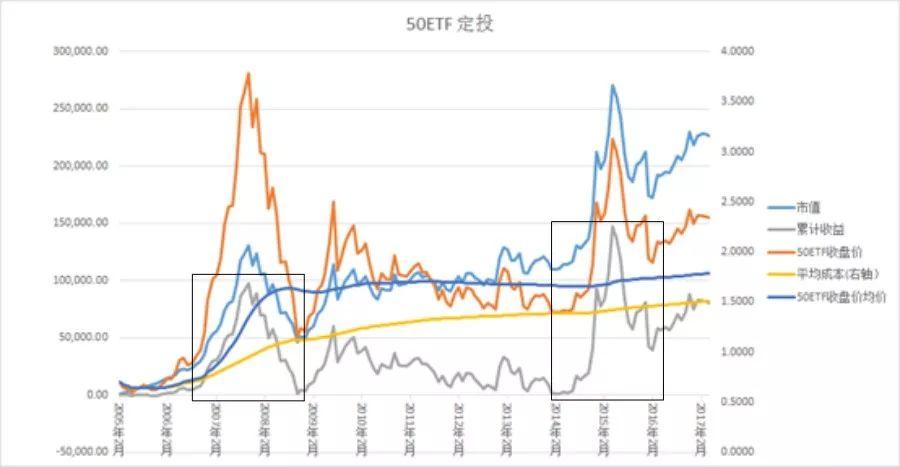

从长期定投的角度看,2007年和2015年这种万众欢腾的向上的大幅波动,结果只是让你获得了“纸上富贵一场”(下图灰色线是累计收益),反而提高你的基金持有成本。

相反,中间从2010到2014年长达四年向下的波动,虽然过程特别煎熬,但好处是向下的波动控制成本,让你亏损的波动可以降低成本,这样才能让你最终获利。

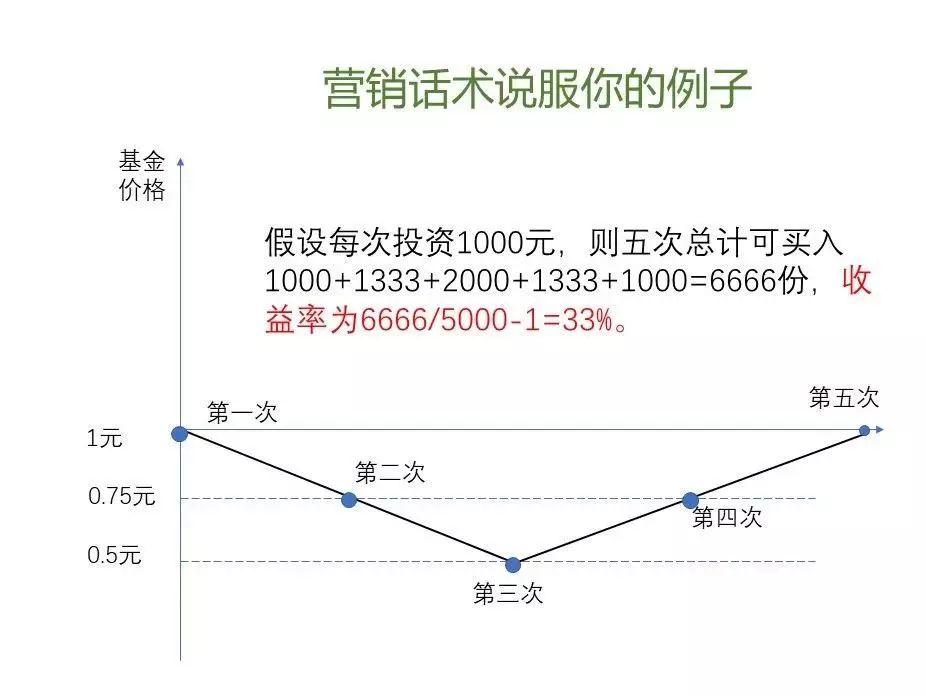

从投资的角度讲,梅花香自苦寒来,向下的波动是好波动,所以很多基金公司在营销产品时,都会拿出下面这张“基金定投微笑曲线”,通过先跌扣升,降低定投成本,超过整投的收益。

但实际上从人性的角度看,无论向下或者向上的波动性都是不好的,原因在于人对于短期收益比长期收益更看重。向下的波动很可能让人对投资失去信心,或者激发人的投机心理,停止定投,希望在更低的时候买入。

上图中,这位上证50基金的定投者,在定投4年后,第一次收益归零,最惨的是投了近10年后的2014年初,收益率再次归零,而且这次是用了两年的时间,一点点地逼近零收益。

整个定投的12年,大部分时间你都在看着收益率慢慢下降,真实的定投,才不会像广告里说的那么轻松呢。所以,大部分人更喜欢每年涨一点,而不是用几年的煎熬来换取突然的一大笔收益。

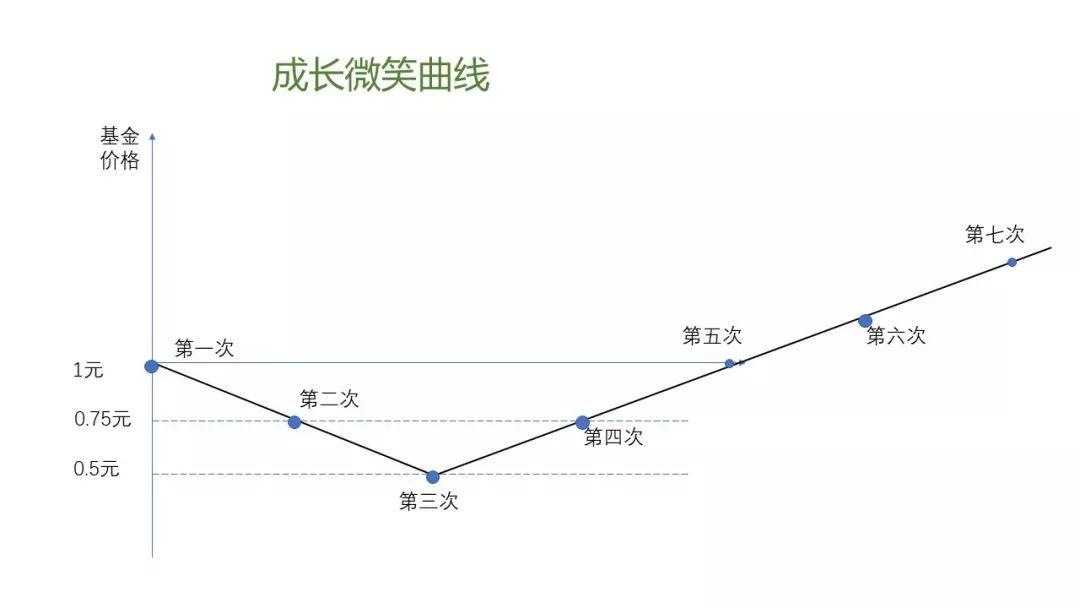

所以我把波动性的因素,放在成长性之后,微笑曲线就变成了向右上倾斜的“成长微笑曲线”,

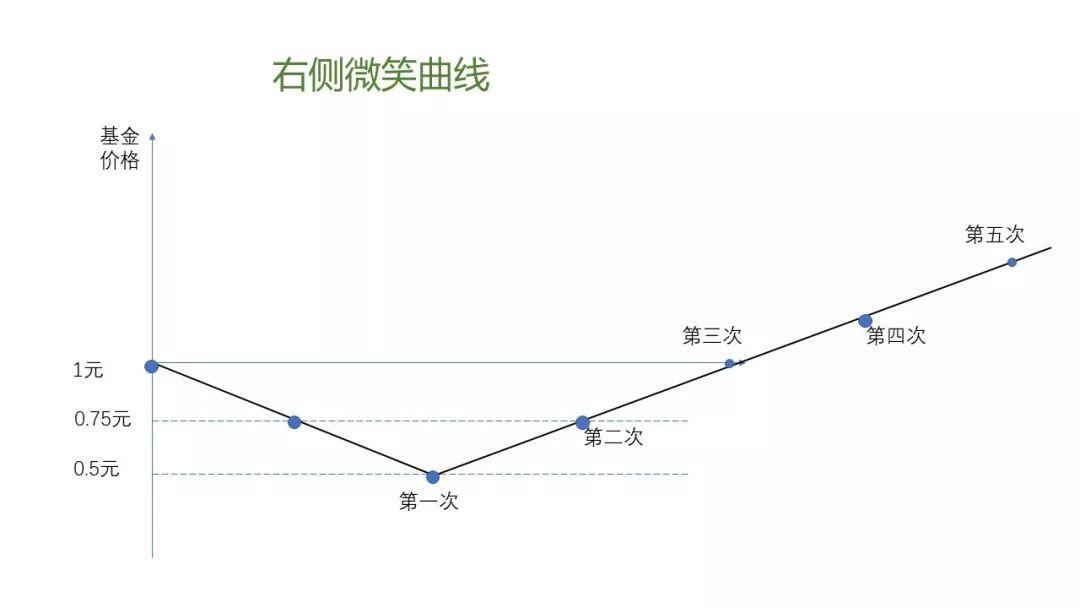

而最好的赢利模型是只有一半的“右侧成长微笑曲线”。

但人是不能做准确抄底逃顶的,最好的方法是基金组合,利用各种指数涨跌的不均衡性,利用“行业轮动”的机会,减少波动程度。

当然,还有懒人适用的更简单的佛系定投方法,如果你对一个指数的长期成长性有信心,你可以把它看成一个跨越几十年周期的超级大的“右侧成长微笑曲线”。

大部分人一定会想,那我只要坚持无脑定投,在大牛市的顶峰卖掉,不就可以把“纸上富贵”变成真实的财富了吗?

这就是“止盈”,理论上可行,而且最牛的投资者就是这么赚钱的,但实际上很难,这也是我把它归为第三个因素的原因。

影响收益的第三因素:止盈

之前写了一篇文章《为什么指数基金定投,任何时候都不要“止盈”?》,我发现有点标题党了,因为“不止盈”有两个前提,第一,这笔钱暂时不用;第二,你是投资小白。

止盈需要很丰富的投资经验和心理承受能力,弄不好就会两边挨耳光,所以,对于投资小白来说,不如不止盈,放弃超额收益,享受指数上涨本身的红利。

所以,止盈就分为两种情况。

第一种止盈,你需要用钱,此时的止盈实际上是“退出”。

这里有一个“定投终止期”的概念非常重要,我们的每一笔定投,最好都要假想一个用途,并且有一个不少于五年的期限,比如为期五年的首付金、婚嫁金,为期十年的子女教育基金、创业基金、改善型置业基金,为期二十年的子女婚嫁金、退休养老基金,等等。

很多人在定投的初期,隔三岔五就上来看看赚了多少,其实此时投入金额尚少,不管大涨还是大跌都不影响根本。反而有些人自动扣款养成习惯后,长期不闻不问,殊不知你积累的投资金额越大,离“定投终止期”越近,风险也越来越高。

以沪深300定投为例,同样是投入三年的时间,如果你的到期日是2015年5月30日,你的年化收益是47%(典型的微笑曲线收益),但如果再多投两个月,年化收益将猛降到28%。

所以,临近“终止定投期”是整个定投过程“临门一脚”的时候,特别是五年以内的定投,卖得好不好,决定了你的最终收益,最好的方法是提前一到两年开始“收网”。

比如你为孩子准备了一份由长期基金定投计划组成的“教育基金”,那么,到了他上高二时,你就要提前准备退出计划,将股票基金转为债券型基金或银行理财。甚至如果高一时,恰逢一波大牛市,达到了你的预期收益率,你也可以执行退出计划。

只有超过20年以上,而且不是一次性兑现的投资计划,比如养老基金,才可以完全不考虑止盈。

具体的退出步骤,我在《为什么指数基金定投,任何时候都不要“止盈”?》一文中有详细阐述。

第二种止盈,为了获取更高收益的“战略性止盈”

如果回头看这张图,我们会觉得很容易,07年的6000点以上,15年的5000点以上,泡沫明显, 当然要先卖出。

但这只是“后视镜效应”,如果你置身于其中,你就会发现,你不可能刚好卖在最高点,要么你卖早了,要么卖晚了。此时,人性的非理性一面就会在恐惧和贪婪面前,暴露无遗。

卖早了,你会错过牛市利润最丰厚的一段,而且此时整个经济通常不错,给人一种还能再繁荣十年的感觉,在这种懊恼情绪下,再天天看到下面权威媒体的标题,很多人都在止盈后,选择追高再次买入。

如果卖晚了, 很多人出于比价效应,不能果断止盈,他们会想:我赚了3万块都没走,现在只剩2万了,再等等看吧,说不定还能创新高。

还有一些人喜欢按照大盘的估值来判断高低,这个方法不见得好,因为中国从2013年以来,进入了一个可能长达数十年的L型经济下行期,之前的估值体系都被打破了,历史估值区间的参考意义非常有限。

不要觉得自己足够聪明,不会犯上面的错误,90%的投资者都是上面这几种类型,所以才叫人性的弱点。

止盈不是几个规则,而是一门艺术,经验丰富的职业投资者可以主动止盈,因为历经几轮牛熊,置身于市场,感受多空情绪微妙的变化,而且,一旦发现做错了,他们也会立刻纠正。

但对于投资小白,止盈最好的方法是“我不管你赚了多少,我要我赚了多少”。

投资的目的是超过银行的收益,如果不止盈可以做到5-7%的长期年化回报的话,那么如果用“止盈策略”,肯定是要更高的,你可以定年化8~9%,作为阶段性的投资目标,比如五年或者十年一期的投资目标。

然后,关注你从定投初期到现在的年化收益率,一旦超过8~9%(至少三年以上),你就停止定投,把已投入的份额分成几份,分批赎回,中间如果指数掉到8%以下,就停止赎回。

投资中会面临各种诱惑与恐惧,一定要相信常识,树不会长到天上去,每年GDP就是几个点,你一不花大力气研究,二没有专业团队打理,怎么可能长期获得8%以上的收益?

有一句老话,你已经赢了,为什么还要在赌桌上呢?

那为什么要分批转换呢?这是基于人性,而非投资的角度考虑。因为泡沫一旦形成,也许很快破灭,也许会持续很久,而且那些持续很久的泡沫,往往最后涨幅惊人。

投资不是一份耕耘一份收获,而是量力而行的游戏,如果你定8%的目标,而且严格执行,那么大概率你会得到超过8%的收益。

有一点要注意,用这个方法止盈,一定要超过三年的定投期,因为定投的一开始,收益率波动大,但投资额太少,止盈无意义。

我的基金投资组合“定投需要信仰”

如果你的定投目标是6%的年化收益,看完这篇文章,你直接找一个沪深300的指数基金无脑定投就行了。

如果想要更高的收益,指数基金定投并不像你想象的那么简单,低成长性,高位买进,巨幅回撤,随意止盈,这四大风险让大部分投资者跑不赢指数。

所以最后还是要推荐一下我和“雪球”旗下的“蛋卷基金”做的一个基金投资组合“定投需要信仰”,每期直接给代码和购买渠道,一键直投。

跟一般的定投不一样,它有四个特点:

第一:它投的是几支基金的组合而不是单个基金,以降低波动性。

第二:我会“实盘领投”,给大家信心。

第三:每周给出本周组合的介绍,合适的时候给出卖出建议,解决止盈的问题

第四:非强制扣款,每周微信推送消息,手动买入,保持你对投资的关注度。

详细介绍和操作方法,务必要先看看文章《抄作业了!我的基金投资组合第一期》。

11月22日,第三期已经“开车”,相比第二期有微调,四成上证50AH不变,可选消费加至四成,可选消费中的家电、汽车等行业中不少白马股,是目前少数估值还不高的,应该是为数不多的底部定投机会了,其余两成配置银行指数。

本周,因为“渔村”那边的问题,外部形势有所恶化,从内部因素看,企业的经营数据也没有拐点的迹象,好的是财政政策、货币政策都比较宽松,再加上外资不断流入,导致大盘几个月上也不能上,下也不能下。

好在3000点以下,年线附近,没有什么泡沫,继续投资策略,如果大盘能向下,再加码。