文/乔令

毫无疑问,这一年来整个互联网行业的调整至今还难言见底,流量王腾讯持续86周的调整,市值跌去了60%。

文/乔令

毫无疑问,这一年来整个互联网行业的调整至今还难言见底,流量王腾讯持续86周的调整,市值跌去了60%。

重新审视腾讯的基本面,依然掌握着互联网最多的用户,依然是社交关系的绝对巨头,依然是全球最赚钱的游戏公司,金融支付、直播文娱等领域都建立了绝对的优势,视频号也在加速渗透。

但不得不说,腾讯短期也面临较多的不确定性,流量见顶之后的增长问题;游戏产品的生命周期已经到了疲软阶段;最为直观的是和平精英、英雄联盟等主力游戏的收入疲软,以及游戏出海增速下滑,包括广告收入的下滑等。

当然,让二级市场最为担忧的还有港股流动性问题,以及大股东Naspers 的无限期减持计划。

6月27日,腾讯发布大股东减持计划,计划每天出售平均成交量3%-5%的腾讯股份,本次计划不设置期限,没有目标金额。而到了9月8日,大股东的持股已经从中报的27.65亿股减少至26.93亿股,期间减少了7284万股,即减持的股份数。

或许是出于维护股价的目的,也或许是真的觉得符合价值的逻辑,腾讯年初到现在回购了6278.44万股股票。6月27日之后腾讯回购了4668万股,回购数量低于大股东减持数,因此腾讯股价期间跌幅超过27%。

关于大股东减持,主流的说法是为了回购本公司的股权,但我还是觉得是为了回避港股的不确定性风险。

港股一直以来都是外资定价,跟纽约、伦敦、法兰克福一样,都叫国际资本市场,香港和纽约本质上来说就是同一批人在做交易。

具体是哪些人呢?国际市场的主流机构,比如主权基金、养老金,基本都是美元机构投资者,主要来自欧美发达国家。

以机构为主的市场(韭菜少),通常来说估值很难有溢价,港股估值溢价的锚实际上是美股。逻辑很简单,纳斯达克能炒出40倍的估值,港股才会跟风上涨,而美股很少出现这样的行情,这是港股长期低估值的原因。

南下资金几乎没啥话语权,因为规模太小,而且南下资金针对个人投资者的资本门槛已经限制了大量的散户进场(科创亦是如此)。

美联储加息,美元进入升值周期,全球资本从新兴市场抽身回流美元几乎是明牌的操作,再加上整个互联网行业铺天盖地的利空,Naspers有无数个减持逻辑。

本身MIH这几年套现的就比较频繁,而且每次套现都是精准逃顶,2018年3月23日以405港元卖掉了1.69亿股,套现约770亿港元,减持后腾讯股价跌幅超过40%。

2021年4月8日,又以595亿港元卖掉了1.92亿股,套现约1142亿港元,减持后腾讯股价跌幅超过50%。

无论怎么看,大股东这两笔交易目前来说都是正确的,目前大股东手里还有28%的股份,如果持续减持的话,腾讯股价还会继续承压。

游戏行业的双寡头格局已经非常清晰,国内市场前两家占据了77%以上的市场份额,其中腾讯57.76%,网易20.81%,按收入来看,腾讯目前是全球第一大游戏厂商。

互联网行业有流量的都想做游戏,包括美股的那几个科技巨头,谷歌、亚马逊都曾大力布局游戏,但是最终都没有做出特别优秀的作品,苹果公司在2000年以后也基本放弃了游戏(还是收过路费香),微软直接花687亿美元买下了动视暴雪(DOTA)。

有流量的平台型企业只有腾讯跑出来了,因为腾讯手里掌握着超过10亿的社交关系网。

一款游戏的成功,除了前期的流量输入,后期的关键是用户留存,而腾讯生命周期长的游戏其实都不是简单地休闲娱乐,更多的是代入了社交关系。

在腾讯的游戏发展史上,有两次拐点至关重要,一次是对拳头公司(Riot)的收购;一次是吃鸡游戏的成功。

2011年腾讯以16.79亿元收购了70.44%的Riot Games股权,这笔收购后,腾讯对拳头的持股达92.78%。

拳头公司也为腾讯带来了霸屏PC端长达十年的优秀作品《英雄联盟》,对的这款游戏足足火了十年,90后的青春。

以英雄联盟为基础,腾讯内部也研发出了移动端最火爆最赚钱的《王者荣耀》,巅峰时期的DAU(日活)1.4亿。

2017年蓝洞的一款吃鸡游戏火遍全球,当时所有的游戏公司都在争抢首发移动版。网易最为迅速,当年9月份公测,11月份就正式上线PC和移动端,差不多半年后腾讯才正式上线《绝地求生之刺激战场》,也就是后来的《和平精英》,连同王者荣耀,两款游戏直接稳住了腾讯在手游领域的地位。

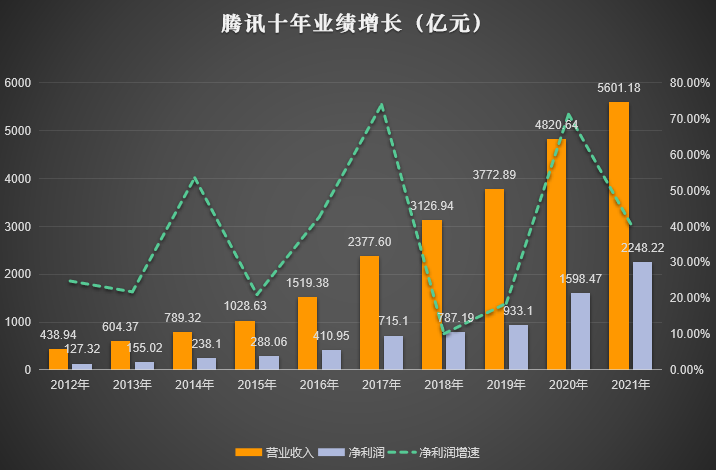

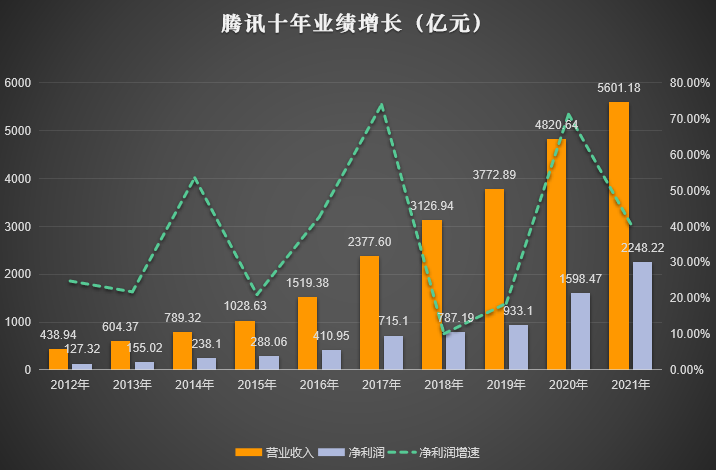

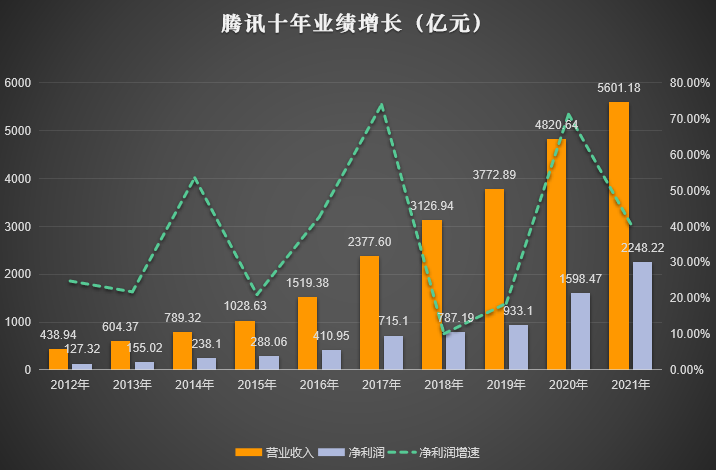

从业绩情况来看,2017年也是腾讯收入利润双高增长的一年,收入2377.6亿,同比增长56.48%,净利润直接从410.95亿上升至715.1亿,同比增长74.01%,这是腾讯近十年来增速最快的一年。

数据来源:IFind

基于王者荣耀、和平精英以及英雄联盟的成功,腾讯更加意识到了原创制作的重要性,腾讯开始全球收购游戏厂商以及优质工作室。

近十年以来,腾讯参与大大小小的投资超过1200笔,收购的游戏业务遍布世界各地,仅9月份就有多笔海外游戏厂商的投资。9月23日投资了新西兰游戏开发商Digital Confectioners,9月7日投资了英国游戏研发服务商Guillemot。

数据来源:IFind

基于王者荣耀、和平精英以及英雄联盟的成功,腾讯更加意识到了原创制作的重要性,腾讯开始全球收购游戏厂商以及优质工作室。

近十年以来,腾讯参与大大小小的投资超过1200笔,收购的游戏业务遍布世界各地,仅9月份就有多笔海外游戏厂商的投资。9月23日投资了新西兰游戏开发商Digital Confectioners,9月7日投资了英国游戏研发服务商Guillemot。

这种大网捞鱼的模式,只要有一款现象级的游戏诞生,就有可能推动腾讯进入下一个五年甚至十年。

在内容和分发渠道上,最为核心的是流量,也是运营,很多厂商的原创能力很强,但是优质的作品最终都因为运营以及渠道问题石沉大海,而这正是腾讯所擅长,即护城河。

广告本质上是流量变现的生意,对于腾讯来说,微信所连接的是12.99亿用户的社交关系网,而社交用户最大的优势在于粘性高、活跃度高。

短视频虽说对广告业务有一定的冲击,但于腾讯来说,广告业务似乎并未充分变现,而视频号的加入后,相信三季度、四季度这样的数据会有所改观,毕竟视频号日活已经高达4.5亿。

我们能看到短期整个互联网广告行业的滞涨,PC端的百度已经江河日下,电商领域的阿里也开始疲软,腾讯广告下滑最为明显。二季度腾讯广告出现了18%的下滑,媒体广告的下滑甚至达到25%,而机构之前一度认为会高于30%的下滑。

广告本质上是宏观层面上的问题,企业盈利能力变弱,相应的费用支出自然会压缩,包括头部互联网公司上半年也一直在强调如何降本增效,分众的腰斩足以说明行业的蛋糕在萎缩。

但这始终是宏观层面上的问题,经济是有周期的,低谷期持续的时间没法判断,但腾讯以社交关系网所建立的行业壁垒是可以确定的。

2018年1月份,腾讯股价最高冲击456.4港元(前复权),创下历史新高,当时的市值高达4.38万亿港元,市场一致认为最终会冲击6万亿,但很快腾讯迎来了调整,三年后我们才看到7万亿的腾讯。

而带动这一波估值上涨的核心是全球核心资产的抱团上涨,叠加疫情后美联储开闸,以及疫情增厚了互联网公司的业绩增长,比如谷歌收入增速41.15%,是近十年以来增速最快的一年。

2022年是美联储开始收紧的一年,再加上过去一年的高基数,以及全球复杂的经济环境,即便是动视暴雪,上半年净利润增速也下滑了54.88%,亚马逊直接交出了2015年以来的首次亏损成绩单。

基于腾讯这几年的海外扩张,以及稳健的基本盘,宏观环境一旦扭转,腾讯将重回升势,同时未来可能诞生的元宇宙也具备无限想象。

转自:https://mp.weixin.qq.com/s/K3hBKSSeI1hKVZ0ZVPkmpw

文/乔令

文/乔令 数据来源:IFind

数据来源:IFind 文/乔令

文/乔令 数据来源:IFind

数据来源:IFind