ps:2400字

大喜大悲的加息预期

本周五晚上,美国出5月的通胀数据:

美国5月CPI环比上涨1%,较上月的0.3%大幅提升,高于市场0.7%的预期;5月CPI同比增长8.6%,高于前值8.3%和市场8.3%的预期,创40年来的新高。

压制通胀的机制以及代价

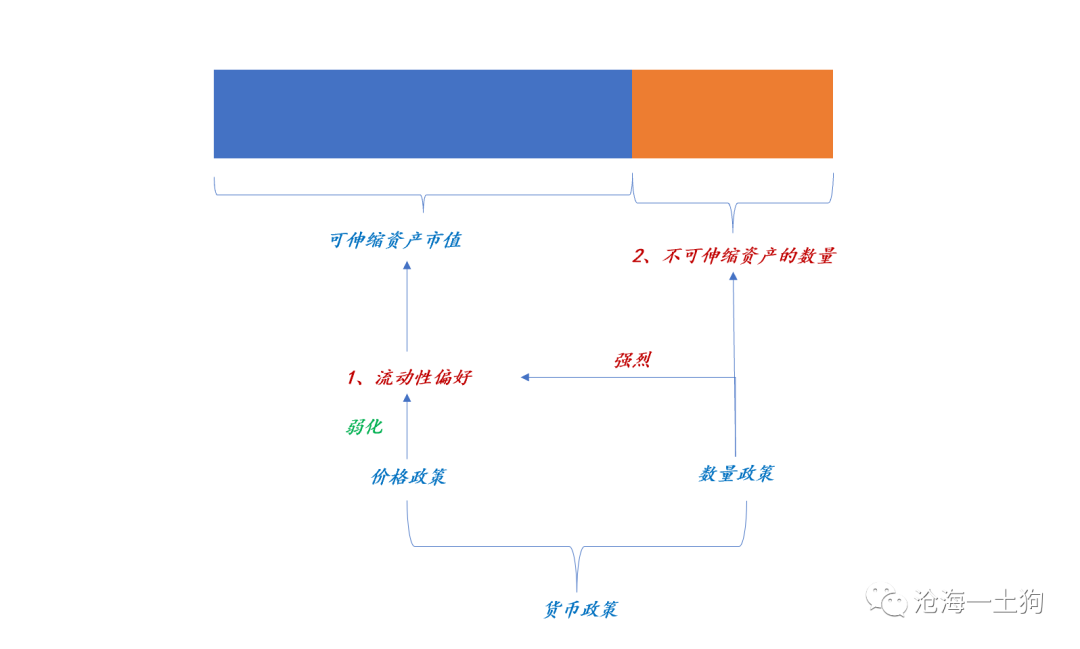

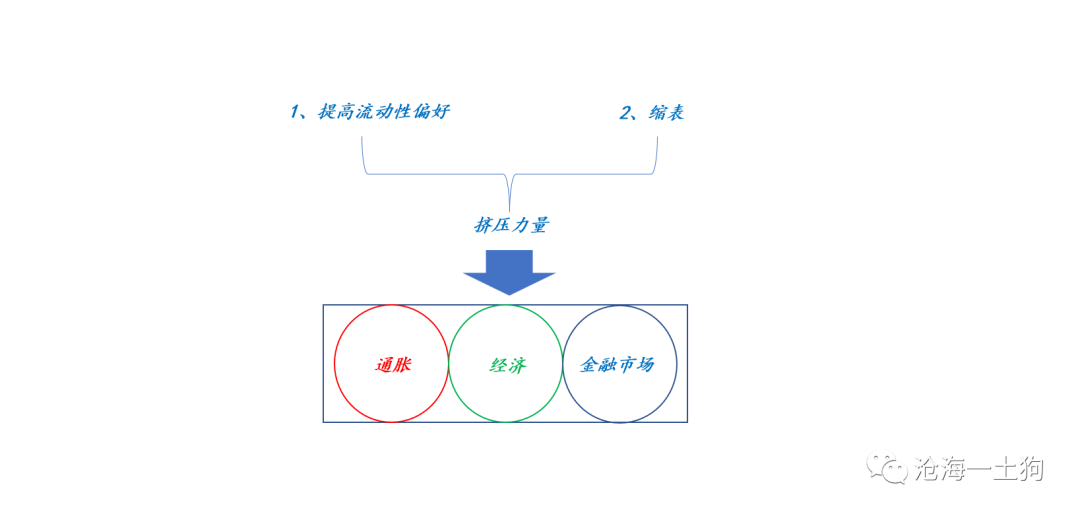

在《如何理解美元的升值周期?》一文中,我们讨论过美联储如何通过货币政策来遏制通胀。

为了避免两股收缩力量叠加造成意外,合意的收紧路径为:

1、先抬高流动性偏好;

2、等流动性偏好处于高位,再进行缩表;

如果我们拿美元指数来标度流动性偏好,就可以用它来观测流动性偏好的起伏。

如上图所示,五月通胀数据落地之前,这个操作思路执行得十分好:先是美元指数见顶回落,然后,六月份美联储开始缩表。

于是,系统内有两股对冲的力量:1、回落的流动性偏好;2、收缩的美联储资产负债表。美联储一直在收紧,但收紧的力量不会过大。

然而,五月的通胀数据搅乱了一切,流动性偏好不得不再次回升。尽管流动性偏好不会无限度上升,美元指数也很难大幅偏离105,但是,紧缩的力量大幅加强了。这会造成不可预测的后果。

所以啊,千万千万别轻易招惹通胀,比牛皮癣还麻烦。

国别货币政策联动

直到现在,国内还有一种幻想:

1、国内的货币政策可以独善其身;2、汇率可以吸收一切冲击;

事实并非如此。中美货币政策有一个最大的底线:国内银行间隔夜利率不能低于美国隔夜利率。

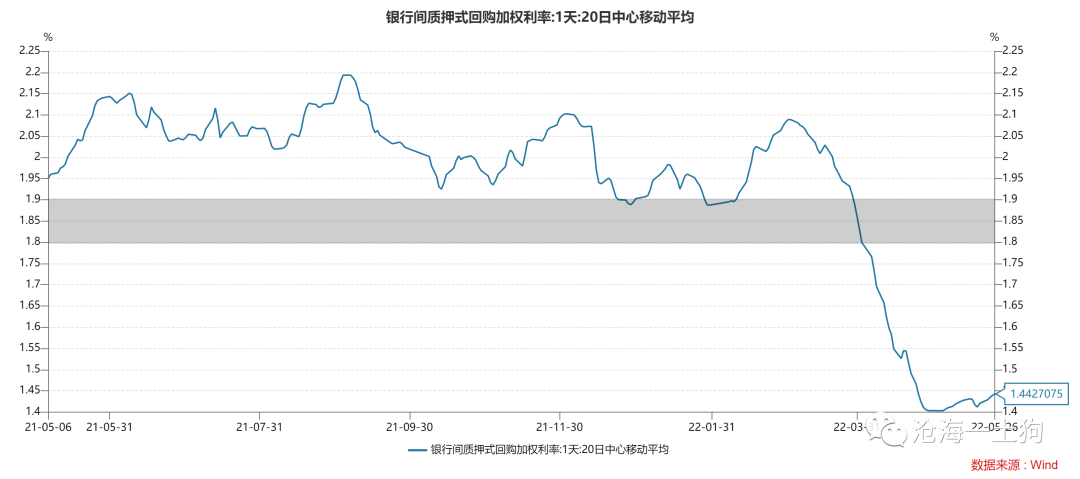

因为疫情缘故,国内隔夜利率一直很低,较长时间压低在1.3%附近,如上图所示,隔夜利率的20日中心移动平均一度下行至1.4%。

之所以能这么做,是因为外部环境允许。

5月份之后,美国的联邦基金利率抬升至0.83%。即便我们保持1.35%,也有50bp的息差,空间足够充分。

然而,现在大格局要发生改变了。6月份,美联储板上钉钉是要加息的,假设他们加息50bp,把隔夜利率抬升至1.35%,那么,我们至少要把中枢拉高至1.85%。

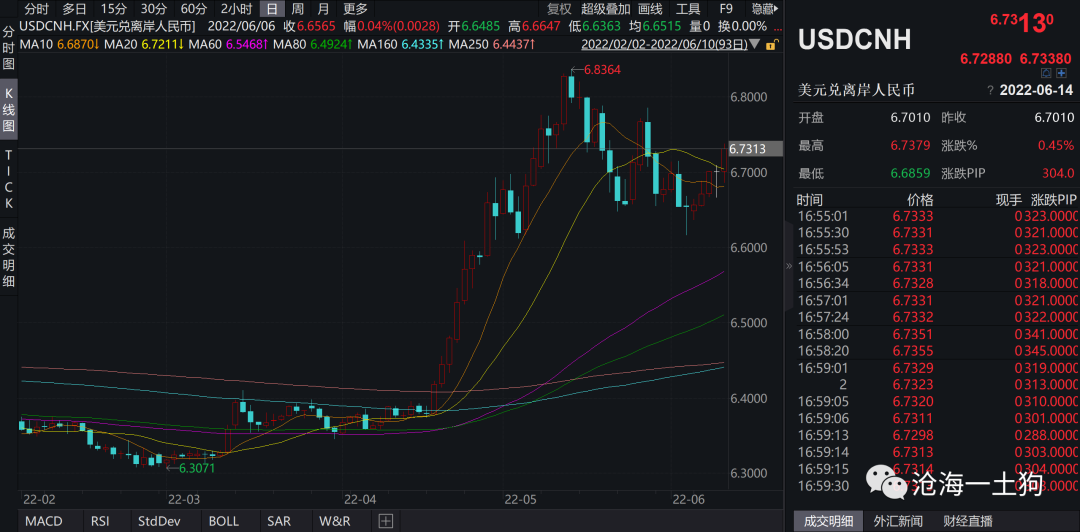

可是,如果我们拉高25bp至1.6%行不行呢?也可以,但是,汇率要找补回来!当下,这个汇率区间就守不住了,需要再往上探一探,为这25bp的息差收窄找出空间来。

如果很不幸,这次fed加息75bp,那货币政策方面的压力就更大了。如果我们不想继续让汇率分担压力的话,那么,隔夜利率就得从1.35%抬升至2.1%,一把顶回政策利率(ps:七天OMO利率的2.1%才是真正的政策利率,其他的都是假的)。

然而,这并不是最终的结果。因为7月还有50bp的加息幅度需要应对。

因此,国内的货币政策空间极其逼仄——我们只能在极其有限的时间里保持超低资金利率。

汇率贬值的代价

有人会说,既然国内稳增长压力这么大,我们能不能学日本,保持超低资金利率,让汇率彻底放飞自我?

汇率贬值并不是免费午餐,尽管今年美国不会挥舞“汇率操纵国”的大棒来挑事儿,但是,汇率大幅贬值会带来输入性通胀的压力。

也就是说,虽然我们可以利用海外需求解决国内总需求不足的问题,但是,我们得分担海外的通胀压力。

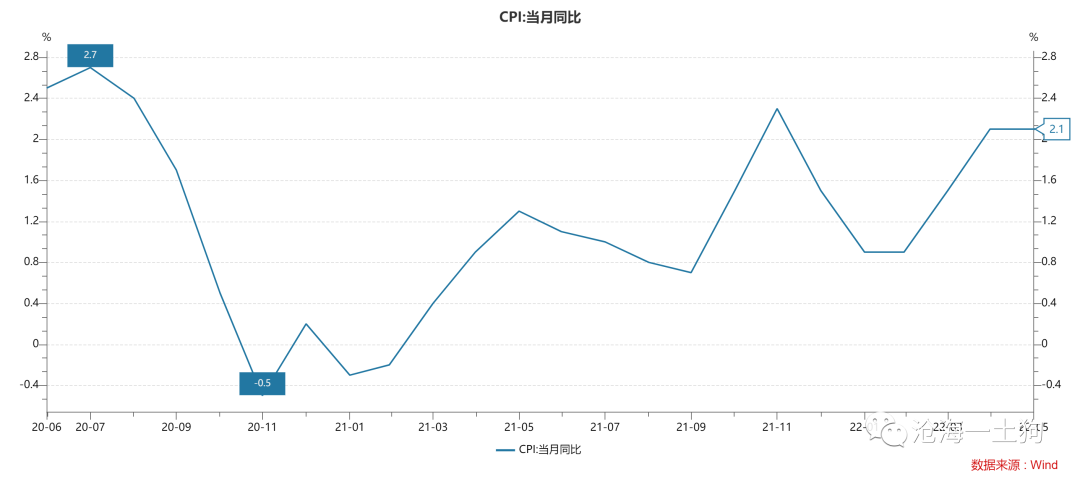

国内的通胀压力是不高,5月的CPI在2.1%,但是,一旦国内经济复苏叠加输入性通胀的压力,谁也说不好CPI何时能升到警戒水位。

美国的教训已经十分深刻了。

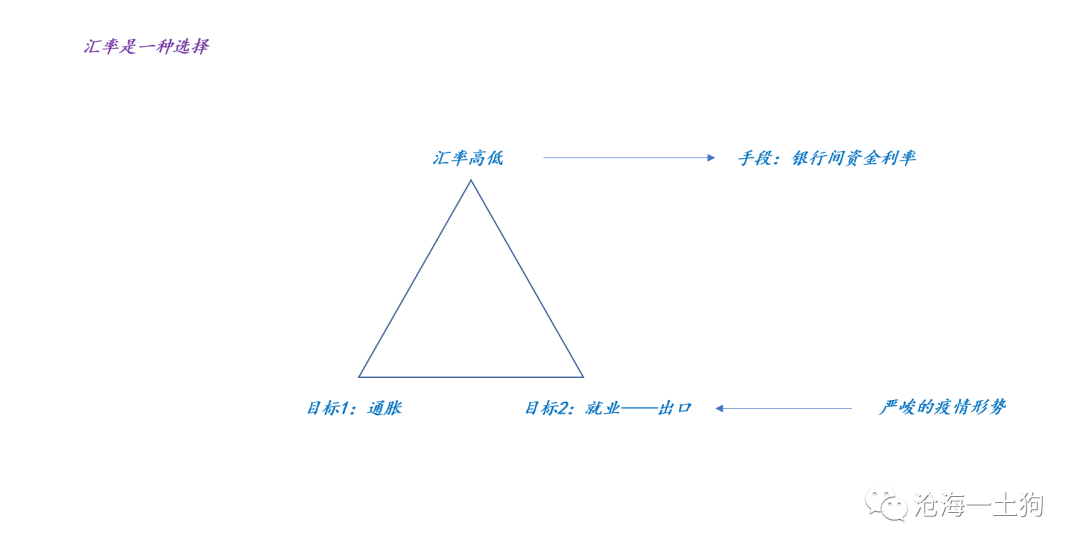

所以,汇率并不是一个工具,而是一个选择。当我们通胀压力小,经济压力大的时候,是可以适度贬值,找一个新的平衡点;但把汇率搞成刺激经济的工具,就大错特错了。

因此,超低资金利率可以保持,但要注意一个度,超过这个度就不划算了。

结束语

目前,海外最主要的矛盾是美国的高通胀,所以,美国快速加息的步伐不会停下来。

现在欧央行也逐渐转鹰,分流通胀的经济体进一步减少。在这种情况下,保持超低资金利率,输入性通胀的压力会更大。

也就是说,美国通胀越凶,欧央行越鹰,我们的货币政策空间就越窄。

另一方面,国内的主要矛盾是疫情,如果疫情形势得不到本质性的改观,稳增长和稳就业压力始终会很大。

综上所述,国内国外的形势都比较严峻,腾挪空间极小,属于极其特殊的时期,非常时期当行非常手段。

ps:数据来自wind,图片来自网络

End

转自:https://mp.weixin.qq.com/s/M5NxIiZrhGRxP5fVoG2xgA