“私募冠军“叶飞又发微博了。

从5月9日爆料的中源家居“黑吃黑”事件起至今,叶飞的爆料仍在持续。昨晚,叶飞又进行了一个半小时的直播,不仅牵扯出了更多上市公司,还在粉丝群曝光了相关语音,连续发了上百条微博。

而这次的事件,也从“操盘翻车“的狗咬狗变成了A股各种上市公司违法市值管理、收割韭菜的黑幕大盘点。吃瓜的群众也不禁感叹,原来收割自己的玩法这么多。

1

再来回顾一下,引发这次血案的中源家居事件。

中源家居成立于2001年,2018年2月登陆上交所,主营业务是沙发的研发、设计、生产和销售。从他的股价走势可以看到,这是一只妥妥的妖股。

有媒体称,中源家居以“A股第一杀猪盘”的称号名声在外。从下图可以看到,从2019年至今,该股出现过4次暴跌行情,且在暴跌行情出现之前,中源家居无一例外地出现过大幅上涨。

而从基本面上看,中源家居并无任何亮眼之处,完全撑不起暴涨的股价。数据显示,2014到2018年,公司净利润逐年上升,但2019年突然暴降60%,2020年净利润增长24%,但全年净利润还不及2018年的一半。在这样异常的业绩下,公司还出现了四次大涨,说没人操盘谁信呢。

而尝过多次甜头的中源家居,今年又开始计划着新一轮的“市值管理“。

据叶飞爆料,今年3月某天,申万宏源某营业部人士刘鹏找到自己参与中源家居的操盘计划。

具体内容是,一个“操盘方”计划让中源家居(602709.SZ)股价一两个月内涨30%到40%,正在找资金代持中源家居的股票,代持费用优厚,资金方1000万可以获得65万元的好处费。

叶向媒体表示,盘方之所以找资金代持,可能是因为自己的资金不够用。这样的模式随处可见,对于老手刘鹏和叶飞来说也没想太多,但这次却出事了。

叶飞称,本来类似交易的标准流程是这样的:

盘方先拿出相当于代持规模一个百分点的资金,通过中间人传递给代持方,作为定金;拿到定金的代持方与中间方们在酒店房间里会和房间里放着操盘方承诺支付的余下费用;约定的代持买入日,通常为中证登公司向上市公司下发股东名册的前一天;当天,中间人们看着代持方执行约定好的买入操作,第二天,中证登公司给上市公司下发股东名册,盘方查看名册确认代持方履约了,告知中间人,酒店内,中间人拿走中间费,代持方拿走代持费。

而由于刘多次强调信得过,叶飞就冒了险。在收了不到定金的10%后,叶飞就开始找下家准备买入,当时叶飞联系了民生证券和天风证券各买1500万。但民生证券先买了1543万后,中源家居的股票就高开低走,盘中一度跌停,最终收跌8.8%,此后两个交易日,该股又连续跌停,导致了大笔损失,券商资管方面出于机构风控要求,最终平仓止损了。而天风证券方则没有买入。从一季度末中源家居前十大股东看,民生证券在列。

出现了如此大的问题和损失,叶飞急于解决,而上市公司和盘方始终没有解决的意思。4月1日,叶飞、刘鹏和盘方蒲菲迪等人见面发生冲突,甚至闹到报警。

警局中,蒲菲迪表示愿意一周之内支付尾款,但一个月过去后,在仍未收到尾款的代持方催促下,叶飞最终选择将此事在社交媒体上曝光。

而很快,中源家居也将此事报警并发布公告称,没有参与这次事件。

一场关于上市公司操纵市场的大幕也就此拉开。

2

5月14日,叶飞表示,他计划陆续爆出18家上市公司此类违规操作,只多不少。

目前,被他点名的上市公司已包括了中源家居、隆基机械、维信诺、昊志机电、东方时尚、华钰矿业、众应互联、法兰泰克、祥鑫科技、今创集团共十家。

对此上市公司也迅速回应。5月14日晚,昊志机电、隆基机械、维信诺陆续发布公告,称收到深交所关注函,要求公司就媒体相关报道进行自查并说明相关报道是否属实。而东方时尚则发布公告回应,称公司高管并未委托有关盘方购买公司股票,开展“市值管理”,也未接触过叶飞。

那么叶飞是谁,为什么会牵扯出这么多上市公司呢?

据公开资料,叶飞是倚天投资管理有限公司总经理。此人2003年进军私募投资,2007年获得中国股市民间高手大赛第一名,曾是CCTV-证券资讯频道长期特约财经证券讲师。其官网简介称,2015年倚天雅莉3号基金收益高达351%,为全国阳光私募基金半年度冠军。

不过,表面都是骗人的。所谓的倚天投资目前已为“注销私募基金管理人”,且位列不能持续符合私募基金管理人登记要求的机构名单中。还有媒体报道,叶飞据说2万起家,曾因市场操纵被重罚2600万,还让23个老板跟他上炒股课,结果巨亏1亿。

2019年媒体又报道,一名江苏房地产大佬将淮北市倚天投资有限公司的投资经理叶飞告上法庭,要求赔偿近2.7亿元。最后法院判决,要求叶飞赔偿原告2.224亿元。代人理财,3.05亿元进场,最后仅剩余2700万的操盘。至此,叶飞成为失信被执行人,多次遭到限制高消费的处罚。

如此看来,所谓的私募理财专业人士更像是到处招摇撞骗、牵线搭桥的骗子。

而这么多的上市公司找这类中介,无非是打着市值管理的名号进行着操控市场的内幕交易,赚取非法利益。

上市公司、公募基金、券商资管本都是资深的市场参与者,对资本市场的规则和要求也再熟悉不过,因此他们中的任何一方被坑,无非就是无才无德,贪婪活该罢了。

叶飞这样的小丑角色,赔了夫人又折兵,无路可走所以干脆得选择了同归于尽。

在这场博弈中,没有一个好人,然而叶飞的狗急跳墙却扯掉了A股市值管理中最后一层遮羞布。因此,这场由私募大v在微博开始的揭发黑幕得行动,瞬间就成为了整个资本市场关注的焦点,叶飞也成了股民口中戏称的“A股吹哨人“。

而从今天中午叶飞的微博看,可以牵扯出的远不止18家,甚至不止58家……

3

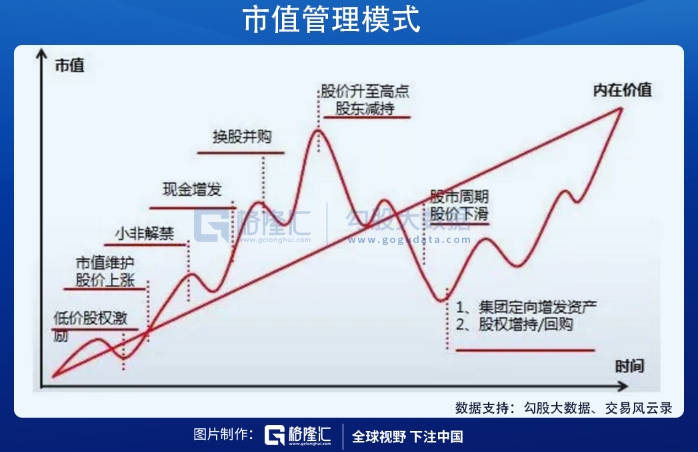

所谓市值管理,是中国资本市场独特的管理概念,他的本意是为了使价值创造最大化、价值经营最妙化、价值实现最优化,最终实现股东价值最大化。国家也曾明确提出“鼓励上市公司建立市值管理制度”。

然而为了赚钱,这个有利于资本市场发展的定义却被利用钻了空子,并玩出了花样。

比如,上市公司想要做定向增发,或者高管希望高位减持,就想通过市值管理把股价做高,这样可以用比较小的股份摊薄完成定向增发。因此,为了推高股价,上市公司选择了盘方的资金与上市公司的利好消息相互配合,当股价上升到高位的时候,就开始定增或是股东减持;割一波韭菜后,股价下降,人气涣散,股价低迷,过段时间再循环往复。

在此过程中,如果跟风不足,就会找公墓基金接盘,并用高额私人回扣做诱饵。到最后,损失的还是买基金的股民。

其实,这样打着市值管理旗号,却进行“股票坐庄”的操作并不新鲜。随着A股管理的规范化、专业化,以及投资的机构化理性化,也被揭秘和提醒过很多次,但还是有这么多的妖股横行。

究其原因,都是贪婪。上市公司贪婪,所以即使知道是游走在违法边缘也愿意冒险操作;股民也贪婪,即使知道是假象,也认为自己能在暴跌前全身而退,因此这样的操作屡禁不止。

而这次事件也说明了,常在河边走哪有不湿鞋。吃亏的也不全是小散,这次栽的就是整个链条。不管是中介方、公募资管方还是上市公司本身,这次都逃不掉了。

最新消息显示,证监会已对此事已做出了回应,并表示秉持“零容忍”的态度,将依法严惩。

从这个角度来看,叶飞也确实做了件好事,所有机构从事的违规活动都将面临彻查,依法受到惩戒。

不过他自己也跑不了。尽管叶飞一直叫嚣着只是中介没收到钱不算违法,但是事实上,他这次无论曝光是否属实,都将承担法律责任。

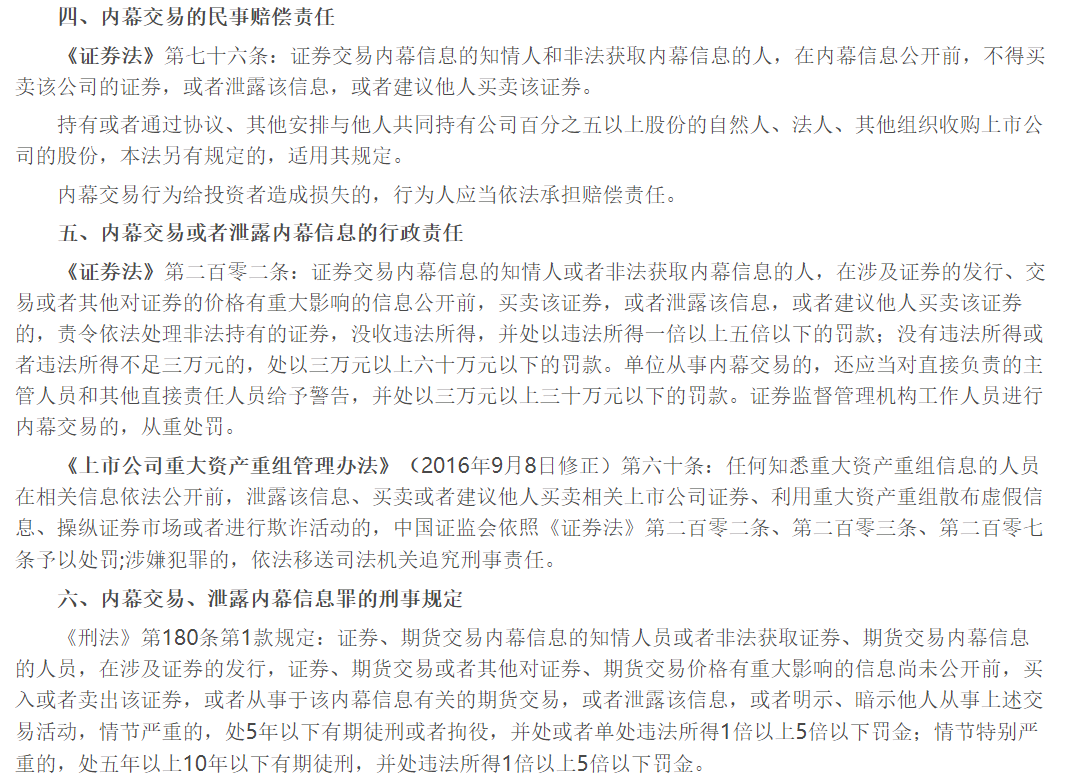

如果定性了操纵市场和内幕交易的问题,那么参与方都必然涉及到违法。叶飞作为主要知情人士和合谋,一旦罪名成立,民事、刑事、行政上都将承担责任。

如果叶飞爆料不属实,那也有可能违法。相关律师表示,单位或公民编造、传播虚假信息,扰乱证券市场,可能承担如下责任:

在刑事方面,根据《刑法》第一百八十一条,编造并且传播影响证券、期货交易的虚假信息,扰乱证券、期货交易市场,造成严重后果的构成编造并传播证券、期货交易虚假信息罪,公民将会被处五年以下有期徒刑或者拘役,并处或者单处一万元以上十万元以下罚金;

在民事方面,根据《证券法》第五十六条,编造、传播虚假信息或者误导性信息,扰乱证券市场,给投资者造成损失的,当事人应当依法承担赔偿责任;

在行政方面,根据《证券法》第一百九十三条,编造、传播虚假信息或者误导性信息,扰乱证券市场的,没收当事人违法所得,并处以违法所得一倍以上十倍以下的罚款;没有违法所得或者违法所得不足二十万元的,处以二十万元以上二百万元以下的罚款。

毫无疑问,这将是一次全员恶人的审判,谁也别想蒙混过关。

4

眼看着“狗咬狗”变成了“一锅端”,只能说整个结果可谓令小散们大快人心。只是,这个市场又到底还有多少个这样的局?受利益的驱使,所谓的“市值管理”以前有,现在有,未来还会有。

监管固然要加强,但个人最终是要对自己负责的。投资从来不是一件容易的事情,小散没有投研能力下,交给专业人士会更靠谱。但这里的专业人士也需要满足两点要求,第一,你信得过他人品,第二,你信得过他专业。否则的话,指数etf会是更好的选择。

转自:https://mp.weixin.qq.com/s/Ytbk69Q94QMYh7CLMjgO7Q