作者:二号头目

来源:九边(ID:ertoumu893)

今天讲的问题是:美股何以至此?美股怎么就爬了这么高?解释清楚了美股这些年不合情理地爬了这么高,也就没有疑问能理解会摔的很惨,这不是财经问题,这是常识问题。

跟前期一样,咱们的话题面向的是小白,所以不涉及专业名词,也会随时解释下那些财经概念,本文也延续我们一贯的风格,与其说是讲财经,不如说是讲常识,而且我们也说过,大家可以不炒股,但无论如何一定要懂点股市,这玩意跟所有人的一生是强相关的。

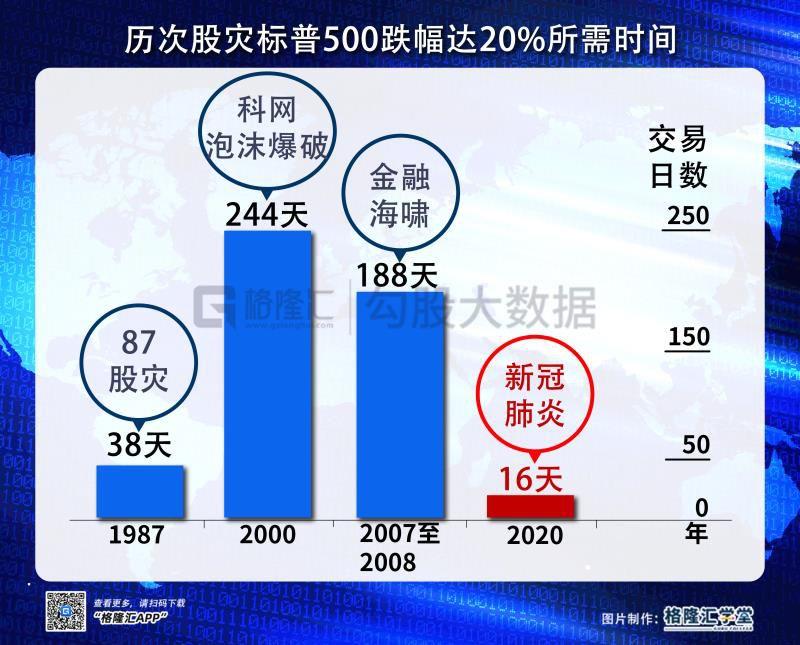

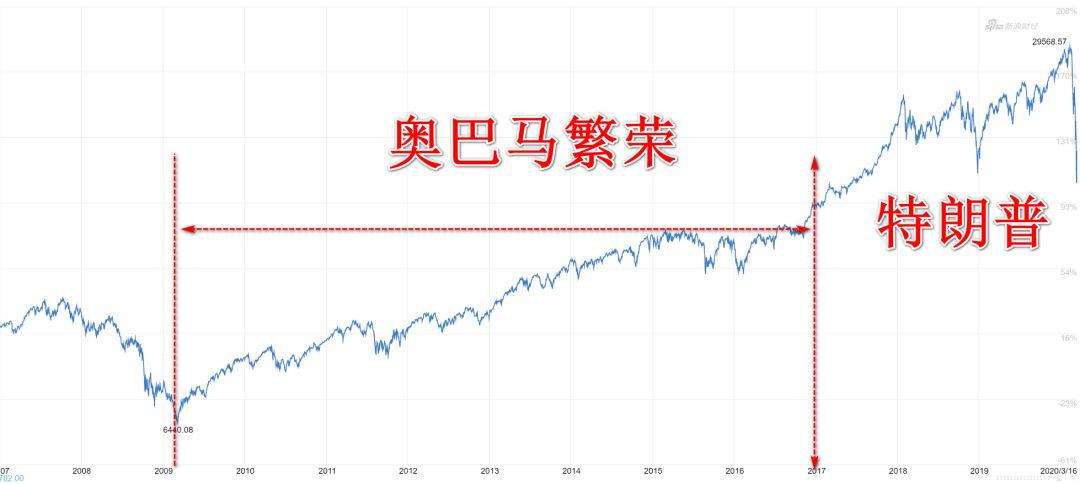

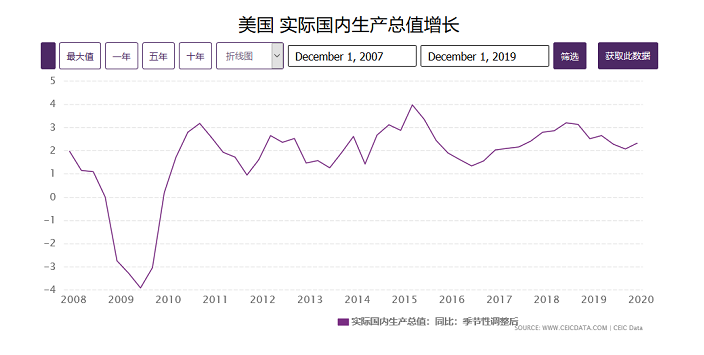

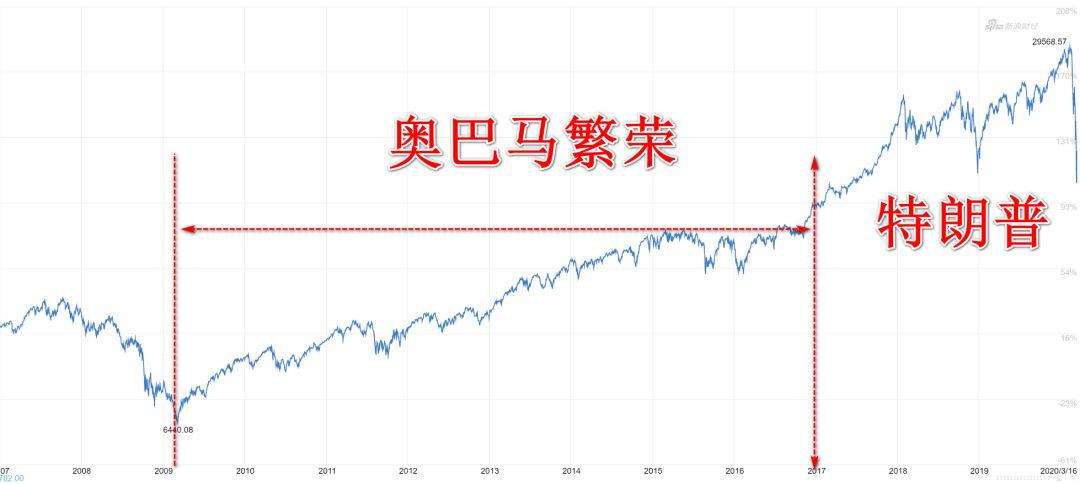

先看看美股长啥样:

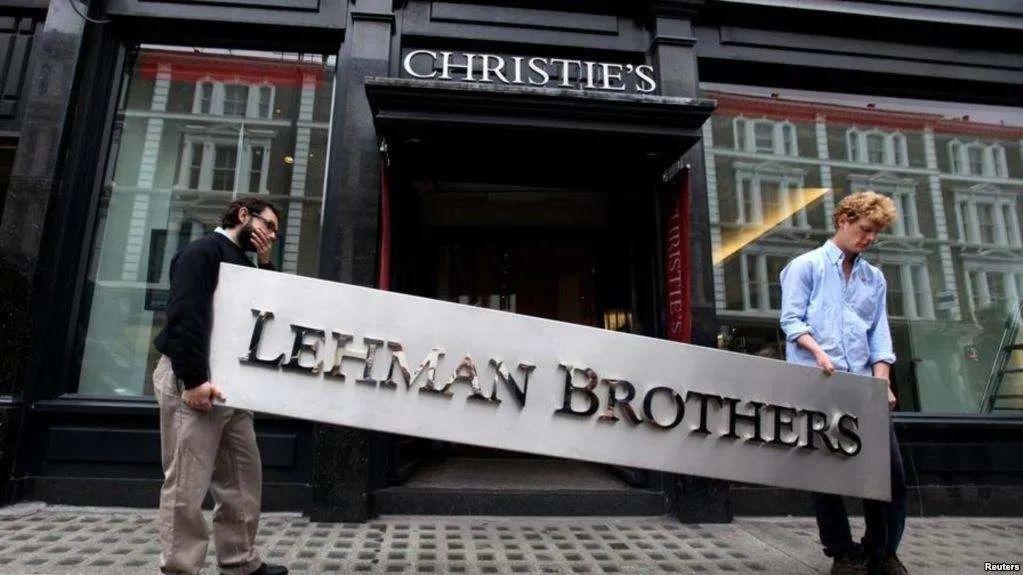

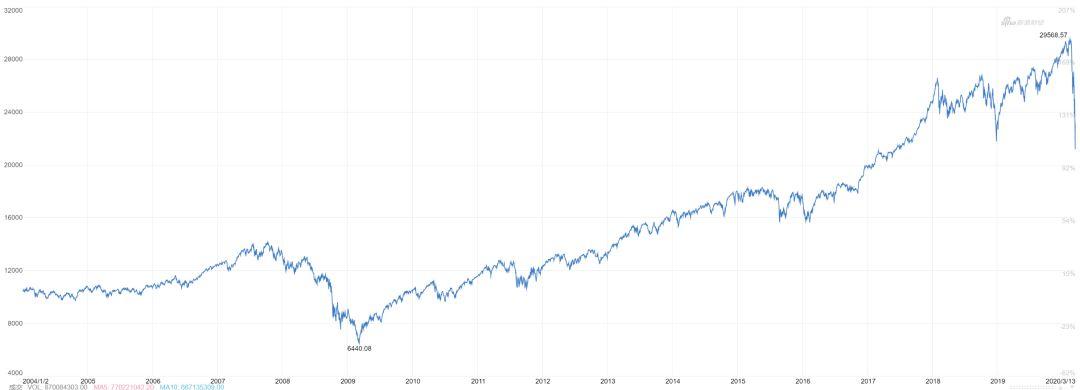

这是从2004年到今天的美股道琼斯指数,如果大家不太理解,把它理解成房价图也可以,那个曲线越高,说明美股股市形势越好,如果越低,说明股市出了问题,比如2009年有过一次暴跌,这两天正在经历新一轮的暴跌。

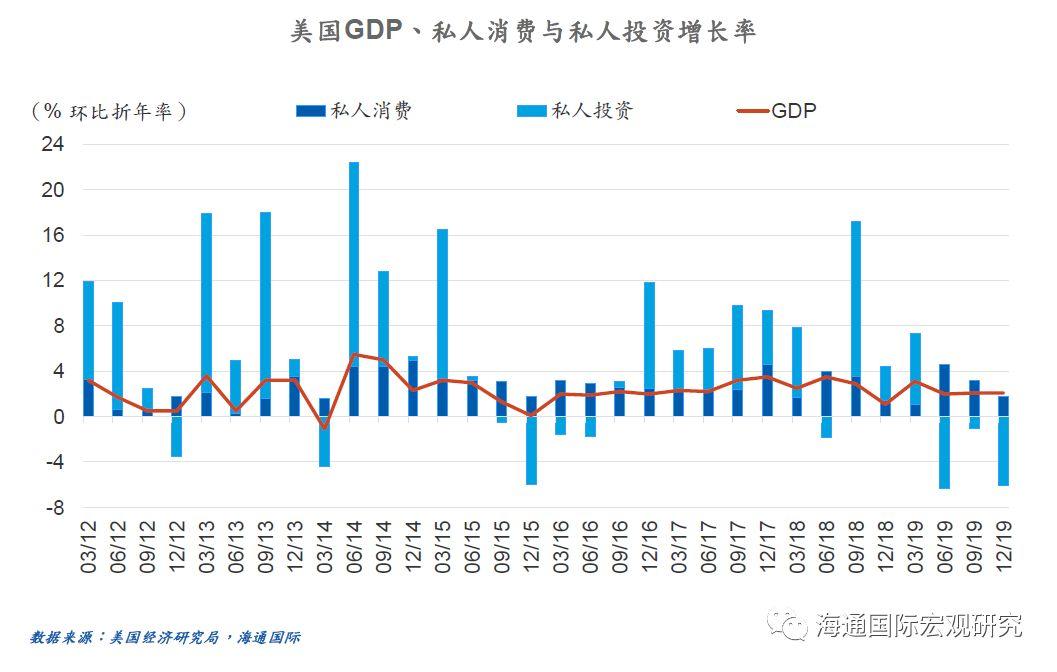

美股按理说是跟GDP应该是差不多同步的,规模也应该接近GDP,但是大家都看到了,最近十年美国GDP涨了哪么点,美股又涨成啥样了?前段时间美股是GDP的200%,于情于理都不合适。

那这些年发生了什么呢?

先是奥巴马时期坚持放水。

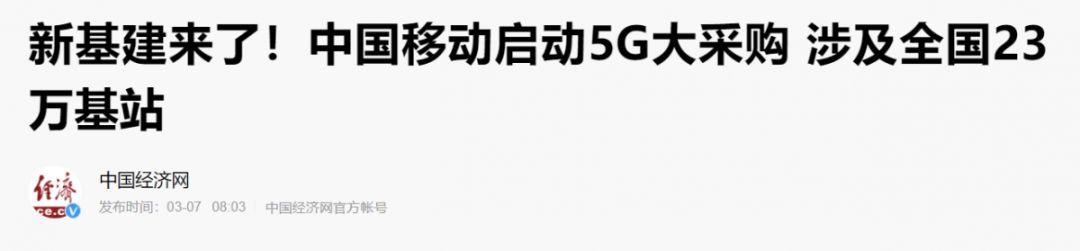

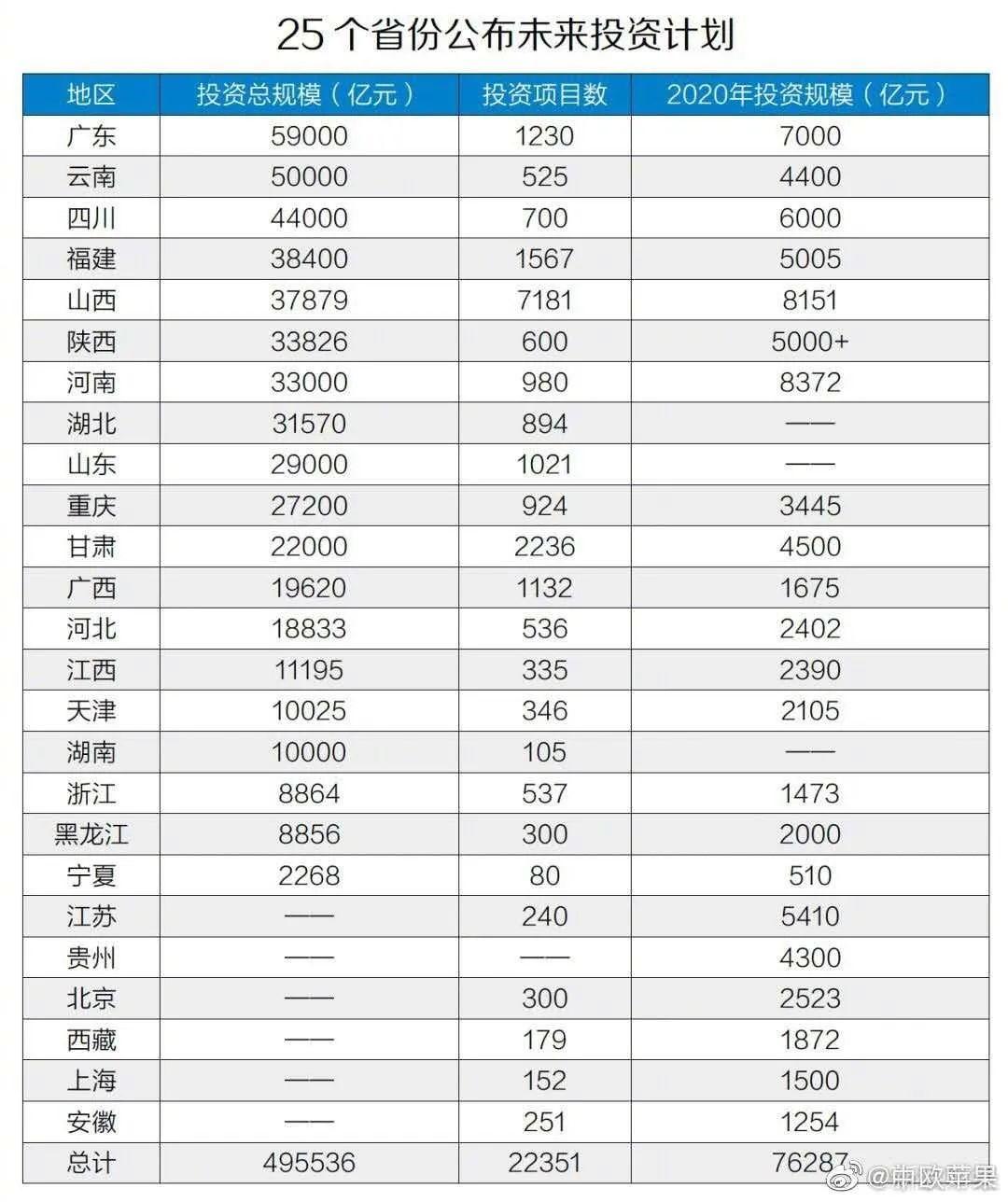

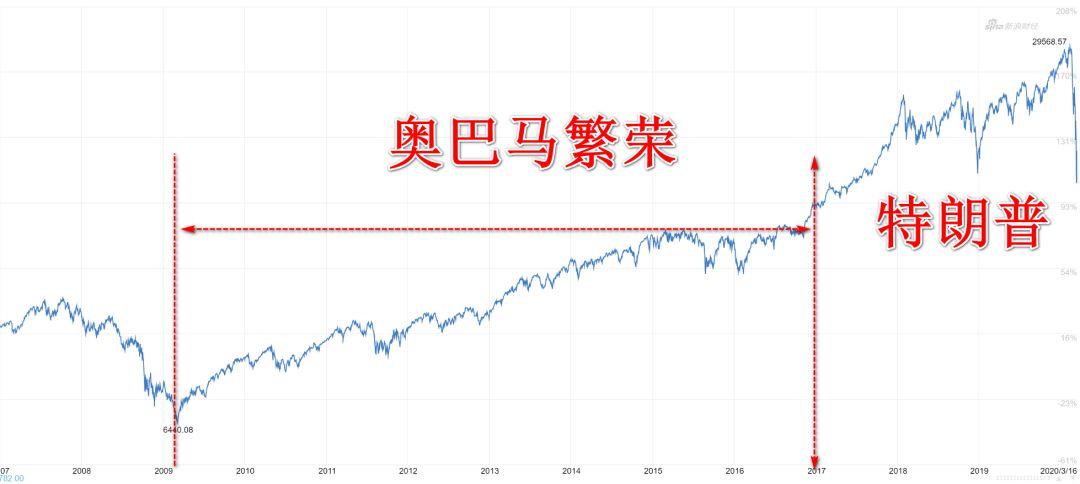

然后,特朗普上台了。

为啥特朗普上台会对美股这么大影响呢?

难道他是经济奇才,一举提振了美国经济,让美国人民信心高涨,股市再上新台阶?

还是因为特朗普是金融炼金术士,有什么神奇炼金术?

都没有,他给美国股市打了两针冰毒,让美股就跟听到哨子的眼镜蛇一样立起来了。

那问题来了,到底他干了什么事呢?

特朗普在上台的时候,美国有财经节目就探讨过一个深刻的话题,特朗普的经济学水平到底是初中水平还是小学水平,因为大部分人关于经济学,往往学会的第一个观念就是“减税有利于身心健康”。

那问题来了,税收真的是越低越好吗?

咱们其实做一个思想实验你就知道了。

假设你是一个美国企业主,突然政府宣布给你减税,你们公司账户上多出几个亿来,你选择怎么操作呢?

扩大再生产,雇佣更多员工,赚更多的钱?

事实上几乎所有的初级经济学都是这么逻辑,认为减税后会扩大再生产,促进就业什么的。

但是问题就出在,现实世界复杂那么一丢丢。

首先经济学里一直有个假设叫“无限市场假设”,生产出来多少都能卖得出去,所以减税才会导致企业扩大再生产。不过现实中根本不是这样,现实中大部分行业都是饱和的,扩大再生产就是找死,消费是不足的,产能是过剩的。

而且公司都是订单驱动的,比如你是一个生产汽车发动机的公司,减税后如果订单不扩大,多出来的那笔钱没法去雇佣工人生产更多的发动机,因为现在全世界最难的事不是“产能”,而是“卖不出去”。

比如波音,每年能卖多少架飞机都是确定的,多卖一架都费劲,“扩大再生产”这事本身存疑。

而且美国GDP的80%以上是服务业,比如商业咨询和华尔街金融什么的,这玩意就更没法扩大产能了。

那老板会给员工把这笔钱分了吗?提高人民收入,增加购买力?

当然不会了,今年减税涨工资,明年不减税了,工资怎么办?减工资?当然不行了,工资这玩意只能涨,一般不能降,凯恩斯说工资有“粘性”,说的就是这事,大家观察下,大公司一般会搞奖金制,就是避免工资没发降的困局,实在不行,就裁员,一般不会动员工的基础工资。所以公司不到万不得已,也不会普调工资,给自己找不痛快。

如果你是个公司管理层你会怎么办呢?

不复杂,有钱花在刀刃上,多出点钱来就应该做点立竿见影的事,啥事呢?

对,回购股票。

炒股的人对这个词太熟悉了,就跟我们做软件的人对TCP/IP,SSH那么熟,不过为了防止小白不知道,我解释下。

这玩意非常简单,也就是公司用自己手里的钱去市场上把股票回收回去。这样市场上自己公司的股票就少了,正如发生“猪瘟”导致大量的猪被屠宰后,猪肉暴涨一样,股票少了,可不就股价会上升?

而且股票少了以后,每股的分红也会变多,这样投资人会更喜欢这只股票,大家追涨杀跌,股市一涨再涨。

那问题来了,为啥经理们这么热衷拉高股价呢?

这又是一个管理学上的痼疾。近代企业所有权和管理权是分开的,董事会的有钱人们静静地在家歇着,让职业经理人帮他们打理公司,为了提高经理们的工作积极性,就给他们分股票,他们只有打理好公司,股票才会涨,股票涨了他们工资也就出来了。本来设计的挺好。

但是没想到经理们也不想着怎么经营企业,直接去拉股票了。

所以他们千方百计地想拉高股价,股价高了公司账目也就好看了,自己的收入也有着落了,去下一家公司也人见人爱了,回购股票简直是混迹江湖的“金手指”。

不止减税减出来的钱被他们拿去回购股票了,特朗普推动美元回流美国,本来是要让这些钱回美国去建厂,大家可以看看《美国工厂》,曹德旺是少数几个真去开厂的,因为他的玻璃主要费用在运输费用上,而且主要要卖给美国,所以要把厂子建美国去,整个过程中龃龉不断。其他基本没成功的,大家可以搜一下郭台铭美国建厂,简直是一出闹剧。

说到这里,大家可能有个问题,难道减税这事不好吗?

当然不是,这玩意就跟身高似的,太低了算侏儒,不好找媳妇影响生活,太高了照样很别扭,一样影响生活。

比如税收太高了大家都不去开厂子了,反正赚的钱都交税了,还干啥干?

但是太低又会导致国家赤字,赤字太高会导致政府破产,美国的国债规模马上就要大到政府连利息都还不上了。人类历史上几乎所有的大帝国崩溃基本都是财政的崩溃,这可不是小问题。

所以吧,克林顿那时候美国经济增长的非常快,他就是加税的,加税还国债。

国债这个话题又比较复杂,我们将来专门开贴讲。

尽管经理们拿着减税的钱去回购股票了,但是大家要有个常识,普通人玩现金,富人玩贷款。

你想想啊,我们经常看到一些操作盈利才3%,一堆富人抢着玩,可能有人觉得那玩意咋赚钱?

关键就在贷款,我们反复说,这个星球上绝大部分财富都是贷款贷出来的。

假设一个理财产品收益率3%,你拿投一万块进去,只能赚三百。人家专业玩家直接上十倍或者三十倍杠杆,也就是从银行贷款是本金的十倍到三十倍,一万块就能赚3千或者一万了,收益率冲到了30%或者100%。

但是这里就有个前提,贷款利息得足够低,如果贷款利息也是3%,那这个游戏就没法玩了。美国搞了那么多年的零利率,非常有助于玩这种套利游戏。

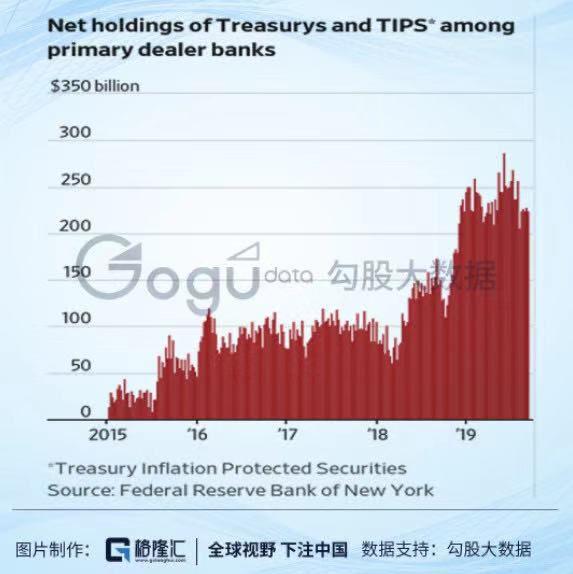

所以美国经理人回购股票不是单纯用现金回购,而是贷款去回购,反正美元利率低,借钱跟白给似的,为啥不借?就这样,从2008年金融危机开始,美国股市一直涨,主要动力就是经理们借钱回购股票。

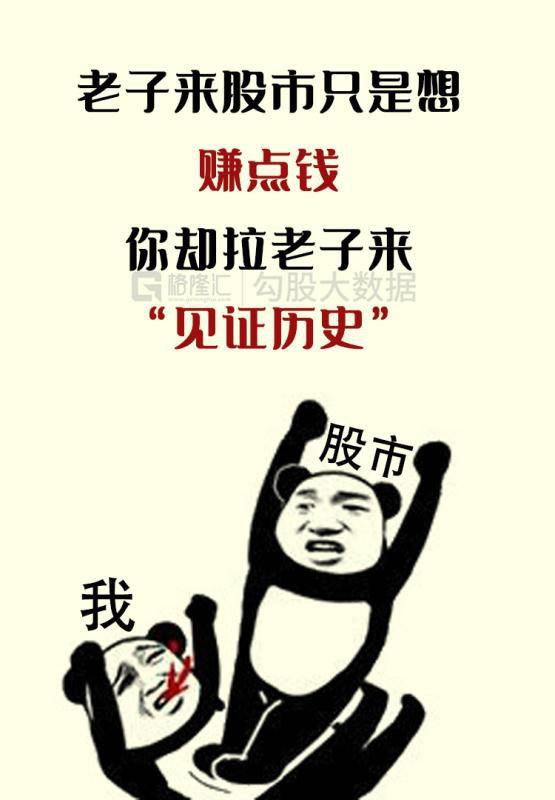

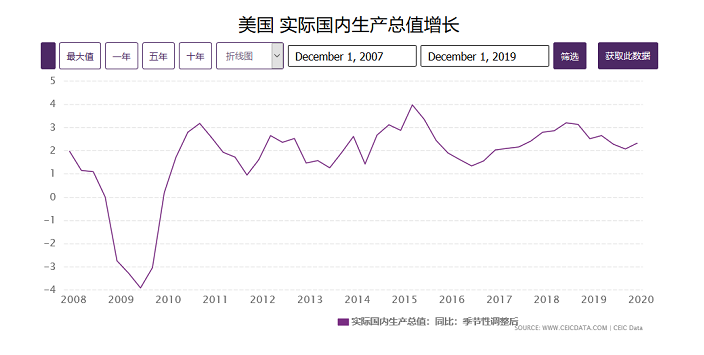

那段时间正好是奥巴马时期,所以奥巴马也享受了一段低利率推动下,美股持续上涨的幸福时光:

而且低利息对整个社会影响很大。

再给大家举个例子,如果你看上了楼下的一个商铺,想盘下来卖狗粮,一打听,需要20万,当前利息3.45%,你一算,现在贷款20万年底还银行20.7万,你觉得还是能赚出来的,你可能就贷款开始装修,顺便雇佣了一个小妹帮你打理,你也就成了小微企业了。

但是如果利率跟俄罗斯一样高,20%,你一算,年底要还24万,觉得太离谱,算了,不搞了。

同理,相同的新款macbook,如果利息足够低,甚至分期免息,可能很多人买,但是如果20%的利息,大家就选择观望了。

大家看出来了吧,利率低大家才会去投资和消费,利率高的话,也就没这事了。

但是利率太低,很多人的消费和投资会很盲目,这个大家应该非常有体会,店家搞分期免费小伙伴就容易剁手不停,最后还不上懵逼了。

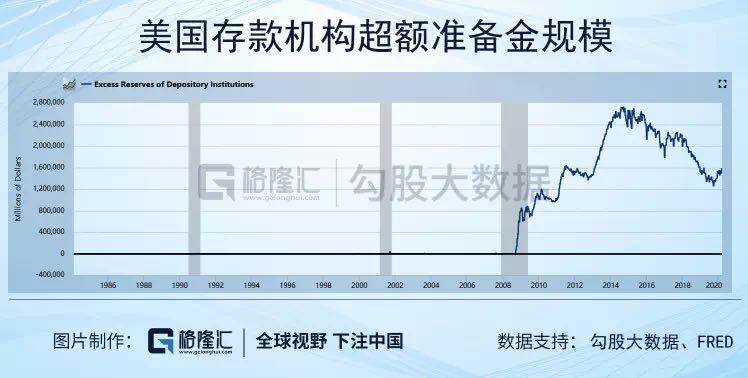

美联储作为发行货币单位,它就是要捕捉市场信号,经济萧条的时候拉低利息让大家消费投资做买卖;经济过热的时候再拉高利息防止大家不理性。

当初建立美联储的时候,美国人做了仔细的权衡,为了防止政府干预美联储的事务,毕竟政府有一直发货币的冲动,所以刻意搞成了一个独立机构,独立做判断。

但是特朗普上台后,出问题了,因为美联储发现市场开始不理性了,要拉高利率,而且经济危机十年来一次,美联储得拉高利率准备下一次冲击,从2008年之后美国利率太低,如果不拉高,下次危机爆发的时候美联储只能干瞪眼了。

但是这事惹怒了特朗普。

也不复杂,我们上文说了,很多复杂操作都是依赖低利率的,美国人又是借钱消费,如果利率升高,肯定会影响大家消费。这样经济就不行了嘛,股市也就上不去了。

特朗普的心态彻底崩溃了,奥巴马的八年任期美联储一直没把利率拉上去,怎么自己一上台就要拉利率?是不是对老川有意见?美联储这是要通过拉高利率毁了老川的股市啊!

股市是老川的心头肉,特朗普日常在微博做这么几件事:

1、喊口号;

2、炫耀股市;

3、对某国取得了重大胜利;

4、跟xxx聊得非常开心;

5、股市真好,我真牛逼;

6、再喊一轮口号;

7、甩锅。

类似这种:

莫名其妙来一番表扬与自我表扬,也不知道啥背景。

或者这种,甩锅中国:

回到正题,美联储拉高利率就是要影响他的股票和经济了,今后没法发推特炫耀了,他能同意?

当然不同意,不过2018年之前的美联储主席是耶伦,下图这个,江湖人称“椰奶”:

这老太太非常彪悍,根本不理特朗普。

但是她也有个软肋,2018年任期期满了,按照美国的惯例,一般是要连任的,连任就得总统批,这可把特朗普给高兴坏了,特朗普管不了美联储主席做决策,但是却可以决定任免,趁着这次机会,赶紧把她给赶走了,并且推荐了他很看好的鲍威尔。

鲍威尔出身美国豪门,背景深厚,由特朗普的财政部长推荐给了特朗普,俩人挺合得来,特朗普觉得鲍威尔跟耶伦不一样,应该能听自己的。这个鲍威尔在华尔街混过,各方也都能接受,所以被提名后顺利通过,就去美联储上班了。

不过鲍威尔刚去上班,立刻被美联储大楼里的那帮技术官僚给勾搭歪了,大家知道,美联储有一堆律师和经济学家,清一色上过名校,互相是校友,特朗普在他们眼里就是个土炮。

所以他们撺掇鲍威尔不要理特朗普,美联储应该像最高法一样,独立王国, 水泼不进,继续执行美联储事先计划好的涨利率缩表(缩表比较复杂,我们找时间再聊)。多说一句,最高法跟美联储一样,大佬都是总统任命的,但是总统不能管他们具体的事务,最高法更是油盐不进,谁都不理。

涨利率不就会挫伤经济嘛,股市也出现疲态,这下特朗普怒了,那段时间天天在微博,哦不,推特上骂鲍威尔,有一个月我数了下,30天他骂了28天,几乎每天骂一次,没骂的那两天去打高尔夫球去了。

特朗普从鲍威尔的人格,到职业道德,再到能力素养来了个全方位无死角的侮辱,还号召老百姓一起骂,一会儿说美联储偏袒奥巴马,一会儿又说鲍威尔要对美国经济衰退负责。

鲍威尔一开始还死扛着,他的美联储同事们还在电视上帮他打气(美联储的经济学家很多都是什么特邀评论员或者专栏作者),到了2018年年中,特朗普一度宣布要开除鲍威尔,美联储的人跳出来说你开除不了,特朗普说你等着你看我能不能开除。

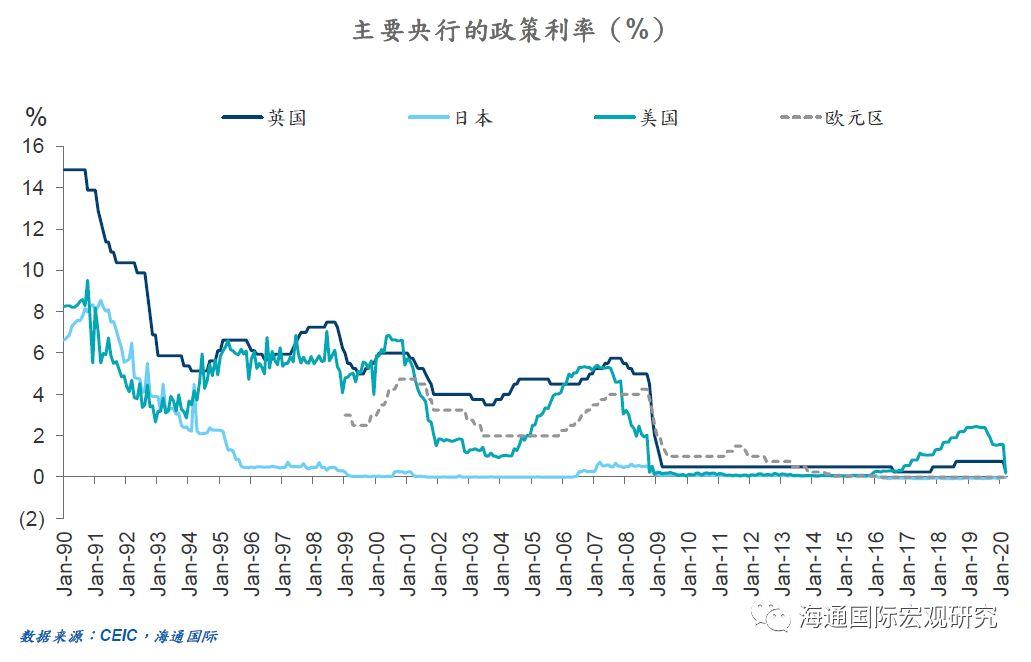

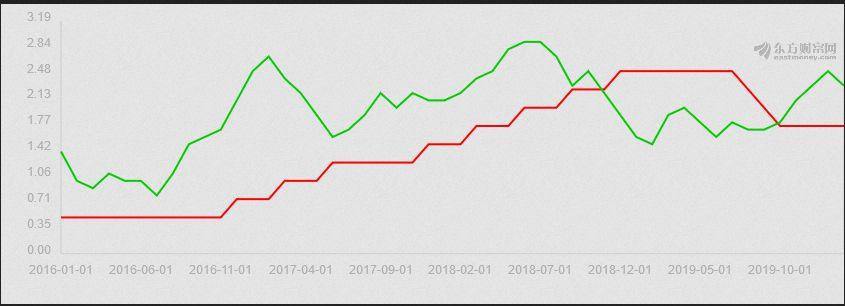

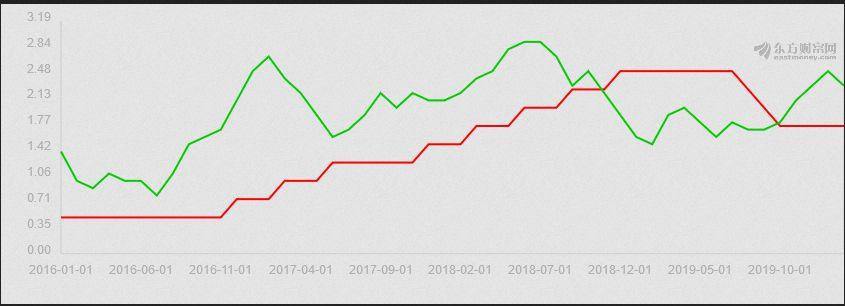

到最后,鲍威尔不堪压力,终于屈服了,美联储宣布降息:

当时有这么一副漫画:

那根绿线就是利率,在2018年年中终于下降了,大家融资成本降下来了,终于又可以折腾了,所以在2018年一阵纠结后,美股在2019年继续一飞冲天,又爬了3000点,爬到了历史高位。大家再看看这个图:

但是这种高位本身是被激素给吹大的,美国经济并没有明显改观,大家看图就能看出来,美国的GDP并没有实质改进,股市涨成这样,正常吗?

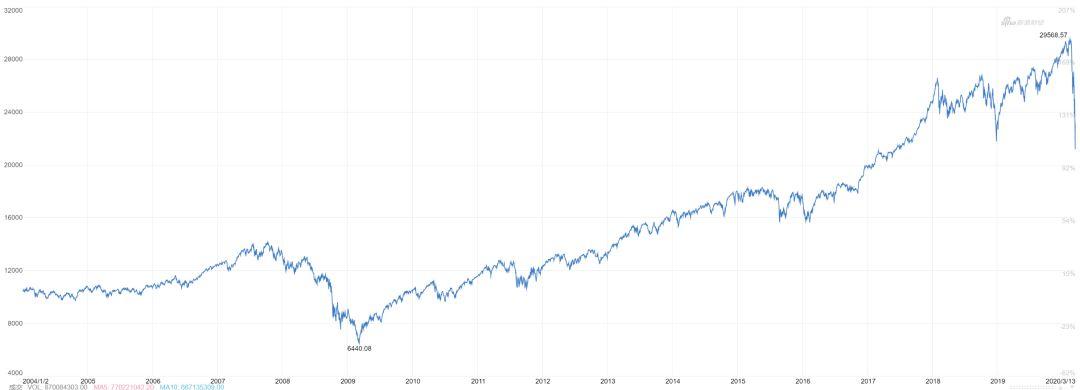

到此,美股也就到了史无前例的高位,风险也前所未有的聚集,所以到了这段时间,跌宕起伏,今天看到一个段子:

3月8日,巴菲特:我活了89岁,只见过一次美股熔断。

3月9日,巴菲特:我活了89岁,只见过两次美股熔断。

3月12日,巴菲特:我活了89岁,只见过三次美股熔断。

3月16日,巴菲特:我太年轻了。

美股泡沫达到了百年难得一见的地步,89岁的巴菲特可不就显得年轻了嘛。

整体而言,美股有点像这个:

如果一直往上堆,就算你用尽办法,这玩意也迟早会塌。

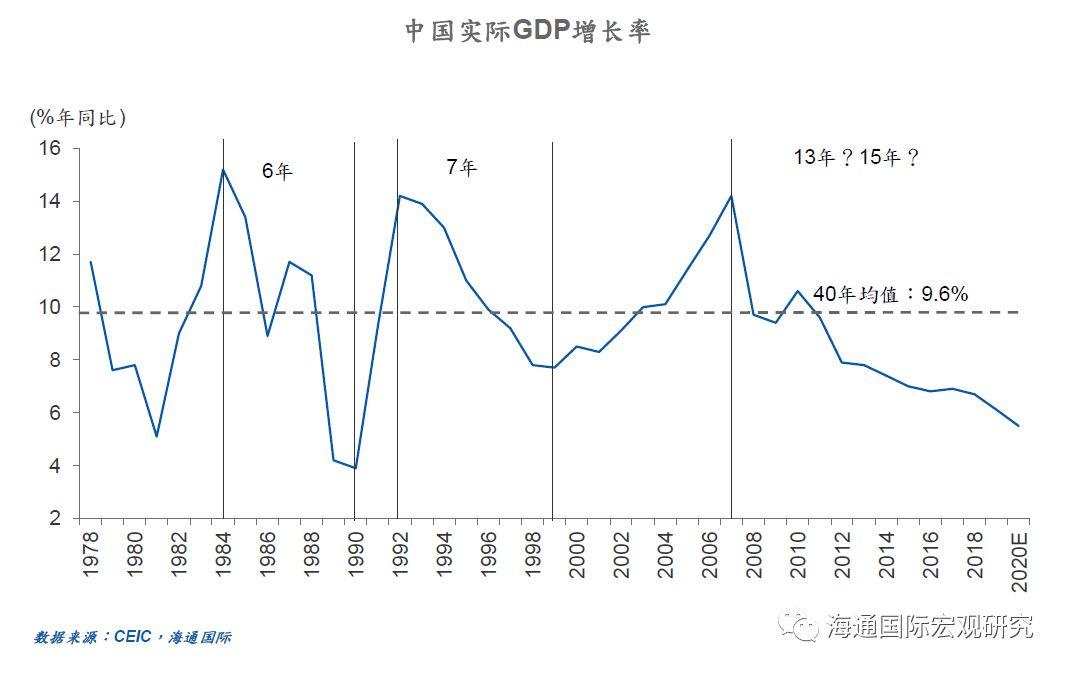

在奥巴马时期,美股就不太正常地一直在上涨,远远偏离了GDP的涨幅,特朗普比较倒霉,他接岗的时候就有很多人说,他正好摊上了美国的萧条周期,美国基本上十来年一个周期,奥巴马那个周期正好是繁荣周期,所以特朗普不可避免要出乱子。

不过特朗普同志逆天改命,通过自己的不懈努力,把“十年一见”的小乱子搞成了百年一见的大乱子。

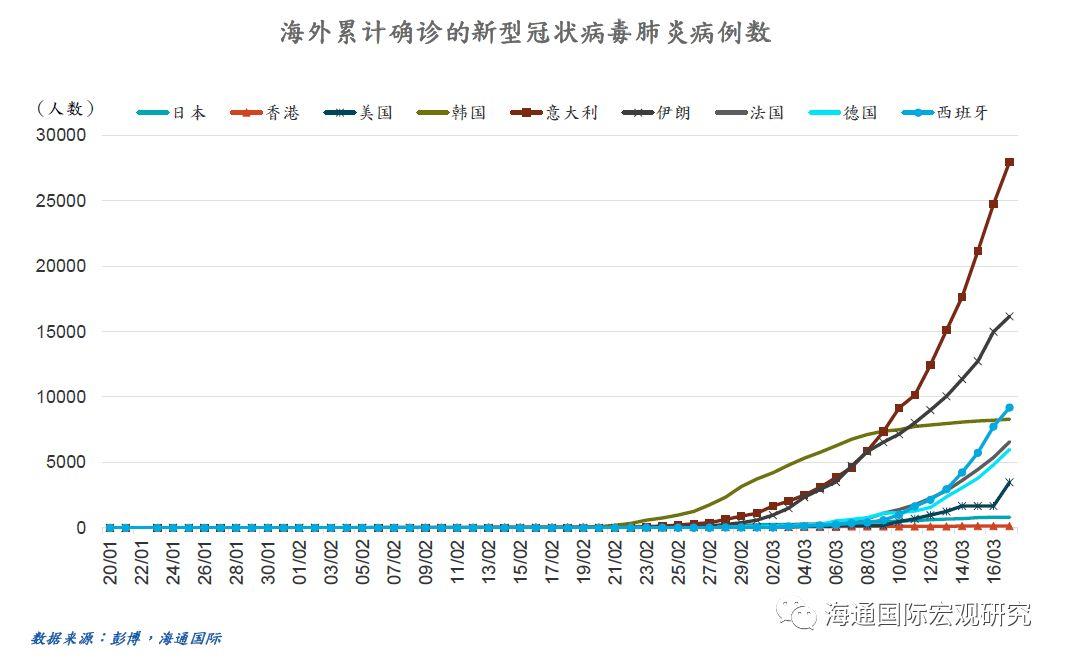

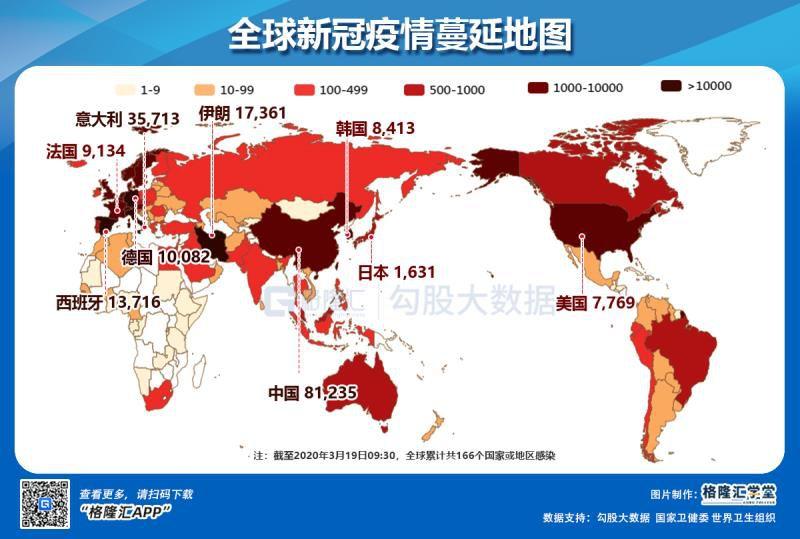

美股自从2008年经济危机后,其实就一直靠激素维持着,这一点大家都心知肚明,但是这玩意慢慢变成了个博傻游戏,有点像击鼓传花似的,大家都知道这玩意迟早结束,但是总觉得自己不会接最后一棒,大家都觉得自己足够聪明可以躲开这一劫,然后一起疯狂。直到这次疫情彻底将盘子踢翻。

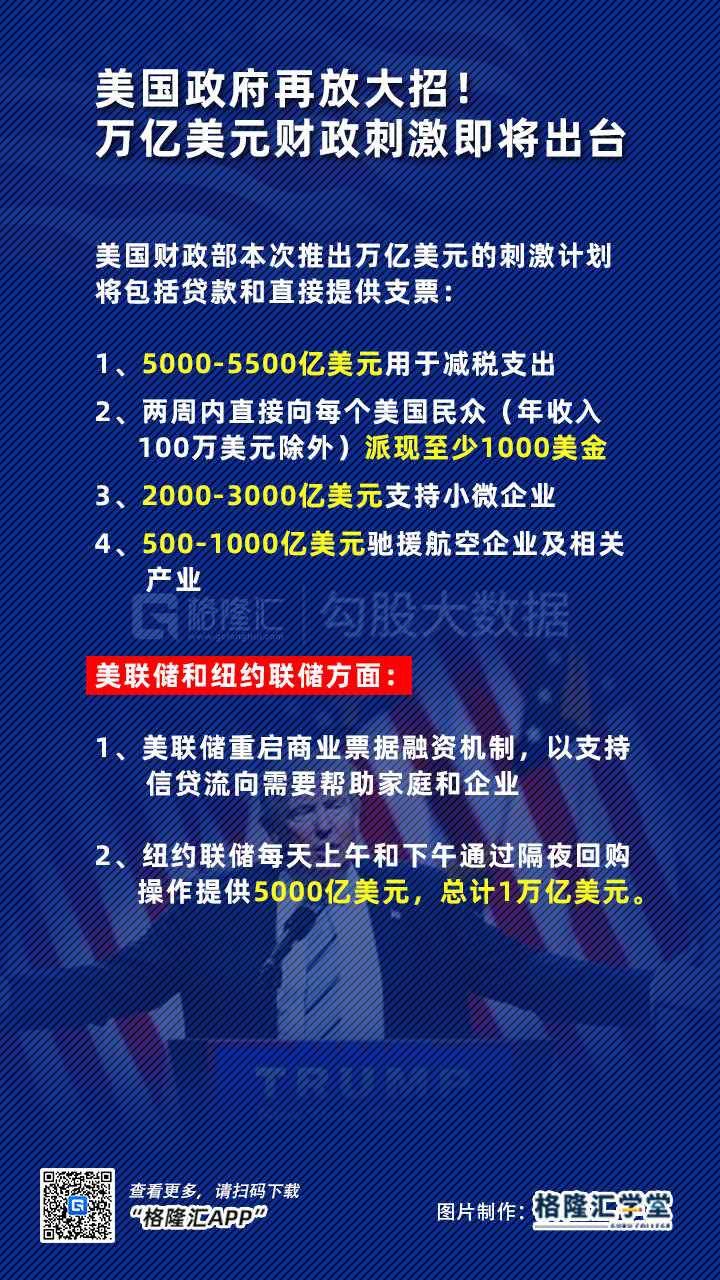

按理说老川应该是要去杠杆的,不过老川不但不接受这个结果,反而继续加杠杆。

就算没疫情,企业欠那么多钱推高股市,这钱总得还吧?据专业人士估算,这批债务会在今年七月全面爆发,也就是说,七月份美股还有一劫,这次躲过去,下次也躲不过去,这就是长期服用激素的效果,迟早会有副作用。

值得玩味的是,美联储类似赌气似的,把利率直接降成了0,相当于步枪没子弹了。据外界推测,可能是美联储已经知道海啸不可避免,干脆撂挑子不管了,让特朗普去折腾,将来出了事,你们自己看着办。

– END –