· 这是第3211篇原创首发文章 字数 5k+ ·

· 关注秦朔朋友圈 ID:qspyq2015 ·

在我们小区做园艺维护的小王两口子,今天终于上岗了。

在我们小区做园艺维护的小王两口子,今天终于上岗了。

他们春节前回了河南南阳老家,疫情暴发在家闭关,前不久才回上海,居家隔离14天,没问题,开始复工。

小王说,南阳离湖北很近,当时把路都阻断了,村民24小时轮班值守防输入。在农村,大家是把病毒当瘟疫看的,所以特别紧张,也特别上心。

说到南阳,很多人有印象,1月底南阳的一些硬核标语在网上传得很广,如“口罩还是呼吸机,您老看着二选一”,“老实在家防感染,丈人来了也得撵”,“今天沾一口野味,明天地府相会”,“串门就是互相残杀,聚会就是自寻短见”,等等。

从中国第一大城市上海到中部的村庄,全国一盘棋,几十天做着同样的动作,有同样坚决的行动力。

通过全民禁足,以及全国医疗资源支持武汉,建立起医院抢救重症者、方舱庇护轻症者、集中隔离疑似者等一整套体系,中国抗疫总体已转危为安。

而此时全球疫情正在高发期,特别是欧洲、美国和伊朗。意大利累计确诊53578人,累计死亡4825人(截至北京时间3月22日9点);美国3月21日一天新增确诊6488人,纽约州累计确诊人数过万;英国已强令关闭所有酒吧、餐厅、咖啡厅至少14天,之后每月重审一次,看是否继续执行。

拿上海对比纽约,上海累计确诊394例(截至3月22日),纽约市累计确诊6211例(截至3月21日)。纽约州已进入“重大灾难状态”,纽约市则是美国疫情的“震中”。

现在全球都已清楚抗疫的规律,就是早发现,早报告,早检测,早确认,早隔离,早治疗,不让其蔓延开来,最后压垮医院。虽然具体隔离手段各有差异,但不隔离,不阻断人群聚集,肯定不行。

《世界是平的》一书作者托马斯·弗里德曼在最近的文章中援引了这样的说法:

“这一病毒就好似一个放高利贷者,收取每天25%的利息。我们借了1美元(出现的第一例新冠病毒感染者)。接下来的40天,我们坐视不管,所以现在,我们就欠债7500美元。如果我们继续拖延三周才还款,我们最终的欠款就接近100万美元。”

“这就是为什么每一天都要减缓传染速度,要测试每一个可能感染的人,这是一切的一切。”

在疫情最早期,湖北、武汉的一些官员思想麻痹,松了,教训至为惨痛。

在疫情最早期,湖北、武汉的一些官员思想麻痹,松了,教训至为惨痛。

美国呢?1月21日,美国疾控中心通报了首个本土确诊病例。从1月22日接受CNBC采访到3月9日发推,40多天,特朗普对新冠的态度一直都是松的。

1月22日,他对记者说,政府“完全控制了疫情”。疫情会不会大流行?他回答:“不,一点也不。”

1月30日,他说,一切尽在掌握。

2月10日,他和各州州长举行财政会议时说:“很多人都认为它们会在4月消失,因为到时候天气就热了,温度高了,就会杀死这样的病毒。”

2月25日,在印度的新闻发布会上,他就新冠病毒肺炎表态:“我觉得这是个会消失的问题”,“美国控制得很好,我们只有很少的人有这种病,而那些得病的人,他们的病情正在好转”。

2月27日,在一个招待会上,他说:“新冠病毒会消失。总有一天,它会像奇迹一样消失。”

2月28日,在南卡罗来纳州竞选集会上,他说新冠病毒就是民主党的“新骗局”,“他们想用俄罗斯打败我,可是没成功,后来他们又试了弹劾骗局,又失败了”。

3月5日,在世界各地卫生医疗机构建议民众避免握手之后,他出席活动,与大量民众握手,说“不握手怎么当政治家”。

在3月9日的推文中,他说,流感每年导致数万人死亡,但什么都没关闭,生活和经济继续发展,“想想吧”。

直到3月10日美国确诊病例超过600例,死亡26例,他才提醒“大家要保持警惕,小心点”。3月13日宣布美国进入国家紧急状态。3月16日表示疫情也许将延续到8月,并可能导致美国经济衰退。3月18日签署通过新冠病毒救助法案,说“我是一个‘战时’总统”,“美国人在进行一场战争,我将带领美国人战斗”。

我相信以美国的实力和技术,一旦重视和行动,抗疫一定会赢的。美国到现在确诊26664例,死亡337人,比例很低。但这几十天松弛的代价,已是2008年次贷危机后最为昂贵的。疫情影响之下,美国股市已发生四次“特朗普熔断”,美国大概率会进入经济衰退。

回想武汉,1月23日断然封城,人民付出巨大代价。但如果不封,拖到春节长假后再阻断隔离,会是什么局面?不敢想象。

比尔·盖茨评论说:“1月23日之后,中国意识到了疫情的严重性,然后实行了强有力的隔离措施,收效显著。当然,隔离给所有人都带来了困难,但确实阻止了疫情的蔓延。其他国家的做法会有所不同,但检测和隔离的结合,显然行之有效。在获得疫苗之前,我们只能这么做。”

这话说的非常中肯。

病毒不认人,不管你是什么种族,什么肤色。病毒只认人的对策。你松,它就长驱直入。你紧,千方百计阻隔,它找不到更多可传染空间,就且战且退,慢慢消失。

紧是一种治理,松也是一种治理。全球抗疫,基本都走到了紧的路子上。

紧是一种治理,松也是一种治理。全球抗疫,基本都走到了紧的路子上。

从社会文化角度看,怎么理解紧和松?

2011年《科学》杂志发表了一篇关于环境灾难、人口密度、疾病大流行的文章,由美国马里兰大学心理学系教授盖尔芬德(Michele J. Gelfand)牵头,马里兰大学、新加坡南洋理工大学、香港中文大学等研究人员组成的团队完成,对全球33个国家和地区的6823名市民进行了调查。

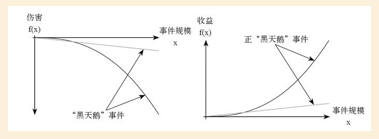

通过调研,他们提出了“文化的松紧度”的概念。松的文化,更重视自由,紧的文化,更重视规则。在紧的文化中,人们必须遵守许多社会规范,“若某人行为举止不当,其他人会强烈反对”,对异常行为有较低的容忍度。在松的文化中,人们较少受社会规范的约束,生活方式更加自由,行为宽容度较高。

调查发现:一个社会经历的灾难越多,无论是生态灾难还是人为灾难,就越容易形成紧的社会,严控型的社会。同时,文化也会随时代转变,如9·11事件后美国政府对部分地方加强了控制,加入了更多规矩,要求市民遵守。此外调查还发现,劳动阶层比上层阶层有更紧的文化。

2018年,盖尔芬德在接受《科学美国人》网站访问时说,松文化和紧文化各有所长,流动性高、开放度高的国家,往往文化比较松,更少以自己的种族为中心,更有创造力。紧文化则更有秩序,更有自控力。

盖尔芬德当时还谈到了特朗普的崛起,认为特朗普当选是选民感到美国正在遭遇各种威胁,所以选择了“强人”的结果。如果这种威胁是真实的,那么人们遵守更多规则,就是一种“适应性行为”,但如果威胁是被特朗普夸大的,让人们的行为从紧,就是破坏性的。

针对新冠疫情,盖尔芬德最近在《波士顿环球报》发文,又谈到松和紧的文化。“通常拥有严刑峻法的国家是那些在历史上发生过饥荒、战争、自然灾害以及大瘟疫的国家。这些灾害频仍的国家在数个世纪的斗争中,走出了一条艰难的道路:严密的规则和秩序可以挽救生命。与之对应,几乎没有受到灾害威胁的文化地域,例如美国,还能享有保持松散的奢侈。”

“很明显,在那些周知的紧密型社会,如新加坡,展示出对2019新冠肺炎的最有效回应。”

盖尔芬德总结道:“在所有的不确定性当中,我们需要牢记的是,病毒的发展轨迹不仅同冠状病毒的性质有关,而且也同文化有关系。在接下来的日子里,我们的松散文化需要一次大转型。”

中国依靠强有力的社会动员和控制机制,以及历史形成的紧文化,走出了疫情之困。这个过程中,“紧”发挥了很大作用。

但我们也要认识到,松和紧不是绝对的,要相机而动。接下来复工复产复商,就要松,要释放更多自由活力。

更重要的是,无论松紧,前提都应是实事求是,以真为本。武汉前期对疫情的认识是松的,所以1月18日还有社区在摆万家宴,4万人参加。但前期对客观反映疫情的医生又是紧的,严控的。把该流通的信息堵住了,大家没有警惕性,原本不该放松、应该备战的地方就放松了,酿成大的危机。

特朗普吃了松的苦头,防疫开始收紧,刺激经济则是极度放松。这是美国现在的一松一紧。经历了大洗礼的中国,面对防疫和稳经济两大任务,应该多一分平常心,积极镇定,忙而不慌。

疫情蔓延加上原油期货价格崩塌,如同“最后的稻草”终结了美国11年的牛市,并引发全球股市暴跌,全球经济衰退的可能性正在快速上升。

疫情蔓延加上原油期货价格崩塌,如同“最后的稻草”终结了美国11年的牛市,并引发全球股市暴跌,全球经济衰退的可能性正在快速上升。

今年2月12日收盘时,道琼斯指数攀上今年最高点29551.42点,而到本周(3月16日-3月20日)收盘,创下今年最低收盘价19173.98点。从最高到最低,跌去1万多点,跌幅超过35%。

以一周计算,本周道琼斯指数下跌17.3%,比2008年10月金融危机最严重时那一周的跌幅(18.15%),相差不到1%。可见市场的恐慌程度和2008年危机时几乎不相上下。

美股因何暴跌?市场已经有大量评论和分析。这里简单说一下。

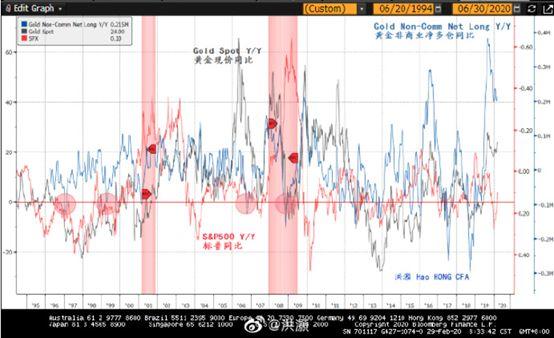

一是高估值要回调。从2008年金融危机到今年2月,标普500的涨幅为395%,Shiller PE Ratio(席勒市盈率,经通胀率调整)本轮下跌前为32倍左右,已超过2008年金融危机时的26倍;

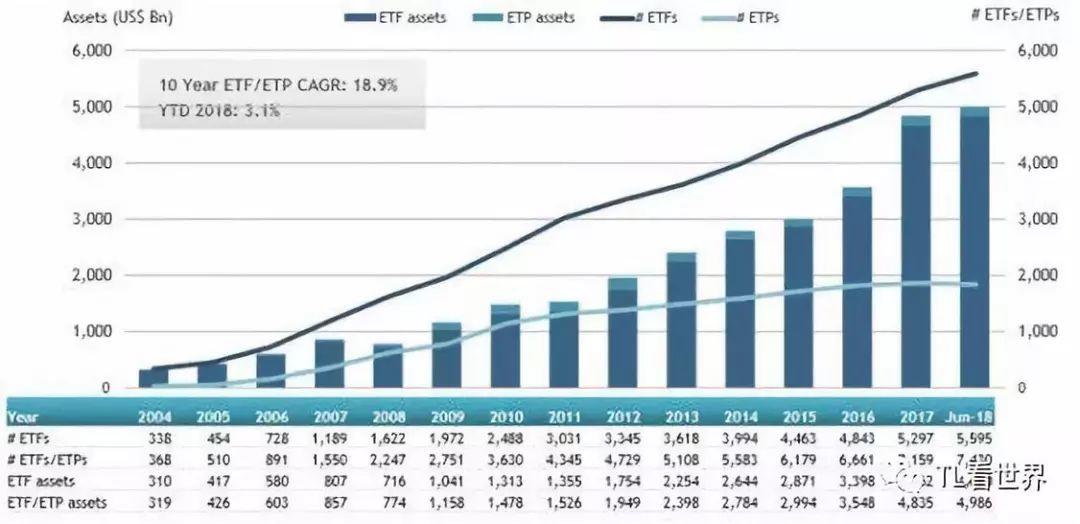

二是高杠杆要降低。金融危机后美国的宏观负债率翻了一番,美股融资融券杠杆率为3.68倍,股票型ETF杠杆率为3.42倍;

三是高度一致化的投资策略要调整。无论是ETF指数基金,还是Risk Parity(风险平价)和Relative Value(相对价值)对冲基金,都不断增加风险敞口,并通过加杠杆放大了脆弱性,只不过股市一直向好,波动率很低,不会触发大问题。现在波动率(恐慌指数)跳升,基金被迫自动平仓,挤兑赎回,流动性瞬间紧张,谁也接不住滔滔抛盘,只能靠熔断喘气。

而更深层的理由则是以下两个。

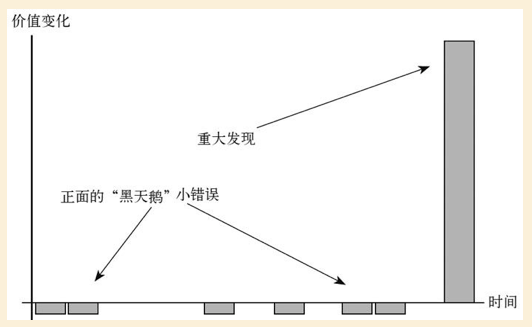

首先,2008年金融危机后,美联储走向量化宽松之路。由于长期的低利率,再加上上市公司高管薪酬和股价挂钩的激励机制,促使上市公司习惯于通过低成本融资,回购自己的股票,提升每股收益,推高股价。从2009至今美股的上升,一半靠公司利润上升,一半靠估值水平上升。而利润这部分,有30%源自“回购性利润”。

美国居民70%以上资产是金融资产,一半多资产是股票和基金,股市向好,财富效应明显,客观上起到驱动消费、带动就业的作用。但负债驱动的资产价格增长,基础并不牢靠,高处不胜寒,总有尽头。

美国历史上时间最长的这一轮经济增长,随着“宽松牛市”的终结,很难再维持下去。即使不是大萧条,至少也是大震荡,是重创。

其次,美国过去十几年在“生产性创新”方面的努力,远远赶不上在“非生产性”领域的扩张。经济的虚拟化、空心化并未止住。用经济学家鲍莫尔的话来说,“非生产性的企业家才能”,常常表现为“借助诉讼和接管等活动进行的寻租、各种逃税避税努力”,借助法院“合法地设置竞争障碍来获取租金”,“企业家更愿意选择律师而不是工程师作为自己最亲密的顾问”,或者把才能配置到“‘巧妙’的投机性金融交易”之中。

中泰证券最近发布报告指出,以制造业产出指数为例,过去十年,尽管美股整体涨幅已较2008年危机前的高点高出300%,但美国制造业产出水平较之危机前的2007年11月依然低2%,工业总产出在过去12年时间里一共才提升了4%。2018年,标普500公司用于回购的资金占账面现金(中位数)的27%,而用于研发的资金只占11%。

种瓜得瓜,种豆得豆。既然美国公司可以依靠财技,更轻松地获得“金融性繁荣”,让财富增长,自然没有动力在生产性创新方面苦心孤诣。本质上,这还是一种“脱实向虚”。美国雄霸天下多年,除了军事、科技等硬实力的作用,以美元和美债为核心的金融软实力,以及文化教育娱乐等软实力,都不可或缺。而就经济来说,虚功的成分越来越大。

相比美联储的“松”,过去几年,中国降杠杆,去泡沫,为防范金融系统性风险采取多项“拆弹”整顿,控制M2增速,政策偏紧,让很多习惯了松的利益相关者都很痛苦。也因此,中国的泡沫化、虚拟化程度有所控制,金融基本稳定,不会发生被疫情冲得稀里哗啦的情况。

美国的量化宽松是松,中国的结构性改革是紧。美国松,可以用更低成本向全世界融资,很占便宜,而由于美元和美国国债的地位短期无可替代,所以美国还可以继续松下去。但长期看,全球投资者总会寻找新的选择,进行对冲的。

3月20日,联合国秘书长古特雷斯在纽约总部举行的视频记者会上表示,我们现在面临的是联合国75年历史中前所未有的全球性危机。“几乎可以肯定的是,全球经济会衰退并可能达到创纪录的规模。”

3月20日,联合国秘书长古特雷斯在纽约总部举行的视频记者会上表示,我们现在面临的是联合国75年历史中前所未有的全球性危机。“几乎可以肯定的是,全球经济会衰退并可能达到创纪录的规模。”

国际劳工组织最新报告显示,到今年底,全世界的工人可能损失多达3.4万亿美元的收入。

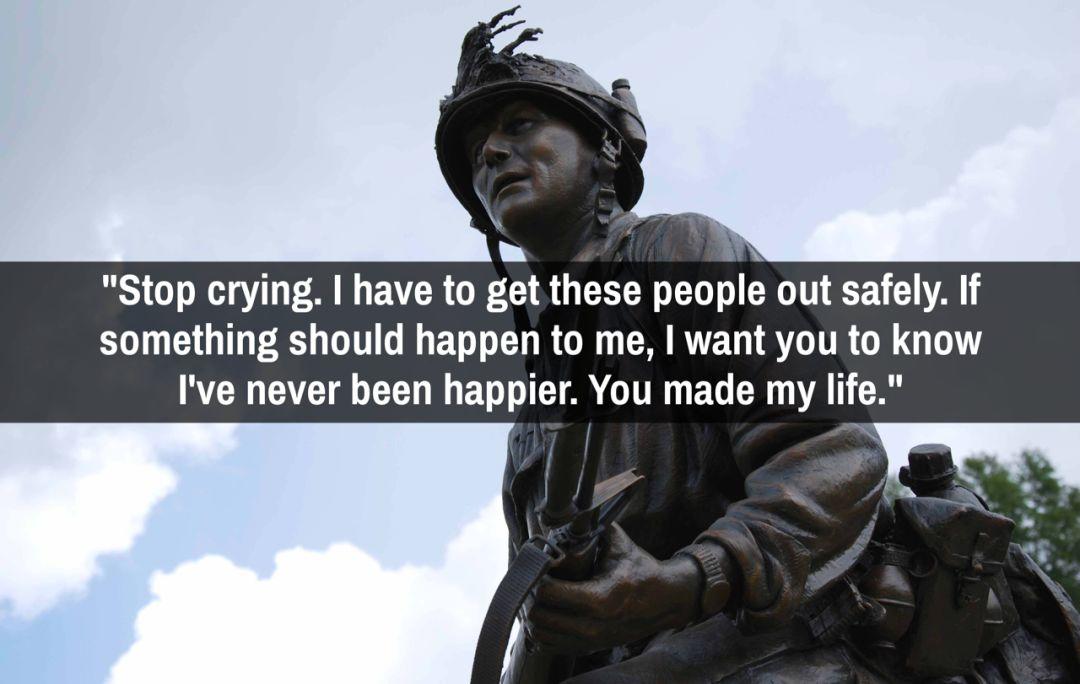

全球性危机仅靠单一国家的应对是远远不够的。需要主要经济体采取协调、果断和创新的政策行动。但和2008年金融危机时美国和中国达成了紧密合作不同,最近几年由于特朗普政府率先发难,将“零和思维”运用到两国关系的方方面面,中美关系一直面临严峻考验。

去年11月21日,在北京举行的“创新经济论坛”上,2008年危机时担任美国财政部长的亨利·保尔森说,美国之所以能应对2008年金融危机,得益于美国的货币和财政政策与包括中国在内其他国家相关政策实现了协调。“下一次危机发生时,如果两大经济体无法相互协调,我们肯定会后悔的。”

保尔森建议,美中需要采取切实举措让大家看到双方有可能朝向共同的未来,反之,持续的金融“脱钩”将引发不稳定性。

如果中美能够在全球抗疫与经济复苏中达成共识与协调,将给2020年的世界带来难得的安定感和曙光。否则,前途更不可测,更迷茫。

古特雷斯说,2019冠状病毒不仅会夺去人们的生命,而且会攻击实体经济的核心——贸易、供应链、企业和工作。“整个国家和城市处于封锁状态,边界正在关闭,公司正在努力维持业务,而家庭只是在努力维持生计。”他强调,在应对这场危机的过程中,我们也拥有独特的机会。如果做得对,我们可以引导复苏走向更可持续、更具包容性的道路。

对有着祸福相依哲学的中国来说,在全球性重大挑战面前,理当有更清醒的思维与行动。最近开始复工的长三角、珠三角企业,面临的一大压力就是外部订单的下降,外需不振,内部也必受困。作为全球化的推动者和受益者,中国离不开世界。中国要尽全力保持和外部世界的友好界面。

我们应该在紧张抗疫和依然存在的外部输入性压力下,坚定地带给世界微笑和信心,在力所能及的情况下帮助世界抗疫,同时表明继续推动全球化发展、绝不以邻为壑而是与世界为善的态度。中国今天的形象,就是明天的软实力和竞争力。

社交媒体不是我们的主战场,我们的主战场是经济建设和社会发展。有太多事情要做了!

2020年对于全球经济、全球治理、全球秩序可能都将是意义深远的转折点。

上苍保佑谁?

保佑那些对新冠病毒高度重视、防控有道的地方和人民。

保佑那些坚持做对的事情,坚持以人为本,坚持可持续发展的地方和人民。

保佑那些坚持以生产性创新为主导,持续改善营商环境,更好地弘扬企业家精神的地方和人民。

保佑那些具有远见,善待世界,永怀谦卑之心和责任感的地方和人民。

总结经验,吸取教训,自信自强,镇定自若,中国之路会越走越宽,越走越远。

-

参考资料:《美国资产负债表的“三重坍塌”如何演绎》,徐驰、张文宇,中泰证券

转自:https://mp.weixin.qq.com/s/s6ugJj52G0xoQl1hLHx7cQ