转自:https://mp.weixin.qq.com/s/bT_BoMskRKRkT43rNRXIyQ

分享个人经验,保留阅读记录,做时间的朋友

转自:https://mp.weixin.qq.com/s/bT_BoMskRKRkT43rNRXIyQ

1、官二代

2、家里有生意产业的子弟

3、自己是体制内的公务员

4、拆迁户,现代地主,收租就能过日子

全世界一半以上的人口生活在沿海约60 km的范围,人口在250万以上的城市有2/3位于潮汐河口附近。

你出生的时代

你所处的位置

转自:https://mp.weixin.qq.com/s/b85567wv9duffo80rs5ynw

1

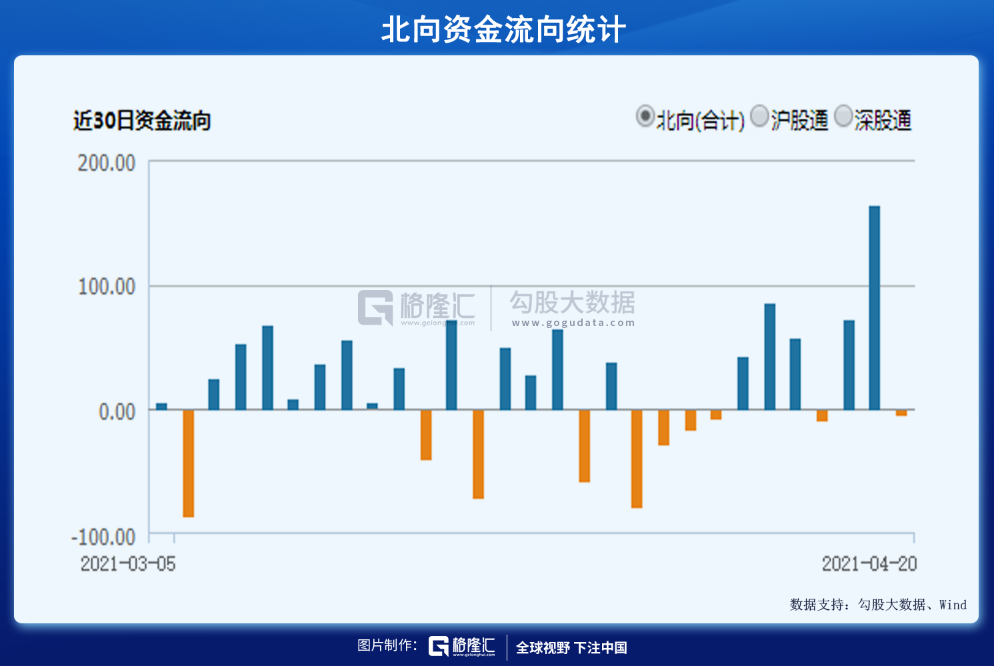

一只穿云箭,千军万马来相见。周一创业板指大涨4.1%,创下14个月单日最大涨幅,上证和深证成指也都涨疯了。除了华为造车概念引爆外,外资大幅流入163亿元提供了强劲弹药。

据盘后数据,外资流入比亚迪9.75亿,牧原股份7.16亿,阳光电源、贵州茅台、立讯精密、赣锋锂业、东方雨虹等细分领域龙头均达到5亿元左右相比过去数月较为异常的流入。

短短一周时间,外资大幅流入A股超过400亿,流速非常快。并且,国内无数机构和散户投资者死盯外资动向,以此来辅助做投资决策。故外资看似量不大,一天几十亿,上百亿,但对于A股话语权可不小,乃至可以影响市场场内“舆论”走向。

盘后,证监会副主席方星海放出狠话:

第一,外资账户如果造成股市大幅波动,我们可以暂停它交易。

第二,对于外资进入A股投资,证监会“是看得清楚的”。

说白了,监管层对于进来A股兴风作浪、不怀好意的外资是不欢迎的,并给予了严厉警告。通俗地讲,就是先把丑话说到前头,不听话就停你交易!

一些海外资本听懂了这席话,北向资金今日开市就呈现流出势头,盘中一度大幅流出25亿元,最终流出了5亿元。

外资进入中国,其实主要有两大途径。一种是投资实体经济的资本,也就是我们俗称的FDI,它们带来了先进的技术、管理理念以及更广阔的海外市场,给当地政府带来了就业和税收;另一种就是沪深港通+QFII进来的外资,几年时间累计已经至少有1.3万亿元了。

前一种是我们大力欢迎、甚至鼓励流入的。后一种方式呢,它们并不会给我们实体经济带来多大的帮助,对于资本市场国际化以及价值引导起了一定作用,但同时也嵌套了不少金融“木马”,不仅仅是保持资产增值目的那么简单。

一些外资不是来做慈善的,配合着美联储加息降息洪流,收割他国财富的案例在很多中小国家都上演过,亚洲金融风暴、日本及俄罗斯衰落中的所作所为让人忌惮三分。

当然,中国也深受其扰。

2

去年3月,全球遭遇新冠疫情危机,欧美股市走出快速暴跌行情。而当时,在中国疫情呈现基本被控制的势头,市场对于新冠的冲击进行了充分的Price in(2月3日上证暴跌7.7%,3000多家公司跌停),后央行放水,叠加经济修复预期,本来市场的趋势是逐步往上走的。但在欧美市场暴跌影响下,A股上证短短10多个交易日从3074多点直泻至2646点。

而这个影响,除了情绪面外,更多还是在于外资疯狂出逃加剧市场动荡。从去年2月21日算起至3月23日,北上资金短短22个交易日大幅流出超过1000亿元,其中3月9日、3月17日更是大幅净流出150亿元左右。

外资的疯狂抛盘,加剧了A股的暴跌。而外资为什么要抛,因为欧美股市暴跌,包括对冲基金在内的大资金(外资其中类型之一)要卸杠杆回补流动性,注定要急走的。

这就是外资给A股稳定性带来巨大冲击的一次典型案例。当然,一些外资不怀好意的外资还有意引导A股资产泡沫化(想要重演2015年),去年7月那一波行情就有一些迹象。

去年3月底开始,港币和美元一直维持在7.75的强势位置(港币硬挂钩,1美元兑换7.75-7.8港元),可以证明海外热钱不断涌入香港。

我们大致可以猜测热钱涌入香港,积蓄了3个月资金,在6月底意图引爆A股,K线突然垂直上行,之前涨势都是很缓慢的。要知道,这是在央行收水的情况下进行的,10年期国债收益率从4月底的2.5%快速攀升至7月初的3.1%,其实快速暴涨并不具备货币层面的逻辑。

然而疯牛般的大涨还是发生了,并且在7月6日引爆全场。当天,银行、券商全部涨停,极其异常。其中,一定不乏海外热钱在里面递送大量弹药,推波助澜。

当时,2015年大牛市重现的氛围已经显现,如果监管层不快速降温,4000点应该是很快的事。但监管层果断出手,一系列的重拳,才把股市给压住——松绑证金公司转融通业务,鼓励做空;IPO大提速、证监会查场外配置(2015年大杀器都搬出来了)、社保基金、大基金减持热门公司近100亿。

经历过这一波行情的朋友应该都能感知,市场总有一股无形的巨大力量在催促着A股快速走牛,而又有一股反作用力,也就是监管层总要出招压压市场,让市场更稳。因为2015年惨痛的教训尤在眼前。

后来,A股全面牛市被压住之后,市场转向狂炒龙头,尤其是白酒、新能源车、光伏、医药等板块,造成局部非常大的泡沫,也就是年前我们看到的极端撕裂的“牛头熊”行情。

年前,大蓝筹推动着指数再度上涨。年后2月18日,央行再度重磅出手,大幅回笼资金,压制市场泡沫的决心很是坚决,市场迎来了一波快速暴跌,跌速比2020年3月还要快。恰巧的是,从2月18日开始,美元兑港币汇率离开7.75强势端,可以推测海外热钱有撤离现象。

或许正是有了台面下多轮激烈博弈,才有了外资不听话,我给你暂停交易的严厉警告吧!有点阴谋论,当看故事好了。

3

当然,外资兴风作浪最为凶狠的是2015年。这里,我们不妨再来简单回顾一下。

2010年,中国又开始外向度过高的发展模式,接着发生了一轮产能过剩。正当我们增加出口的时候,美国于2013年12月31日停止了QE,2014年全球进入货币紧缩状态,2014年中国经济也由此进入下行周期,官方层面提出供给侧结构性改革,实体经济非常不景气,投资者拿着实体经济的资金去了股市。

而当时又恰逢金融改革,放开外资进入(沪股通2014年11月17日上线),允许场外配资,这一系列金融自由化的措施正好呼应了资金出逃实体,进入股市的这种客观流向,造成了股市的陡涨。

这里面,包括外资热钱、场内大资金带动大量散户疯狂做多,然后做空暴力收割韭菜。2015年6月开始,大量融资盘爆仓,股市快速暴跌,形成大股灾。

为了维稳,国家队估计动用了3-4万亿资金大量接受抛盘,最后才让市场见底,但这一轮做空蒸发了21万亿财富,众多散户成为受害者。

大资金出逃股市之后,一部分挤兑外汇流出中国,当年一年大幅减少外汇储备5100多亿元,人民币也出现了较大幅度的贬值。如果是体量小的国家,早就扛不住如此巨大的挤兑,进而本币汇市出现重大危机。

另外,还有大资金去到了楼市,房地产泡沫随后起来了,2016-2018年,从深圳开始,全国楼市大幅暴涨。但在后来高层房住不炒的大背景下,大量资金沉淀在了楼市,被锁仓跑不了。

这里面,一部分外资扮演了极不光彩的角色。恰巧的是,2016年初,本轮股灾见底后,美元兑港币离开7.75强势区域,证明热钱规模性流出香港。

4

“两通”进来A股的外资无非3种,一种境外散户,比例很小,不会影响我们金融的稳定;还有一种是境外的对冲基金、保险公司,也是持仓当中最大的比例;还有一类就是通过国外的券商自营形式进来的,其实背后也是一些对冲基金。

尤其是对冲基金,一旦欧美市场出事,A股受此牵连的源头所在,这也是喜欢乱来、大进大出A股的外资类型。当然,除了正规渠道,还有一小撮变换着马甲流入A股的不老实外资,就更容易兴风作浪了。当然,它们对手盘是监管层,应该翻不起什么大波浪。

不过,1.3万亿外资沉淀在A股,占比A股总市值的5%,价值发现功能还是很强势的,值得散户投资者关注,尤其是TOP20的股票。

转自:https://mp.weixin.qq.com/s/m6afGjfg14gtgthLZRWjBg

1

地下钱庄

首先第一个问题,啥是地下钱庄?

其实就是地下银行,有些人手里有钱,想放贷,让钱生钱,但是没有银行资质;有些人需要钱,可是去银行贷款需要抵押不是?所以他们愿意支付更多的利息。

这下供需双方都有了,来几个中介,业务也就可以开展了,如果一句话概括,那就是没有牌照的私人银行。

事实上只要有商业活动,稍微上点规模,就需要频繁的借贷,西方的圣殿骑士团,后来的美第奇家族,近代以来的几大银行家族,其实都是这类型机构。而且国家层面搞银行这事出现非常晚,远远晚于私人银行。

在我国,这玩意从古至今一直都有,古代的地主们都是地方上的钱庄,他们一般在每年春天会放贷给农民,农民们去买种子农具,等到秋收再还回来,当时利息动不动60%以上,王安石变法,国家给定了个比较低的,20%,跟现在高利贷也没差别。如果碰上荒年,还不上了,那就用土地和喜儿抵债。咱们经常听说的古代土地兼并,大部分都是通过这种信贷方式来兼并的。

到了现代,银行业属于国家经营的业务,私人是不能涉足的。不过一直以来有个法律困局,举个例子大家就明白了。我是个有钱人,我把钱借给需要的人有错吗?你借我钱,到期还点利息有错吗?没啥错,所以民间借贷这事随着经济蓬勃发展,它也日趋壮大,就很好理解了。

如果从地下钱庄资金的流动方式看,大致可以分成两类:一个叫做民间汇兑;一个叫做民间借贷。

二者区别很简单,拿钱换钱,这叫汇兑,比如拿人民币换美元,这叫跨境汇兑,拿人民币换人民币,这叫洗钱,也叫境内汇兑,大家不懂也不要紧,一会儿详细说。如果单纯借钱,到期还本付息,而且不到银行借钱,那就是民间借贷。

说起来,这两种虽然都涉及资金运作,但是几乎没有混合经营的,基本上都是各干各的。

而且一般两帮人还互相鄙视,做汇兑业务的眼里看自己是“促进国内进出口行业发展,帮助企业参与国际竞争,弥补国家外汇管理不足,为人民币全球化出一份力的青年才俊”。他们看做借贷业务的就是“放高利贷的黑社会”。

在借贷业务的眼里自己是“加强资金流动,盘活闲散资金,帮助企业发展,快速解决企业需要的金融专业人士”,他们看做汇兑的都是“洗黑钱的白手套”。

这时候第一个问题就来了,想做钱庄,手里总得有钱吧?他们的钱哪来的?

一般有两种:要么是自有的,要么是集资。

自有资金,也好理解,有人早年做生意赚到了钱,后来不干了,把工厂卖掉,专心做钱生钱业务,负责打理业务的,往往也都是自家人,会计是妹夫,弟弟负责放款,还有几个村里五大三粗的侄子过来负责催贷。

还有一种,也是最常见的,资金来源是集资。

这个我要重点讲,一般有个集资人,他出面向大家集资,他把钱集中以后再交给资金持有人,集资人可以从中获得利差或者提成。

江浙、福建和潮汕那边一直有个传统,不是近几年形成的,而是几百年了,村里的人会把钱拿出来交给几个人出去各种搞,大家已经习惯了,不觉得这么搞有啥问题。这玩意听起来好像很low,其实不low,很多地下钱庄就是这种“村内集资”,一个村动不动几十亿的资金规模,在1994年的时候,就出现过32亿的集资,现在规模更是大到了离谱,广东警方一次清理,查获了2300亿,没写错,你们感受下。

这玩意很难说到底是好还是坏。

首先好处很明显,众所周知,现代企业都是负债经营,需要钱的时候如果补不上,说不定就直接挂了。但是银行又往往不借款给小企业,或者本来是贷款的,突然银根收紧不给贷了。这些小企业往往全靠企业之间互相拆借,或者找这类民间机构借钱。江浙地区经济发展好,也跟他们那边民间融资发达有关。

懂了这个,大家也就懂了商人们为啥喜欢搞同乡会之类的各种小组织了吧,这些小组织也可以帮助他们顺利渡过难关,毕竟每个人都有命悬一线的时候,找不到钱可能第二天就挂了。

但是这些集资没有任何法律保障,每年都会出现携款出逃,或者干脆演化成了庞氏骗局。也就是资金并不去放贷,或者仅仅是形式上虚假放款实际上套取资金。拆东墙补西墙,这些年来这种事层出不穷,大大小小,各种宣传不断。

这种骗局有个共同点,就是允诺的利息是慢慢走高的,到后期会飙升到不可思议的地步,一开始可能是每月2%-3%,后来因为需要的资金量越来越大,利息会渐渐走高,甚至会走到最高30%(月息,确实是月息)。所以,只要发现某个集资,利息在不断升高,就说明资金面在变紧张,这时候小伙伴你就要小心了。

这种往往不会持久,一般一两年就销声匿迹了。但是有些钱庄非常非常持久,闽浙地区有那种持续了一百多年的钱庄,据说从大清开始就在做,后来被社会主义的铁拳锤了几十年,一度跑去了香港,改革开放后又回来了。

这些民间机构以信用著称,只跟熟人打交道,如果不是熟人得通过熟人做保,地方上的长老出面集资,有啥事摆不平也由长老出面摆平,他们做钱庄的钱就是全村人凑的。

几年前我在飞机上碰上一个潮汕哥们,他在东南亚做生意,要回去祭祖,他说对于他们那里的人来说,走得再远,祭祖这事不能耽误,祭祖这事不仅是感情问题,更是信贷问题,我一开始还没懂,过了很久才明白。

2

两种钱庄

说清楚了钱哪来的,再说他们拿钱干啥。

先说汇兑型钱庄,就是那种拿人民币换钱钱的钱庄,你缺外汇了,去银行一方面有配额,另一方面流程也慢,所以不少人就去找这类钱庄。

相比起借贷型钱庄,它的特点就是快,很多时候交易双方的一次交易几分钟就可以完成。双方就是一手交钱另一手也交钱,需要的资本金小得多。

因为交易是实时的,风控几乎不存在。很多时候唯一的风控是业务员观察客户,猜这人是干嘛的,从行为言谈中分析客户会不会是犯罪分子,如果他们感觉客户有问题————呵呵,得加钱。

跨境汇兑业务,如果资金不违法的话,客户大多是为了个人消费或者是对外贸易。

钱庄就得先弄点美元,也不复杂,每个人不是有五万块额度嘛,钱庄手里有钱,高价去收,甚至基层业务员一个一个带着老乡去换汇,到手后直接加10%买走。这段时间刚抓了一个福建那边的地下钱庄,220亿规模,他们就是这样弄了个外汇池子。

还可以从民间收美元,正常情况下咱们手里是没有那玩意的,但是这些年有不少人在海外工作嘛,尤其闽南和福建,他们在海外赚到美元就可以回国后高价卖掉,往往就是卖给这种地下钱庄了。

这类钱庄的钱一部分会以现金形式存着,效果非常惊人,电视剧《三叉戟》里有个剧情,警察找到一个别墅,里边的所有柜子里都塞满钱。这个剧情有原型,但不准确的,现实里一般放钱的地方也跟银行金库似的,也有防爆大铁门,好几层密码才能进去,这个不是放警察的,而是防急眼的同行。

有了钱就好办了。有时就可能有一些地方要用钱额度不足,或者急用转账太慢。这时候从地下钱庄相对快速便捷多了。这块生意现在发展到什么程度呢。我举一个例子,有一次我一个朋友从加拿大回国过年。一天夜里刷机票(机票这玩意的价格波动有时候比股票还大,比较会过日子的人一天看个百八十回都是常事),发现有一家的往返机票折扣很大。他赶快上去抢,结果自己卡里钱不够了……

这时候他想起来他手机里的一个电话,赶紧打过去试试,对方收到消息回了他信息,让他把人民币从国内账户打进对方在国内的账户,对方用加拿大账户给他打相应数目的加元。他拿到钱去付款买票,前后时间不到100秒!这里不能不赞一下,一些中国生意人的效率实在是高得可怕。

不过这都是小打小闹,汇兑数目多也不过是几万美金罢了。

真正的大头是外贸企业,很多外贸企业进出口有大量的资金需求。外汇管理部门是要仔细的审核你的资料的,看你的交易是否真实,有没有问题,一般都要一定的时间。这时有的人想早点拿到钱,就会绕开监管部门改走地下钱庄,缴纳手续费算是花钱买时间。

随着国内监管的严格,不但现在境外的钱难进来,钱庄在国内的账户也会被盯住。一旦发现有异动立刻封,如果涉及诈骗赌博的案子,银行会直接把账户冻结。

这时候就只能等待审核结果。有的骗子就专门弄到外贸企业的资料,冒充法院或者公安联系商户。骗子上来就问你是不是最近有走地下钱庄进出资金?然后说给你转钱的账户涉及洗黑钱,要冻结你的账户,让你带着证件和资料去哪里哪里等待审核几个月云云。

大部分见过的世面企业主都让他们滚,少数新来的企业主就慌了,也就上钩了。后面的套路不外乎说为了支持外贸企业,他们开通了专用的审核通道,让你把钱都转到指定账户,保证会优先在两三天内给你解封,几乎每年都有很多企业主被这招骗了。

如果跨境的资金涉及违法,这些资金大多数是两类,一个是在国内非法手段获得的钱出境,诈骗贩毒贪污等等。

这些钱可能已经洗过也可能没有洗,要转移到境外。一般这种都是感觉到有危险,数目大而且时间紧。

有的时候人先出去了,留下钱在国内一点一点慢慢转。我知道的是在2013年,有个货把一亿多放到了钱庄账户上。户主本人觉得有危险就跑出去了,钱被放了几年都没有能转走。

最后人因为通缉压力实在太大,自己回国自首了,坦白从宽,为了表示自己改过自新的决心和诚意,把钱庄洗钱的事也给捅出去了,钱庄老板直接被抓起来判了十年,估计现在还没放出来。

还有一类是境外非法手段获得的钱入境,比如境外网络赌博弄来的钱,要弄到国内来投资。

大家可能不知道,入境的难度不比出境的难度低,需要对公账户,需要解释来源,账户稍有异常就会被退回去,然后要求提供材料证明资金来源合法。特别是最近人民币升值预期强烈,而且国内的投资机会比国外多得多,想通过非法途径往国内挤的资金量特别大,有关部门监管的力度也特别大。

现在出现了一些汇兑的骗子,专门骗这些客户。有个客户在东南亚架设服务器,专门搞“性感荷官在线发牌”那种,骗来的钱隔一段时间转入境一次。

当时经常合作的钱庄出事了,赌博网站老板就被网上一个自称专业作汇兑的骗了。

一开始也只是几万几万少量试,几次没问题,一笔几百万打了过去,对方直接就没影了。

老板差点气疯了,还没来得及发动资源去找,警察叔叔就上门了。警察听了都笑说,就这种智力水平也能骗到那么多钱,可见被他骗的赌狗们有多蠢了。

不过笑完还要去抓骗他钱的那伙人追赃,倒是给警察增加了不少的工作量。

地下钱庄跨境汇兑,有的需要真的有款项出入境,不过大多数不需要,只是过一段时间集中出入境即可。

大多数时候,因为监管的存在,钱庄想把钱在国界线两边转来转去也麻烦。所以业务发生时候首选的办法都是“对敲”,也就是钱庄在境内境外都有一个资金池,有了业务两个池按照汇率算好了钱数,客户把钱存进来,另一边把钱支付给客户,一进一出两清。类似古代你在北京往山西票号里存了钱,跑到杭州往出取,也不是北京的钱给你送到杭州了,而是从杭州的账上直接往出支,到了年底银号内部再核算。

理解了这个,也就理解了很多问题。比如我想把一个亿转到海外去,这些钱并不是真的过海关出国了,而是看看海外有没有人正好想把钱转到国内来,这样直接把海外那货的钱给你,你的钱给对方,钱庄收个中介费。当然了,一般不会这么巧,正好俩人同时发动转账,但是由于资金池的存在,可以把这种交易拉扯在一起。

这种手法最快速也最常见。原本理论上如果客户量足够多,资金进出的额度会趋向平衡。

但是,咱们国内贸易顺差实在太大,特别是最近疫情原因,出境的资金比起入境资金来少得多,搞得国内资金不足。时常弄到无钱可用的地步。

池子不平,很多时候到了手的客户流走了。有些钱庄就搞起了“共享资金池”。获得客户以后如果自家的池子不够,可以互相拆借,收来的手续费按照三七分。

获客的钱庄得30%,实际动用资金的得70%。如果多家都有资金动用,各家按照出资比例计算,有时候一笔大的生意要好几家一起凑钱才能拿下来。

但是这种只能算是技术手段,没有改变国内资金池不足的根本问题。对敲的手续费现在一涨再涨。

现在钱庄不得不真的让钱出入境,但是在监管下成本高还有风险。他们的方法一个是直接带现金出入境,有的是蚂蚁搬家一样通过“水客”,有的是把大量现金放在身上过关。

不过现金这种法子,以前资金量不大的时候都不能挑大梁(感慨一下中国巨大的贸易量),现在的需求规模太大,靠水客人肉托运的难度就非常非常大了。

之前有一次深圳严打水客,三天时间境内外各种货的价格剧烈波动,很多人一夜暴富一夜破产。

现在主要方式是通过设立空壳企业来运作,通过财务手段做假的进出口贸易。有时候监管部门发现一个公司,每月进出口生意都达到上亿。去了注册地,发现那里是个空荡荡的车库,这就明显是地下钱庄开的空壳公司。

为了应对监管,钱庄搞的空壳公司也是打不了几枪就要换个名字,有时一个地点在半年里面换了三四个公司的名字,而且每家公司资金进出还都特别大。

大家看出来了吧,这些犯罪行为越来越复杂,这些年警察队伍招人要求越来越高,需要外语和金融相关知识背景,到岗后还得训练好多年,就是这个原因,普通人已经不大能看明白犯罪分子在干嘛了。

有种说法认为,比特币这类电子加密货币最大的优点就在于随意跨越国界,以往富人们最大的问题就是财富到了海关过不去,它的存在让以往的海关变得跟不存在一样。

3

洗钱

说完了跨境汇兑,再说境内汇兑,这玩意说白了就是彻底地洗黑钱。

一般来说,只要是境内汇兑的资金没有不违法的,为啥呢?比如哪天有个人在街上拦住你,说给你100块钱和你换95。

你第一反应肯定是,要么他这钱有问题要么他这人有问题,或者二者都有问题,对不对?

境内洗钱的门路和客户真正是五花八门群魔乱舞,各种坑蒙拐骗偷鸡摸狗啥样子的奇葩都有。

为了防止小伙伴不清楚,咱们先说下啥是洗钱。

一句话说,就是把非法的钱变成合法的钱。不过说起来容易,做起来非常难,而且是越来越难。

咱们举个例子,熊大搞赌坊赚了1000万,这1000万甚至没法存到银行,因为银行很可能会确认资金来源是否合法。放在家里就是一个随时会爆炸的炸弹,也不敢出去买房买车,防着有一天税务部门上门,问他钱哪来的,说不定就直接进去了。

现在大家知道美国那边为啥不让普通人用现金进行大额交易了吧,一般来讲,不敢走银行的大额交易大概率有问题,我国后续也会往这个方向发展。

可能有小伙伴说,这钱是我哥送我的,有问题吗?其实这也没法搞,这时候你哥就得解释这些钱哪来的了。而且这些钱可以买烟买酒买个吉娃娃,但是没法买房等大额交易,到时候又涉及可能被查的问题。如果你不干净,一旦被查肯定会被牵扯出来。

所以就得洗干净,变成合法收入。

一般的操作就是交给地下钱庄,你再去网上挂个不值钱的产品,比如垃圾游戏的垃圾装备,理论上这辈子都不会有人买的那种垃圾,钱庄操作客户过来买,这样钱就成了你的合法收入。你去把税交上,从此就可以安心花了,不过这中间抽成很厉害,经常高达20%~30%。

再或者有人干脆去找那种中了彩票的人,五百万的彩票,他六百万买过来,拿着彩票去领奖,到时候把税纳了,这钱就干净了,不过不太好找,人家也不一定配合,弄不好他进去了。

还有更复杂的操作,有大佬去拍个电影,钱庄操纵账号去买票,本来没人看的垃圾片,可是他们却可以做到凌晨三点120%的上座率,你纳闷什么片这么好看,竟然有人凌晨三点站在过道看,去了发现现场就你一个,天真无邪而且相信灵异事件的你可能当场被吓得生活不能自理。

至于具体洗钱的过程,非常的复杂,是一个很长的严密链条。其中需要的各种操作眼花缭乱,是真正的技术活。

首先,钱庄需要大量的账号,将来要操作这些账号买装备嘛,小的钱庄也数以千记,大的钱庄账户十万以上。而且隔一段时间就会更新。洗的时候钱在各个账号之间通过网络不断流动,在这个过程还不断拆分组合。目的就是把整个过程模拟成多次的正常交易,弄得复杂无比难以监控,其中还需要实际交易的参与。

洗钱的账号来源非常的杂,有的是通过技术手段弄来的卡号和密码,有的是找农村那些不了解风险的人买的,还有不少干脆就是雇的。我几年前还收到电话,说是往我微信上转2000,我给另一个账号转1800就行。我还问他,万一我不往出转你们不就赔了?那边笑着说,我们知道你电话和住址,还会担心这个?

这事把我吓了够呛,后来想了想,可能是银行什么的把我信息给卖了,或者快递相关的。

你如果有一些不怎么用得到的卡,最好是去注销,常用卡不要超过三张,以免账户出现了异动你无法发现。

有的账号是花钱雇人办的,这种会找那种看起来没啥文化,也不了解个人信息重要性的人。先是以一定价格请他“帮忙”,先掏钱让他申请银行卡。每当有业务就找个宾馆进行操作,就是让他按照指示,把转进来的钱再转到指定的账户。

还有不少“三和大神”,直接把身份证一次性卖掉了,对方爱咋整咋整。

事后按照钱数一般1%左右的费用,每个账号一次的数额一般只敢搞十来万,获利一千多而已,当然了,三和大神是得不到钱的,他们正在某个网吧里醉生梦死。

但是这种行为属于协助洗钱,一旦暴露就会被抓进去。而且对方行为这么明显不正常,还拿了提成,到了法院连判缓刑的机会都没有。

汇兑型地下钱庄,我就简单介绍到这里,下面说说借贷型的钱庄。

前文已经说了,钱庄的资金可能是自己的,也有可能全村集资的。这些本金或者资金通过钱庄借贷出去,就跟银行似的,不过利息非常非常高。

短期借款基本上在半年以内,用途不外乎过桥、经营困难借款、季节性借款、炒作资金等等。

过桥就是一笔贷款要到期,银行要求还款以后再重新贷款。这段时间客户需要借款,一般就是几天到一个月的时间,月息在5%-10%,看着不高,要知道,银行定期年利率才4%,他们的年利率都60%~120%了。

过桥的风险就是银行抽贷,也就是银行不再重新发放贷款。这对于客户是非常大的打击,一般客户经营瞬间就会停滞,很多时候甚至造成客户破产。钱庄的钱这时候就很危险了。

比如去年著名的一个案例,一个叫蟹姐姐的人拿着300多万本金去深圳买了一套700多万的房,准备等着红本下来后再去做个抵押。

但是你不把全款交上去,红本就下不来,所以这个蟹姐姐在“专业人士”的操作下,让小贷公司支持过桥,日息千分之一贷款400万,这下很快就有红本了。日息千分之一,那年息可就是36%。

不过深圳恰好出了个政策,说是过户半年之内不能抵押,这下蟹姐姐傻眼了,需要把这400万拿半年,利息就得七十多万,当场崩溃,在微博上举报了,后来好像没看到咋处理。

这种是个人的,还有不少要借钱的是企业,企业经营困难借款,向钱庄借钱。这种最大的风险就是这段时间经营如果没有起色,客户没有钱还。钱庄在要钱的时候,会发现一串看不到头的债主排在自己前面等着呢。

看过《人民的名义》的小伙伴估计还有印象,故事开头就是大风厂借钱过桥遇到银行抽贷,厂垮了,工人和债主两边僵持不下,形成了长期对峙。

大风厂的那个厂长到处找人借钱,欠了一屁股的钱还不上,被债主关到狗轮子里关了三天三夜。狗轮子就是那种狗可以在里边站着趴着,但是人在里边既没法躺也没法坐,更没法睡,关一天就能把人给折磨到崩溃。

还有之前的“山东辱母案”,也是这种,企业经营不善,能借的都借了,最后借到地下钱庄去了,还不上钱,被上门侮辱。

一般能搞到去找地下钱庄借钱运营公司的地步,可以想象,正规渠道肯定都走遍了,甚至老板早就是上了名单的老赖,到时候等到法院拍卖资产,就算卖了钱估计大银行的贷款都不够,地下钱庄放款的时候已经考虑收不回来的问题。

说到这里,可能有小伙伴纳闷了,看来这钱庄的生意不好做啊,如果收不回来怎么办?

其实钱庄一开始就考虑好了这种损失,所以要把利率拉高,对冲可能收不回来的那部分钱。

而且这类公司大部分也都涉黑。毕竟但凡合同,都涉及违约问题,违约了就有个执行的问题。如果是正规银行业务,那可以申请法院裁决,最后警方强制执行,没收抵押品,大家在某宝上能看到那种法拍房,很多就是银行没收回去的。

地下钱庄本来就不合法,所以也就没法去报警,只好自己解决,具体怎么解决大家也就心里有数了,肯定不可能请你去唱KTV。

4

尾声

说了这么多,想必大家也看出来了,只要经济发展,地下钱庄就没法杜绝,而且现在的趋势是民间资金越来越多,据估计整个的资金规模保守估计都有10-15万亿,按照每年6%的增长,这些钱每年都能够产生上万亿的增量。

而且这玩意成分复杂,有的纯粹就是蛀虫,比如不少钱庄专营换汇,顺便伪造文件,帮企业骗取外贸补贴;还有那种专门洗钱机构,也是一群随时会牢底坐穿的人;比较复杂的是那群放贷的,里边既有专门放高利贷的,也有为企业续命的那种,问题是他俩之间非常难以界定,有的机构同时兼营这两样,有的机构做得已经很大了,不追求暴利,安全为主,可能只做合法业务。

根除是几乎不可能的,因为只要经济发展,就存在巨大的社会需求,自然会催生出这类业务,只是有时候比较泛滥,有时候赶上严打,又比较收敛。

所以只能说是“以法律为准绳”,大家平时也提高警惕,避免自己陷入各种贷或者为了赚几个小钱,卷入到洗钱业务里,非常得不偿失。

全文完,

转自微信公众号:九边

转自:https://mp.weixin.qq.com/s/s71UDXKjfnsA4Xj6ktPOoQ

作者:霍德华马克斯

来源:金枫股经(ID:stock800)

这一篇霍德华马克斯的发言,个人觉得值得反复读。里面有一个非常关键的点:世界是由不确定性组成的,真正伤害我们的,不是我们不知道的事情,而是那些我们自以为知道的事情。投资就是通过一个完整的体系,来对抗这种不确定性。可以是对于大周期的把握,可以是对于安全边际的研究,可以是对于高质量公司的挖掘,也可以是对于人性的理解。每个人都有自己的方法,但我们要知道,未来是无法预测的,世界的本质就是混沌的。

用打垒球的经验来看,避免了损失,利润自然会来。长期投资的成功,是建立了一个组合然后承受了比较少的亏损,较少地处于困难时光。如果你仅仅是把这些简单的事情出现做到了,你就会获得数十年好的投资记录。这也是我们的目标。

转自:https://mp.weixin.qq.com/s/qZ8oX_HFtm4s4Gh1MATA_Q