“其实权益产品最怕的一个心态就是想赚又怕亏,这样会导致你真的赚不了钱。好消息来的时候想冲进去,负面消息来的时候很紧张,又想杀出来,这样子做99%的概率是赚不了钱。”

“我长期看并不悲观,一个信念就是我们A股3000点不高,我们总有一天会过3000点的,但我也不知道哪天过3000点,所以如果离3000点越远我就越乐观。”

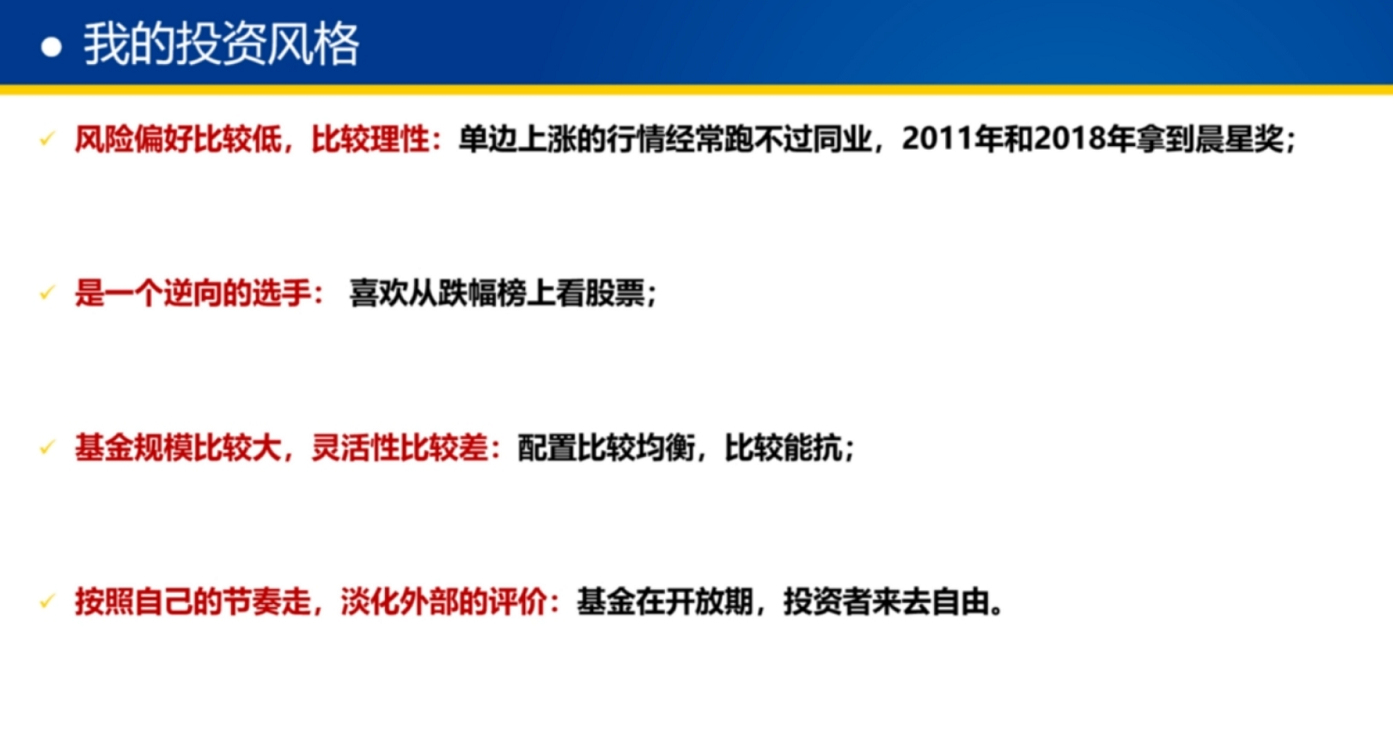

“我自己的风险偏好比较低,我不怕跌,不怕市场不好。”

“我是逆向型的选手,天生的,我比较喜欢从跌停板上看股票。我第一次接触股票的时候,把它从跌的地方排序,这么多年这个习惯改变不了。”

“投资最重要的就是要有决断力。我觉得任何一个优秀的投资人,在某种程度上来讲应该是相对比较固执的人。

当然这种固执不代表说把自己的耳朵堵起来、眼睛捂起来,我自己非常乐意听研究员对我的持仓有一些负面的看法,我会把这些看法集中起来后,再去认真思考。“

“我的观点就两点,两个交织在一起,就是非常宽裕的流动性,非常糟糕的基本面,非牛非熊。”

“在这种高波动的市场里面,多看少动可能是次优的选择,但也是唯一可行的选择。”

“如果真的是看全面来讲,港股的性价比还是比A股要好。价格便宜不便宜,在一年显现不出它的威力,但是如果看五年,便宜和不便宜,对投资收益率的影响非常剧烈,所以港股后面可能会表现得比较好。”

以上,是兴证全球基金副总经理、兴全趋势和新视野基金经理董承非今天在天天基金的线上路演中,给出的最新精彩观点。

董承非回顾了自己管理的兴全新视野过去5年的情况,毫无保留地分享了他作为基金管理人在2015年市场大涨到熔断期间的心路历程。

在他看来,自己是一个风险偏好低,逆向投资、配置均衡的人。同时他也坦言,自己现在投资已经不像年轻时那样、非常担心淘汰,追求排名,现在更希望能把自己逆向投资的风格发挥得更加淋漓尽致,按照自己的节奏,投资人也可以来去自由。

所以他也坦诚劝告投资人,如果买了产品后状态很焦虑、一跌就紧张,可以考虑减持,适当降低权益资产的配置比例。

对于未来的市场,董承非并不悲观,一个信念就是A股3000点不高,总有一天会过3000点的,所以如果离3000点越远就越乐观。此外,他还特别看好港股市场的性价比,并且认为站在长远来看,港股的便宜一定会对投资收益率带来有利的影响。

聪明投资者整理了他的演讲和问答全文,分享给大家。

今天主要给大家分享的一个中心思想,就是“如何面对不确定性”。

这段时间因为疫情的原因,出现了很多“第1次”,比如第1次经历了城市被关掉,我把这段时间自己的所思所想给大家做一个交流。

兴全新视野的过去5年

首先回顾一下兴全新视野成立以来的情况,我记得当时管的是全球视野,也有媒体说是创造了从一块钱到两块钱的最快纪录,当时自己还蛮洋洋得意的,回过头来看,主要还是时势的作用。

2015年,我当时管着全球视野,又发了新视野,这个产品到今年的7月1号是满5年了,这个产品的管理时间段和2007年管全球视野的时候,绝对是两重天,因为不同的客户在不同的阶段,大家可能对这个产品的历史上运作情况也不太了解,这个产品成立的时候,就一直在面临不确定性。

2015年7月1号正式成立,对资本市场熟悉的人也知道,基本上在最高点发的,当时我们卖这个产品的时候,我在深圳招行也路演过,当时我也是明确表示对市场不看好,但是此后的A股市场演绎也是严重出乎我的意料。

2015年,当时市场还比较火,在这种情况下,说句老实话,这个产品开始的两年做得非常累,因为当时这个产品发的时候是立足于绝对收益,绝对收益很重要的一点就是要有安全垫,然后才能上仓位。

但2015-2016连续两年,2016年年初有几次熔断,前两次基本上都还能扛的住,第3次熔断的时候,净值终于跌破了1块钱。

反而有时候事情就是这样子的,当时跌破1块钱的时候,我心一下子就放下来了,反而感觉是轻松上阵了。 所以基本上前面的一年半时间,如果从相对收益角度来讲是表现得很好的,但从绝对收益的角度来讲,是一直在苦苦的积累,想画一条比较完美的净值曲线。

2018年又遇到了贸易战,2018年基金的回撤也比较大,也差点跌破1块钱面值;2019年表现还好,这一路走来,刚刚舒口气的时候,结果2020年又来了这么一场疫情,这也是头一遭。

回过头来看兴全新视野的过去5年,真的是酸甜苦辣都有,这个产品真的是从一开始就一直在面对不确定性,因为我现在管两个产品,一个兴全趋势,一个新视野,要是只是管一个兴全趋势,这是一个相对收益的产品,我会很轻松。

特别是2017年,你别看2017年市场涨的好,但2017年年初的时候,大家回忆一下,当时是紧缩,整个的去杠杆,产品没有安全边际,所以内心也是很纠结。

给大家回顾了新视野的运作情况,基本上就是面对不确定性一路走来。

一切回到本源

想一想自己为什么进入资本市场

今年2月3号开盘的时候,整个A股市场基本上以跌停开板,后面没想到走势那么强,但是后来国外疫情又爆发了。

这种黑天鹅发生的时候,我们置身其中的时候,很难很明确的说,对股票市场未来怎么走有个很明晰的一个看法,真的是只有走出来以后,才知道股票市场是这样走的。

但即使是不幸的事情发生以后,股票市场未必也会发生一种很糟糕的状况。

我只能这么说,所以我更加坚定对市场的敬畏之情。

至于如何面对不确定性?每天各种信息在传来,我下午猜想这段时间大家每天都在看中国的数据、国外的数据,后面还有很多的事情,第一波,还有没有第二波?

基本上经济形势是这样子,下半年真的会好吗?大家都要打个问号,怎么让自己面对这么大的一个不确定性。

这地方也提一下我自己的想法,一切回到本源。 我们再反思一下,特别如果是新视野的持有者,大家想一想,我为什么要买这么一个产品?我抱着什么样想法来进入这个市场?

把这个问题先想清楚,如果是觉得是因为看到整个市场当时很好,因为1月底的时候整个市场非常好,基金都是日光,因为受外部的原因买了基金。如果这样,我觉得你可以为你们自己考虑,选择更好的一个操作。

如果你们买了产品状态很焦虑

可以减持一下

第2个如何对待这种波动?

我刚才也说了,过去这么多年,公募基金优秀的基金经理基本上年复合回报在15%以上。这么多年,基本上10年、15年,15%~20%基本上是比较优秀的基金经理能达到的水平。

但是,权益产品和别的产品不一样的地方就是在于,如果是每年15%,我想我们的整个的公募基金可能现在是几十万亿,而不是说现在只有两三万亿的规模,产品的波动是没法避免的。

所以在这段时间这么不确定的情况下,我觉得新视野持有者,你们可以看想一想自己的状态,如果你的状态是很焦虑,我买了这么一个产品很焦虑,晚上睡觉也睡得不好,一跌我就紧张,你们可以减持一下。

第一,是不是权益产品在你的资产配置比重里面过高,可能每个人是不一样的,有些可能低风险的资投资者,承受不了这么大的波动,或者压得太重了,我也建议你可以降低自己的仓位。

以我的经验,其实权益产品最怕的一个心态就是想赚又怕亏,这样会导致你真的赚不了钱。

为什么?好消息来的时候又想冲进去,负面消息来的时候又很紧张,又想杀出来,这样子做99%的概率是赚不了钱。

所以需要一个更好的心态,我把这个产品配置到一个合适的比重以后,在我的家庭、我个人的资产配置一个合适的比重,少关注会更好,生活质量会更高。

这是我的第2点,如何正确的面对波动。

A股总有一天会过3000点

离3000点越远我就越乐观

第3点,这也是我这几年的一个感悟。资本市场每天在波动,股票永远不变的就是它的波动,特别是A股。

资本市场看的时间越短,越没有确定性,看得越远,有时候有些问题会看得更加清晰。

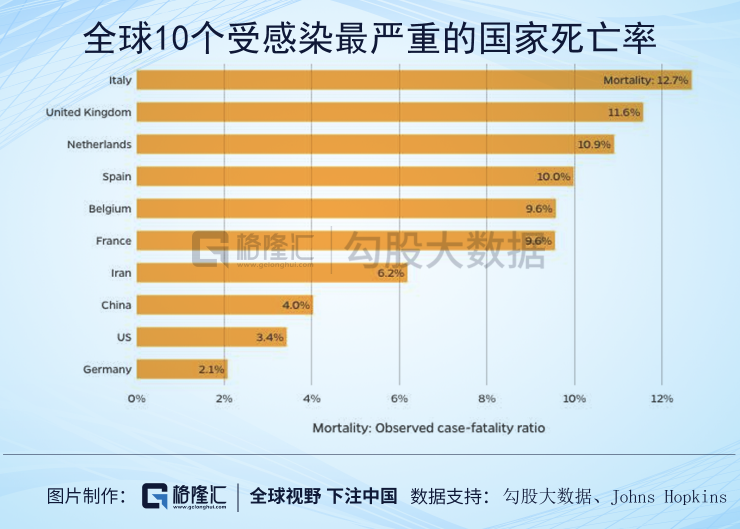

有一个数据,大家可能也都知道,从1900年到2000年这100年的时间世界发生了太多的事情。两次世界大战,1918年西班牙流感,瘟疫,全球死了5000多万人。但现在回过头来看,数据表明主要国家的股票市场100年的股票收益率,美国是百分之七点几,其实英国也有百分之六点几,远远跑赢别的品类。

比如看A股的公募基金。新视野基金快5年了,这5年来一会儿股灾,一会儿去杠杆,一会贸易战,现在是疫情,但是现在复合年化回报还是在10%以上。

有人说,经济后面会不会大萧条,我也不知道。说句老实话,我2007年就见过3000点了,我们当时第1次过3000点的时候,资本市场在讨论有没有泡沫。说句老实话,2007年过3000点的时候,整个A股其实有点泡沫的,但到现在为止已经13年过去了,我们还没过3000点。

我长期看并不悲观,一个信念就是我们A股3000点不高,我们总有一天会过3000点的,但我也不知道哪天过3000点,所以如果离3000点越远我就越乐观。

我也在想,一方面主要原因是我们的社会在进步,大家的生活过得越来越美好。

但是另外一方面,这个纸币真的是可以印出来。大家通过这次疫情也看到,美国这个样子,有时候会改变你对这个东西的信仰,如果大家追求的东西就是这么一个随便“印”的……

我不知道大家看过一个视频没有?有个视频就是美国印钞厂印纸币,就跟印报纸一样的感觉,那印的是100元的美钞啊。

所以这个因素也很重要,如果你把这个问题看清楚以后,可能也会这样让自己安慰一下。

最后一点,还是专业人做专业事情,大家在某些方面肯定是更好的,但是在某些方面可能还是有更多要操心的事情,这些操心的事情都让基金经理去做,这是分工不一样。

如果你选择了或者是其他的,就以适当的仓位,合适的比重去让基金经理替你操这个心替你去操作这些。

我的配置比较均衡

也有必要给大家讲一下逻辑和风格,我简单的讲一下。

我自己的风险偏好比较低,我不怕跌,不怕市场不好, 如果我管相对收益产品的话。所以你看到我拿两次晨星奖都是在2011年和2018年。

大家知道2011年很差,2018年也很差,所以我在2018年获晨星奖的时候,我说我试图想改变一下,我想在大牛市的时候拿晨星奖,那说明我能突破自己了。

我是属于风险偏好比较低的一个人。

第2个,我是逆向型的选手,天生的,我比较喜欢从跌停板上看股票。我第一次接触股票的时候,把它从跌的地方排序,这么多年这个习惯改变不了。

第3点,目前我管理的两个产品规模都比较大,灵活性比较差,这么大的产品,我的配置上是比较均衡的。

如果是一两个行业表现非常突出的时候,我的产品也不会特别明显。

我这个人也比较“固执”,如果我看好的话我比较能扛。而且,现在我希望自己买股票做到如果是自下而上的股票,至少看三年。

大家看到我看好的股票持仓周期都比较长,所以某个阶段收益不好也正常。

我也给大家讲一下对产品管理的想法。在基金投资管理上会按照自己的节奏走,会把我的逆向发挥得更淋漓尽致一点。

过去年轻的时候,因为我还担心淘汰,要追求排名,所以有时候不能把自己特点发挥得那么淋漓尽致,现在这两年我想做的一件事情,就是能够完全按照自己的想法。

当然,投资者也完全可以来去自由。

前面给大家介绍了如何应对,这里给大家讲了我的风格,这是一个风险提示,大家可以再想想,自己选择的基金对不对。

相对宽裕的流动性+糟糕的基本面

非牛非熊

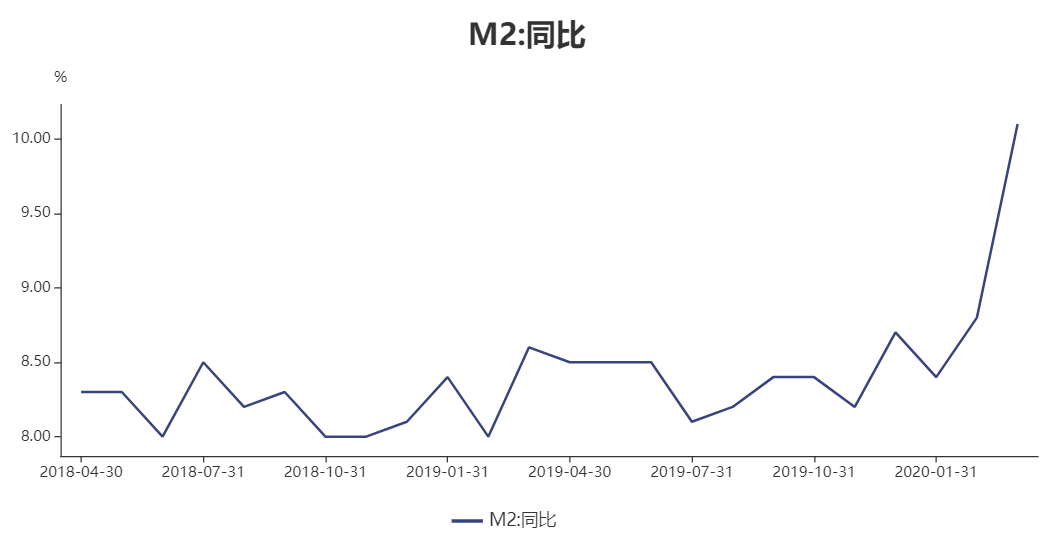

基本上我的观点就两点,两个交织在一起,就是相对宽裕的流动性,糟糕的基本面,非牛非熊。

如果这里面两个因素,有一个因素没有均衡,这市场绝对不是这样子。

年初你看到那么明显资金往市场里冲的时候,大家也看到,我在我的年报里面蛮担心2015年再现的,因为如果真的是基本面情况稍微强一点,流动性会源源不断往市场里面来的,我们也见过纯流动性推动的市场,它会暴涨暴跌,结果出来疫情,变成基本面很糟糕了。

这样的基本面,如果没有这么宽裕的流动性,市场在这个位置稳不住,所以这两个因素是一个平衡的状况。

今年肯定是个高波动的市场

看五年港股市场会表现非常好

今年有一点是确定的,今年肯定是高波动。大家已经看到了,不说我们,你看美国成熟市场那个波动率。

另外一点,如果真的是看远一点,今年的低收益率不是一件坏事情,我年初的时候蛮担心今年是那种go go up,被流动性不停地一路推动向上,因为从客户角度看,应该不喜欢这种行情,如果那种行情,你2015年真的是很焦虑。

我们的整个国家的定位,包括大的方向是比较明确的,我们资本市场代表市场化的一部分,方向肯定是正确的,但我担心的就是别走那么快,慢慢来。

有的小基金过去几年的收益率不错的,你看2019年我做得差一点四十几,做的好的一百多,今年稍微低一点,如果拉长看也行啊。

如果流动性上面不要出现太大的问题,基本面就肯定往上走的,只要大家心态放平了,所以今年的收益越低不是一件坏事。

我前面说了,唯一确定的就是今年高波动,有一个朋友说过一句话,“在这种高波动的市场里面,多看少动可能是次优的选择,但也是唯一可行的选择。”

当然,如果这么高度波动的市场,最好的是1月份的时候把仓位剁一下,2月3号把它抄回来,3月份之后再把它剁一下,在某个时候再抄回来,那是最优选择,但是能做这么精确的人是神,大部分人可能是做反的。

这么大的一个波动,能够把它抓住的可能性绝对是小概率事件,所以多看少动可能是次优的选择,也可能是唯一可行的选择。

这也是这段时间我整个的基金操作思路,多看少动。

最后一点,我去年年底交流的时候说港股会比A股好,结果今年被打脸了,但我还是要咬着牙说,如果真的是看全面来讲,港股的性价比还是比A股要好。

因为香港它是个离岸市场,离岸市场面临着这种事件性冲击的时候,它可能会比A股韧性(差一点)。因为它是高波动,它一撤,可能波动回调大一点。

但是从长远来看,它的水位比A股要低很多。 同样的标的,比A股要便宜二三十、三四十、五六十。

价格便宜不便宜,在一年显现不出它的威力,但是如果看五年,便宜和不便宜,对投资收益率的影响非常大,所以港股后面表现可能会比A股好。

问答部分:

今年低收益率不是一件坏事

1、最近美股A股均大起大落,您如何看待后市行情?

董承非: 这个问题相信大家都很关注。我前面也提到,今年我的基本观点是2点,相对宽裕的流动性和较差的基本面,非牛非熊,纯流动性的市场会暴涨暴跌,这两个因素是平衡的状态,今年有点确定的是高波动。

另外一点,看远一点,我的想法,今年低收益率不是一件坏事情。所以我觉得其实国家的大的方向是明确的,我觉得是慢慢来,基金过去几年的收益率不差的,心态放平和一点。

我朋友和我说了一句话,很有意思,“多看少动是次优选择,但是也是唯一可行的选择。”人人都想把波动抓住,但是那么大的波动,很难精准把握。

2、震荡行情持续多久,在这种市场中要注意什么?

董承非: 我前面谈到对疫情得看法。回到疫情,2月3日开盘的时候,基本上跌停,但是没想到后面走的很强,所以当我们置身其中的时候,很难明确地说,对这个股票市场怎么走有一个很明确地看法,所以我对市场一直有一种敬畏之心。

波动是没法避免的,持有人要想一想,持有这个产品是不是很焦虑,一跌就感到就焦躁,可以检视一下,是不是权益配置过高?因为每个人地习惯权益产品的波动是没法避免地。持有人要想一想,持有这个产品是不是很焦虑,一跌就感到就焦虑,可以检视一下,是不是权益配置过高,因为每个人的习惯不一样,有些低风险投资者,可以降低自己的仓位。

权益产品最怕的心态就是,想赚又怕亏,这样地想法可能会导致你真的赚不到钱,好消息来的时候就冲进去,坏消息来的时候就杀出来,这样是不容易赚到钱的。少关注,可能生活质量会更高。

比较重视评估风险与收益的匹配度,不会采取极致的操作

3、麻烦介绍一下贵司的优势与特色。目前是适合定投入场的点位吗?

董承非: 我们是在熊市中成立的家基金公司,2003年成立,2004年发第一只产品。初创期的很长一段时间内压力重重,而当时的老十家基金公司已经成立好几年并且发展迅速。

回顾过去,我觉得有一点在公司发展历程中很重要。公司在创立之初就明确表示,往外看,我们各方面的背景资源并不雄厚,只有往内求,专心为投资者挣更多钱才能得以立身。这么多年来,这一点公司执行得非常坚决,资源一直向投研倾斜。

另一方面,我们坚持有所为有所不为的原则,合适的人能够胜任并管理,产品自身又有极强生命力。

守住能力圈,探寻和完善胜率

以均衡稳健的风格,在投资的路上走得更远

4、董总,您取得14年17倍成绩,远远战胜市场,请问你的投资理念是怎么样的?

董承非: 兴全趋势成立以来14年取得17倍回报,我是2013年开始管理的。

简单说一下投资理念,无意于创造极致的传奇或追求至高的投资境界,而是希望守住能力圈,探寻和完善胜率、以均衡稳健的风格,在投资的路上走得更远。

5、你好,请问目前A股市场个股众多、板块分化显著,其实选股的难度很大。请问您在挑选个股时是从行业出发在精选个股的“自上而下”方式,还是从公司基本面出发“自下而上”而上”的选股方式?

董承非: 自己绝大多数的仓位会自下而上根据基本面挖掘性价比高的股票。不过,过去多年也曾经采取一些相对灵活的投资方法作为补充性进攻手段。

但总体而言,自己比较重视评估风险与收益的匹配度,在风险可控的前提下选择胜率较大的投资路径,不会采取极致的操作。

不断挑选出风险收益比最佳的资产

6、请问董先生选股策略和持仓策略是怎样的?

董承非: 不断在市场上挑选出风险收益比最佳的大类资产。此外,无论是投资价值型公司还是投资成长型股票,最终都落实到风险与收益的取舍。不要为博取高收益去冒不可知、不可测的风险,平时我也一直在向基金经理反复强调这一点。

7、我是兴全趋势的持有者。一直都是我的重仓。我想问问您,您如何看待调仓的频率?对于当下的市场行相关产品您会不会去追?您怎么理解价值投资和成长投资?

未来,你还会担任兴全趋势的基金经理吗?

董承非: 对于自己认为缺乏安全边际的品种,即便市场热烈追逐,自己仍然会谨守自己的原则。

我的配置是比较均衡的。如果是一两个行业比较突出的时候,在我这里也不会很明显。对于我来说,价值投资和成长投资都是看基本面的。

不过,从社会意义上讲,成长投资更有利于科技的进步和社会的发展。价值投资者希望投资于更确定的标的,而成长投资者在投资未来的产业和技术趋势,从难度、成功概率来讲,比价值投资要难。

价值投资更看重当下,成长投资更看重未来。从投资方法.上来讲,两者并无优劣高下之分;从投资结果上来讲,如果从长时间的维度看,两者应该没有显著差异,价值投资和成长投资领域都诞生了不少知名的投资经理。

一个优秀的投资人员,某种程度来讲应该是相对“固执”的人。

投资最重要的就是要有决断力

8、您认为投资中最困难的事情是什么?您怎么应对的?

董承非:投资最重要的就是要有决断力。同时,我觉得任何一个优秀的投资人员,在某种程度上来讲应该是相对比较固执的人。

当然这种固执不代表说把自己的耳朵堵起来、眼睛捂起来,我自己非常乐意听研究员或别的同事,对我的持仓有一些负面的看法,我会把这些看法集中起来后,再去认真思考。

9、能和我们这些投资小白说说那些投资误区需要注意的吗?

董承非: 根据自己的风险偏好定位,保持良好的心态,把专业的事情交给专业的人去做,少关注可能比频繁关注,生活质量会更好。

10、请问兴全趋势今年的投资策略是什么?更看重哪些行业?

董承非: 2020 年我们将注意力聚焦一些风险收益比比较好的板块。将坚持稳健价值的投资风格,为持有人争取更高的回报。