长期看,金龙鱼实现跨越式发展的核心或在调味品。

来源 | 元气资本

文 | 宁泊为

核心内容: 金龙鱼的主营业务突破点在哪? 强大的渠道建设是否在线上成功复制? 金龙鱼未来的增量会在哪里出现?

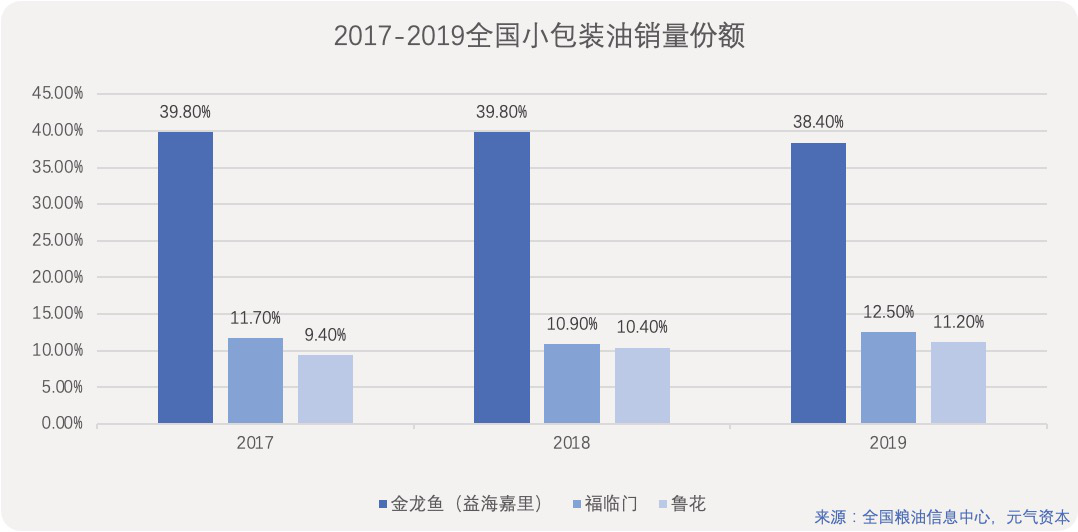

营收规模近2000亿,连续三年在包装食用油、包装面粉、包装大米三个市场蝉联第一的金龙鱼(300999.SZ)如今正面临着“静中有变”的市场格局。

这里的“静”所指的是已经进入存量竞争的粮油市场环境。根据国家粮油信息中心统计数据,2017/2018年度,我国食用植物油生产量2963万吨,消费量3440万吨,供需基本平衡;生产量与消费量的5年复合增长率分别为4.55%与4.54%。

由于传统饮食结构问题,国内普遍存在omega-6脂肪酸(来源包括葵花子油、玉米油、大豆油等)摄入过多的问题,虽然omega-6脂肪酸是人体必需的,但过多摄入存在危害,引起不同程度的炎症;对应地,我们饮食结构中omega-3和omega-9脂肪酸的摄入则相对不足。

这样的痛点,在当下“健康概念”与消费市场叠加爆发的背景下,为整个粮油市场带来了“转机”。

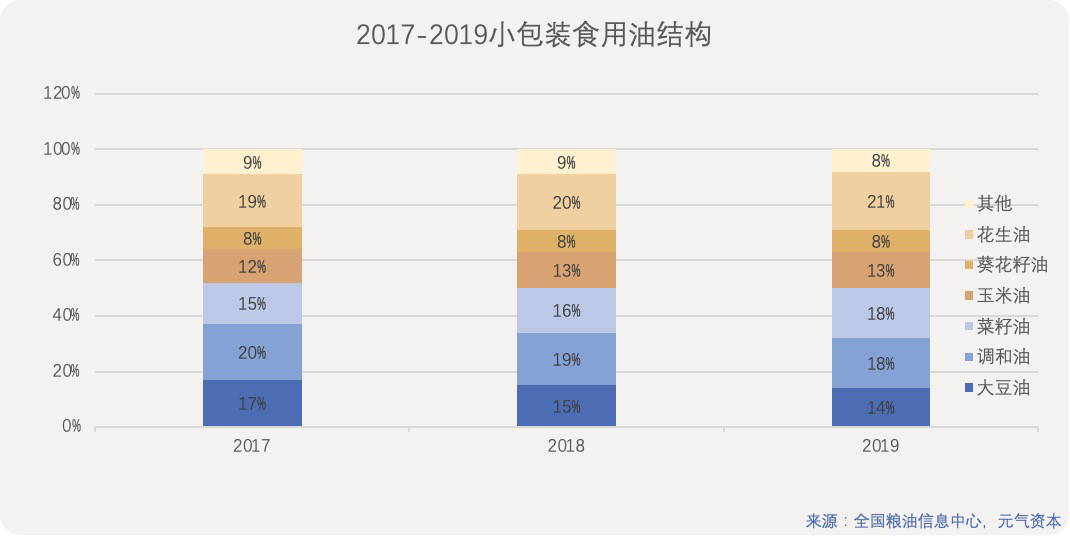

我们从近几年小包装食用油市场上可以观察到,调和油和大豆油的占比逐步降低,花生油、菜籽油(富含omega-9脂肪酸)的占比上升,还有橄榄油和亚麻籽油等也逐步走进消费者的视野。

以金龙鱼、鲁花等为代表的龙头公司也开始布局新的方向,如金龙鱼在开发稻米油、油茶籽油等新兴品类,路易达孚公司也推出了葵花籽油品牌“金掌门”,曾专注于花生油的鲁花也推出高端油系列的新产品—鲁花高油酸(即omega-9脂肪酸)花生油。

01 主营业务关键词:利润空间、产能过剩、高端油

1991年第一瓶“金龙鱼”小包装食用油问世,推动了中国散装油到小包装油的消费变革,同时也开启了益海嘉里的品牌建设之路。

2003年,金龙鱼小包装食用油年销量突破100万吨,2011年水稻年加工量突破100万吨。2017-2018年经历一系列重组,丰益国际在中国大陆的粮油食品加工、销售等业务整合进入公司。

2018年12月公司整体变更设立股份有限公司,2020年登陆深交所上市。

金龙鱼的控股股东Bathos,持股比例99.99%。新加坡上市公司、世界级粮商丰益国际通过WCL控股、丰益中国、丰益中国(百慕达)等公司间接持有Bathos100%的股份,因此丰益国际持有公司99.99%的股权。

IPO募资后,其持股比例将下降至89.99%,仍居于绝对控制地位。

丰益国际的主要股东为马来西亚郭氏家族和世界四大粮商(即ADM、邦吉Bunge、嘉吉Cargill、路易达孚LDC)之一ADM,其中ADM占比为24.89%。其中Kuok Brothers为郭氏兄弟公司,KerryGroup Limited即香港嘉里集团,为郭氏兄弟于1974年在香港创建,旗下业务遍及酒店、房地产、饮料、粮油等。

即便金龙鱼作为国内最大的农产品和食品加工企业之一,且产品涵盖小包装食用油、大米、面粉、挂面、米粉、豆奶、餐饮专用粮油、食品原辅料、油脂科技等诸多领域,但为了保持竞争优势,金龙鱼仍是选择专注于占营收和毛利比重最高的“厨房食品”领域。

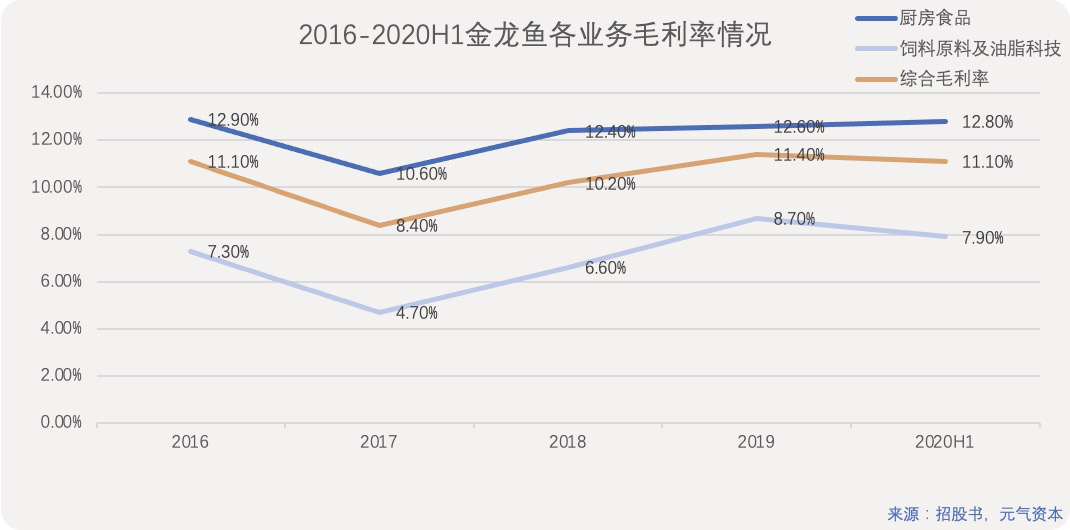

按公司招股说明书拆分方式,金龙鱼的主营业务为厨房食品(包含食用油、大米、面粉、调味品等)、饲料原料及油脂科技产品。

2019年度,公司厨房食品销售收入占比达63.9%,毛利占比为70.63%。其中,75%的收入来源于食用油销售(占公司整体营收的48%)。

同时,金龙鱼的整体毛利率水平稳定,厨房食品的毛利率稳定在12%-13%之间。

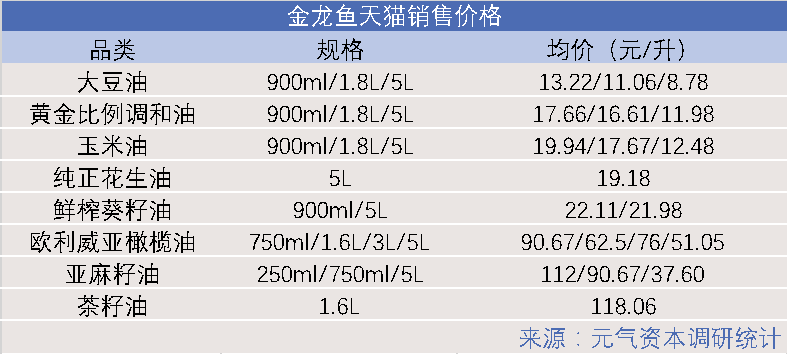

元气资本通过梳理金龙鱼在天猫渠道主要食用油产品的价格,发现茶籽油、亚麻籽油、橄榄油的均价最高,茶籽油的均价甚至达到大豆油的10倍左右。

但是通过测算发现,亚麻籽油的原材料价格甚至低于大豆油与花生油,即便茶籽油的原材料价格较高,但远未达到产品价格的差距。

因此我们认为在高端食用油领域,产品毛利空间明显优于普通食用油。高端油的需求有待放量,利于毛利提升,这是金龙鱼“基本盘”的增量空间所在。

反向推之,大豆及加工品在原料采购中自然占据了绝对份额。

2017-2019年金龙鱼大豆及加工品采购金额达647.88、691.62、546.35亿元,而近三年原材料年采购总额为1240.19、1327.52、1257.97亿元,大豆及加工品采购额占原材料总采购额的52.2%/52.1%/43.4%。

而这些原材料在采购后会由金龙鱼将大豆压榨后形成毛油以及豆粕,毛油继续精炼成大豆油进行销售,而豆粕将作为饲料原料销售给饲料企业。两端收入分别计入厨房食品类销售收入与饲料原料及油脂科技收入。

因此,可以判断金龙鱼在下游销售环节的绝对优势的原因之一是原材料的产能释放能力。

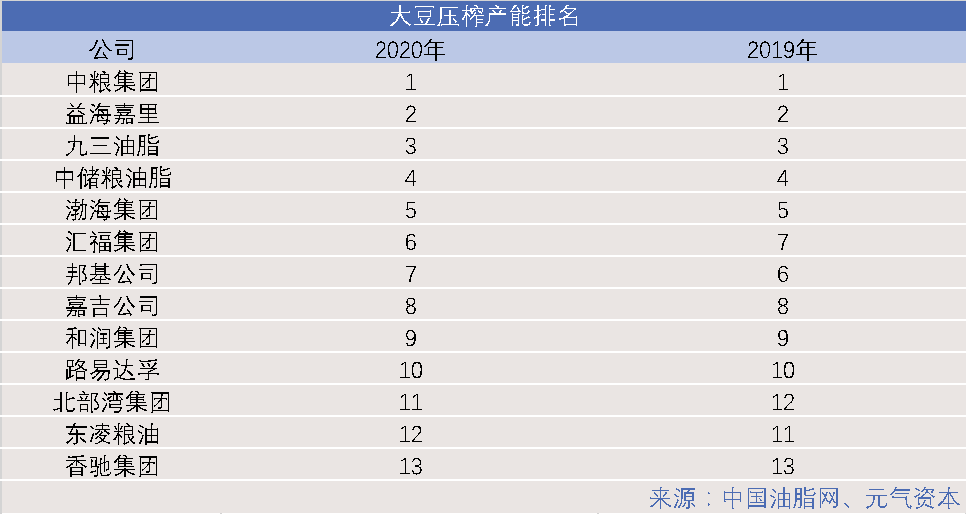

据卓创资讯数据,截至2019年末,中国大豆压榨行业产能CR5占比50.2%,CR10达70.6%。具体排名来看,前五名的位次保持稳定,益海嘉里仅次于中粮集团,居行业第二位。

根据中国油脂网数据,2018年度益海嘉里集团旗下19家企业合计大豆压榨量达1593.67万吨,较2017年同比增长3.68%,占全国压榨总量的17.99%,排名全国第一。

事实上,在大豆加工环节的产能布局,益海嘉里在10年前便已全国领先,2012年集团大豆压榨量便已位列全国第一,市场份额为18%。

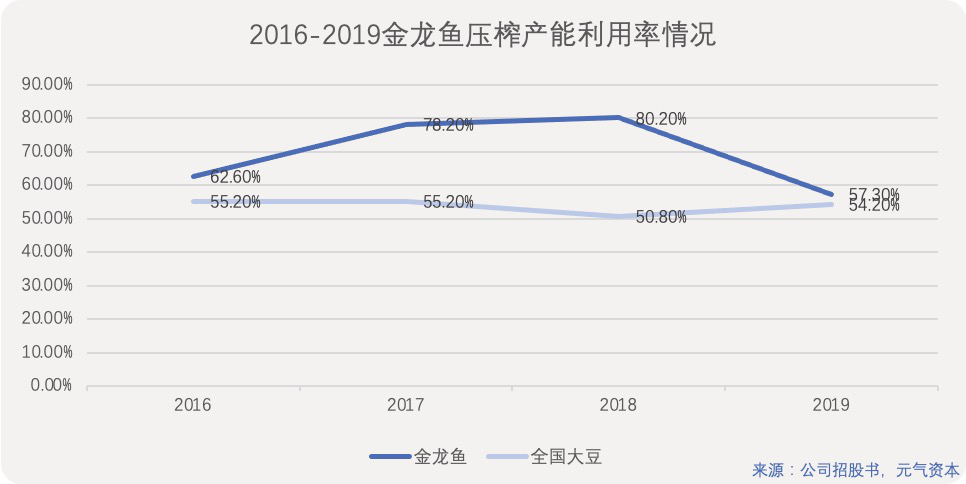

从整个食用油行业的产能角度,大豆压榨已经过剩。截至2019年底,中国大豆压榨设计产能达到1.7亿吨左右(据卓创资讯),而大豆压榨量约9150万吨(事实上,2019年我国的大豆总消费量也不过1.09亿吨)。

而从2005年至今,大豆压榨产能一直处于明显过剩的状态,十五年间,仅2009-2011年三年间产能利用率高于60%。

根据USDA数据,2010-2020年十年间,中国大豆压榨量从5500万吨增长至9900万吨,增长幅度为80.0%,CAGR6.05%,而同期中国豆油消费量从1111万吨提升至1869万吨,增幅为68.2%,CAGR5.34%。

此番现象的主要原因为同期饲用豆粕需求增长驱动了压榨量的增长(中国饲用豆粕需求占豆粕总需求的97%左右,过去十年饲用豆粕增长79.7%,年复合增长率为6.04%)。

除豆油外,其他两大类食用油(菜籽油与花生油,在中国食用油消费量中合计占比约33%)压榨产能也明显过剩,行业产能利用率处较低水平。

根据我们的调研数据,2015年至今,全国菜籽油压榨企业的开机率在20%左右,开机率最高水平低于30%;花生油压榨产能开机率均值在25%左右,开机率最高水平低于60%。

因此,综合供给端产能过剩与产品属性两方原因,我们认为尽管食用油原料价格波动明显,但终端销售价格缺乏弹性。

食用油上游为大宗农产品,大豆、油菜籽、花生等食用油主要原料价格受到气候、政策、供需、关税等多种因素影响,波动较为明显。

与其相对应的是,食用油终端零售价稳定性极强。根据发改委统计数据,在2015年6月至今(2020年11月)超过五年的时间中,36个城市桶装食用油:豆油、菜籽油、花生油平均零售价涨幅分别为-1.96%、1.53%、5.14%。

即便高端食用油市场的空间存在,但距离高增高释放还有不短的教育过程,因此食用油市场确实难以在短期内为金龙鱼提供增量来源。

同样属于主营业务的大米、小麦方面也面临同样的问题。需求趋势稳定,包装米价格波动不大,包装面粉价格提升有限。

2019年我国大米的生产量和消费量分别达到147和143百万吨,小麦的生产量和消费量分别达到214和111百万吨。近几年大米和小麦的需求趋势保持稳定,国内产量完全覆盖需求量。

目前在大米和面粉领域,品牌化率和包装化率都比较低,散装形式销售的场景仍旧存在且比较常见。

根据国家统计局数据,2017年全国规模以上小麦加工企业3000多家,日处理能力200吨及以下的中小企业占比达到一半以上,绝大多数为规模不经济、技术水平低、成本较高企业。

2019年在全国现代渠道,包装米厂商CR3的市场份额为41%,包装面粉厂商CR3的市场份额为43.8%。

根据益海嘉里官方数据,公司小麦产量占行业比重4.4%,大米产量占行业比重1.8%,存在提升空间,但是我们认为包装产品取代散装产品的过程漫长。

即便随着电商平台、社团团购、O2O平台的兴起,网购厨房用品愈发常见,而包装米面产品在配送上更加方便,相比散装产品有着优势,但整个行业进入快速更迭的过程,仍缺少“关键事件”推动。

02 金龙鱼渠道力关键词:直销、下沉、电商

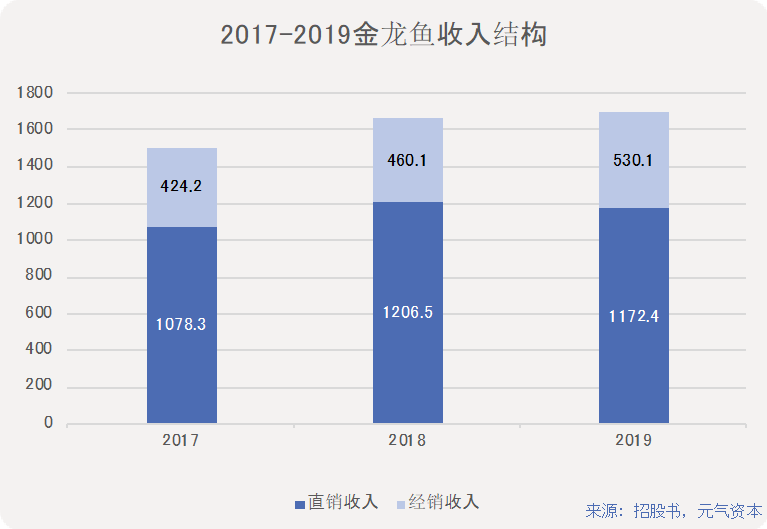

金龙鱼的销售模式分为直销和经销,从渠道结构来看,公司意图在零售、餐饮、食品工业客户协同发展,打造全渠道销售网络。

公司客户类型以零售、餐饮渠道为主,食品工业渠道为辅,2017-2019年,零售、餐饮、食品工业渠道销售收入占比分别为42.15%-46.47%、38%-43.79%、14.06%-15.53%。

直销的壁垒显而易见,即“与客户的绑定”。金龙鱼的客户矩阵强大,大型商超、连锁餐饮、生鲜电商平台、食品工业、饲料生产以及日化企业等众多行业龙头企业,如沃尔玛、真功夫、美菜、麦当劳、宝洁等。

只要金龙鱼继续维持行业第一,这些合作关系应会保持稳定。

经过元气资本调研发现,零售和餐饮渠道直销毛利率均高于经销,而食品工业渠道经销毛利率较高。

首先,零售渠道直销毛利率高于经销,2019年毛利率分别为22.6%和17.1%,主要原因是金龙鱼给予经销商一定的价格让利,故经销产品单价较低。

同时,餐饮渠道直销毛利率较高,2019年直销毛利率为7.6%,高于经销毛利率5.2%。原因是经销的产品主要为中包装的粮油产品,同时金龙鱼为了扩大市场份额,给予了较大幅度的让利。

但是食品工业渠道中则经销毛利率较高,2019年经销和直销毛利率分别为15.43%和12.93%。我们推断主要原因是经销模式销售的产品主要为特种油脂,价格较高。而直销的产品主要为面粉等低价产品。

直销无疑是“利润制造机”,经销的战略意义却大于利润意义。金龙鱼通过“经销”作为捕手,近三年快速实现渠道下沉,完成100万余个终端销售网点,覆盖全国2800个市县及3万余个乡镇,经销商数量也从2017年的3190家增加至2019年的4406家,确保了线下销售的护城河。

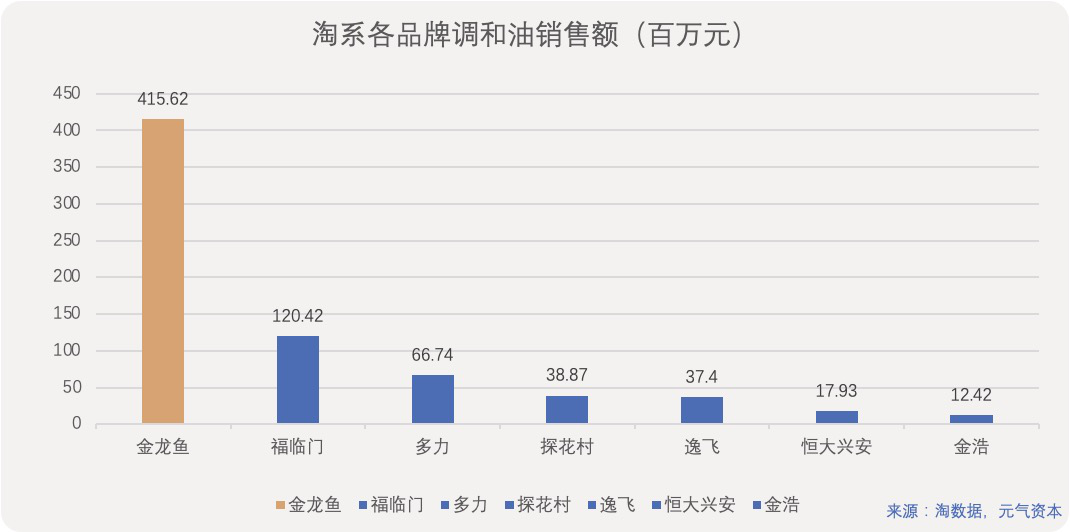

在渠道方面最令我们感兴趣的,是金龙鱼在一众食用油品牌中率先实现线上突围。

食用油为标准化产品,消费者价格敏感性较强,本就适于在电商渠道推广销售。金龙鱼与京东、天猫超市等电商平台进行了合作,旗下多个核心品牌销售数据表现十分亮眼。

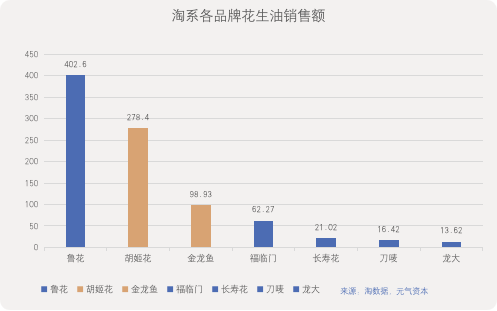

根据淘数据,2019年7月以来,金龙鱼调和油在天猫渠道、淘系渠道累计销售额排名第一,销售总额为4.16亿元,是第二名福临门销售额的3.45倍。

胡姬花位列天猫渠道、淘系渠道花生油品类销售额第二名,销售总额达2.78亿元,其中2020年4-6月连续3个月超过鲁花成为行业第一。

橄榄油方面,在过去的15个月中,欧丽薇兰有14个月位居天猫渠道、淘系渠道销量第一名,累计销售额达1.97亿元,是第二名蓓琳娜的2.1倍。

除电商平台外,金龙鱼和近年来崛起的美菜、快驴进货等生鲜电商平台,淘系“零售通”、京东“新通路”等社区零售电商平台也有深度合作。

以隶属于美菜网体系的宁波瓜瓜龙科技有限公司为例,2017年与金龙鱼开展合作,2018-2019年便连续两年位列公司第一大客户,销售额分别达到28.9亿和40.4亿。

03 增量:金龙鱼的未来可能

从推出小包装食用油到大米、面粉,再到高端挂面及芝麻油等调味品,金龙鱼已成功将食用油小包装化、品牌化的成功经验复制到了小包装大米、小包装面粉以及小包装挂面等产品领域。

我们判断,短期内,调味品有望成为金龙鱼下一个拓展发力的方向。目前厨房食品板块中已包含部分调味品,主要产品多为食用油类,如芝麻油、花椒油、藤椒油以及蒸鱼鲜、焖烧豉油、淋鲜甜等调味汁等。

根据元气资本的调研,2019年开始,金龙鱼在调味品板块的布局有所提速。

2015年1月,益海嘉里与中国台湾丸庄酱油(丸庄成立于1909年,为中国台湾地区著名老字号酱油企业)正式签约,成立丸庄金龙鱼(泰州)食品工业有限公司。

2017年,与台湾丸庄食品工业股份有限公司共同投资建设丸庄益海天然酿造酱油项目,可年产16万吨优质酱油,包括黑豆酱油、黄豆酱油、豆麦酱油等各类高端天然酿造酱油。

2019年8月,丸庄益海天然酿造酱油项目举行产品上市发布会,推出一系列高端酱油新品供应市场。同年,与饭巢共同投资建设“丰厨”中央厨房项目,2020年6月,该项目在重庆江津正式开工建设,投建项目含火锅底料、川味复合调味料等。

从产业链角度来看,以酱油为例,金龙鱼本就是食品级豆粕加工商,而豆粕是酱油的主要原材料。金龙鱼长期以来一直是海天、李锦记等国内知名酱油生产企业的食品级豆粕主要供应商。

此外,丰益国际研发中心还在与新加坡国立大学的淡马锡生命科学实验室合作,重点研究酱油产品,包括描述酱油发酵过程中微生物的变化,建立酱油数据库等。

从品牌及渠道来看,我们认为,公司“金龙鱼”的品牌形象深入身心,在厨房食品板块消费者认知度极高,未来继续品类扩张的过程中,预计消费者接受难度较低。

其次,在渠道方面,酱油、火锅底料、复合调味料等产品同公司现有的包装食用油、包装米面产品销售渠道相似程度较高,未来依托现有渠道网络顺势拓展的路径顺畅。

另一方面,随着我国扩大外资开放,取消了对外资食用油脂领域的投资限制。

根据中国粮油和丰益国际的年报,2008-2014年,中粮集团旗下中国粮油控股固定资产从97.8亿港元猛增至305.4亿港元,增幅达212%,而丰益国际旗下益海嘉里作为外资公司,在中国的固定资产从43.3亿美元增至70.1亿美元,增幅只有62%,远低于中国粮油。

但是,2017年6月,新修订的《外商投资产业指导目录》提出要积极主动扩大开放,取消了对外资食用油脂、玉米深加工等领域的投资准入限制,从而在政策上大大地降低了益海嘉里等外资粮油企业进行规模扩张的束缚和阻力。

随着金龙鱼在A股创业板成功上市,通过增加国内股本进一步淡化公司的“外资”身份属性,也有利于公司在国内更加从容快速发展。

此外,公司上市将募集138.7亿元专注投资公司主营业务——厨房食品,包括厨房食品综合项目、厨房食品食用油项目、厨房食品面粉项目和其他项目,预计本次项目投资将增加公司的大豆、油籽压榨产能15600吨/日、精炼产能12000吨/日,中小包装食用油12026吨/日、小麦和面粉加工产能16480吨/日、大米加工产能1980吨/日。

此次募投将有利于进一步扩大公司的产能,拓展公司产业链布局的深度和广度,进一步强化规模经济和技术优势,提高公司的综合竞争力,从而巩固益海嘉里行业领先地位,做到“强者恒强”。

截至11月16日收盘,金龙鱼总市值达3912.22亿元。

本文由公众号元气资本(ID:yuanqicapital)原创撰写,文中观点仅供参考,不构成投资建议。

转自:https://mp.weixin.qq.com/s/dfAQsvHskdSFT8mxoE7KnA