一

最近有个传闻,某资本大佬创造了“人类历史上最大的单日亏损”:

他的基金净资产峰值高达150亿美金,杠杆比例长期维持在3~4,所以总资产高达800亿美金。

因其三只重仓股都在最近有过单日暴跌30%以上,人们猜测仅在这三只票上的亏损就达100亿美金,约是其净资产的2/3。

还有各种更糟糕结果的传闻……

都知道杠杆危险,为什么即使是“专业人士”也无法幸免呢?

我对该传闻的总结是:一个因为运气发达的人被运气报复了。

由此,我更发现了一个秘密:

许多“赌徒”压根儿不懂基本的概率常识。

广义而言,人是一种好赌的动物。

一个人的诞生,就是中了“卵巢彩票”头奖的结果。

有一次,美国强力球彩票头奖高达15亿美金,其中奖率约为三亿分之一。

对比而言,人一生中遭受雷击的概率约为13500分之1。

不那么精确的比方是,一个人中15亿美金的彩票头奖,相当于一辈子被雷劈了两次。

你我来到这个世界的中奖率,至少也是数亿分之一。

正如地球上的生命之于宇宙,也是一个超级彩票大奖。

人生有很多时刻,需要在未来充满不确定性的情况下做出选择。

这也似乎有点儿像“赌”。

所以,普通人学习一点儿原本发源自赌博的概率常识,也很必要。

本文将系统化地梳理一下“赌”的三个关键知识点:

1、胜率;2、赔率;3、下注。

即使是投资领域的不少专家,都在这三个简单的概念上犯晕。

进而,我搭建了一个“四维一原点”的赌性更坚强模型,供高手批判。

文章开头,还是要强调以下几点(是非常重要的废话):

-

没有任何方法,可以帮助赌徒战胜现代赌场。

-

数学化的说法就是:再厉害的公式,也无法挽救期望值为负的赌博游戏。

-

在股票市场上战胜指数,也是极其艰难的事情。

-

普通人更别去玩儿期货等连对手都不知道是谁的赌局。

-

即使是顶级聪明人,也别抢“运气”的功劳,否则会被“运气”报复。

二

先简单地描述一下三个关键概念:

1、胜率

胜率=成功的概率=成功的总次数/(成功的总次数+失败的总次数)

例如扔一个标准的硬币,你押正面,扔了100次,50次是正面,胜率就是50%。

假如玩儿扔骰子游戏,你押数字6,数学意义上的胜率是1/6。

2、赔率

赔率=获胜时的盈利/失败时的亏损

例如上面你扔骰子压数字6,若每次下注两块钱,赢了赚十块钱,输了亏掉两块钱,那么赔率就是10/2=5。

再如你买了一只股票,预测其若上涨,幅度约为30%;若下跌,幅度约为-10%,那么赔率就是30%/10%=3。

这里容易混淆之处是,盈利的计算要扣除本金。

因为有些国家和地区的足球彩票的“赔率”包含了本金,例如说是一赔5,这”5″里包含了你的本金”一”,所以赔率应该是”(5-1)=4″。

3、下注

下注是指根据过往信息和当前局面,对未来做出一个预测,并且据此投资总资金的比例。

所以,下注的单位应该是百分比,而不是金钱数量。

例如,你听闻有位超级厉害的大佬在某牛B项目上下注100个亿,于是打算抄作业,把账户里的300万全押上去。

可是,超级厉害大佬的资金总量高达1000个亿,而且还能源源不断地募集资金。

就算你真的要抄作业,也应该抄该大佬的下注比例,也就是100/1000=1/10,所以你应该押30万。

然而,仅仅知道这三个概念,只会让赌徒产生”我懂了”的错觉,导致刚学会狗刨的新手要去横渡长江的雄心。

大部分话题都停留在“胜率和赔率哪个更重要”这类定性讨论上,说来说去,全是计谋和道理。

即使是有些专家,也没有理解”胜率、赔率、下注“之间的数学联系,以至于对凯利公式关于”下注比例”的计算表示怀疑。

下面,我将给出一个直观的、量化的、整体的”胜率、赔率、下注”理解框架。

三

这个整体框架包括四个维度,和一个原点:

-

一维是胜率;

-

二维是期望值;

-

三维是根据胜率和赔率所决定的下注比例;

-

四维是根据过往的下注结果和更新后的信息,重新调整”胜率、赔率和下注”。

-

原点是人性。

一维:胜率

我用改编自《周期》里的一个比方来说。

一个罐子里面装着100个球,有些是黑球,有些是红球。一个人从罐子里拿出来一个球,你猜它会是什么颜色?

假如你对罐子里的黑红球分布一无所知,你怎么猜都没意义。

但是,如果你知道其中70个是红球,30个是黑球,这就会让你赢的概率大大超过输的概率。

你当然会猜随机拿出的球可能是红色,你的胜率是70%。

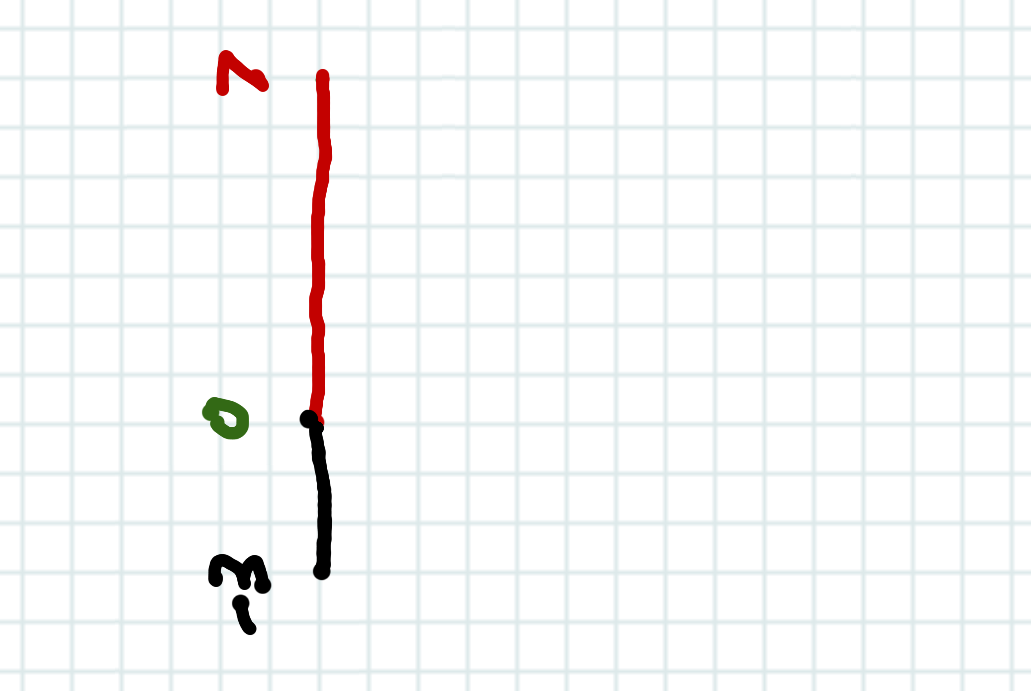

用图形来表示,如下,是个一维的线段:

这是一个长度为10的线段,其中70%的部分为红色,30%的部分为黑色。(请横过来看数字)

这部分简单得出奇,但为了整个描述框架的完整性,请聪明的你耐心看下去。

(聪明人请来走个神儿:如果让你连续猜100次,并且你已经知道了70%是红球,30%是黑球,那么,你应该连续100次都猜是红球,还是70次猜是红球,30次猜是黑球?为什么?)

对胜率的把握程度,属于”概率权”的一种。

你可能会说,投资又不是猜罐子里的球,只有上帝才知道那只股票明天会涨会跌,这个胜率谁说了算?

没错,大多数”胜率”,就是靠”蒙”的。

在”对赌”的场合,关键在与你比对手”蒙”得更准,就像两个人在森林里遇到狗熊,重点不是比狗熊跑得快,而是比另外一个人跑得快。

霍华德·马斯克对此总结道:

-

要在这场对赌游戏中赢多、输少,你就必须在知识上有优势,你要比对手知道得更多。这正是卓越投资人的优势所在:卓越投资人对未来的趋势比一般投资人知道得更多。

-

你即使知道概率,也无法”确定”知道未来具体会发生什么。你还是有30%的概率会输,并且不知道具体哪一次输,哪一次赢。

-

对于投资这类”赌局”,理论上你只要有50.1%的优势,并且形成下注的连续性,就有机会实现接近于百分之百的收益。

这里的关键是:

对未来趋势,你知道得比别人更多,即占有知识优势,就足以让你取得长期投资成功。

这就是所谓的洞见。

张磊早年敢满仓腾讯,下注京东等公司,都是因为他根据美国的”基础概率”和自身的”知识优势”,比别人更早更准确地”蒙”对了这些公司的胜率。

他“偷”看了底牌。

胜率,是用概率来做决策依据,也就是某种量化思维的大局观。

然而,”追求做大概率正确的事情”,这句话百分之百正确吗?

并非如此。

-

就做事而言,也许是对的;

-

就投资而言,还要看赔率。

例如,下注于夺冠概率最大的巴西队,你未必能够赚钱。

二维:期望值

假如一篇讲胜率和赔率的文章,绕来绕去都不提及”期望值”,说明那篇文章的作者是个概率盲。

在本文的这个框架里,二维不是赔率,而是期望值。

再回到上面那个猜红球黑球的案例:

你已经知道了70%是红球,并且已经选择了胜率高的红球。

这时,你的对手选了黑球。但他提了一个条件:

假如你赢了,他赔你20%;

假如他赢了,你赔他80%。

你要不要和他对赌呢?

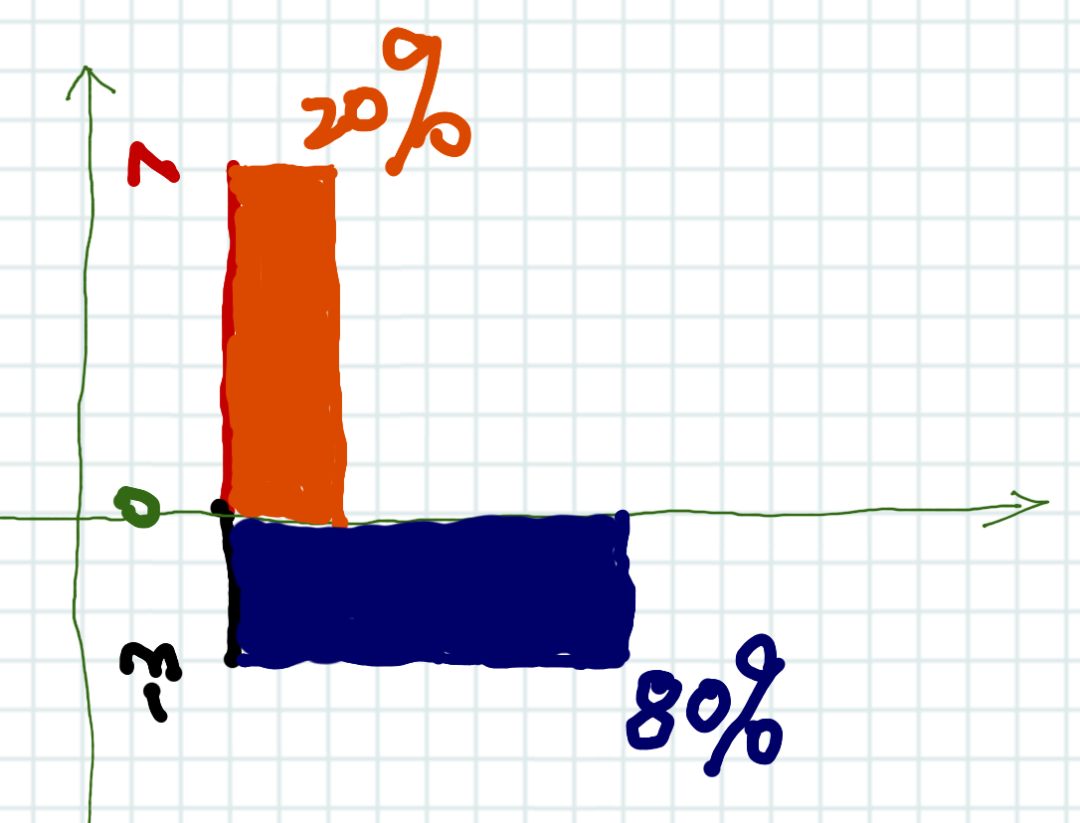

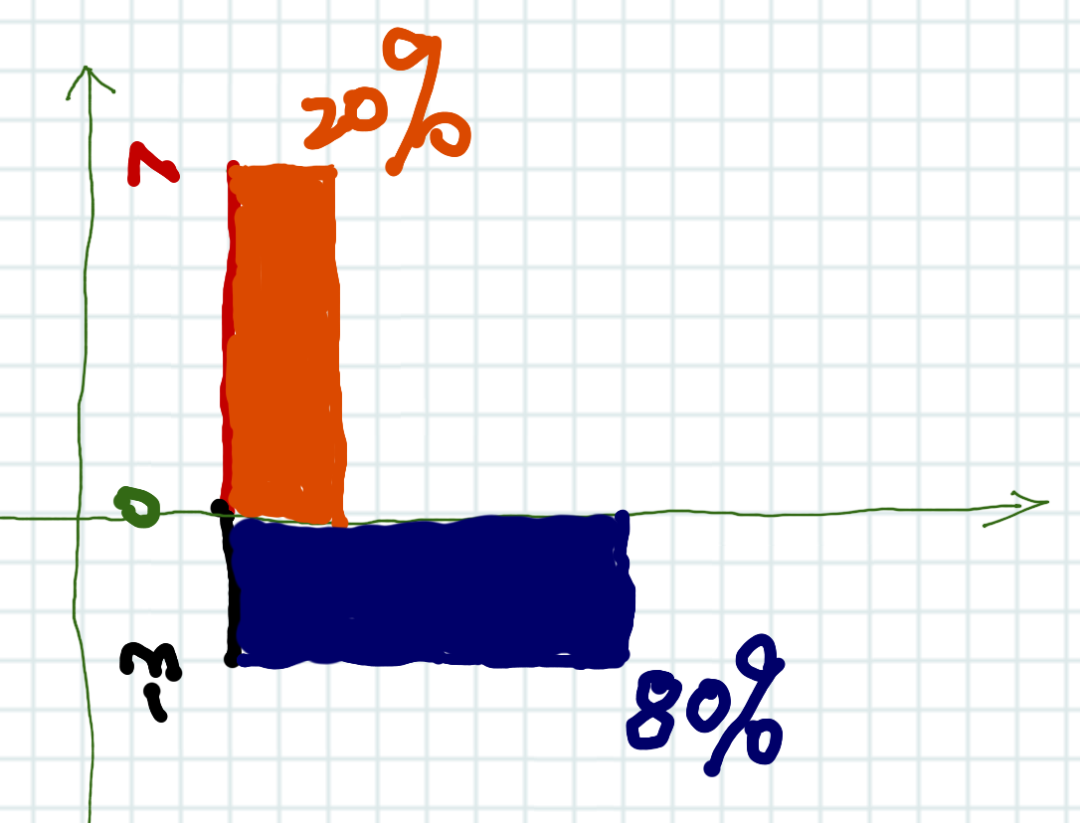

用图形来表示,如下,是二维的矩形:

如上,纵坐标是胜率,横坐标是赔率。(以下略去%)

-

你若获胜,收益是70✖️20,如上图的橙色面积;

-

你若失败,损失是30✖️80,如上图的蓝色面积;

-

期望值=预期收益➖预期损失=-1000,如上图的两个面积差。

所以,对方给出的赔率,会让你即使拥有70%的胜率,期望值也是负数,也不值得参与这个赌局。

反过来想,对手即使胜率较低,如果有好的赔率,还是可以有正的期望值。

所以,赔率必须结合胜率一起计算,才有意义。

去讨论胜率和赔率哪个更重要,就像讨论左脚和右脚哪个更重要一样。

期望值的计算是通过面积,姑且称之为”二维”。

塔勒布曾经嘲讽索罗斯曾经的搭档罗杰斯连期望值都不懂。

当然,鸟不懂飞行原理也会飞。

但是,如果想要造一个飞行机器,最好懂点儿飞行原理。

最厉害的投资者,本质上是一台赚钱机器。所以既要有直觉,也要懂飞行原理。

为了实现这一点,让我们继续迈向三维世界。

三维:下注

如前所述,即使你有90%的获胜概率,而且赔率也极高,算下来期望值也非常有吸引力,但是在随机性的作用下,你也可能落入那10%的失败区间里。

俗称:“煮熟的鸭子飞了”。

现实中杀死一个人的钱包的,不是生猛的野鸭子,更多的是“煮熟的鸭子”。

说一个听起来很耳熟的故事吧:

你遇到一个发财机会,买入一只超牛的熟人介绍的股票,他身家好多亿,自己把钱全押进去了,万无一失。

你跟着杀进去,结果特别意外的事情发生了,概率极小,股票大跌。

煮熟的鸭子飞了。

现实世界里,煮得多熟的鸭子,都有可能再次飞起来,变成一只“黑鸭子”。

所以,聪明的玩家会在机会出现之时,通过计算,押上他们最佳的赌注。

一个人的成就大多取决于做决策,做选择,也就是分配资源。

下注,就是分配资源。

找到好的下注方法,是为了满足如下两个目标:

1、永不爆仓;

2、长期收益最大。

凯利公式由此而来。

凯利公式,向来充满了各种争议。它或者被高估,或者被误解。

最近我看到一篇强调“高赔率投资”的文章里,举了一个例子:

按照凯利公式:

一个10倍赔率的机会,如果只有10%的概率赢,最佳下注仓位只有1%;

一个0.5倍赔率的机会(赚1亏2),如果有80%概率赢,最佳下注仓位可以到40%。

该文由此认为:

经典投资理论更倾向于进行高概率的投资,能够提高对概率的把握就是提高胜率。

按照(凯利公式)这套重概率(胜率)轻赔率的做法,想在投资实践中获得高收益是非常不容易的。

因为概率很难预估,并且由于投资并非扔骰子式的大规模重复,对结果无法验证。

问题来了,凯利公式真的“重胜率轻赔率”吗?

并非如此。

要想回到这个问题,我们需要简单了解一下,凯利公式是怎么得来的。

-

某次下注,假如你赢了,总资金就会变成:

-

某次下注,假如你输了,总资金就会变成:

因为我们在乎的是长期下来自己的总收益是多少,所以,要计算的是多次下注后本金的最大值。

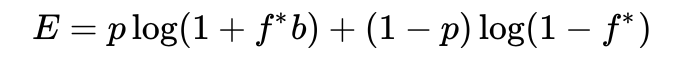

在公式中,f为下注占总资金的百分比,p为获胜概率,b为赔率,E为期望值。

-

当你赢了,你的本金增加为原来的(1+f×b)倍。

-

当你输了,你的本金减少为原来的(1–f)倍。

-

假如你一共下了N次注,那就是Np次赢,N(1-p)次输,并将所有的增减倍数乘在一起。

对赌徒而言,是为了让上面这个乘积长期而言最大化。

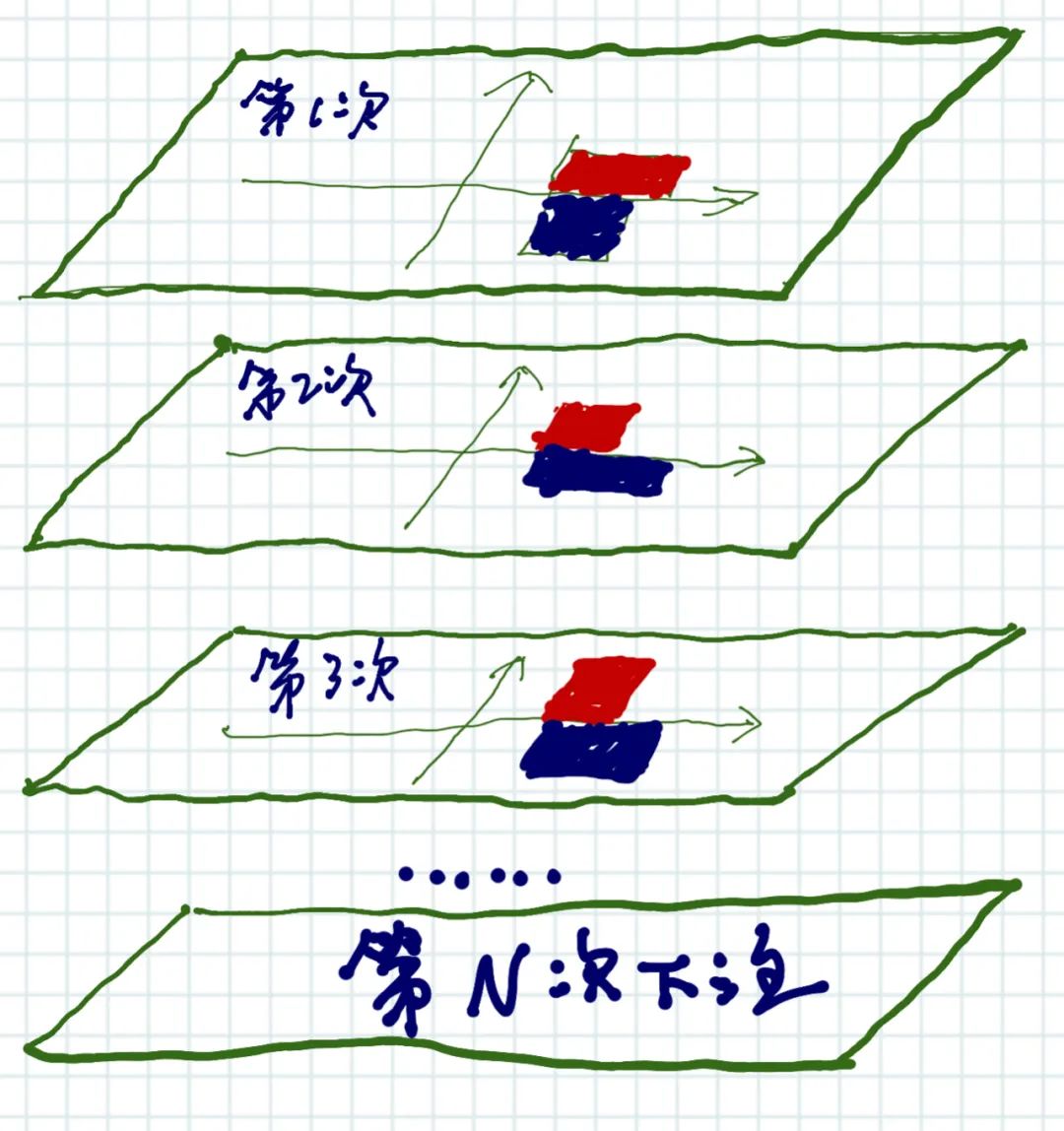

每一次下注,都是二维的“期望值”计算,例如前面出现过的下图:

连续N次的下注,就变成了三维世界:

我们最后赚到的钱,是许多次下注累加在一起的统计学结果。

当已知胜率和赔率时,每次下注的比例,将一个个二维世界串在一起,变成了一个三维世界。

凯利公式的目标是最大化资产的增长率,也即最大化对数资产的期望值。

资产的对数期望值,计算如下:

该计算可分为两部分理解:

-

加号以前是有p的概率获得f×b的资金;

-

加号以后是有(1–p)的概率损失的赌注。

为了得到E的极大值,对E求一阶导为0。

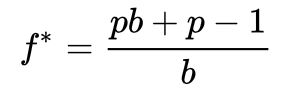

由此,我们得到了凯利公式:

凯利公式,将“胜率、赔率、下注比例”整合在一起。

凯利公式并没有更重视“胜率”或者“赔率”。

该公式的目的,是确保下注者不爆仓的前提下,实现“拥有正期望值之重复行为”长期增长率最大化。

其中的关键点是:

拥有正期望值之重复行为。

几乎所有的赌博,期望值都是负数,即使熟练运用凯利公式也无济于事。

人们批评凯利公式的主要原因,是其适用于所有已知概率或者概率可以被估计的赌博或投资中。

因为最早索普是将其应用于玩儿赌场的21点。

但是,在资本市场上,胜率和赔率都是不确定性的,并且单次下注无法复现,也因此不能验证。

再有,谁会在每次投资前用凯利公式计算一下呢?

然而,凯利公式的精确性和简洁性,是毋庸置疑的:

-

公式背后“通过控制下注比例控制风险并兼顾最大化收益”的投资理念也是对的。

-

凯利公式在某种意义上,帮助投资者实现了期望值为正时的“遍历性”。

需要注意的是:运用凯利公式时,不能加杠杆,在估算胜率和赔率时,宁可保守一些。

那么,凯利公式是不是真的重概率轻赔率吗?

并非如此。

反过来说:

-

凯利公式告诉我们,过少下注所导致的“收益减少”的风险,要远小于过度下注所导致的亏钱风险。

-

这二者之间,并不是线性关系。

避免永久性损失,永远是投资人第一要考虑的事情。

即使你有90%的胜率,赔率高达十倍,凯利公式也会告诫你不要All in。

因为胜率高达90%,意味着你仍然有10%的可能性输掉。

多少英雄豪杰,就是因为不懂(或不接受)这一点,而被“吸附”在小概率的坑里爬不出来。

此外,对于创业者和投资人,源源不断的弹药(不包括那些短期高息的负债),能够让他们在下注上更加从容。

所以王兴说创始人最主要的三个任务之一就是找到足够多的钱,实现“无限游戏”。

当然,足够的弹药未必真能赢得一场战争。

即使一位投资高手不懂或者不用凯利公式来计算自己的每次下注,但是这种投资原则流淌于他们的血液之中。

四维:更新

继续说本文的四个维度的框架。

至此,有人会说,你怎么知道胜率是多少?你怎么知道赔率是多少?不知道胜率和赔率你怎么计算下注比例?

没错,胜率和赔率,是下注者的主观信念。

-

在赌场,我们可以用“频次”来计算出轮盘赌的概率,因为可以大规模重复。

-

在现实世界的更多场景下,我们需要贝叶斯理论的主观概率。

即使是在一个“过去表现并不代表未来”的投资领域,概率思维一样适用。

如果说,胜率是一维,期望值计算是二维,下注比例是三维,那么,在每一次下注之间,还有一个不断更新胜率和赔率的过程。

我将这种更新,称为“四维”。

很厉害的人,面对不确定性事件时,他的预测准确率未必比你高。

但是他的更新速度非常快。

反之,我们想想看,有多少人,拿了一手好牌,人也聪明,又很拼,结果却打得稀烂,一点儿没什么奇怪的。

简单概括一下,为了让自己成为赢家,在概率上获得优势,你需要做到:

1、拥有洞见。

卓越投资人能够洞察未来趋势,因而能够提前布局,提高胜算。

2、尊重常识。

所谓常识,就是大概率对的事情,也就是模糊的正确。

3、大胆去蒙。

你要用一种实验者、试吃者的心态去试错。

4、快速更新。

因为许多事情都是一个连续决策过程,所以前几个预测歪一点儿问题不大,贝叶斯推理的特点就是可以让你通过主动犯错迅速地接近正确。

就像孤独大脑的一位厉害读者的评论:

一切都是随机性地边试错边猜,试得多了,猜得多了,自然试对猜准的概率就大了,光猜不试,那就不是在一个圈子里混的。

原点:人性

在这个框架里,讨论完一维、二维、三维、四维之后,让我们回到原点:

人性。

我们生活在一个交织着物理定律和人性法则的世界。

马斯克擅长两个专业:

-

一个是物理角度的精通“第一性原理”,把车造出来;

-

一个是人性角度的解释能力,说服人去买。

他推动了全人类对电动车的关注,并由此重新定义了特斯拉估值体系,让公司有了更好的赔率。

“人性”这个话题我不打算展开,只是给出一个结构。

投资中对人性的利用,大概可分为三种:

1、善意的。

例如价值投资者所宣扬和坚持的美德。

2、中性的。

例如《大空头》里的赢家们,以及一些“正向黑天鹅”套利者。

3、恶意的。

各种忽悠者,说谎者,割韭菜者。

最后一种常用的手段,就是利用操控赔率。

《影响力》的某位读者讲过一个故事,谈老手如何操纵赔率:

跑马场的赔率是根据马身上下的赌注来确定的,一匹马身上压的钱越多,赔率就越低。

因为好多赌马的人对赛马或下注策略的知识少得可怜,所以他们就会把注下在最受欢迎的那匹马上。

赌马老手会挑选一匹赔率很大(比如15 : 1)、根本没机会赢的马,下注的窗口一打开,这人就把100美元投在这匹劣马上,于是计分板上显示的赔率一下就降到了2 : 1,创造出“这匹马很受欢迎”的假象。

人们纷纷把钱压在这匹 “最受欢迎”的马身上

因此,老手真正看中的马赔率变得比较高。要是这家伙赢了,先前的 100美元投资就能赚回好多倍。

每当你要下注的时候,请想起这个故事,记住有可能你的游戏是被老手们操纵的。

四

对于以上讨论,最容易引发争议的,莫过于:

-

怎么去“蒙”胜率和赔率是多少?

-

这种量化思考有意义吗?

-

要是真能算的话,为什么数学教授和诺奖经济学得主没成世界首富?

没错,胜率是基于统计学意义上的,而且也是主观的,但你也必须有。

贝克汉姆不需要通过计算抛物线,也能够提出世界一流的任意球,这得益于他的无数次苦练,以及人类大脑神奇的计算力。

在更加充满随机性的现实世界,知道为什么,也许未必能让你成为首富(即使有这样的公式,很快就会因为人尽皆知而失效了),但是可以为你提供一个概率保护层。

至少通过如上分析,我们知道:

单一地去理解胜率、赔率和下注,毫无意义。

促发我写这篇文章的原因,是有位朋友给我发了两篇文章,一个讲所谓赔率比更重要,一个讲所谓“不可能三角”,都是一些不明所以的夹层解释。

我既非投资专家,也不是数学老师,并无资格点评那些似是而非的说法,只是想搭出一个架子,引来更专业的人士来说个清楚。

例如推崇“十倍赔率”的投资方法,并以新能源汽车为例,说自己刚预测某股票,随后就抓了一个十倍股。

意思是说,与其抓个小P和(hu),不如专心憋个“大hu”。

但是,如果我们看看特斯拉的股价走势,就知道99%的时间特斯拉都在备受煎熬,股价暴涨几乎就是在那1%的时间里,而且你根本无法预测何时发生。

一种不与时间做朋友的投资方法,大概率不是好方法。

事实上,巴菲特也是靠十倍股发家的,去掉他漫长一生中主要一二十只股票,他的业绩也是一个笑话。

但问题在于,谁知道哪些是十倍股?

所以,最好的方法是:

用价值投资的方法种一片花园,然后等待十倍股的涌现。

我在本文构建这个基于计算的框架,并不是要教条主义或惟计算论,恰恰是想强调那些从基本原理出发的常识。

五

以下,请允许我自由地罗列10个观点:

-

这个世界没有神话,没有炼金术,也没有必胜的公式,只有常识。

-

而这些常识只有代入你自己这个最大的变量,才能产生价值。

-

这个价值,是很多个时间点的你(确切说这些你应该是不同的)的无数个价值的统计学结果。

-

一个人以为自己的本金小,就需要以小博大。这样恰恰会让一个人穷得很稳定。

-

人生是一场马拉松,配速比冲刺更重要。

-

一个人在十年里用某种方法赚了150亿美金,他的方法也仍然可能是错的,只是这十年的“趋势”也错了,他错错得正而已。

-

下注的过程,其实就是不断找到对胜率和赔率的更精确的值,所以对于一个下注高手而言,某一注的输赢,对他而言都传递了一样价值的信息。

-

人的一生很难形成扔骰子那样的大量重复。但是,主动地快速试错,就是为了让你能够找到大概率正确的、期望值为正的、可以大规模重复的动作。

-

“做大概率准确的事情”,这句话有时候是错的。你抓到一手胜率极高的好牌,也可能会输钱。你还需要懂得期望值、下注比例、概率更新。

-

有人说自己的胜率是百分之百,千万不要相信这类人。

-

现实世界,一个人的世俗成就取决于智力、情绪和“操纵”。

最后

大部分人极其厌恶不确定性,所以喜欢确定的道理。

假如一个道理不是从原点推理出来的,就只是我一直怀疑的夹层解释(虽然广义而言一切解释都是夹层解释)。

本文再次展现了我一贯的主张:

不懂还原论而谈系统论是装神弄鬼,不懂系统论而谈还原论是瞎子摸象。

一切都与确定性和不确定性有关。

其实,这个世界的不确定性,恰恰是其仁慈的一面。

本文所搭建的这个四维结构,表明世俗游戏非常随机,这样对每个参与者而言,人人皆有机会。

否则,假如世界更像围棋这类确定性的游戏,赢家通吃,除了排名前几的人,其他人还有啥搞头?

那样的世界会更加残酷。

所以,我们的这个世界更像德州扑克赛场。

但是,请切记,即使如此,人生并非只是一个赌场,我们也不是孤注一掷的赌徒。

这个世界仍然有一些值得我们去探寻的密码。

人类并不擅长理性的赌博。(人类的生存和进化也受益于这种非理性)

特沃斯基的价值函数表明:

普通人很讨厌为不确定性下注,然而一旦下注失败就会变得非常疯狂。

就像一个老实人见到女生会脸红,可一旦着火就像变成了燃烧的弹药库。

普通人不敢赌,但是又偏好那种赔率大的游戏,并且不知道一个人最终的财富取决于多次下注的统计学结果,而非单次的输赢。

他们不能够忍受在不确定性中赚确定性的钱,宁可要大概率输掉的确定性。“全押”就是这种心理。

假如人生真的是一个赌场,最重要的是构建你的个人系统,让自己长期地玩儿下去,实现人生的遍历性。

这就是我所说的“人生算法”。

面对充满随机性的人生,我们应该感激这种设计,拥抱各类不确定性,善于选择,勇于承担,为未来下注,与外随机漫步,与内优化概率,并坦然接受各种结果。

对常识的尊重,简单的概率计算,结构化的思维,勇于实践,不断学习,发现内核,有助于实现个体的大规模复制。

假如你找到了一个长期办法,但若与时间是敌人,那么这个方法很可能是糟糕的办法。

列夫·托尔斯泰在《战争与和平》说:

“天下勇士中,最为强大者莫过于两个——时间和耐心。”

当然,我们还需要懂得一点儿数学原理,外加多多益善的好运气。

如某位德扑女冠军所说:

大量、长期、可重复的甜美,才是真正的甜美。