分享个人经验,保留阅读记录,做时间的朋友

如果说区块链将改变世界,且已成高层共识。

那么作为“工业党”的战斗堡垒,人民银行创造的DCEP就是已上膛的重磅炮弹。

当然,那些准备将项目捐给国家,技术维护核心,妄图火线入党戴罪立功的镰刀币们,又小心翼翼的删掉当初那些投诚言论,准备东风借力,再割一把。

别忘了,当正规军出山的时候,第一件事就是剿匪。

1

DCEP,指央行法定数字货币,名称由老行长周小川在2018年人大上一锤定音。

DC,指digital currency(数字货币);

EP,指electronic payment(电子支付)。

在货币三大功能:支付手段、记账单位、储值工具中,DCEP的字面意思显然更倾向于支付手段。

这是DCEP的第一个维度。

既然强调支付,那么这里需要厘清一个问题,即央行数字货币与移动支付的不同。

微信支付、支付宝这些移动支付,充其量算得上货币的“电子化”,我们在使用这些支付工具的时候,离不开与银行账户的关联,本质上是法币的一种数字化使用方式。

法定数字货币是法定货币在数字世界的延伸和表现,是一种新的货币形态,他可以不依赖银行账户,与之是一种“松耦合”的方式。

可以理解为一段不依赖任何银行账户的代码,这就和比特币钱包里面存得比特币类似了。

▲

一种比特币钱包的造型 | 来源:网络

这就意味着与“电子化”货币各家企业、机构独立记账不同,法定数字货币是央行记账,全国公用一个账本。

换言之,DCEP的发行是中心化的,由人民银行掌控,这与比特币等所谓去中心化的“发行”(挖矿等等)有本质的不同。

而且,DCEP的债务人是央行,而比特币等加密货币没有债务人,也就是说本质上比特币等加密货币就是个击鼓传花的资金游戏。

而与比特币类似的是可以不依赖银行账户,乃至没有通信网络的情况下进行面对面扫码交易。

这样,既满足了交易方对匿名支付的要求,又能在违法犯罪发生时能被央行所监控。

也就克服了现有M0(纸钞和硬币)容易伪造、携带不便、发行流通成本高、存在用于洗钱、恐怖融资等问题。

2019年8月10日,在第三届中国金融四十人伊春论坛主论坛上,IMI学术委员、中国人民银行支付结算司副司长穆长春表示:

经过五年研究,央行数字货币可以说是呼之欲出了。

他介绍了央行数字货币的设计理念和技术架构,有以下要点:

1.为满足零售级别的高并发性能,纯区块链架构无法达成要求。

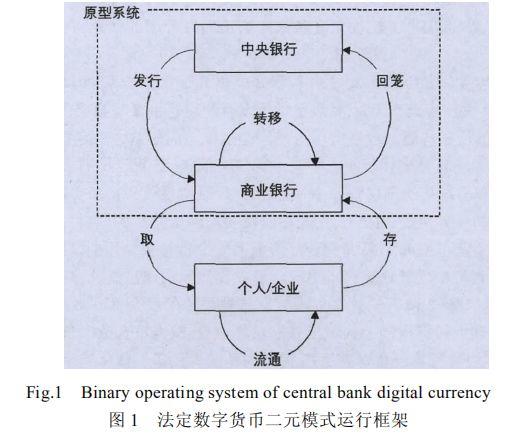

2.央行数字货币采用双层运营体系,央行做上层,商业银行做第二层。

3.双层运营体系不会改变流通中货币债权债务关系,为了保证央行数字货币不超发,商业机构向央行全额、100%缴纳准备金。

4.不预设技术路线,从央行角度来讲,无论你是区块链还是集中账户体系,是电子支付还是所谓的移动货币,你采取任何一种技术路线,央行都可以适应。

5.DC/EP一定要坚持中心化的管理模式。

6.现阶段的央行数字货币设计,注重M0替代,而不是M1、M2的替代,对于现钞不计付利息,不会引发金融脱媒,也不会对现有实体经济产生大的冲击。

7.Libra也是用所谓的100%的储备资产抵押,但是它并没有把自己限定于M0,可能出现货币超发的情况。

8.央行数字货币是可以加载智能合约。

这大概是目前关于DCEP各种说法中比较权威的声音,内涵丰富,每一点都可以单独成文。

本文的重点并非讨论DCEP实现的技术细节,而是DCEP将带来什么重要变化。

鉴于此,君临最为关注的是第3、6点。

2

商业银行天生都是双子座。

光明的一面,银行像白莲花一般,为社会公众提供支付等金融服务,类似公用事业,需要平稳运行。

黑暗的一面,银行像危险的赌徒,寻找有利可图的信贷对象和投资机会,在获得高收益的同时承担波动风险。

那么公用银行和赌场银行的双宿双飞,必然引发深层次的精神分裂。

即收益由赌徒个人获得,亏损则需要纳税人承担。

这便是08年金融危机的历史教训。

当然,如果是百分百的原教旨市场经济,不存在监管,那么市场会用破产来惩罚赌徒银行,最终由群众来筛选那些经营稳健,信誉好的银行。

但这并不能杜绝一家历来信誉良好,规模巨大的银行突然来了位醉醺醺的行长,大赌特赌输个精光,大量储户无法兑现现金,容易引发社会动荡。

▲

1948年,正在挤兑黄金的上海市民 | 来源:《旧中国通货膨胀的恶例-金圆券发行内幕初探》

显然,这是现代国家不能容忍的。

日常的解决方案当然是加强监管,但监管又是个悖论。

一方面,金融混业经营,理论上可以提高业务之间的协同性,提高金融机构配置资源的能力;

另一方面,监管的加强,又会遏制这种效率的提升。

银行的双子面貌和监管悖论,源自人们内心深处无法抑制的原始欲望,就像人性的隐喻是一个矛盾的集合,既依赖安全,又向往自由。

为了克服这种两难尴尬,大萧条后芝加哥大学的几位教授提出一种银行改革建议。

即要求银行存款由100%的安全性资产支持。

这就是所谓的“为了保证央行数字货币不超发,商业机构需要向央行全额、100%缴纳准备金。”

这就非常有意思了。

100%准备金意为银行必须持有所有储户的存款,用于借贷的资金只能来源于银行股东的资本。

▲

在DCEP的二元框架里,银行只是个渠道二传手,无法凭空记账产生央行法定数字货币 | 来源:《中央银行数字货币原型系统实验研究》

换言之,在DCEP这套运行机制里,阉割了商业银行创造货币的能力,相当于分立了银行的货币支付和信用创造(金融)。

注:所谓银行创造货币,指银行通过借贷方式凭空记账创造新的货币,即借贷创造货币,还贷消灭货币,在法币的世界里,央行凭空记账的货币为本位币,商业银行凭空记账的货币为信用货币,虽然在现实中我们拿到的都是人民币,但本质上是有区别的。

既然如此设计,那么意味着未来通过DCEP,清晰的界定了本位币和信用货币,虽然都是法定货币,但兑付能力是不同的。

别低估这种界定,这等于解决了商业银行双子座精神分裂。

试想,将公用银行和赌场银行划分楚河汉界后,就可以对赌场银行放松监管,使其能权责匹配,让银行的风险业务受到市场纪律的硬约束。

既解决了安全的问题,又解决了效率的问题。

银行历来有“大而不倒”的传统,通过规模绑架社会的野心。

虽然社会主义的银行理论上不能成精,但从海南发展银行到汕头商业银行,再到最近的包商银行,乃至曾经“技术性破产”的几大行。

历史证明由凡人组成的银行依然不能摆脱人性贪婪的诅咒,有形之手的摆布。

或许不远的将来,在金融科技的加持下,金融不稳定的根源将被连根拔起。

3

货币起源于债务,那么货币的发行有两种渠道:

一为财政投放,是本位币,表现为现金;

二为信贷投放,是信用货币,表现为银行存款。

这两者的区别在于,本位币是“不可兑换”的,因为其本身就是记账工具,持有者不可能要求央行将本位币兑换为面包可乐或者其他商品。

银行存款就有兑换问题。

正常情况下,银行存款和现金可以互换,即从银行取现,但一旦银行破产,或者类似包商银行的“信用风险”,如果不是社会主义制度的优越性,储户就不能将其存款足额兑换为现金。

在这一点上,无论是资本主义还是社会主义的银行都是一个德行,不善于平均财富,却都善于平均贫穷。

▲

2014年,有储户取现遭到射阳农商行以未预约为由的拒绝,引发了一轮挤兑风潮 | 来源:网络

那么DCEP的定位是替代M0,也就是现金,是央行的负债,流动性最强。

经济学的道理千万条,无非是在普遍稀缺的世界中有意无意的运用取舍二字,如果人们选择了流动性(支付便利),意味着放弃了利息收入。

假若DCEP对持有人付息,代表着它变了味,成为类似银行存款或国债的资产,会抢了商业银行的生意。

既然DCEP定位M0,且强调支付手段,那么注定需要币值稳定,就不会付息。

另一件有意思的事就来了。

相较于银行存款,DCEP有中央银行背书,无兑付风险,且支付不依赖银行账户,流动性、便捷性更强,与活期存款那点可怜的利息收入比起来,很可能导致居民选择流动性,放弃利息,进而催生的“存款搬家”。

众所周知,银行靠“利差”生存。

利差由两部分构成:

一部分是银行识别贷款风险的回报;

还有一部分是银行向公众提供流动性的回报。

后者的意思是指,公众为了把一部分财产放在安全性和流动性更高的资产上,比如活期存款,愿意接受较低的利率。

实质上,这是一种“铸币税”,银行满脑门揽储放贷,拥抱利差的背后,就是在追逐铸币税。

为什么金融行业利润冠绝A股,天底下还有比铸币更好的生意吗?

好了,我大央行DCEP从天而降,用中央银行的骄傲和伟岸身段,替代了一部分而且可能是大规模替代了商业银行向公众提供流动性的使命。

这就意味着一大块“铸币税”从银行手中回到了人民,哦不,是人民银行手中。

这笔铸币税有多大呢。

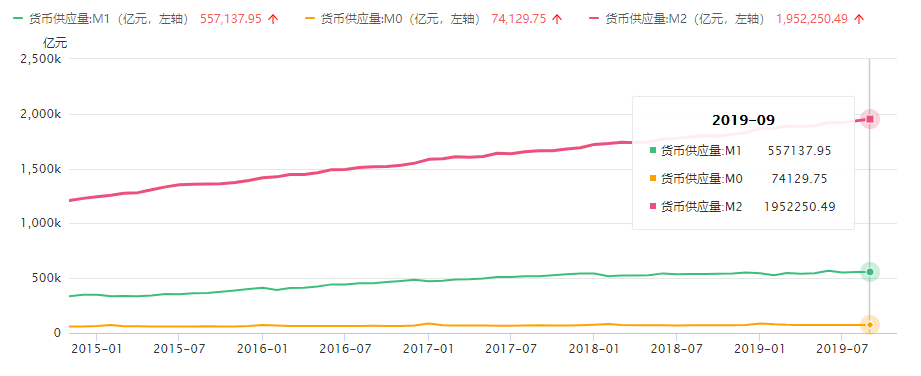

截至2019年9月,M2的余额是195万亿,今年大概率突破200万亿。

假如M2每年增长8%,就是16万亿,如果增量里有两成是DCEP的话,就是3.2万亿。

去年,全国一般公共预算收入18.34万亿,支出22.09万亿,赤字也就3.75万亿。

这3.2万亿平分到13亿每人头上,当然,比起直升机洒钱,DCEP能更低成本容易做到,每人可得2K+,这得卖多少酱油、家具家电,烤串啤酒,极大促进中低收入阶层消费。

就算不分到人头,减税也是极好的,再不济多下几艘航母搞搞环岛游也不错。

在这一点上,央行的野心不可谓不小,一个拥有更大“准财政”能力的央行,可谓多年的媳妇熬成婆,可以在其他部委前抖一抖了。

央行瞎推一次政策,市场会当天打脸,认知水准和纠错周期高度相关,比有些部委几十年才能见到恶果的政策快得多。

多年在市场博弈中的经历,让央行的政策理性的多,也更市场的多,一个更强势的央行绝对不是坏事。

4

君临尚且未谈DECP对人民币国际化,以及可能导致的资本自由兑换,国际支付体系的挖角,还有技术路线的演进,产业链的影响,对支付格局的冲击。

光是准备金和M0替代且不付息,DECP就能整出如此惊天动地的大动静。

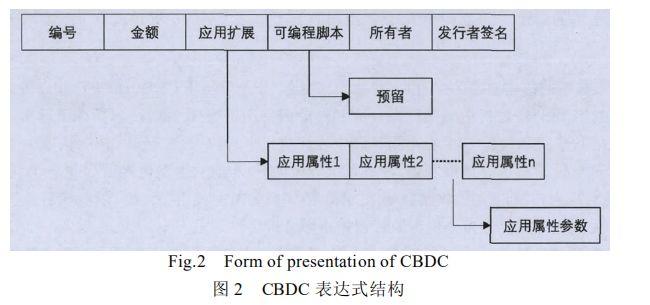

▲

央行数字货币表达式结构的灵活性和可扩展性,意味着其玩法无限 | 来源:《中央银行数字货币原型系统实验研究》

货币作为经济的血液,其变革的重要性可谓凌驾于整个经济之上,更别说对现有商业银行体系的冲击。

君临认为,DECP最终落地,对商业银行绝对算不上好消息,论技术比不上大厂,论创新比不过民营企业,但大而不倒的商业银行慢下来了,对中国经济来说,也许算不上坏事。

最后姑且总结下:

财经财经,财政金融两家的工作对象,无非是四手联弹货币这架钢琴。

不能指望一篇文章说清个人如何奋斗,也不能奢求一篇文章道尽DECP的历史行程。

到底是弹出《东风破》还是《社会主义好》,还需要两者的和谐并进,不忘初心牢记使命。

但无论是成方街32号、还是三里河南三巷3号里的技术官员们再勤勉奉公,技术高超到财政货币政策完美无缺,依然无法取代人民群众的主动创造。

工具只能帮助提升人类效率,但无法驱使懒汉去工作。

财富归根结底是人创造的,而创造财富需要平等参与的机会。

机会,一部分来自技术的进步创造的增量机会,还有一部分来自更自由灵活的制度安排解放的机会。

从DECP到大基金二期,从改革攻坚到开放扩大。

所幸的是,我们的国家正在聚精会神的做这两件事。

参考资料