还没吃过伟哥,你是幸运的。

前阵子我在网上冲浪时,看到了一条颇具喜感的新闻。

因为说中国有1.4亿人阳痿而被罚款?这常山药业是不是有点惨?

阳痿其实就是勃起功能障碍,有人称其为不举,也有人称其为性无能,更有人喜欢叫它的英文名:ED。

如果想要快速直接地让一个男人恼羞成怒,只需要对他说:“你是不是阳痿啊?”

虽然伤害性不大,但是侮辱性极强。

“阳痿”二字,足以让任何曾经闻鸡起舞的男人闻风丧胆、闻之色变。随着年龄的增长,越来越多的男人会发现,自己除了头发变少变白以外,铁棒也不再一柱擎天了。

▲张三丰的头发都白成这样了还能一柱擎天

性能力往往代表着一个雄性的尊严,很多人一方面绞尽脑汁想要重现往日雄风,一方面对于自己的萎靡矢口否认。充分体现了那句话——除了嘴硬,哪儿都不硬。

我们的爹号曾写过一篇文章,描述了当代男性对自身性能力逐渐衰弱的各种补救办法,有人发明了保健内裤,有人发明了补阳器。其中,最为科学且被大众所接受的办法就是服用伟哥。

而被罚款的常山药业,正是生产伟哥的药企之一。被罚60万那真是没冤枉它,至于为何,您且听我一一道来。

常山药业是河北石家庄的一家上市公司,虽然因为阳痿被罚了钱,但常山药业的主要业务并不是做伟哥,而是做肝素原料药和制剂。

早在2018年5月16日,常山药业就发布了一则公告,表示其全资子公司常山生化药业已经获得了生产枸橼酸西地那非片剂的证书,也就是能生产伟哥了。

常山药业还在公告中为伟哥勾勒出一片美好未来。它说国内有1.4亿人阳痿,假如这1.4亿人里有30%的人接受治疗,那就是4200万人。

大家都是要过性生活的,如果这4200万阳痿患者每年多次使用伟哥,那么中国未来的潜在市场规模能达到百亿元,形势一片大好呀!

这份公告一经发出,常山药业的股价连续两天大涨20%。然后,常山药业的董事长带头减持,四名高管股东在5月17日一共套现了8764万元。

这自然引起了证监会的注意。“你这1.4亿阳痿患者的数据从何而来啊?”

常山药业的回答很有意思,“网上查的”,从国信证券和东吴证券的报告里拿的数据。东吴证券2017年的报告里说“中国阳痿人数约1.27亿”,国信证券2014年的报告里说中国阳痿人数1.4亿。

没有经过调研验证的数据,准确性都不确定就敢在公告里说,常山药业大大地误导了投资者。事实上,常山药业两日涨停以后,股价一跌再跌,不知道有多少人被割了韭菜。

罚款,罚款,一定要罚款,不罚款,股市哪有美好的未来?两年半以后,常山药业被证监会罚了60万,其董事长和董秘一人被罚30万,一共120万。

按照减持均价来计算,常山药业董事长套现了5872万元,最后被罚30万,公司还上了个热搜,这波不亏,而且血赚。

你kin你擦,前有獐子岛的扇贝,后有常山药业的阳痿,老韭菜对你们这些瞎讲故事的公司真是无奈了。

其实,中国到底有多少阳痿患者很难说清,这种难以启齿的病症谁没事满大街说去呢。诚如我二次元虎哥,也只敢当街大喊“我是SB”,但如果他大喊“我有阳痿”,那节目效果会更棒。

平安证券在2015年的研报里称中国有8000万阳痿患者,东兴证券在2017年的研报里称中国有1.3亿阳痿患者,另一个做伟哥的药企——广生堂在2016年的公告里保守估计中国有2000万阳痿患者。

各方数据暂且不论,中国人口众多,多数中老年男性患有阳痿,甚至有些青壮年男性都有阳痿。可以说,踏进了伟哥这条路,就等于进入了发财的快车道。

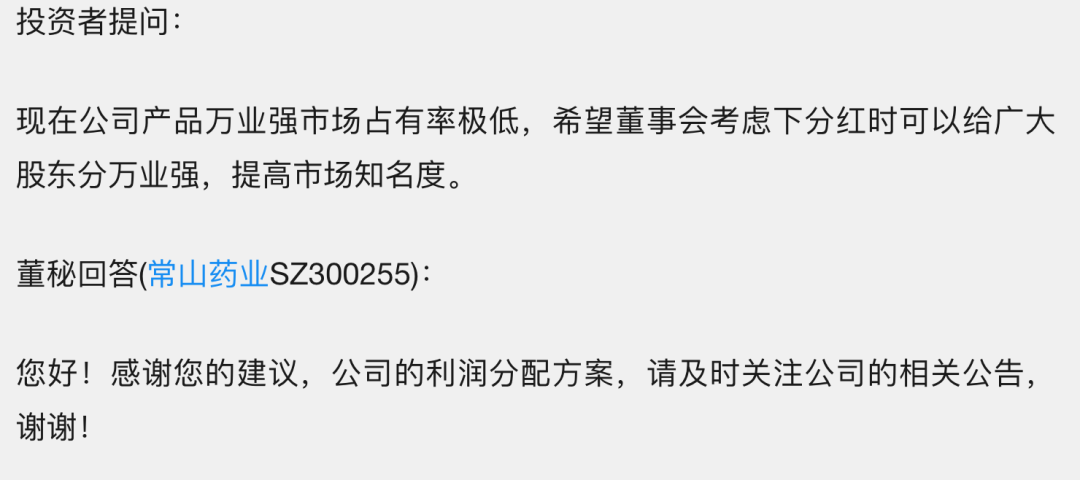

而常山药业生产的伟哥名叫——万业强,在中国的伟哥市场中只是一个小透明。

真正被广大男性记在心中的伟哥,是美国辉瑞生产的万艾可,2片售价100多块钱。被大家认可的国产伟哥,是广州白云山生产的金戈,每片售价20多块钱。

▲从左到右:万艾可、金戈、万业强

而万业强只占据了很小的市场份额,售价也不贵,25块钱两粒,算是“大牌平替”。在金戈和万艾可等伟哥巨头之下,万业强想打出一片天,提高品牌知名度很难。

甚至有股民向董秘提议,在股东分红的时候,能不能给大家发点万业强,这样可以提高万业强的知名度。能想出这种鬼点子,真他娘的有你的。

当然,万业强只是中国伟哥海洋中的一朵小浪花。很多人不知道的是,在中国这片土地上,曾经上演过一场“中国伟哥之战”。

这颗让男人一展雄风、重建自信的小药丸又有什么故事?咱们接着说。

目前,市面上的伟哥分为三种成分,分别是美国辉瑞制药的西地那非、美国礼来制药的他达拉非、德国拜耳制药的伐他拉非。虽然都是伟哥,但起效时间、用药量、药效时长和副作用都不同。

美国辉瑞制药是伟哥的祖师爷了,西地那非原本发明出来是用于缓解高血压和心绞痛的,但是临床试验却失败了。

因为很多男性试验者在试过西地那非后,心血管反应一般般,可下体却梆硬了起来。一位实验人员眉头一皱,发现事情并不简单,随即向高层上报了这一情况。

有心栽花花不开,无心插柳柳成荫,西地那非这才制成了日后被世人皆知的伟哥。

1998年,美国辉瑞制药正式推出了让万千男人重拾自信的Viagra(伟哥),上市七周后在美国每天能开出27万张处方。谁能想到,美国人民竟然如此之萎。

而那个年代的中国,正是保健行业繁荣的时候,各种奇思妙想的壮阳产品层出不穷。

2000年,辉瑞西地那非治疗阳痿的用途专利在中国获得了批准。与此同时,国内多家药企也在抓紧研发伟哥。

▲《谁说我不在乎》里,王志文给了冯巩两片美国带回来的小药丸

正当辉瑞准备在中国市场上做大做强再创辉煌时,国内药企在商标和专利方面让辉瑞体验了一把创业路上的坎坷。

“辉瑞,来中国指定没你好果汁吃,威尔曼,整个活儿!”

1998年,孙明杰的威尔曼药业在辉瑞注册“伟哥”商标的前两个月,抢先一步完成了注册。这个男人,在日后给辉瑞下了不少绊子,堪称“抗击进口伟哥第一人”。

“伟哥”二字,无疑是Viagra最信达雅的翻译了。眼见“伟哥”商标注册失败,不想拖药品上市进度的辉瑞只得改用“万艾可”作为商标。

而注册了“伟哥”商标的威尔曼药业,也有自己的壮阳药品。借着“伟哥”商标,威尔曼药业卖药卖得风生水起。

▲威尔曼药业的壮阳药品

辉瑞太不甘心了,于是在2005年起诉了威尔曼药业和其销售商,誓要拿回伟哥商标,但法院最终裁定威尔曼药业拥有“伟哥”商标是合法有效的。至此,美国辉瑞彻底断了对“伟哥”商标的念想。

而在专利方面,辉瑞也遭遇了“国产伟哥联盟”的抵制。

国内药企没有伟哥的生产批准,被专利保护的辉瑞难逢敌手,国内药企可不能就这么眼睁睁地看着辉瑞独吞伟哥市场这块大蛋糕。

2001年10月,天津联想、通化鸿淘茂、成都地奥、广州白云山等16家企业联名向国家知识产权局申请——“撤销美国辉瑞伟哥在中国的专利权”。

2004年,国家知识产权局裁定万艾可的专利无效,“国产伟哥联盟”小胜一局,为此他们还开了一场庆祝会。

但“国产伟哥联盟”高兴得太早了,辉瑞怎么会就此罢休呢?随后,辉瑞开始了反击,一场专利的战斗再次展开。

2006年,这场拉锯战迎来了最后的结果。辉瑞拿到了专利保护,国内药企在2014年之前不能生产仿制伟哥。

最终,美国辉瑞获得了专利战的胜利。而此时,德国拜耳制药的艾力达和美国礼来制药的希爱力也已经进入中国,进口伟哥“三分天下”,伟哥市场数年的统治生涯就此开始。

眼见辉瑞在中国吃得满嘴流油,国内药企在一旁看得眼都红了,他们迫切地盼望着万艾可的专利保护能够早一点结束,这样他们就可以靠着低价优势实现弯道超车了。

这在韩国和泰国已经有了前车之鉴。

2012年,万艾可在韩国的专利保护失效,到期的第一天,市面上就出现了28种形态和用量各异的仿制药,并且只需万艾可三分之一的价格就能买到一粒。

▲韩国伟哥Hippigra

而泰国的药企就更狠了,万艾可专利保护期一过,仿制药的价格竟然只有万艾可的十分之一,倒逼辉瑞自行把万艾可的价格降了30%。

“把伟哥的价格打下来!”

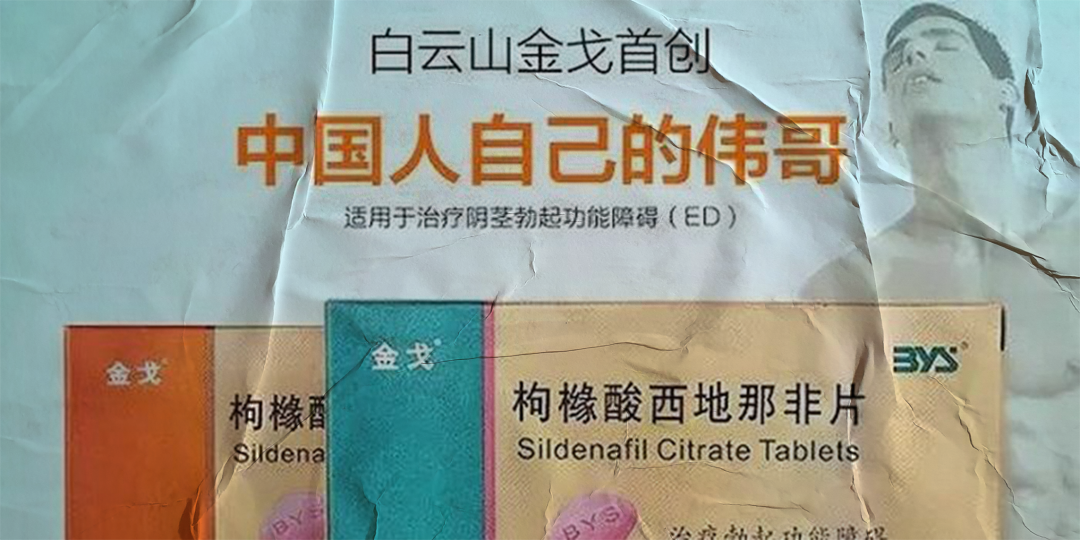

2014年5月,万艾可的专利保护失效。同年9月,广州白云山便火速推出了仿制药——金戈。而这时,国人早就对伟哥习以为常了,这也归功于进口伟哥此前在中国为伟哥做出的宣传。

打着“中国人自己的伟哥”这一旗号,再加上比万艾可便宜太多的价格,短短几年的时间,金戈便迅速抢占了万艾可的市场,销量连年走高。

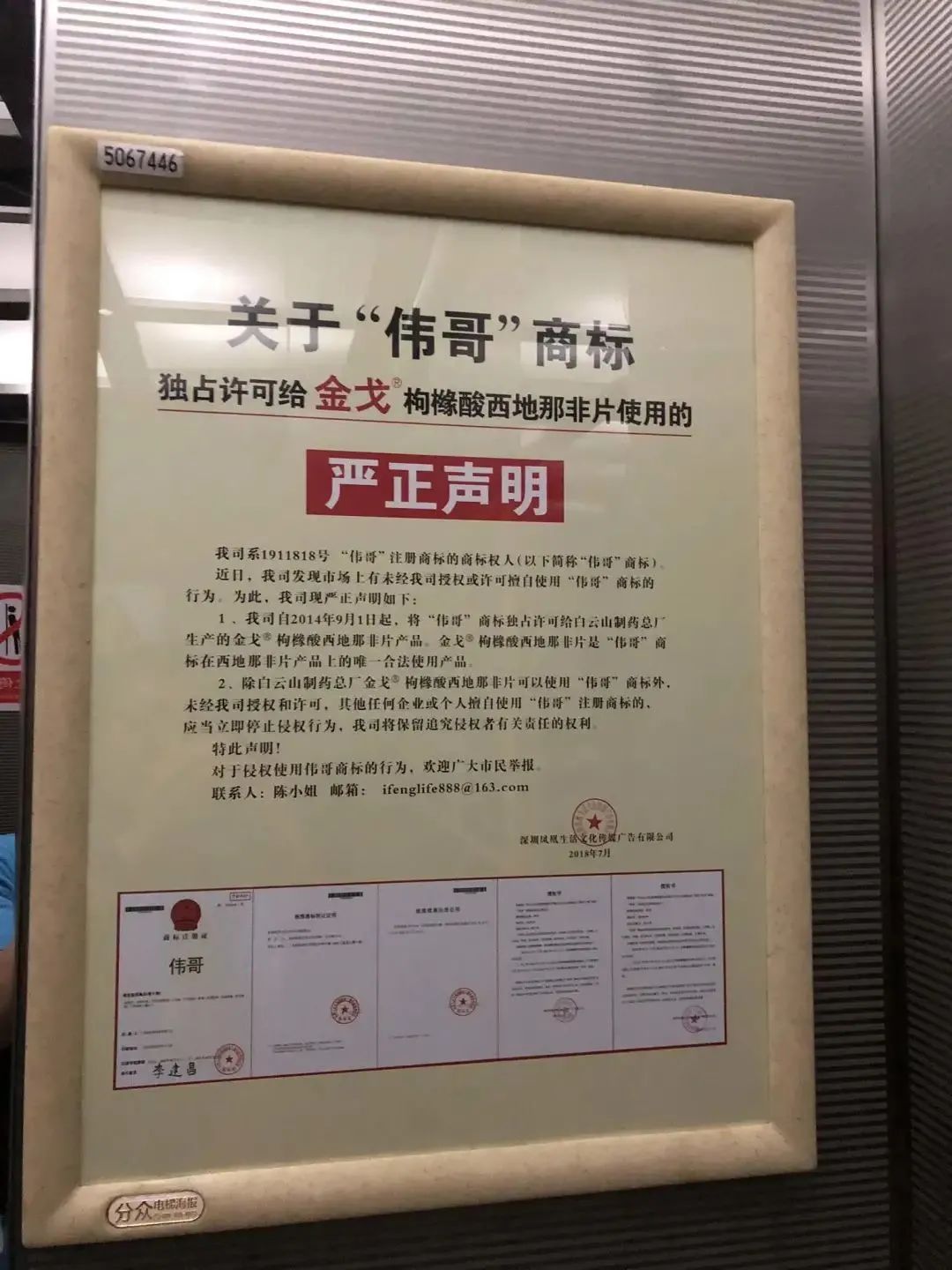

此前抢注了“伟哥”商标的孙明杰,在2018年还把“伟哥”商标独占许可给了金戈,双剑合璧,两方一起揍辉瑞。

▲孙明杰还出了一个严正声明

2019年,金戈的销量达到6175.94万片,占据了48.1%的伟哥市场份额,而2015年,金戈的销量还只有1495万片,四年销量翻了四倍。

因为大家都知道伟哥=万艾可,而万艾可也一直以“伟哥”的名号在宣传。2020年,孙明杰直接把辉瑞告上了法庭,要求有关部门对辉瑞处罚100亿元人民币。

孙明杰表示,愿意把这100亿全部捐出,赠予贫困家庭与阳痿病人。简直是“正道的光,洒在了大地上”。

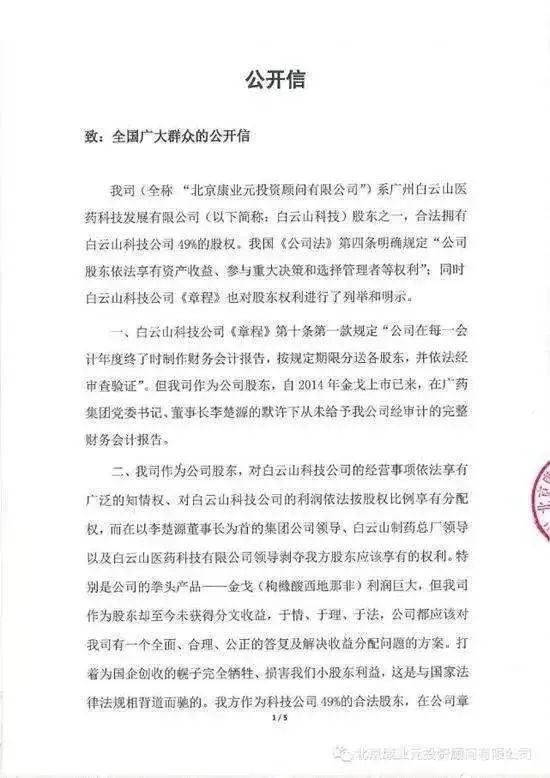

就在广州白云山闷声发大财之时,金戈却“后院起火”了。2019年7月,北京康业元投资一封举报信拉开了与广州白云山的撕逼大战。

▲北京康业元的举报信

原来,北京康业元和广药集团共同持有广州白云山医药科技发展公司的股份,北京康业元持股49%,是二当家的。二当家举报大当家,很明显,这是分钱没分好,互相拔了刀。

这场撕逼大战是一场闹剧,但康业元也暴露出了金戈的高毛利。金戈的生产成本才1.5元,但出厂均价则是22元,刨去各种成本,每片仍然有16元的纯利润。

而广药集团也曾在2019年的年报中披露过,金戈的毛利率高达90.65%!2019年,金戈贡献了7.53亿元,这么一算,纯利润就有6.83亿元!

广药集团左手王老吉,右手金戈,手握两大“现金牛”,赚得是盆满钵满。也怪不得有这么多药企争先恐后地想要在伟哥市场上分一杯羹了。

但伟哥的暴利时代已经进入尾声,随着越来越多的竞争对手进入市场,低价策略让伟哥的价格也在不断降低。

2020年8月,齐鲁制药的千威西地那非以每盒(7片)69.9元的价格在药店上架,等于说每片10块钱,伟哥的价格又刷新低。

在全球市场上,万艾可也跌下王座,销售额被希爱力反超。而中国市场又有一众仿制药在虎视眈眈。曾经的伟哥王者——万艾可,正在逐渐走向衰落。

2019年末,中国男性总数达到7亿1527万人,按照常山药业说的1.4亿阳痿患者来算,那么每5个男性中就有一个人不再硬邦邦。

我只知道,我不痿,我的同事不痿,我的老板霍大发不痿,点在看和点赞的读者也不痿!

转自:https://mp.weixin.qq.com/s/zTo9q8Qf-wzTxwV6SqCtCA