地产公司有大量的隐性债务,一旦暴露、后果不堪设想。

1

恒大危机仍在发酵。

自上周恒大理财因产品到期无法兑付以来,才短短几天时间、通过互联网的快速传播就已尽人皆知,并产生了巨大的负面舆情、以致影响到公司的房产销售。

想想也是,如果地产商面临资金链断裂的风险、谁又敢买它的房子呢?毕竟大家都怕房屋质量不达标、绿化景观缩水、房子延期交房…更重要的是项目烂尾啊。

恒大集团最新发布的公告提示风险:本集团预期9月物业合约销售持续大幅下降。给出的理由是“持续负面新闻报道”影响。

其实关于“恒大债务过高、债务额成谜”的负面舆情早已出现,只是恒大理财的兑付危机成了压垮2万亿资产“骆驼”的最后一根稻草。

去年9月,网上流传一则恒大请求广东省政府支持资产重组的报告,已显示公司面临着资金危机。结果证实恒大和深深房重组失败,随即公司面临战略投资者巨额债权到期需要偿还的压力…后在多方谈判下,这一危机暂时解除。

可这只是更多坏消息的开始。

几乎是恒大发出请求信的前后,监管层发布了地产商融资的“三道红线”制度…简单可以理解为,当地产商的负债过高时、不允许再新增有息负债。

而对于像恒大这样的高杠杆房企来说,融资借钱是筹集资金的最重要来源——项目建设、供应商货款、人员工资、甚至到期借款的归还都需要钱。

于是我们看到了,网上陆续爆出恒大的部分商业承兑汇票无法兑付,接着爆出部分楼盘因建筑商拿不到工程款而暂停施工、再往后就是愈演愈烈的债务危机负面新闻,以致在最近的理财暴雷中达到高潮。

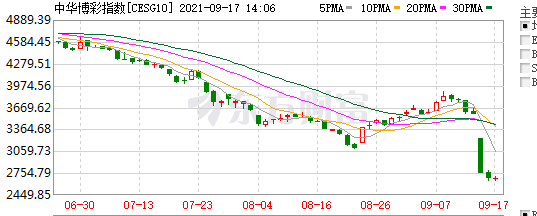

6月底,恒大对外宣布其净负债率已降至100%以下,顺利实现三条红线中的一条变绿。看似情况正朝着好的方向演变,怎么才几个月时间就出现了如此大的转弯呢?

隐性负债!

地产商的有些负债是隐性的、是不体现在财务报表上的、是大家根本看不到的,但它又实实在在的存在。这些隐性债务同样需要清偿,可一旦无法按时清偿、就会引爆整个债务链条。

为了规避监管和方便融资借钱,不少地产商都会累积大量隐性债务、甚至把显性债务转移为隐性债务。

这才是地产最大的雷。

2

地产商都有那些隐性债务呢?

1)应付款和预收款。

应付款主要是欠供应商的钱,如材料款、工程建设款等。如恒大欠油漆厂家三棵树的货款、欠装饰公司金螳螂的工程装饰款、当然还有其他建筑商的工程款等,这些应付款主要以承兑汇票的形式出现、可当汇票无法承兑时汇票也就废纸一张。

预收款主要是房子的订金或预付款(如购房认筹金等),虽然还不是公司的收入、但可供公司使用,一旦客户不定房子时钱是得退还的、实质是公司的债务。

从恒大的年报显示,虽然明面上的银行贷款、公司债务等负债在下降,但应付款和预收款的负债却在增加。

怎么理解呢?

可简单理解为本应支付给供应商的钱、被用来还债了,本应退给购房人的认筹金没有退、而被用来还债了。

看似债务减少了,其实是把债务隐藏起来了。

2)内部集资自融。

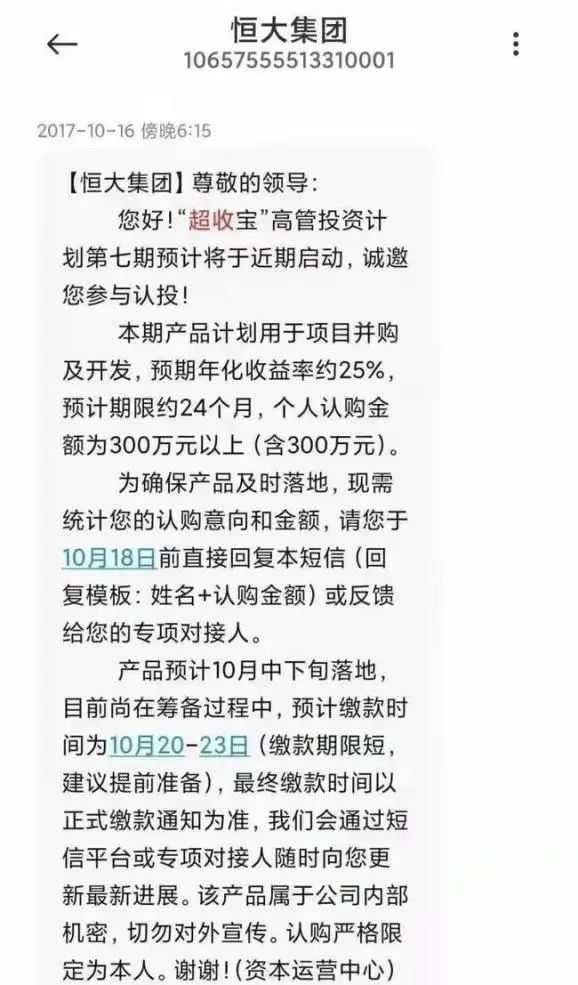

恒大理财的购买者多是内部员工及现有业主,员工在考核压力不得不自掏腰包认购、业主在高收益诱惑和对地产商的误信下购买。表面看收款方多是上游供应商、但实质都跟恒大有千丝万缕的关系,所以恒大理财更像是内部集资的自融行为(当然这还需要官方认定)。

其实不仅恒大,很多地产商都向公司员工及业主发售理财产品、其实就是内部集资,理财金额低至10万起、年收益大概在8%左右。

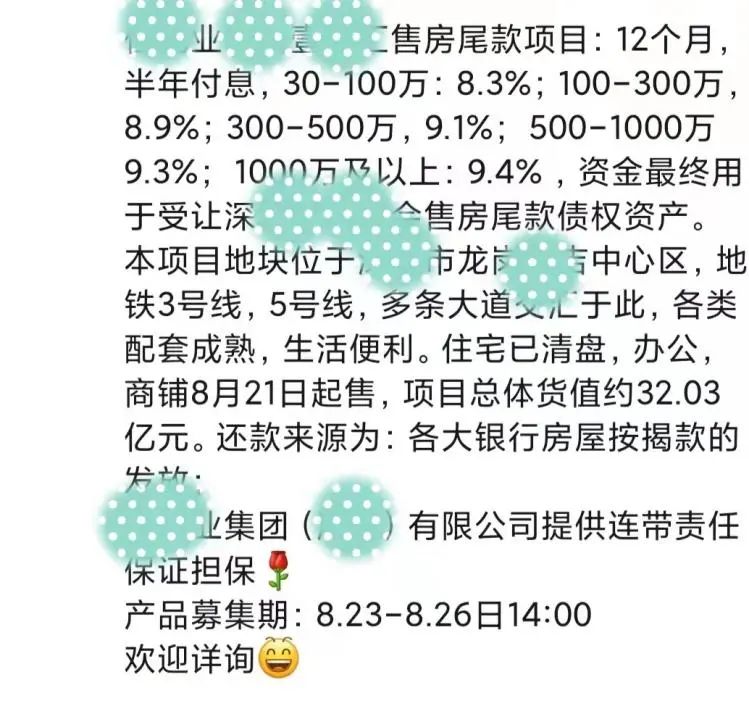

除了这些集资自融,地产公司还通过关联基金公司向不特定群体发行私募产品、为地产项目融资。募集来的钱并不是直接打入地产公司账户,而是经过多个公司主体后把钱转进来、也不体现在公司的明面负债上。

而这也构成了公司的隐性债务。

3)明股实债融资。

因为限制资金流入楼市、限制地产商借钱负债,但对有资金的人或公司投资地产没有限制、所以有些债务资金就以股权投资的形式进入。

一般是这样操作的,资金方出资成为某个地产项目公司的股东、但会跟项目公司上面的集团公司签订一份股权回购合同……回购股权的溢价就是债务的利息。

表明看是入股、是以入股金额来承担项目投资的风险,可实质是债、是有固定收益的保本保息的债务。当然会有一系列的保证,如大股东、甚至公司高管个人要承担连带责任担保等,确保股权能溢价被回购。

除此之外,一些地产商还会利用关联的金融机构进行隐性融资,比如X大借用恒大人寿和盛京银行、宝X利用前海人寿等。

这些隐性债务规避了监管、供给了资金,但也隐藏了更大的雷。

3

高杠杆高负债是把双刃剑,既可以助力企业快速发展、做大资产,也可以反噬企业陷入债务泥淖…这就要看是在顺周期、还是在逆周期了。

这个周期包括政策周期、资产周期、信贷周期等。

而这就需要企业对宏观政策、经济环境、周期循环进行准确的判断,否则会难以抽身、甚至被市场出清…在本应收缩杠杆和债务的下行周期里,非要肆意杠杆扩张、与趋势做对,只会自寻死路。

华夏幸福、泰禾、蓝光、恒大、宝能等较为知名的房企,大多因为误判形式、踩错周期而出现债务违约、陷入危局。

房地产牵扯到上下游近百个行业,不仅关系着国民经济、也关系着百姓就业,又因为房地产是资金密集型行业、一般都是高杠杆高负债运作,一旦出现任何闪失、很容易引发金融系统性风险,所以对楼市的调控、对房地产债务的监管越来越严。

也因此,监管层才陆续出台了地产商的三道红线制度和银行房地产贷款集中度管理制度、就是为了避免贷款债务过度集中于房地产而隐埋风险。

但有些地产商为了规避监管、为了能继续融资高杠杆运作,会千方百计的隐藏债务、让监管层检查不出来,可在去杠杆稳楼市的大周期环境下,这些隐性债务很容易暴露暴雷,最终会摧毁企业。

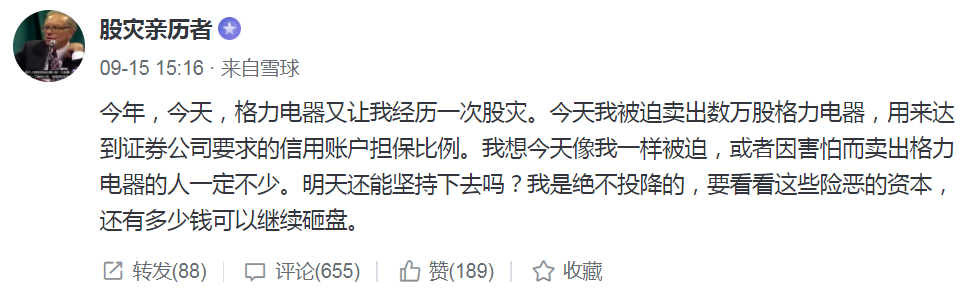

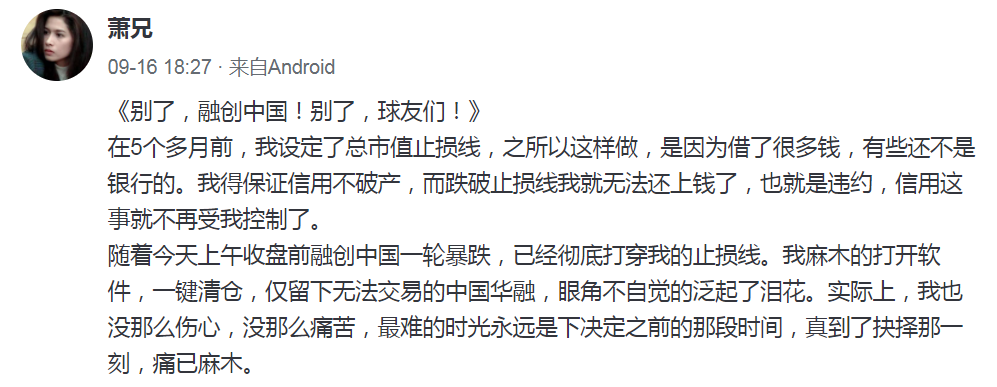

房企出现现金流危机也并不可怕,只要销售正常进行、有资金回流尚能慢慢缓解,但问题出在人的情绪会传染…本来想买某个房企房子的,但因为负面舆情的冲击,会担心房屋质量、绿化装修、甚至惧怕停工烂尾,本来想买的也不买了。

若照此链条发展下去,就会形成恶化的正反馈、最终吞噬企业。

恒大理财的兑付危机正在揭开隐性债务的面纱,随着楼市调控的深入、会有越来越多房企的隐性债务被暴露出来。

随着隐性债务陆续暴露,更多地产的雷、也将被陆续引爆。

转自:https://mp.weixin.qq.com/s/edZ9TiO7yTU8rk_7hF5CeA