跳至内容

前两天看到一个有意思的观点,讲的是有关投资的悖论,大致是这样:

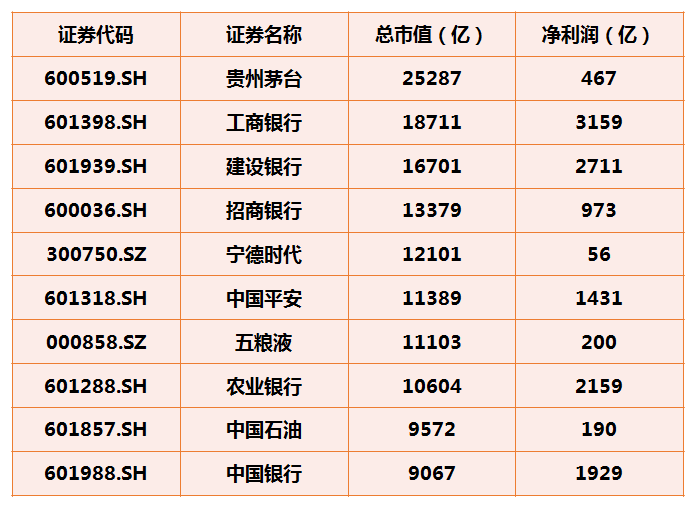

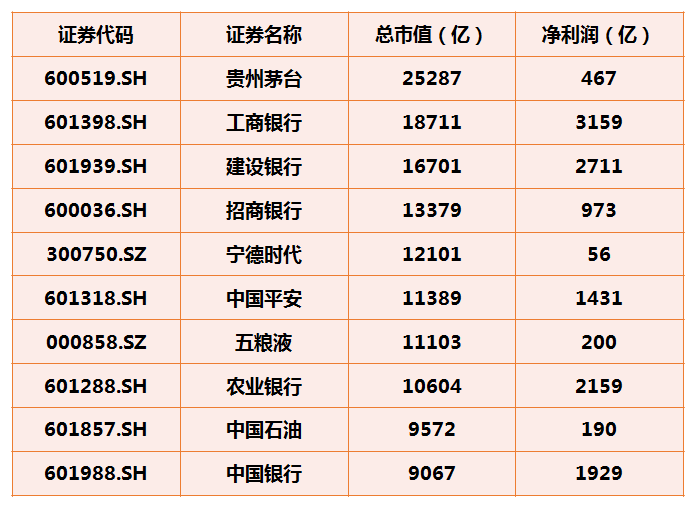

宁德时代这两年一顿狂涨猛如虎,如今已经超过平安、五粮液、农行等传统大佬,跻身A股总市值前五名,排在它前边的只有茅工建招,这意味着市场认为宁德时代的价值高于农行。

第一种,做为普通股民,你更喜欢买宁德时代还是买农行呢?按照现如今的情形看,答案显然是宁德时代;

第二种,给你个机会当董事长,你愿意当宁德时代的还是农行的,即使抛开农行的行政级别不说,估计绝大部分人都会选农行,毕竟四大行董事长能调动的资源要远远高于宁德时代;

第三种,你有1.2万亿现金,愿意全资收购宁德时代还是农行,正常人应该都会选农行,因为农行一年的净利润是2000多亿,宁德时代只有50亿,买了农行,光靠未来5年的净利润就能再买一个宁德时代,反过来则需要180年。

发现问题没,站在大股东和小股东的视角,会得出完全不同的答案,这是为什么呢?

这个悖论不仅适用于宁德之于农行,跟其他几位大佬比也一样,每一个的盈利水平都秒杀宁德时代八条街,却不得不跟它平起平坐。

往小了说,这是大股东和小股东的思维差异,往大了说,能牵扯出一个更深层的东西:我们这个市场,到底,拿什么,来定义估值。

先说小的,我在工作室讨论了一下,觉得大小股东的思维差异来源于对收益的诉求不同。

在市场的普遍认知中,描述收益都要加个”率”字,属于百分比数据,这么做的好处是可以横向对比,你有1000万,我有10万,通过收益率能看出咱俩谁的投资回报更高。

还是1000万和10万的问题,你赚10%就是100万,我要赚1000%才是100万,咱俩的底层基础不同,因此想要达到同样的绝对收益,在收益率的诉求上就会有巨大差异。

说白了,你有1000万,我有10万,咱俩的真实诉求不是赚一样的百分比,而是赚一样的金额。

所以小股东更愿意博弹性大的品种,这样才有赚100万的机会,而大股东只需要在低弹性、高稳定性的品种里躺平就可以。

假设你有10万,别人告诉你炒股一年赚1万,可能你就没什么兴趣了,凡是进入A股的小资金选手虽然嘴上说挣点买菜钱就行,实际上内心深处都抱着致富的梦想,盼着哪天搞个大牛股挣他娘的100个达不溜。

有这种想法,指望小股东买农行的确不现实,干弹性就完了,干,别犹豫,让二营长推出意大利炮使劲干。

肯定不能单纯的看盈利规模,这个问题不仅体现在宁德时代上,包括茅台也一样,净利润不到500亿,是工行的1/6,建行的1/5,平安的1/3,农行和中行的1/4,看上去很弱鸡,但市值上却能对它们形成碾压。

说明定义估值不是光看利润,还有两个更重要的东西:成长性和确定性。

说的更直接一点,成长性对标的是赛道,确定性对标的是龙头。

赛道足够宽,说明市场规模足够大,进而给公司市值扩张带来可能,比如ETC领域,说出大天也不可能诞生万亿级的公司,赛道太窄,容不下大佬,像金溢科技去年涨疯了也才勉强突破100亿。

至于确定性,这就只有龙头才能提供了,我说过很多次,龙头占据了行业内最大的市场份额,手握最重的话语权,具备最强的研发能力,同时还拥有最低的融资门槛……等等等等。

这些都是护城河的一部分,随着时间不断推移,龙头的护城河只会越挖越深,其实就是确定性的一种表现形式。

结合以上两点,就能理解茅台和四大行的区别在哪里了,四大行空有确定性,但并没有成长空间,甚至随着我国金融市场越来越开放,还有被海外金融巨头冲击的可能性。

茅台则是成长性和确定性兼而有之,不仅能通过利润持续增长扩张市值,同时利润持续增长还能印证市值扩张是有效的,形成了标准的正反馈。

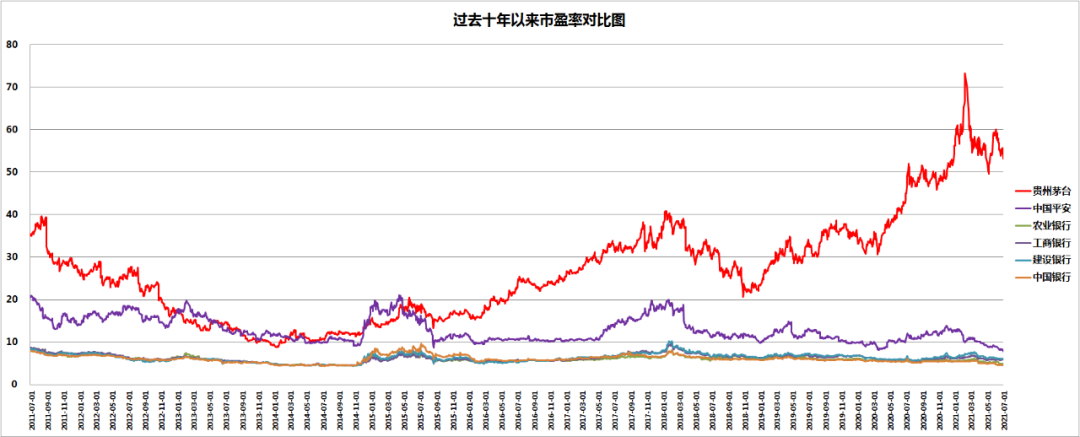

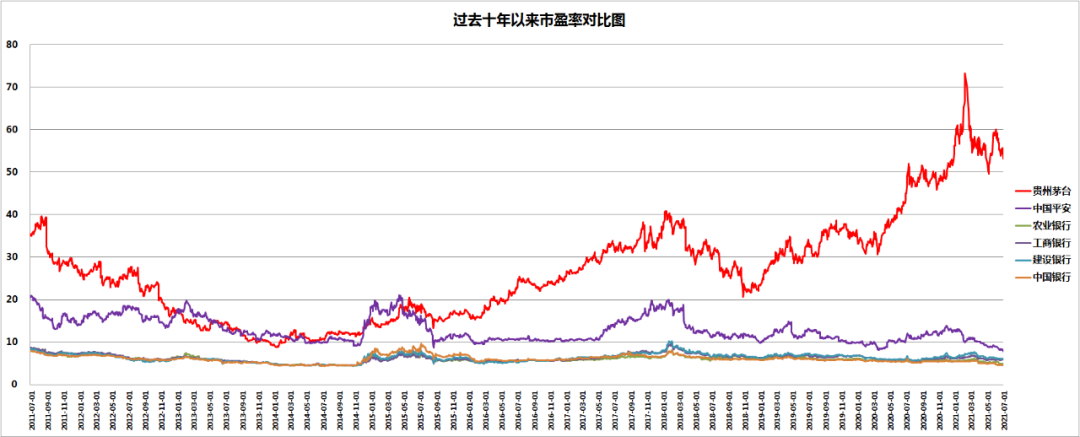

所以市场才愿意给茅台更高的估值,下边是过去十年茅台和四大行业以及平安的市盈率曲线图,四大行装死不动,平安稍好,只有茅台能一路昂扬向上。

这给我们寻找下一支万亿级公司提供了线索,先看赛道的成长宽度,再看龙头的护城河深度,如果两个都满足就是潜在目标。

比如保险的平安、家电的美的、医药的恒瑞和药明、芯片的中芯、光伏的隆基、汽车的比亚迪,等等。

转自 : https://mp.weixin.qq.com/s/qimAarcpNhJLcIlNfnz1UA