前期在《一个经典的投资方法》中写了一段话:投资的核心是 要建立大局观,选择大空间低渗透率的产业大趋势,识别出 其中 最具价值的环节里的领先企业,在进入渗透率 快速提升的拐点处买入,然后一直持有行业渗透率 到30%左右,甚至40%到50%,再去寻找下一个产业大趋势。无论你多么努力,通常都很难超越 采用这种模式的投资方式。二级市场没有大佬,差别只在于洞悉事物本质的能力与快速迭代 学习并更新能力。

不管是过去的汽车、电视、冰箱、空调、电话、电脑、办公软件、手机、互联网,还是最近10年的移动互联网、智能手机、社交软件,电动车, 当渗透率达到10%左右 进入爆发期,大部分消费品公司 和 科技股 公司都适用,但不是任何行业都可以达到这么高的渗透率,只是其中一些行业。

投资的本质是把握产业趋势 ,但是形成一个向上的产业趋势需要很长时间。移动互联网从 2013年开始进入渗透率 10%,大背景是那一年智能机开始普及 。电动车从2019年开始进入渗透率 10%,大背景是特斯拉在上海建设工厂,大幅度降低电动车售价。电动车行业在A股市场从2013年就开始炒作,前后炒作过3次,每次都因为渗透率不足,没有形成产业趋势。

周金涛有一句话说的很对 :人生发财靠康波,你出生的时间节点决定了你会遇到哪些产业趋势 。对于投资也一样,不同时间节点遇到的机会是不一样的。

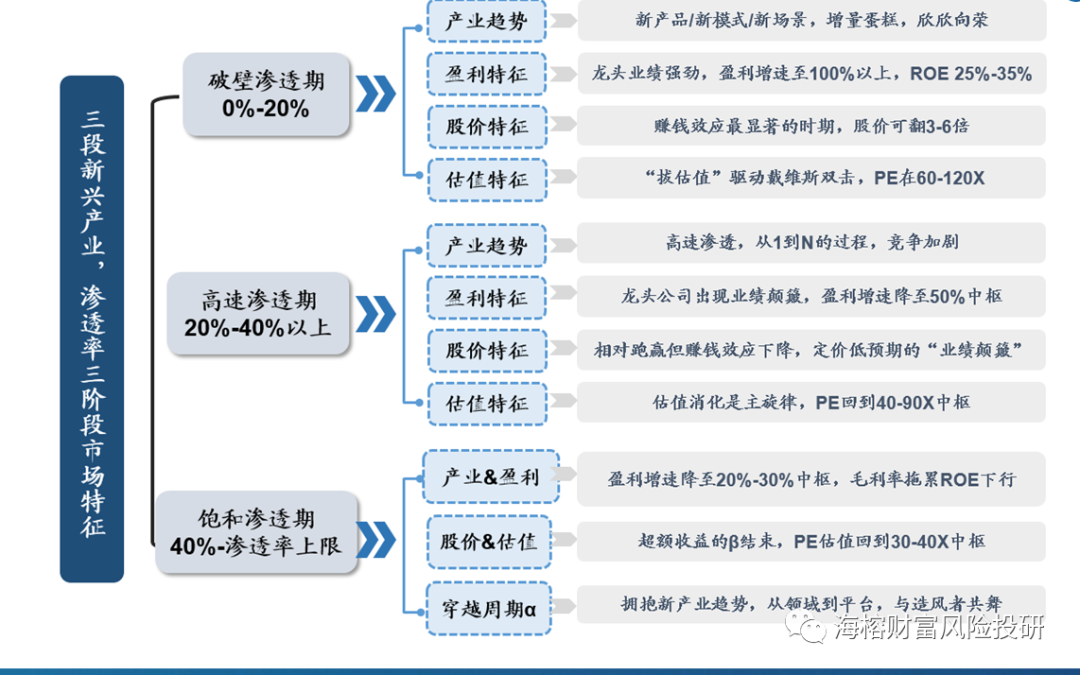

广发证券最近出了一个关于渗透率的研报,我认为不错,给大家分享一下。他把渗透率提升的行业分为了三个阶段,第一个阶段是破壁渗透期,渗透率在0%至20%,第二阶段是高速渗透期,渗透率在20%-40%,第三阶段是饱和渗透期,渗透率在40%到60%阶段 。每一个阶段的产业趋势,盈利特征,股价特征 ,估值特征都不一样。

1、可产生6倍股,公司业绩高速增长,股价戴维斯双击,PE达到80-200倍。

在破壁渗透期,股价上涨最为暴利,龙头公司可以上涨3到6倍

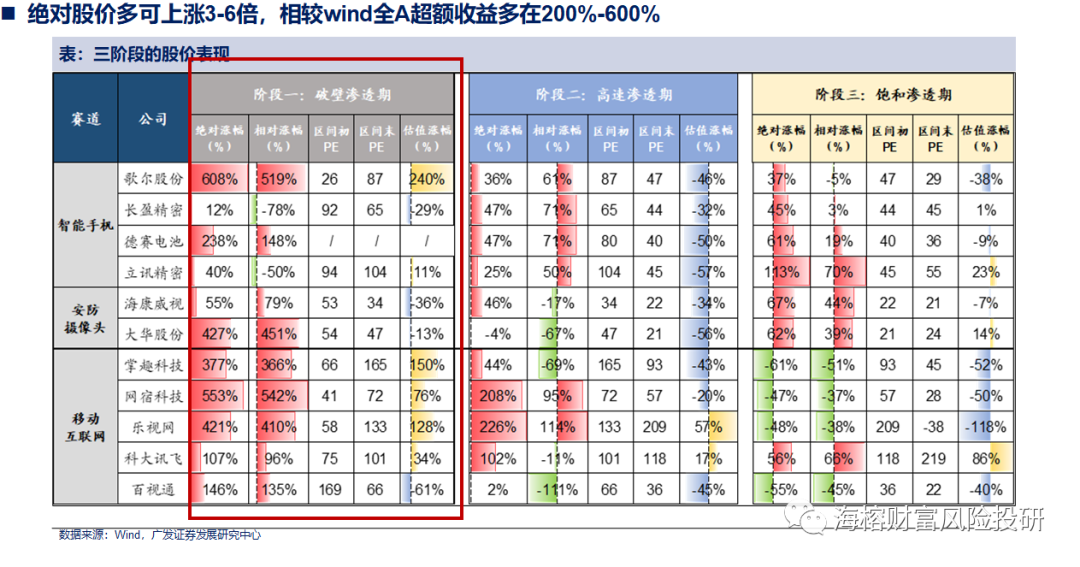

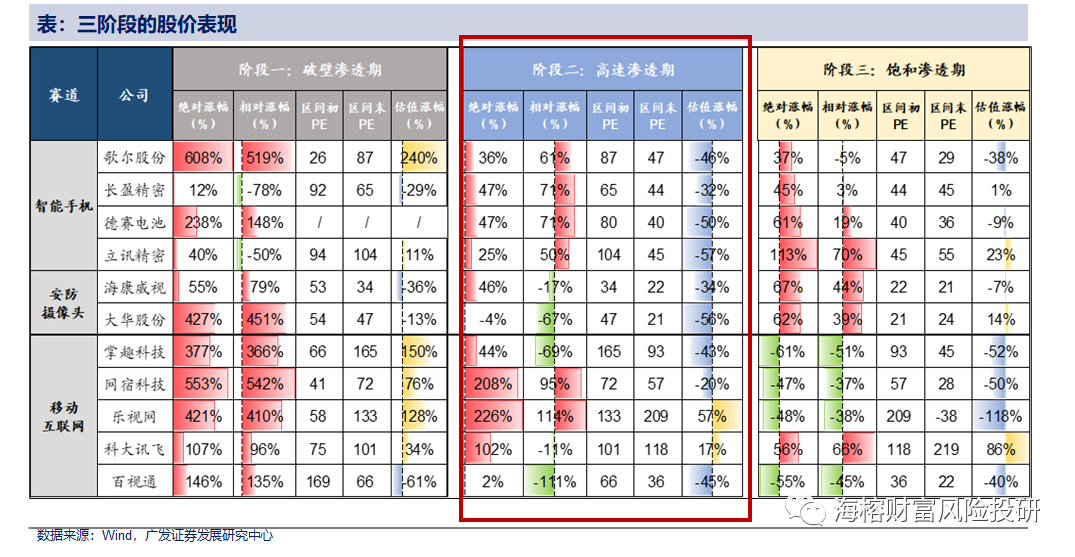

他统计了3个行业,分别是2007-2014年的智能手机行业,背景是iphone 带来触碰技术、芯片、工业设计理念革命。2010-2016年的安防高清摄像头产业,背景是视频编码等技术突破,“平安城市”政策驱动。2012-2017年的移动互联网产业,背景是微信开始普及,4G技术打开流量瓶颈,移动游戏等场景兴起。

在破壁渗透期,龙头公司实现了“戴维斯双击”,股价上涨由“拔估值”和“涨业绩”共同带动.

- 2009年至2010年,智能手机龙头歌尔股份股价翻6倍,估值贡献了上涨2.4倍,2010Q4歌尔股份、长盈精密、立讯精密、德赛电池盈利增速分别达176.8%、67.4%、56.2%、512.8%.

- 2013年至2014年 碰上移动互联网牛市,龙头掌趣科技、网宿科技股价分别上涨6.2倍、6.2倍,估值分别上涨1.8倍、3.2倍,2013Q4掌趣科技、网宿科技、盈利增速分别达86.7%、128.6%. 不止 A股的公司在上涨,美股港股相关公司都在上涨,只是A股公司逻辑证伪,最后发现手游行业的大哥是腾讯。

2.高速渗透期,竞争加剧,量增价跌,业绩出现颠簸,估值消化

在高速渗透率阶段,股价涨幅多在20%-100%,但已经有一些公司在该阶段跑输市场。

这个阶段的公司营行业竞争加剧,技术进步带来产品价格下跌,进入“量升价跌”的阶段,反应到财务指标上,营收增速开始下滑,例如营收增速从100%降低到50%,这个阶段的公司主要是压低估值 ,大多数公司的PE估值挤压50%以上。例如2010年12月,歌尔股份、长盈精密、立讯精密、德赛电池PE(TTM)分别达到90X、65X、100X、90X。虽然2011年苹果公司及A股消费电子龙头公司业绩持续超预期,直至2011年6月,四公司估值分别消化至约50X、40X、65X、35X。

高速渗透阶段(渗透率20%-40%)业绩颠簸开始密集出现。对于“预期内”的盈利降速,股价几乎不做过多定价;对于业绩预告或实际披露业绩“低预期”,或周转率恶化带来ROE下行,则会带来财报季附近的股价波动,股价多于披露前后1个月内开始阶段性调整,持续2-4个月,幅度多为20%-40%,现在新能源行业就处于这个周期。

3. 饱和渗透率阶段超额收益的β结束,PE估值回到30-40X中枢

在渗透率的第三阶段(渗透放缓、接近行业渗透空间天花板),新兴产业的生命周期进入成长期的尾声,逐步向成熟期过渡。以核心产品出货量来观测,出货量增速均显著放缓。

从行业景气来看,市场逐渐由增量蛋糕演变为存量博弈,龙头公司的盈利增速进一步下台阶。股价表现来看,这一阶段各新兴产业超额收益的β行情大多结束;存在部分脱颖而出的个股α,市值再创新高。产业趋势放缓后各赛道超额收益行情大多终结。

我把研报放在了腾讯微云:https://share.weiyun.com/mvRbNjqq ,也可以打开左下角的“阅读原文”直接学习。

风险提示:观点仅供参考,不构成投资意见,市场有风险,投资需谨慎。

转自:https://mp.weixin.qq.com/s/UpVISleMqtc_aDpiJXhUKQ