教人炒股这门生意有多赚钱?

比贵州茅台还赚钱?

教人炒股,属于在线教育类的一种,即投资者教育。投资者对于财富管理知识的渴求,催生了投资者教育这一行业的迅猛发展。

第三方投教机构通过分享实用技巧和战胜市场的“秘籍”,各类炒股理念和经验总结包裹着“金玉良言”应运而生,引导抱有期待与渴求的人们,试图解锁投资的真谛。

这些看似财富真经的课程,是否立竿见影实现财务自由另当别论,甚至“荐股”也是证监会严令禁止的非法业务。但向用户收取投教费用这门生意,因为卖的是课程,做的是教育,合法合规,倒成了稳赚不赔、财源滚滚的“金融创新”好买卖。

九方财富独家冠名第一财经2023巴菲特股东大会直播,来源:九方智投

为了深入研究,笔者翻阅了“证券投教第一股”九方财富(9636.hk)披露的财务数据和公开信息,大受震撼。

九方财富是一家在线投资决策解决方案提供商,专注于在线投资者内容服务市场。它所提供在线投资者内容服务,包括在线高端投教服务和金融信息软件服务等,并于2023年3月10日于正式在港交所上市。

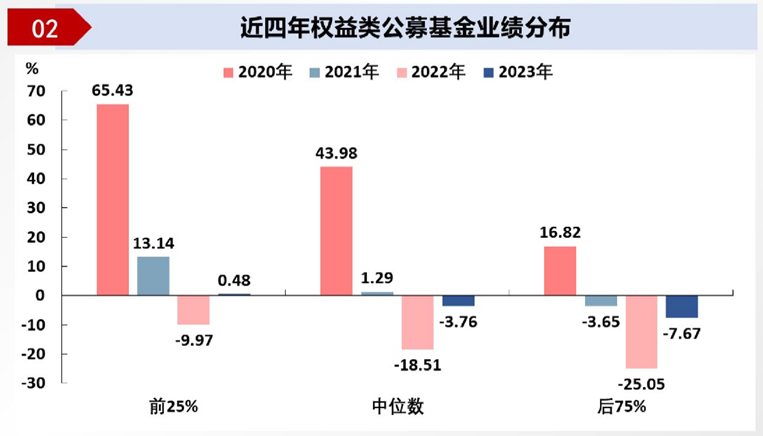

相较于公募基金近年来的惨淡收益,九方财富仅通过教育和指导,帮助个人投资者铺垫成功所必须的技能和知识,就轻松斩获了18.5亿元收入。

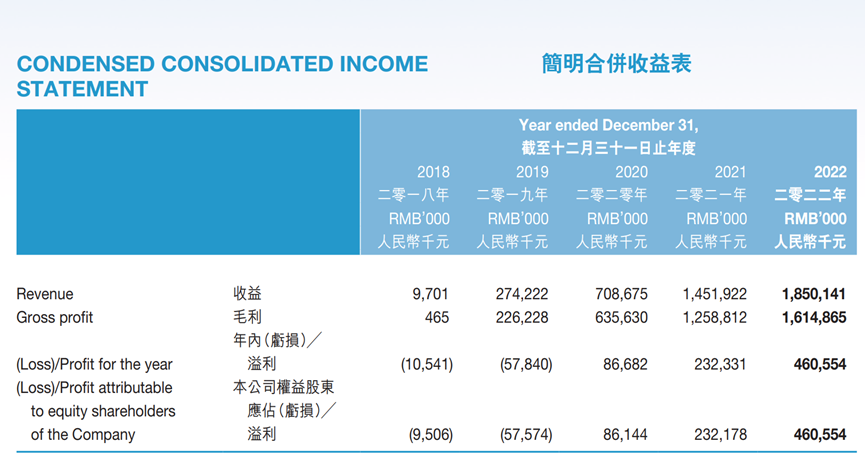

过去五年,九方财富收入增长19倍,从9700万元到18.5亿元。开始盈利后,净利润增长4倍。

近两年,受各种原因影响,虽年收入增长不到30%,但仍无法阻挡九方财富强大的获利能力,其净利润从2.32亿元到4.6亿元,接近翻倍。

这无论放在哪个行业,都是炸裂般的业绩。

如此抢眼的业绩,是九方财富在C端成功运营巨额流量的体现。

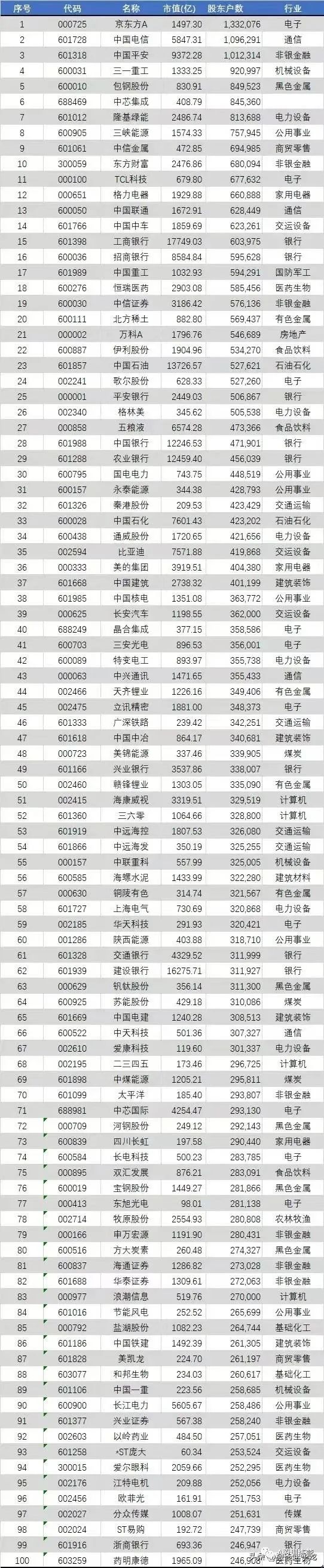

九方财富在2022年年报里提到,“截至2022年12月31日,公司坐拥245个MCN账户、3600万粉丝,仅在截至2022年12月31日止30日内,公司即已获得约1.33亿次视频或页面浏览量以及约180万次互动。”

九方财富也是中国最大的在线高端投教服务提供商,于2021年占国内市场份额的31.9%。其向用户售卖的高端投教服务产品分为三个档次:标准组合的价格为每六个月29800元,高端组合的标准价格为每三个月69800元,或每六个月139600元。

动辄人均2万-3万元以上的订单,让九方财富成为一部实至名归的印钞机。2019年-2022年,九方财富三年毛利率分别高达82.5%、89.7%、86.7%和87.3%,直追A股“定海神针”贵州茅台(600519.SH)。

投教机构具体是怎么赚钱的呢?

研究九方财富的方法论后,笔者总结出几个“黄金步骤”:

第一步,找对用户分层,面向C端富裕人群。

高端用户是对投资理财知识最渴慕、也最有消费能力的人群。九方财富将高端投教服务目标客户定位在大众富裕阶层,这比普通炒股软件公司向普通股民售卖VIP版更赚钱。

大众富裕阶层,即拥有大于等于人民币30万元可投资证券余额或家庭╱个人年均收入为50万元以内的个人投资者,以白领、自由职业者和退休人员居多。

这些人通常对金融投资工具产品的价格不敏感、支付能力强,对财富管理的意愿和需求也相对更迫切,因此客户黏性高。

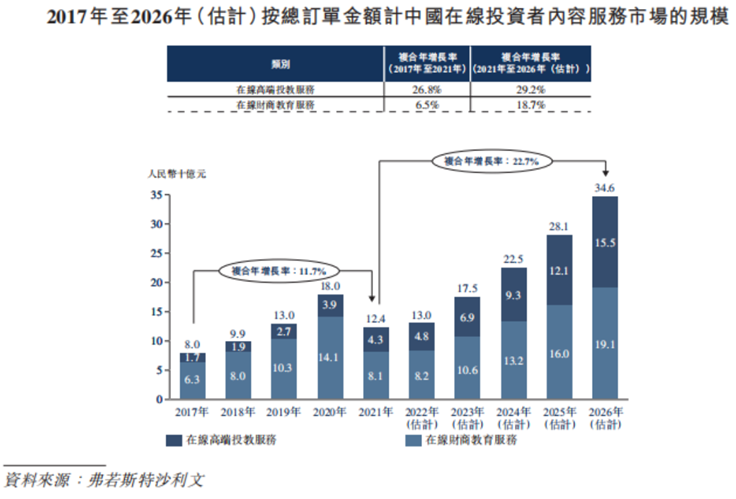

根据弗若斯特沙利文的研究,2017年至2021年,高端投教服务市场的复合年增长率为26.8%,至少到2026年,高端市场的潜力依然很大。

招股书提到,自2019年至2021年,九方财富在线高端投教服务高端组合的总订单由人民币50.7百万元增长至人民币396.8百万元,複合年增长率达179.8%,还会就豪华版本收取更高昂的价格。

当然,九方财富的豪华版本提供了额外的增值服务,包括一对一顾问服务及投资策略服务。

第二步,通过互联网海量获客“下钩子”。

像九方这样的投教服务机构,是如何吸引到目标用户的呢?

短视频平台是投教机构接触潜在客户最直接的窗口之一。

你可以在短视频平台上随处看到这样的直播场景:一位被称为“投顾老师”的主播滔滔不绝地讲述大势研判,分享着成功的判断,传授着投资技巧。他们用之前在证券、期货等领域的履历积累的经验和知识,为学员提供培训课程。

女主播往往形象靓丽、气质高雅;而男主播则沉稳可靠、看上去就让人信服。

通过在互联网平台打造IP矩阵,综合性MCN公司的直播由早到晚不间断疯狂轰炸,成功占领用户心智。

投资教育行业的兴起,并不是因为人们突然变得理智,而是因为这是一项流量生意。

“我们的流量池使用各种媒体平台,是我们获取流量及获取客户过程中的主要动力。”九方财富在招股书中表示。

第三方投教机构通过在各种媒体平台筛选目标客户和展示自己,成功地获得了大量用户。他们在传统媒体(电视、电台)、互联网(App、网站)以及MCN账户上采购流量,以此促进流量和影响力的增长。

所谓采购流量,以抖音为例,即将短视频内容或下单接口直接展示给刷视频的用户,达成引流的目的,从而让更多粉丝关注自己的抖音账号,提高宣传效果。

采购流量后,投教平台的MCN公司,借助大数据技术更精准地把握市场动态,对目标人群实现有针对性投放,并在直播中使用一些花哨的包装和噱头来打动观众。

如果用户经常看到类似的推送或广告,说明已经被算法列为精准目标用户,被推荐给了购买流量的投教平台公司。

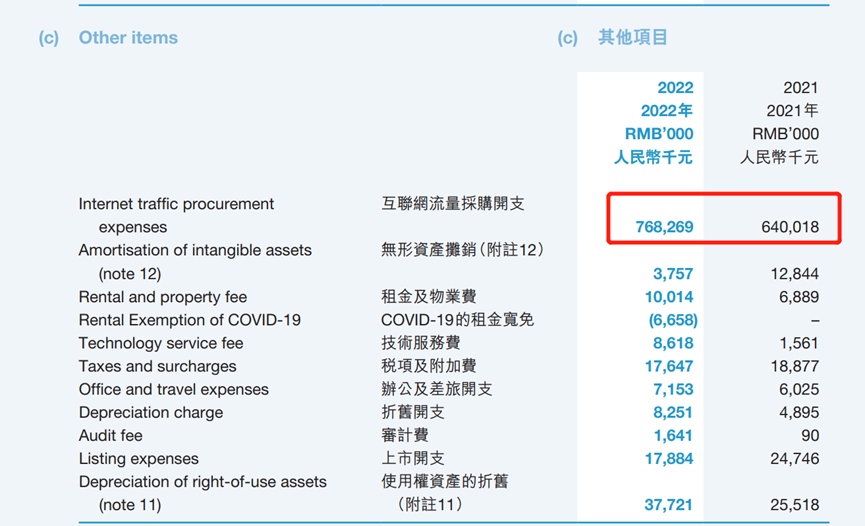

相对应的,九方财富互联网流量采购开支也逐年攀升,分别约占销售及营销开支总额的 51.8%、73.1%、74.8%和84%,近两年互联网流量采购额合计高达14亿元。

投教机构的目标客户,是那些易于冲动的个人投资者。他们的决策往往来自于直觉,消费模式非常感性。今天买的股票赚钱了,或者因亏钱不知所措,都有极大可能刷视频“遇到”把话说到了心坎上的投顾主播。

将目标用户吸引到直播间后,接下来,主播会热情引导观众去购物车领取资料,获得“盘前锦囊直接提示”。这在业内被称之为导流。

将公域流量转化为私域流量,是转化客户的第一步。

主播们所在的MCN公司,会将潜在客户群从流量池捞出来,将受众拉入私域并分享股市学习资料。这样做,能制造诱惑,满足用户的免费“获得感”心理。

在用户根据指引添加投教MCN公司的小助理微信后,小助理会不失时机推出课程优惠套餐,会员期限从一个月到一年不等。购买课程后,用户会收到团队“内部研究”信息,可根据自身情况进行投资操作。课程还附有相关的“战法”课程,供学员学习。

尽管有少数人对这种流量池模式感到不满,但是平台方可按用户未使用天数退费,尽量保证客户的满意度,以维护平台的声誉和营收。

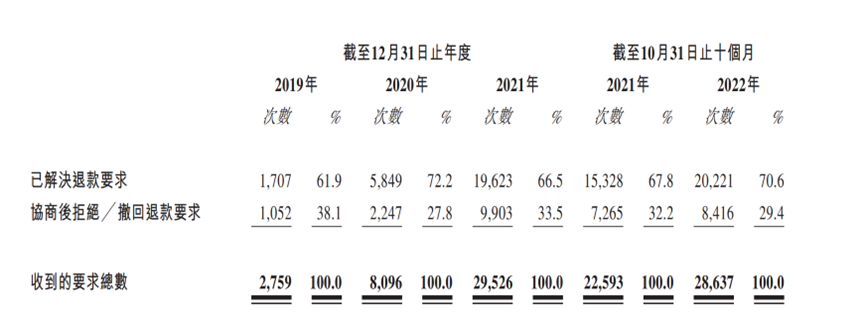

九方财富2022年年报披露,九方智投旗舰版(高端投教服务)及九方智投擒龙版(金融信息软件服务),按付款金额计的退款率攀升至22.7%及24.3%,即约4名-5名付费用户中就有1人退款;而2021年这两项产品及服务的退款率分别为16.3%及15.8%。

第三步,主打一个陪伴。

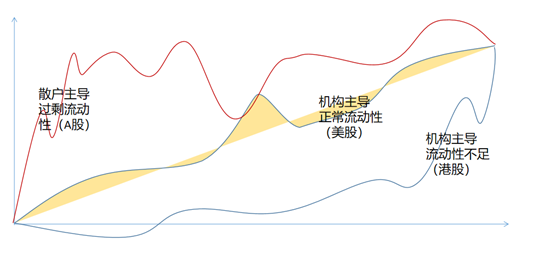

虽然各大券商/基金也早就采用了视频直播引流这一宣教方式,但相对枯燥的产业链研究、专业性十足的话术与必须严谨恪守的合规规范,都难以广泛照拂普罗大众的认知门槛,更不能很好满足他们多变的情绪诉求。

尤其是市场赚钱效应差的剧烈波动期,净值/股价跌了又跌,为投资者及时进行“心理按摩”就显得格外重要。

第三方投教机构的直播主打的“陪伴式”投资教育,让缺乏投资专业知识的小白也能快速上手,学习投资必要的基础知识,了解市场走势。更重要的是,他们会在行情较差时提供建议,在投资者陷入迷茫时积极指导,在投资者情绪低落时鼓励安慰,可谓全方位多层次“抚触”。

这一整套“按摩拳”下来,投资者的钱包可能瘦了,但是他们的钱包却鼓了起来。教人炒股实则是个体力活,只要肯花时间,多一个付费客户,就多一笔收入。

当然,投教不一定能帮助实现财务自由,但能让投资者在烦恼和焦虑的投资之路上,体验到一丝丝温暖。

这就像是走进一家按摩店,顾客不仅能舒服地享受按摩师的服务,还能听到她们温暖的话语,感受到被人关心和在意的感觉。

即便投资收益难尽人意,但也让人感到这钱“花得值”,而丝毫不会意识到,原本是用于投资的“投资性支出”成为了“情绪消费”。

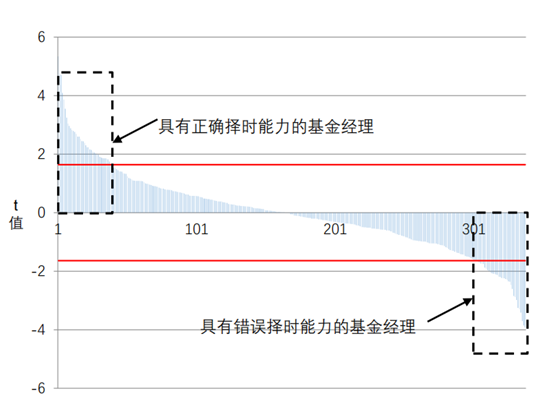

炒股进入门槛低,但想赚钱难度极高。在诡异动荡的资本市场,没人能100%预判行情怎么走,理论知识和实操经验都不可或缺。市场行情好不好,更是影响盈亏的关键。

投教机构巧妙地回避了与市场盈亏挂钩的硬指标,而是通过教育和卖课赚得盘满钵满,收获一大波付费客户,成为股票基金市场真正挖掘到真金白银的“卖水人”。

在“教人炒股”背后,隐藏着一些令人堪忧之处。新手投资者在入门阶段很容易对高回报充满幻想,部分水平参差不齐的投资顾问也混迹其中,这使投资者在购买课程之后发现,学习效果很难与之前抱有的期望匹配。

来源:华夏时报,抖音@探个路

另外,这些主播老师在短视频平台上的表现,很大程度上受到平台算法的影响。为了追求点击率、关注度和互动量,他们可能会采取夸张、煽情等手法来吸引观众。

如果只是传授投资知识、提供“心理按摩”等软价值,或难以说服用户心甘情愿掏出大几万或几十万真金白银买课。

这些投资者真正渴望的,是使他们能“一夜暴富”的几个股票代码。

投教机构当然也明白这一“硬核诉求”。为了获得学员的加入以购买课程,部分机构过度宣传自己的成果与能力,以“荐股”的方式卖课。

2021年年底,深圳证监局发文指出,“非法荐股”活动特点包括:以夸张宣传招揽客户。不法分子通过电话、直播间、微信群、微信公众号、QQ、微博、股吧、论坛、网站等渠道,以“专家一对一诊股”、“无收益不收费”等夸张性宣传术语,或者鼓吹过往炒股“业绩”,招揽会员或者客户。

投资者加入微信群、QQ群、网络直播室后,不法分子以“老师”“专家”“股神”等自称,以传授炒股经验、培训炒股技巧为名,向投资者非法荐股,以获得“打赏费”“培训费”或者收取收益分成等方式牟利。

2022年,因提供、传播虚假或者误导投资者的信息、向投资人承诺收益等,证监会直接撤销了上海证华证券投资咨询顾问有限公司和上海森洋投资咨询有限公司的证券投资咨询服务业务许可。

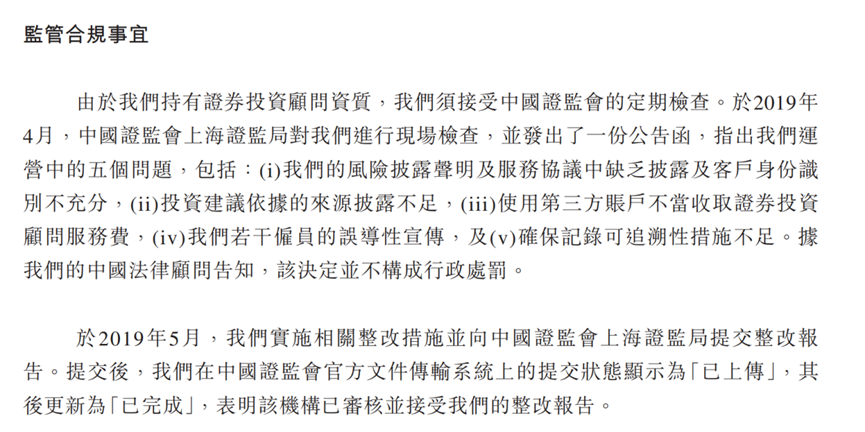

九方财富旗下的上海九方云智能科技有限公司是中国最早获得投资顾问资质的公司之一,并聘请了金杜律师事务所作为中国法律顾问。但2019年4月,上海证监局对九方财富现场检查时提出了须整改的五个问题,其中就包括误导性宣传。其后,九方财富提交了整改报告。

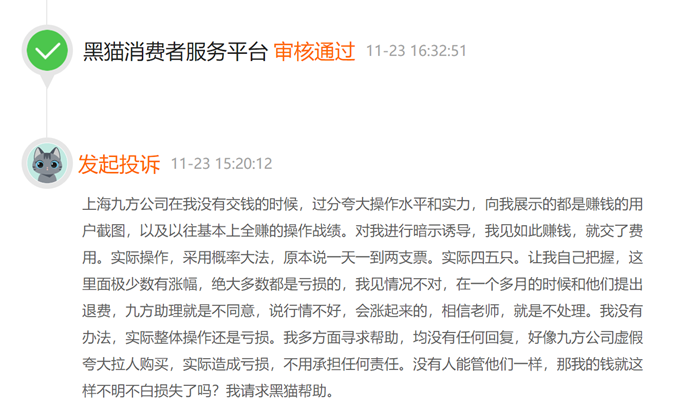

在黑猫投诉平台中,仍有2022年11月底对九方平台旗下会选股APP涉及“暗示诱导赚钱”内容投诉并要求退款,至今未处理完结。2021年,会选股APP有约400万名注册用户,2018年至2021年平均月活用户复合增长率高达153%。

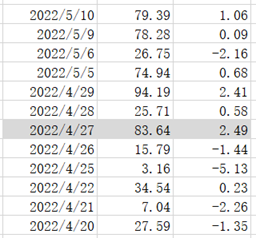

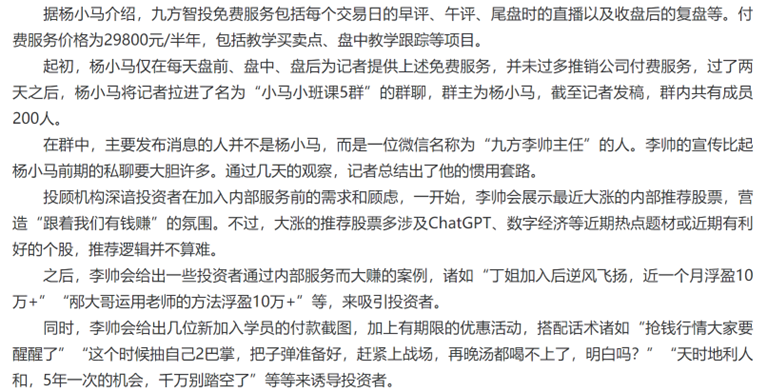

九方财富于今年3月上市。同月,北京商报对九方智投进行暗访,当记者添加九方财富企业微信、通过助理拉入群聊后,群内有疑似九方财富的工作人员通过展示内部推荐最近大涨的股票、以及投资者通过内部服务而大赚的案例,吸引投资者。

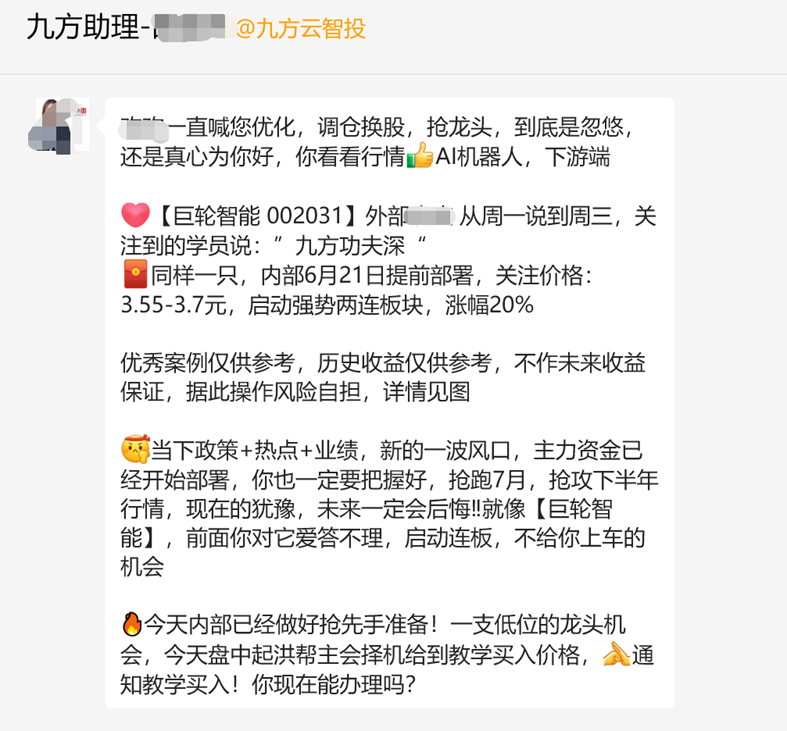

在撰写本文期间,笔者尝试扫码加了九方助理微信,每天也会不定时收到提及具体股票名称及涨幅的“盘前提示”,颇具诱惑力。

荐股是牌照生意,教人炒股赚的是知识付费,两者之间有着天壤之别。从九方财富的案例中可以看出,在经营这一行业时,只要遵守法律法规、风控到位、遇到争议时及时退赔、妥当处理客诉,便可保企业在暴赚利润的同时稳健长青。

转自:https://mp.weixin.qq.com/s/6tGOYpfOuYT7EFY4JJc91g