转自:

分享个人经验,保留阅读记录,做时间的朋友

转自:

霍华德•马克思的持仓

去年全球的投资大师业绩都不好,唯一获得正收益的只有霍华德•马克思的18.36%。

截止三季度末,霍华德•马克思的前十大持仓中有多支石油股和公用事业股,几乎没有科技股,这正是他去年获利好业绩的原因。

霍华德•马克思有两本经典的书《投资最重要的事》和《周期》,看过的投资者应该有印象,除了“以公司价值而非股价为依据进行长期投资”这个价值派投资大师的共同点之外,霍华德•马克思更强调下面的三点:

1、强调风险和安全边际:相比巴菲特强调的寻找“长坡厚雪”的好公司,霍华德•马克思更强调选择“低风险高收益”的有安全边际的好公司,即好价格比好公司更重要

2、周期视角:万物皆周期,尽量避开处于周期顶点的热点行业,尽量选择处于周期底谷的行业

3、投资者的局限性:每一个投资者都有认识的局限性,投资结果受运气和风格影响非常大

我猜,第二点是他今年回避科技股的原因,第一点是他买石油股的原因。

但很多时间,原则是模糊的,比如何时卖出的问题,如果石油股是2021年逐步买入的,那他之前卖出了什么呢?明年他是否还会保持这些石油股的仓位呢?这些具体问题的处理比什么“时间的朋友”这种抽象的原则难多了。

霍华德•马克思每年都会写备忘录与投资者沟通,去年年初他的首份备忘录名为《卖出》(selling out),在这篇文章中,他以与儿子安德鲁•马克思的对话的形式,讨论了“何时卖出赚钱的资产”这个投资中最重要的问题之一。

解读这篇文章,我打乱了原文的次序,有一些是价值投资公认的观点,比如要耐心持有那些具有长期复利的优秀公司,不要受走势和新闻事件的影响,这是大的原则,我会在第二节先简单介绍完;

但文章也探讨了很多实际投资中的具体卖出原则,涉及投资目标、资金性质,甚至更深刻的投资哲学,我会放在后一部分,结合他的《投资最重要的事》一书,进行重点分析。

两种错误的卖出理由

这篇文章有一段半虚构半真实的与儿子的对话,前半部分是这样的:

霍华德:儿子,我看到XYZ今年涨了xx%,而且市盈率是xx。你是否想卖掉它,这样可以获得一些利润?

安德鲁:爸爸,我告诉过你我不是卖家,我为什么要卖?

霍华德 :你可以在这个时候卖掉一些,因为(a)已经涨了很多;(b)你想把一部分收益落袋为安,以确保这部分收益不会再吐出来;(c)在该估值下,它可能被高估了,而且不稳定。当然,(d)没有人因获利了结而破产。

安德鲁:是的,但另一方面,(a)我是一个长期投资者,我不认为股票是交易的碎纸片,而是企业的部分所有权;(b)公司仍有巨大潜力;(c)我可以忍受短期下行的波动,这种波动是机会的一部分。最终,还是长期最重要。

霍华德•马克思认为,一般投资者往往有两种卖出股票的原因:

第一种是因为上涨,人们喜欢收益,担心亏损,想要收益保留下来,以避免后悔的情绪。

另一种是因为下跌,让人们觉得公司出了问题,害怕跌个不停。

这两种卖出的心态,后者是前者的原因,因为经历过由盈转损,所以受“害怕后悔”的情绪支配,轻易卖出浮盈的持仓;前者同时也是后者的原因,把盈利的持仓亏掉,手上就都是亏损的仓位,心理压力更大,更容易卖出浮亏的持仓。

结果就是大部分投资者都陷入频繁短线操作,低卖高买。

这个观点,大部分价值投资者都没有异议,那么问题就来了,涨了卖不对,跌了卖也不对,那什么时候卖才是正确的?

霍华德•马克思认为:

卖出的理由应该基于投资前景,必须通过扎实严谨的财务分析和纪律来判断,而不是基于投资者的心理。

当你发现一项具有长期复利潜力的投资时,最困难的事情就是要有耐心,如何根据预期回报和风险来看是安全的。投资者很容易被新闻、情绪以及迄今为止他们已经赚了很多钱的事实,或者一个看似更有希望的新想法所影响。

对于大部分的投资者而言,理解到这里就够了,记得“不要因为上涨而卖出,也不要因为下跌而卖出”,至少可以减少大部分的操作失误。

但真实的投资没有这么简单,不是一两条原则就可以概括的,比如橡树投资最擅长的正是不良资产处理业务,经常投资烂公司,类似去年参与恒大的贷款。还有对比特币的态度,也是投资大师中最开放的。

霍华德•马克思到底是如何做出卖出决策的呢?

总有一个难以拒绝的卖出理由

让我们来看一看对话的后半部分——开始接近投资中的真实困境。

霍华德:但如果它在短期内被高估,你不应该减仓并把一些收益落袋为安吗?这么做,如果它继续下跌,(a)你已经限制了你的亏损,并且(b)你可以以更低的价格买入。

安德鲁:如果我持有一家潜力巨大、发展势头强劲、管理一流的私营公司股份,我绝不会因为有人给我合理的价格而出售部分股份。优秀的复利型公司是很难找到的,所以放弃它们通常是错误的。此外,我认为预测一家公司的长期结果比预测短期价格走势要简单得多,而且在一个你坚信不疑的领域中,去权衡一个决定是没有意义的…..

在这段对话中,可以看到,儿子安德鲁•马克思是一名坚定的长期主义者,霍华德•马克思则扮演了投资者常见的“魔鬼的诱惑”——如果股价太高了,为什么不先卖掉一些再补回来呢?

真实的投资当然不是理论,没有什么不可能,继续看对话。

霍华德:不存在哪个时点你会卖吗?

安德鲁:理论上有,但这很大程度上取决于(a)基本面是否如我所愿,以及(b)这个机会与其他机会相比如何,还要考虑到我对这个机会是否高度满意。

除了股票的价格之外,基金经理还要考虑组合的安全性,继续看对话:

霍华德:你在管理一个集中的投资组合。当你投资时,XYZ是一个大头寸,考虑到它的升值,现在它的占比更大了。聪明的投资者集中投资组合并坚持靠他们所知道的东西获利,但他们分散持股,并在上涨时卖出以控制潜在的风险。那现在持股集中度提升会让我们的投资组合失控吗?

安德鲁:也许是的,这取决于你的目标。但调整意味着要出售我觉得拿着很舒服的东西,转而去买我感觉不太好或不太了解的东西(或现金)。对我来说,拥有少量我感觉坚实的东西要好得多。我一生只会有一些高质量的见解,所以我必须最大限度地利用于此。

对于儿子的观点,霍华德基本上是赞同,但实际上也有一些隐约的担忧。

“时间的朋友”的理论非常完美,但问题在于人不是完美的,人会出现判断的失误,并且很难独自发现这些错误。芒格在《人类误判心理学》中指出了25条经常误导人的⼼理倾向,其中的“避免怀疑倾向”“避免不⼀致性倾向”“避免痛苦的⼼理否认”“自视过高的倾向”“过度乐观倾向”“错误衡量易得性倾向”都是妨碍我们纠正错误的心理倾向。

所以在投资实践中,如果完美的执行长期主义,你几乎没有什么机会卖出持仓,它很容易成为“逃避卖出决策”的借口,你的收益将完全取决于你买入最初那一刻的判断,没有任何纠错的可能,你很容易用长期主义来掩饰投资业绩的糟糕。

总结而言,不同投资者的问题是不同的,大部分非职业投资的问题是没有太多的资源、没有专业的指导、时间太少,叠加了上面说的心理原因,最后的操作过于频繁,坚持长期主义、坚持只持有少数自己有把握的公司,对于普通散户,可能是相对正确的做法。

但对于专业的投资者,对于想获得超额收益的投资者,就需要给“长期主义”一个卖出的合理价格,给组合中的个股一个仓位上限。

霍华德•马克思认为,卖出并不是一个孤立的决定,并列举了两种卖出的情况:

1、如果你的投资理论看似不如以前有效,或证明准确的可能性下降,那么出售部分或全部股份可能是合适的。

2、同样,如果出现另一项似乎更有希望的投资,提供更高的风险调整后预期回报,减少或清空现有持股也是合理的。

简单说,卖出有基本面的原因和价格的原因两种。

为了避免错误而卖出

大部分投资者都没有经营公司的实践,对公司价值的判断仅仅来自于价值投资的一些理论,护城河、竞争格局、行业空间、战略布局,等等。偏偏大量投资者接受的都是同样的理论,最后很容易买到一起,导致股价上涨。一旦价值无法被公司业绩增长所证实,股价就会下跌,比如60年代末的“漂亮50”,比如21年的“X茅泡沫”。

公司价值判断的失败概率非常之高,大部分投资者可能就是50%,此时,决定业绩的就是卖出的时点——在其他投资者发现判断错误前,在亏损没有扩大前,及时止损。

这就是“如果你的投资理论看似不如以前有效,或证明准确的可能性下降,那么出售部分或全部股份可能是合适的”。

这句话包括了两种可能:

可能性一:公司发生了变化,当初判断的持有理由不成立

可能性二:你的判断没有被公司实际经营验证

因为投资本身就是对公司未来的预测,这两种可能性其实就是一种:投资者犯错了。

《投资最重要的事》用了一章的篇幅分析“避免错误”,但结论相当无力,任何优秀的投资者都会在不同时候犯不同的错误,今天正确的做法明天就是错误,甚至避免犯错本身也可能是一个错误。

从这个角度理解“卖出”,类似我之前的文章《一涨就觉得仓位轻,一跌就觉得仓位重?这里有四种仓位管理方法》说的仓位管理方法:当你连续亏损并对自己的判断产生怀疑时,需要主动降低仓位,卖出不是很确定的持仓。

这种卖出,跟“因为下跌而卖出”,表面相似,实际上不一样,它是基于自己的实际表现,而非股价本身,你需要降低判断失误的风险。

所以在这篇文章中,霍华德•马克思在继续肯定长线持股的同时,态度并不像儿子那么坚定。

换股票,还是换现金?

第二种是出于机会成本的考虑,实际上是换股。这其实是大部分投资者最经常的卖出原因。

我《买股票的成本,你也许从来就没有算对过……》一文中分析了买股票的“机会成本”:一笔钱,同一时间,你买了A公司,就不能买B公司,那么B公司未来的涨幅自然是你买A公司的“成本”。

比如你卖出A公司后,股价下跌,但你却后悔不已,因为你又买了B公司,跌得更惨。

对于卖出时考虑的因素,文章中有更具体的描述:

你有什么想法可能会产生一个更高的回报?

如果转换到新的投资,你会错过什么?

如果你持续持有资产而不作调整,你会放弃什么?

如果拿现金,比持有先前资产更好的可能性有多大?

简单说,任何时候,你都在做选择,要么在持有的A公司与未持有的B公司之间比较,要么与现金(国债)之间进行比较。

而你选择的哪一个作为比较对象,同样影响了你的卖出决策。

霍华德•马克思的选择是,永远在A公司与B公司之间进行比较,不会持有现金。他在文章中阐述了橡树投资投资理念的六项原则其中之一:

我们不相信正确把握市场时机所需的预测能力,所以只要可以购买价格有吸引力的资产,我们就会保持投资组合的高仓位。对市场环境的担忧可能会导致我们倾向于更具防御性的投资,采取更谨慎的行动,但我们不会去增持现金。

相反,巴菲特长时间大量持有现金(国债),特别是在牛市,这是与霍华德•马克思明显不同之处。

这个区别背后的价值判断是,霍华德•马克思认为大部分资产的价值大部分时候都高于现金,而巴菲特则没有这么乐观,于是回避了这个判断。

为什么会产生这样的差异,我是这么看的:

从美国百年商业史看,大部分公司都消失在历史长河中,只有少数公司被高价收购或者成长为大公司,所以长期而言,大部分公司跑不赢国债;但就股市整体而言,长期是稳定跑赢国债的,其中的原因正是少数“超级公司”贡献了绝大部分涨幅。

所以,只要这个公司长期跑赢国债,它们就大概率属于“超级公司”,巴菲特选择寻找这少数几家公司并集中持有,所以他比较的对象是国债;

而包括橡树资本在内的大部分资产管理公司,都是利用组合投资跑赢国债,只要不断更换阶段性更强的公司,回避走向衰退的公司,所以卖出时比较的对象是其他公司。

后者自然需要更高的卖出频率。

那么,为什么巴菲特选择了和其他投资大师不同的道路呢?

好公司,还是好价格?

粗看价值投资大师的观点,你会觉得大同小异,比如买得便宜,巴菲特和霍华德•马克思都很关注,但仔细看这篇文章和《投资最重要的事》,你会发现霍华德•马克思比巴菲特更关注价格因素。

以低于价值的价格买进,在我看来,这才是投资的真谛——最可靠的赚钱方法。(《投资最重要的事》)

你买的是什么并不重要,你付出的成本才是关键,买入成本是一项投资成功与否的决定性因素。(2021年的投资备忘录)

巴菲特的文章,至少一半以上的篇幅都在讲“如何去寻找优秀的企业”,但霍华德•马克思在《投资最重要的事》一书中,相关的内容非常少,大部分篇幅都在分析风险、分析价值与价格的关系,分析周期与逆向投资。

当然,有人认为《投资最重要的事》的侧重点就是投资理念而非公司分析,那么讲产业发展的《周期》一书,作者同样更关注外部因素而非公司质地。

结论不言自明,相对(注意这两个字)而言,巴菲特更关注好公司,霍华德•马克思更关注“好价格”。

这个小小的区别会引发一系列的变化:

如果你的投资收益更多来源于“好公司”,因为好公司是极少的,你不能轻易卖出,那么你必须要拉长持有时间,就必须要提高卖出估值的容忍度,这就是安德鲁•马克思的看法。

但如果你的投资收益更多关注“好价格”,由于股市的震荡幅度很大,“好价格”出现的机会要高得多,你就需要随时准备资金捕捉机会,经常做逆向投资,那你的很多持仓都会变短,必须要降低卖出估值的容忍度。

“好公司”与“好价格”的不同,更来自于对周期的关注。

好价格往往是周期“赐予”的,霍华德•马克思对周期非常敏感,周期不以企业的主观意志为转移,当你持有的长期优秀的企业,经历着一个较长的下降周期时,你是否还继续坚持长期持有呢?

很明显,巴菲特和他的儿子的答案都是“是”,但霍华德则没那么肯定。

周期低谷可以给一个好的买入价,这一点巴菲特同样在意,但巴菲特的收益是跨周期的,他的很多持仓都是弱周期的消费股,导致他的持有也是跨周期的,来自“好公司”而非“好价格”。

造成的差异的原因,除了价值观,还有很多,比如文章中说了一个原因:

卖出的决定并不总是在投资经理的控制范围内,客户可以从账户和基金中提取资金……。在这种情况下,基金经理可以基于对未来回报的预期而“选择出售什么”,但“决定不出售”不在经理的选择范围内。

而巴菲特的资金来源于稳定的保险浮存金,可以使他避免“被卖出”。

收益来源之处,即为立场

在《投资最重要的事》一书的第19章“增值的意义”中,霍华德•马克思阐述了橡树投资的“业绩愿景”,即实现超额收益的方法:

在市场表现良好时与市场表现一致,在市场表现不好时超越市场表现。

仔细分析一下这个“愿景”,价值投资者在熊市跑赢指数是基本要求,熊市重质,好公司的作用正是此时显示出来 。

但是,在牛市跑平指数,这个要求对于不控制风险的新股民来说,容易实现,对投资大师反而很难。

牛市重势,大部分股票都超过了内在价值却还在上涨,你需要捏得鼻子继续持有。

同时为了警惕突然暴跌的风险,实现“市场表现不好时超越市场表现”的要求,你需要不断更换将在熊市表现可能更好的品种——就像霍华德•马克思在去年持有石油股和公用事业股一样。

所以,如果你相信,市场的波动给你带来巨大的收益,甚至不亚于公司增长的收益,A股的波动比美股更明显,那么霍华德•马克思的卖出方法很可能比巴菲特更适合A股。

作者 | 张轶骁 编辑 | 江淼

以下是光子星球独家对话郑刚的主要内容:

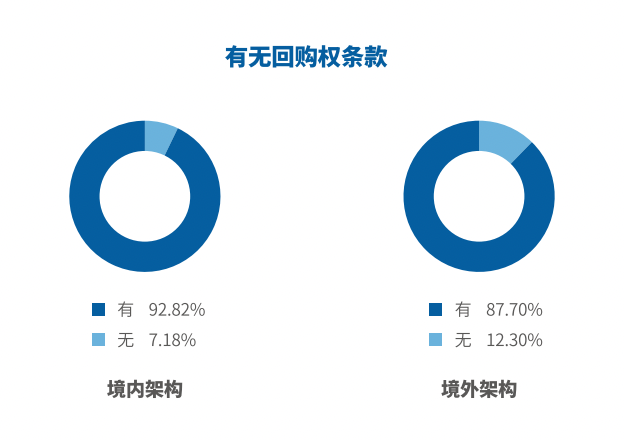

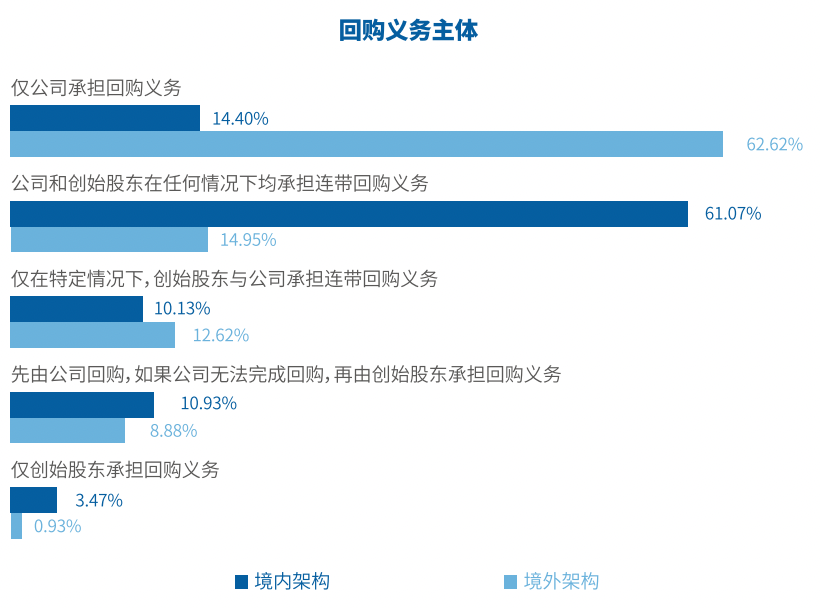

郑刚:协议肯定有个人无限连带责任的回购,涉及到中信、东方广义这种背景特殊的投资方很正常。在中国创业,得尊重这个环境的规则,不能拿人家钱,又不尊重规则。

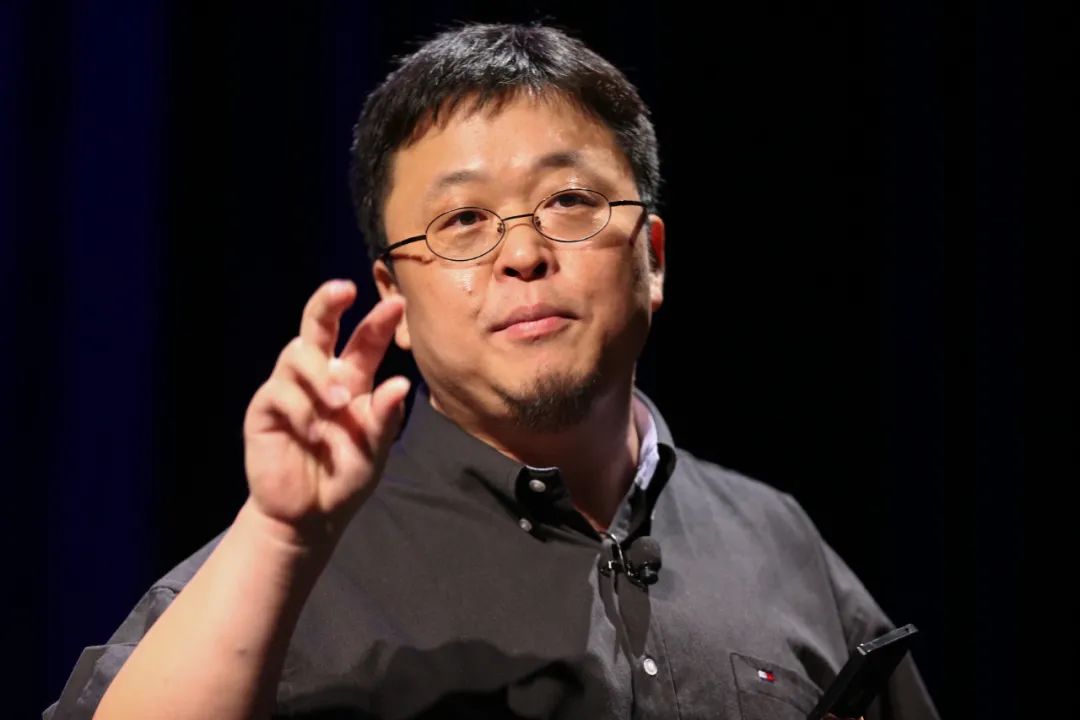

投资人“炮轰”罗永浩

1月7日,一场围绕锤子科技股权回购的纷争在郑刚与罗永浩之间展开,甚至引发了外界对于两位当事人做事风格、人品性格等的探讨,还有部分圈内人公开站队。

在一向低调神秘的创投圈,合伙人亲自下场硬刚创业者的情况并不多见。再加上罗永浩本人自带话题属性又亲自回复,因此这件事成功登上周末微博热搜榜,受到全民关注。

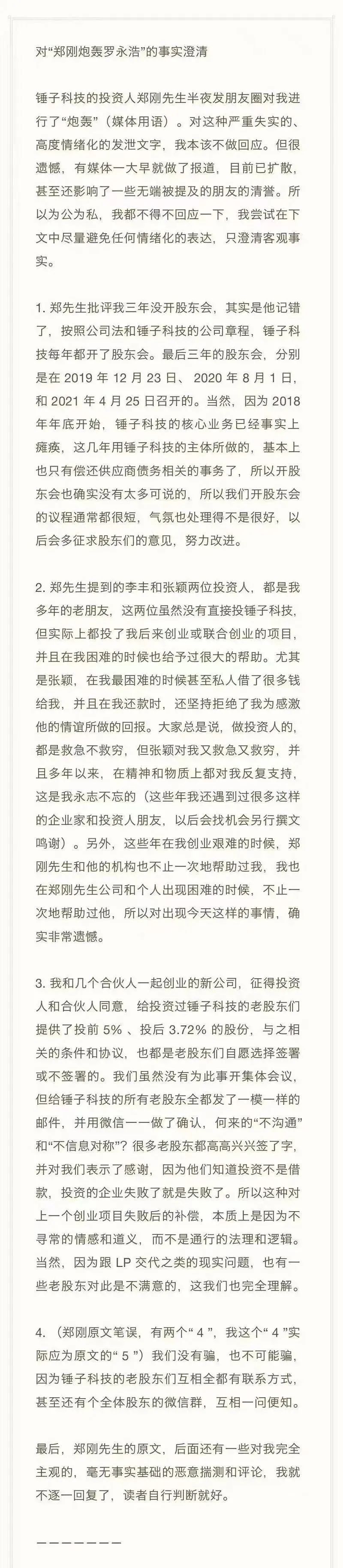

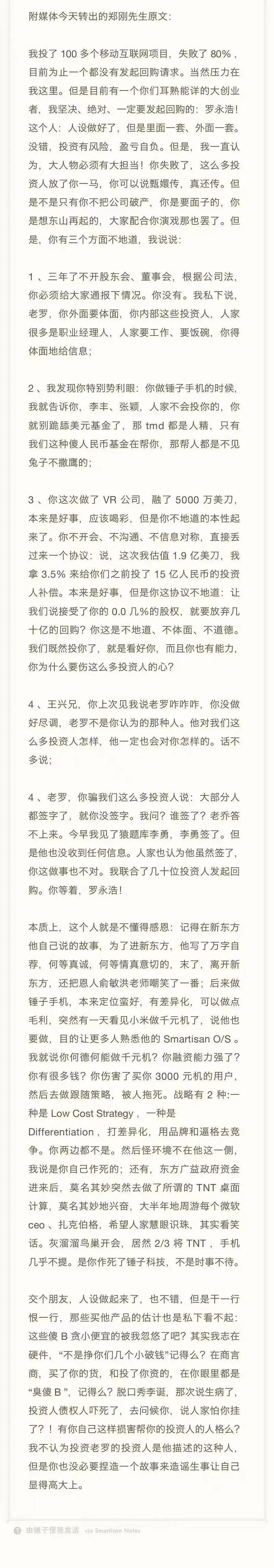

郑刚的“小作文”很长罗永浩的“公关文”也不短,为了让读者最快了解发生了什么,笔者用一句话,郑刚的核心意思就是罗永浩耍赖不知感恩,罗永浩则表示投资不是借钱。那么谁说的是真的呢?恐怕目前披露的信息很难确定,或许只有走上法院打官司才会有一个清晰的证据链。但根本目前郑刚所说还是能得出一些重要信息,称其三年不开股东会,未对投资人通报情况。此外,罗永浩创办新公司后,计划用新公司股权补偿锤子科技股东,但“不开会、不沟通、不信息对称”,仅“丢来协议”,并要求“放弃回购”,郑刚认为此举“不地道、不体面、不道德”。郑刚还表示罗永浩团队骗投资人称“大部分都签字了”。

当然郑刚的重点是接受罗永浩给的AR公司股份,意味着放弃锤子的回购权利,而在郑刚看来,这两者价值实际严重不对等的。根据郑刚描述,罗永浩此举等于是以目前价值约3500万元左右的新公司股权,抵消此前锤子科技接受的15亿元投资款。

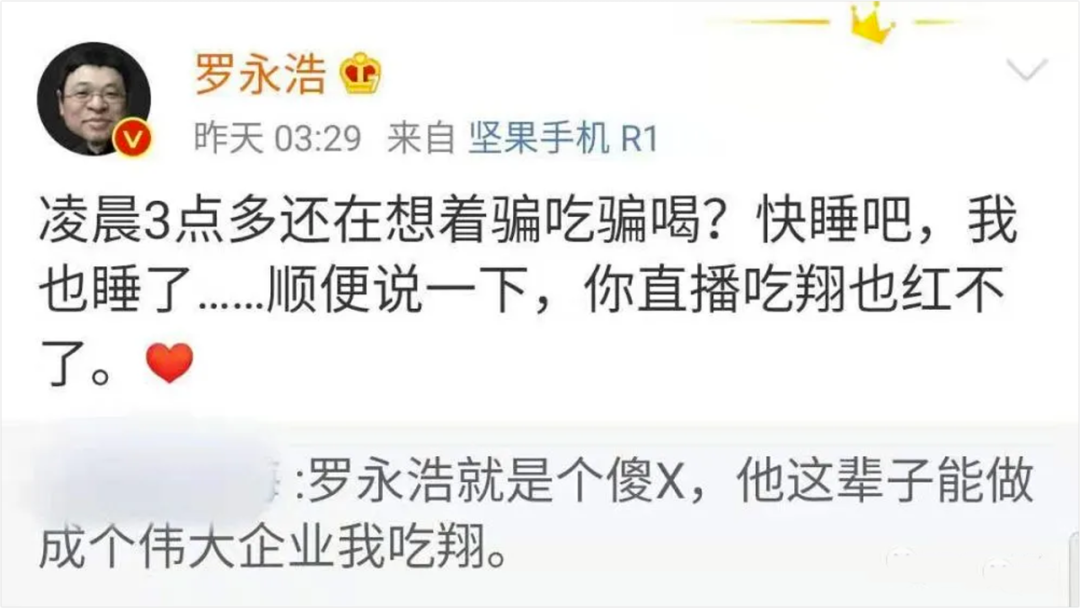

而从罗永浩视角来看,郑刚的“炮轰”更像是无理取闹,上来就是先把郑刚的朋友圈炮轰定性为“高度情绪化发泄”,并且马上用具体的真实数据去印证这个事实:“2019年12月23日、2020年8月1日、2021年4月25日”三个日期,其实就是老罗卸掉郑刚朋友圈情绪指责的精准爆破,大众只相信“眼见为实”,数字在回击里起到了“实”的作用,看上去有理有据可信度高。

其二郑刚在朋友圈说李丰、张颖是人精,那老罗就把人家捧上去,然后很巧妙的把张颖借钱的小故事搬上来,这一波回复直接把郑刚指责的正当性这条胳膊完全打断,而老罗收获的是投资圈的人情世故和大众的情感认同。甚至还认同郑刚之前的支持帮助,还说什么非常遗憾。

其三罗永浩并不怕头对头互怼,有了前面几点澄清和铺垫,下面再放郑刚的言论普通吃瓜群众一看自然会对老罗深表认同,反而觉得老罗是重感情的那个。

至于老罗说的是不是真的难以验证,但这番有理有据的回应着实可以打消一些舆论负面。当然郑刚在看到老罗回应之后,又再次给予了回复,其表示,锤子科技的股东会2022年整年没开;2021年4月并不能算股东会,只是要求变卖罗子雄资产,而锤子科技的情况,罗永浩作为CEO和创始人的打算等更重要的事情均未提及;且因为看到了不开心的话,罗永浩几次从锤子科技股东群退出。

对于伴随新公司融资的新协议事件,郑刚进行了补充解释,自己关心的是“你(罗永浩)不道德的是用新公司股权来要挟投资人放弃基本权利,而且“爱签不签”,必须在11月30日前签署,同时编造了大部分人都签了”,而“和股权3.5还是35没半毛钱关系,也没人清楚那是啥”。

回购罗生门

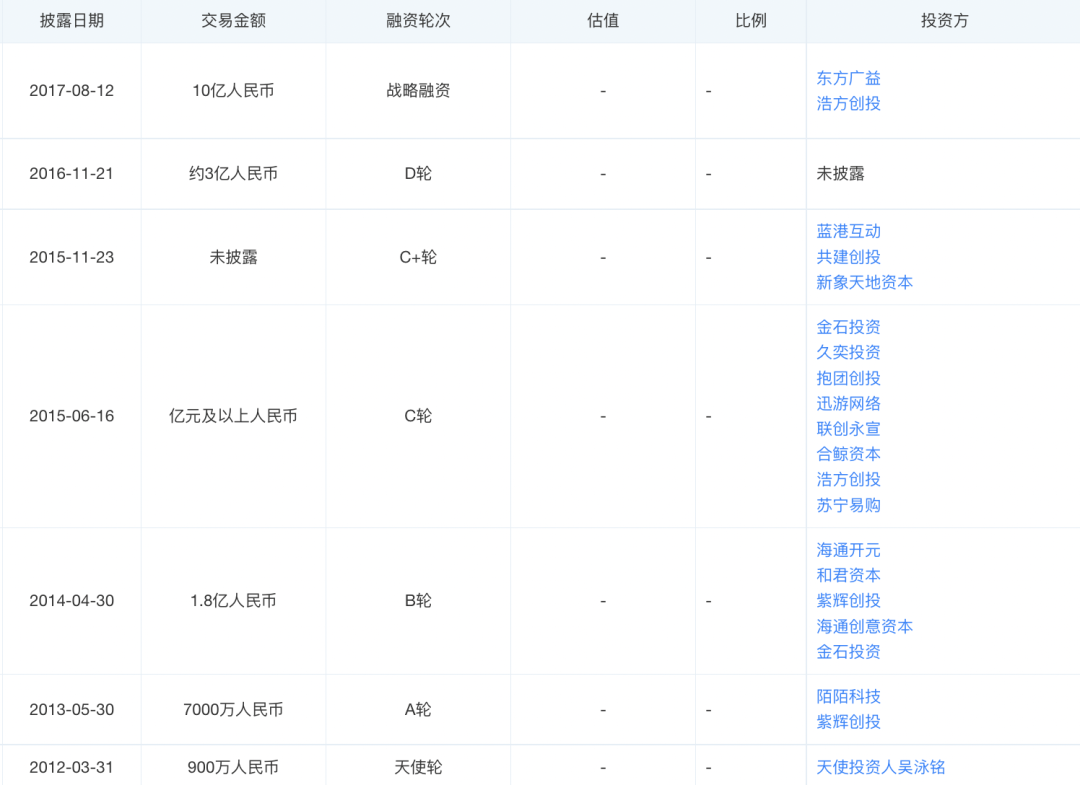

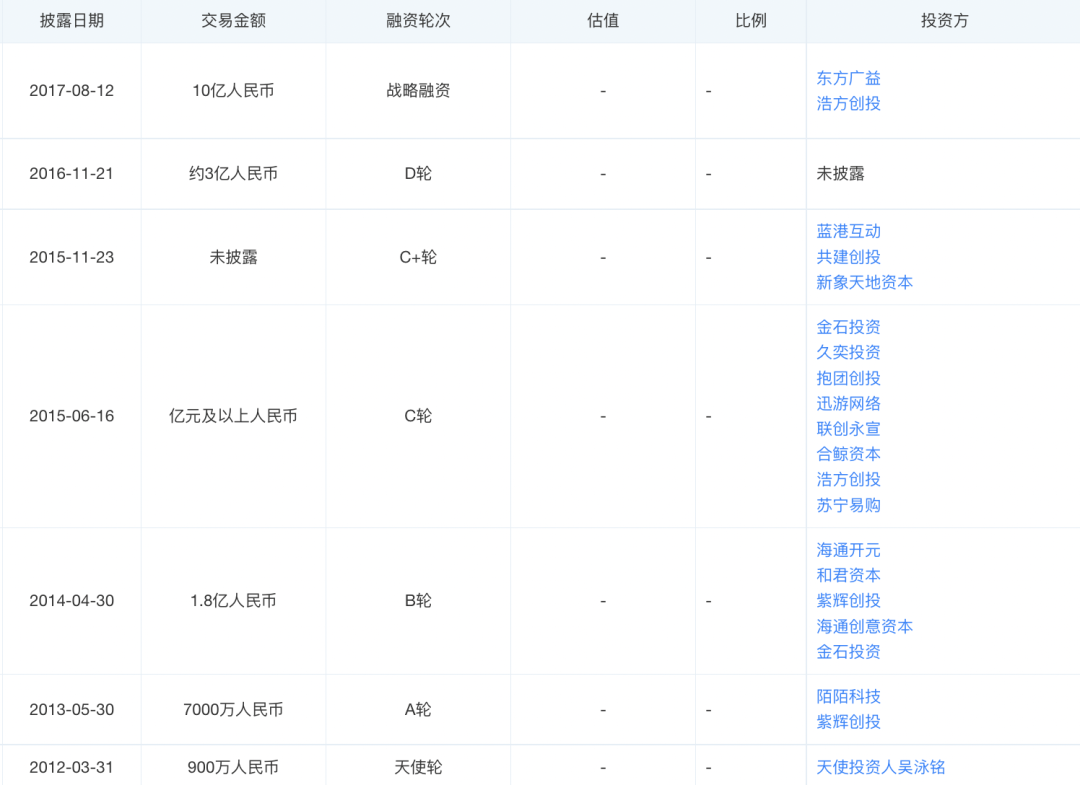

天眼查数据显示,锤子科技自2012年成立以来共获得过七次融资,而郑刚所在的紫辉创投早在2013年、2014年就参与过A、B两轮投资。

“雪中送炭”的郑刚在2017年9月与罗永浩签署D轮融资协议时,又提了一个5年回购条款。

根据光子星球获取的独家消息显示,投资条款规定公司如果5年内没有实现IPO,需要在投资完成满5年赎回D轮投资人持有的股权,赎回价格需要按照年化5%收取股息;5年期满的一个月内将以上股份赎回价款及股息一次性全部支付给D轮投资方。对于无法赎回的情况,协议中提到,创始人应承担连带赎回义务。

对上述问题,罗永浩新AR公司给锤子科技老股东提供股份,团队此前给所有人统一发过邮件并采取微信确认,也均由大家自愿签署。有关“骗投资人签字”的问题,罗永浩写道“我们没有骗,也不可能骗”。简单说就是老罗认为这些投资人已经自愿放弃回购协议了。

当然罗永浩的回复也点出了他和郑刚矛盾的核心原因,那就是创业失败回购股份,到底是不是必须的?

罗永浩是这么说的,“很多老股东都高高兴兴签了字,并对我们表示了感谢,他们知道投资不是借款,投资的企业失败了就是失败了。所以这种对上一个创业项目失败后的补偿,本质上是因为不寻常的情感和道义,而不是通行的法理和逻辑。”

根据腾讯新闻《深网》文章,郑刚介绍,此前在投资锤子科技时,双方签订有“回购条款”,而罗永浩触发了投资协议的五六条回购条款,所以联合投资人通过法律手段来坚决执行,现在正在去走法律程序。

郑刚从头到尾的意思是罗永浩不沟通,意图通过手段强迫投资人接受郑刚认为不对等的补偿,让看好罗永浩投资人们伤了心。郑刚指出罗永浩“数宗罪”,才能“毁掉”罗永浩“真还传人设,”给罗永浩以曝光把人重新逼回到谈判桌上,必须给予回购不能当大冤种。

一位投资人表示,早期那种小的投资一般都不签回购协议,后期钱多的会签。“你早期进入是奔着赚几十倍上百倍的钱,那折了就折了。如果你投后期,我本来就是预计能赚个两到三倍,那我需要很高的安全边际,所以签对赌协议或者是个人无限连带责任也算正常。”所以老罗如果真的跟郑刚签了D轮那还是很有可能有回购条款的,但具体怎么样还是让法律来做判断。本来11月30号确定所有锤科投资人转股,郑刚拖到今天选择公开发文,大概说明沟通没有成功,于是寄希望于舆论压力。

但一位接近罗永浩的知情人士告诉《深网》,上述说法是瞎编,“如果这个五年协议存在,请郑刚直接亮出协议。”

不管如何,郑刚忽视了老罗才是深谙辩论之道的人,在回复中基本完美避开了核心问题,但是又无懈可击。因为回复核心问题的答复只需要一句:签约完全自愿。相比之下,在回复中可以看出,保证自己在法律上无过失,保持董事会的正常召开,以及维护投资人关系,似乎对老罗更加重要。反而把郑刚衬托得像无能狂怒。

写在最后

企业家和投资人的关系永远是这样,有合作也有算计,桌上推心置腹,桌下攥着短刀。有些时候运气好,直到散场和和气气,运气不好就得凭本事说话,但谁也别抱怨。选择把矛盾公开化则是非常少见,毕竟生意场不是娱乐圈,娱乐圈混的就是个人设印象,但生意场更多是在商言商。很少有人去深究我这个合作伙伴的礼服下面是不是爬满了虱子,你能照顾到我这边的利益需求才是根本。

所以你看郑刚表面上气哄哄手撕“渣男罗永浩”,还在接受采访时表示:“我以前和现在都认为老罗有能力凤凰涅槃,经过洗礼后做个成功的企业家,但得有过程,这个也算一个。我们说,看好你,5年,10年,跟着你走下去。像这样的投资人,还不能去真心对待,还能找到什么样的投资人?”只要你把我的钱还了,什么矛盾手撕不存在的。

这个事情两边有来有往的互怼确实非常精彩,也透露了很多鲜为人知的罗永浩故事,吃瓜群众都表示非常满意。但是着急站队并不是什么明智之举,这并不是什么“嗜血资本欺压企业家”,至于真相是什么或许只有两家清楚。现在站队的人万一过几天两家和解了,你们会多尴尬啊。

这事对其他人的启示就是,作为创业者一定要选择合适的投资人仔细审定合作条款,有些钱不要才最安全,对于投资人来说,投前嘘寒问暖拉关系都抵不过利益关的考验,用合同来说话并不丢人。对于吃瓜群众来说,瓜虽然好吃但也要小心上火。

那么各位看客们,你们怎么看呢?欢迎留言区讨论!

参考资料:

没有赢家,郑刚与罗永浩的嘴仗 来源:钛媒体

郑刚老师,干就完了 来源:东四十条资本

独家对话郑刚 来源:光子星球

投资人手撕罗永浩,背后有哪些隐情 来源:数智前线

罗永浩人设崩塌?来源:全天候科技