多年以前,王老吉和加多宝的商标纠纷案轰动一时,撕B的结果就是一地鸡毛。

加多宝失去了商标权,营销成本大幅攀升,从此失去了高速增长的势头,陷入困境之中。

广药集团虽然拿到了王老吉商标,得了短暂的红利,但终究被经营机制所掣肘,时日一长便渐渐乏力。

两家公司都没有能够成为最终的赢家。

真是令人一声叹息的故事啊。

无独有偶,在另外一个细分领域,功能饮料行业也正在上演着几乎雷同的版本。

去年底,最高人民法院的一纸判决,让持续多年的“中泰红牛之争”告一段落。

这场始于2016年的红牛系列商标纠纷案,由泰国天丝(泰国红牛)取得胜利,最高法的终审判决明确“红牛系列商标”归天丝公司所有。

败诉方红牛维他命饮料有限公司(中国红牛)将不再拥有红牛商标的使用授权,这也意味着,其可能无法在中国售卖“红牛”相关产品。

跟王老吉大战唯一的不同在于,红牛大战期间,有一个小公司正在悄悄发育,不断蚕食红牛的市场份额。

这个公司就是明天(5月27日)上市的东鹏饮料。

作为A股功能饮料第一股,东鹏饮料能否在红牛内斗中趁势崛起呢?君临今天为你深度分析。

如果不是与泰国天丝的商标之争,中国红牛的日子会比现在好过很多。

“红牛”饮料发明人——许书标,于1956年在泰国创办了一家名为天丝的医药工厂(泰国天丝前身),工厂后来研制出一种含咖啡因、纤维醇、维生素B等成分的“滋补型饮料”,取名“红牛”。

早期,许书标将红牛免费送给卡车司机、夜班工人,让他们在熬夜工作时能够保持清醒状态,借此打开了市场,很快坐上泰国功能性饮料市场的头把交椅。

随后,在奥地利商人的马特希茨的助攻下,红牛很快火遍全球,许书标也将目光放到了中国市场。

彼时,由于无法取得国内保健食品批准证书,许书标和华彬集团创始人严彬结识后便开始寻求合作。

1995年双方成立合资公司(即后来的“中国红牛”),约定由天丝集团提供生产工艺、配方和技术支持,华彬集团主导生产、经营。

随后的20余年,华彬集团主导下的中国红牛蒸蒸日上,长期垄断功能饮料市场,并在2014年突破200亿元销售额。

“红牛”饮料成了现金奶牛,为华彬集团贡献了大量利润。

而泰国天丝由于没有资金投入和实际经营,只能从合资公司中取得商标许可费、原料费等收入,连分红都没有。

随着许书标在2012年去世,中泰双方稳定的合作开始出现裂痕,许氏家族的子女们开始觊觎红牛在中国的利润,想要收回中国红牛的商标使用权,自己接手这个庞大市场。

2016年10月,天丝公司宣布红牛商标许可到期,不再续约。

但华彬集团并未理会,继续主导中国红牛的生产销售。

对此,天丝公司选择对簿公堂,“红牛”商标的使用权纠纷也使得市场上同时出现了3款红牛。

三款产品没什么正版、盗版之分,口味略有差异,国人最熟悉的还是上市26年的“红牛维生素功能饮料”,味道上更加容易接受。

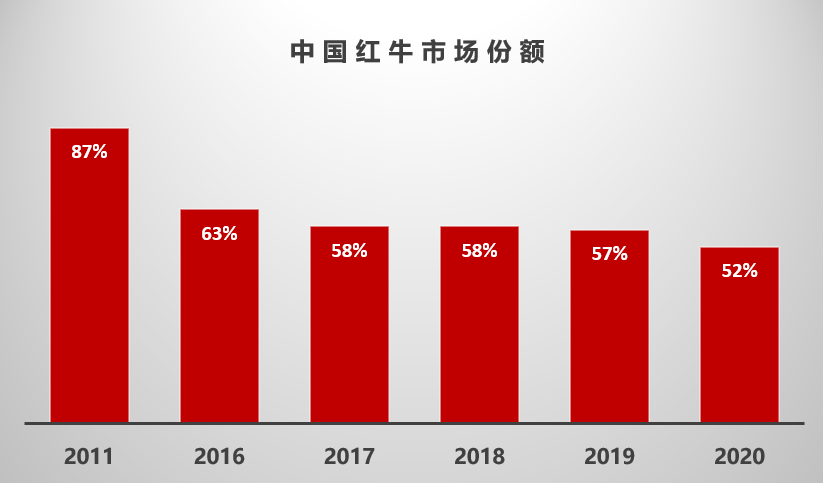

持续多年的纠纷,让华彬控制的中国红牛放慢了脚步,2011年红牛在功能饮料的市场份额还超过80%,到2020年只有50%左右了,

而这仅仅只是开始。

自最高法判决天丝集团为“红牛”系列注册商标的专用权人后,天丝就向各地法院申请了一系列行为保全,意在堵住中国红牛的“非法”销售渠道。

不久前的5月12日,北京市朝阳区人民法院就作出裁定:

责令华联超市即日起立即停止销售红牛维他命饮料有限公司出品的“红牛维生素功能饮料”产品,裁定立即开始执行。

这是最高法判决后出现的第一个销售禁令,相同的情况可能将在各地陆续出现。

此外,君临发现,中国红牛京东旗舰店店铺首页已经无法显示内容,不过商品依然可以正常下单,天丝红牛京东旗舰店则一切正常。

受败诉影响,中国红牛的前路充满了荆棘。

虽然在多年的诉讼中一直处于被动,但华彬集团也没有坐以待毙,于2017年推出了自己的功能饮料品牌“战马”。

此后,华彬利用自己的资源和推广渠道,全力推广“战马”这一亲生儿子,意在降低对“红牛”品牌的依赖。

不过效果有限,2019年华彬旗下“红牛”、“战马”的销售额分别为223亿、13.3亿,后者要替代前者,还有很长的路要走。

红牛的内斗,为其他竞争对手提供了难得的发展机遇。

各大饮料公司都相继推出自己的功能饮料品牌,仅在2017年,新上市的功能饮料就超过10种。

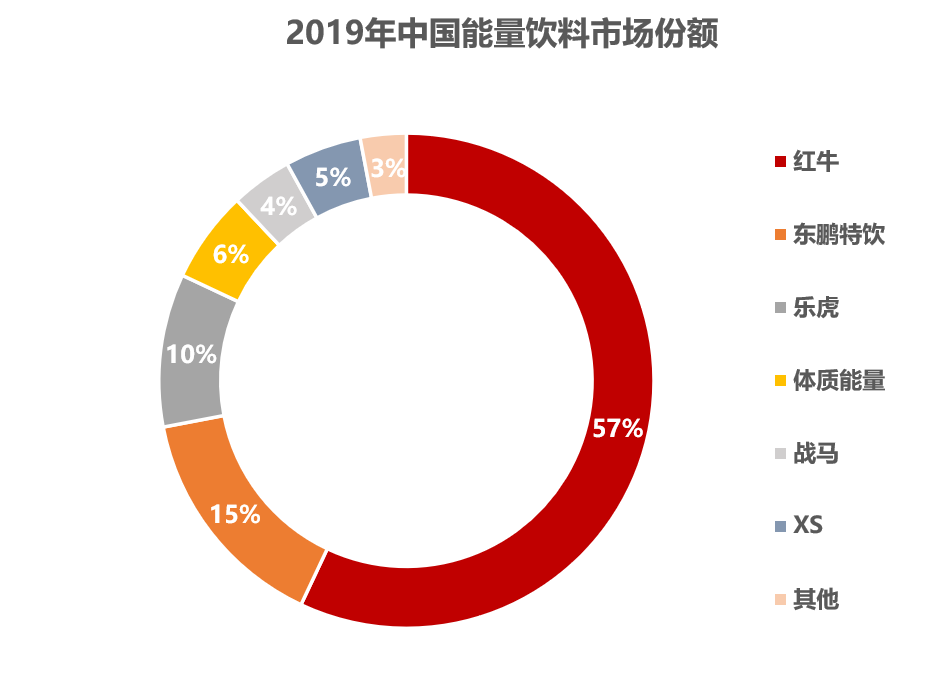

虽然品牌众多,但功能饮料竞争格局相对清晰,除红牛外的主要玩家包括:东鹏特饮、乐虎、体质能量、战马。

市场份额上,红牛、东鹏特饮、乐虎排前三,CR3份额超过80%。

市占率常年第二的东鹏特饮,是东鹏饮料的主要产品,占公司营收比重超过94%。

东鹏饮料前身是深圳东鹏饮料厂,属于深圳市政府下属企业,1998年研发出“东鹏特饮”,一度由于经营不善,濒临倒闭。

上市前公司主要经历了3个阶段:

改制后快速发展(2003-2009):2003年,国家允许国有资本退出一般竞争性行业,时任公司销售经理的林木勤与其他员工共20人,一同出资买下了东鹏100%产权。

“国有转民营”后的东鹏进入了快速发展时期,弥补了成本控制与营销上的短板后,从2003年私有化到2010年,公司产值从1500万元提升到2.5亿元。

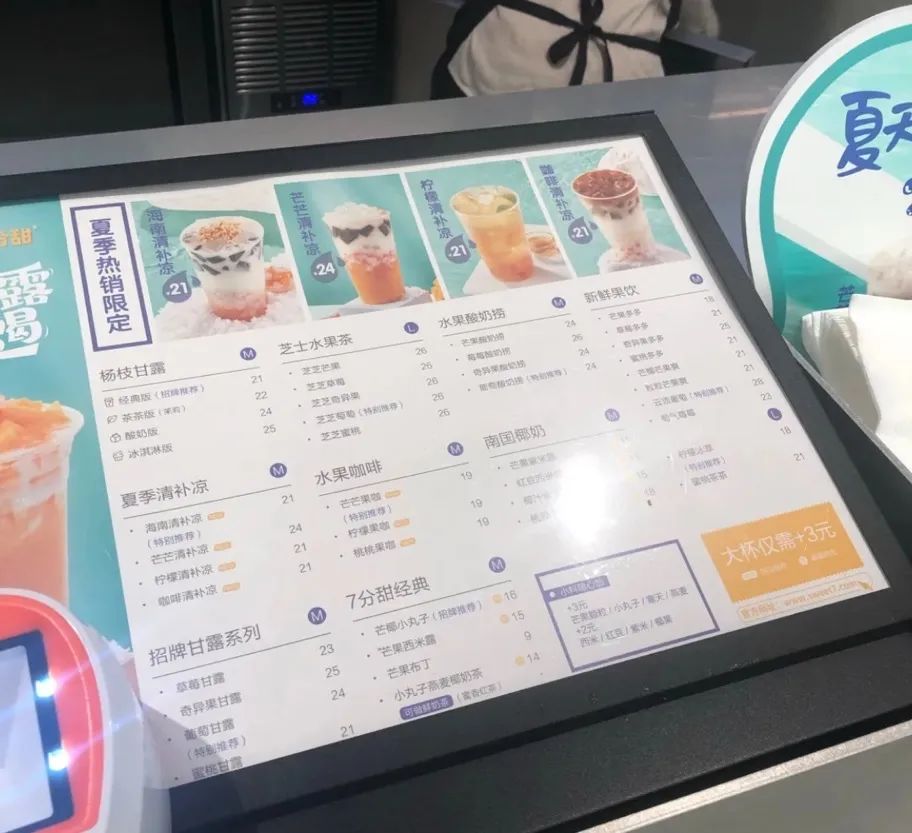

推陈出新,深耕广东市场(2010-2012):2009年底,东鹏率先推出塑料瓶装功能饮料,再加上防尘盖的小设计,很快与红牛等一众罐装饮料拉开差异。

价格上,同样250ml的规格,东鹏特饮只需红牛的一半,但双方的能量功效却差不多。

味道上,君临亲身体验后,也体会不出二者的明显差别。

差异化的包装、低定价策略,让东鹏一下打开了大本营广东的市场。

广东作为我国经济最发达、劳动力数量最多的省份,有大量对功能饮料高需求的目标人群,比如司机、快递小哥、外卖小哥、夜班族等。

同时,这些人群又对价格比较敏感。

东鹏特饮完美地契合了这类消费者的需求,很快在广东市场取得成功。

品牌年轻化,走向全国市场(2013-至今):2013年,以邀请谢霆锋做代言为标志,东鹏开始布局全国市场。

期间,东鹏确定了“品牌年轻化战略”,以“年轻就要醒着拼”为主张,开展了一系列营销宣传,意图将产品从“疲劳”场景向“休闲”场景转换。

相比红牛更专注于传统体育营销,东鹏特饮的营销渠道、模式更加多样,也意在打造年轻化的品牌形象。

比如综艺,东鹏的冠名对象多是湖南卫视、东方卫视这类年轻观众较多的平台。

赞助电竞俱乐部、网剧中植入广告,也为东鹏争取了很多年轻消费群体。

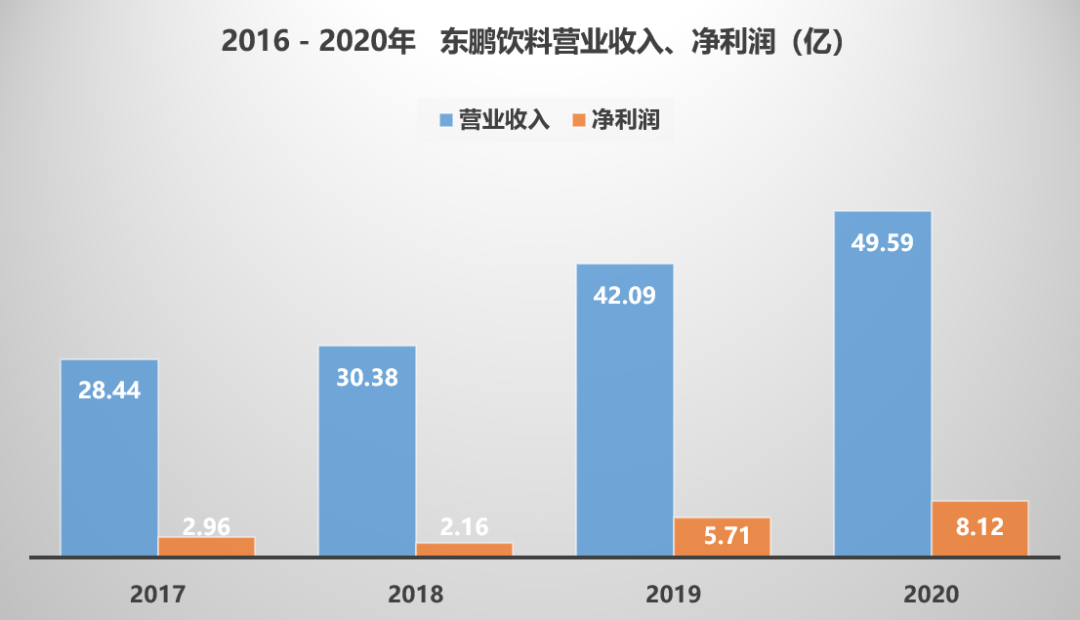

近年来,在产品、营销端的共同发力下,东鹏营收数据节节攀升,2020年营业收入近50亿元、净利润8亿元,近4年的复合增长率分别达20%、40%。

相比之下,红牛中国的营收在2020年为228亿,低于其在2015年的营收水平,近4年的复合增速只有5.2%,市场份额也在不断缩水。

6年前,东鹏的营收还不到中国红牛的一个零头,而在去年,东鹏的体量已经接近后者的1/4。

此番寻求上市,东鹏也是想寻求二级市场的资本支持,继续在产品、营销端发力,进一步攫取大哥“红牛”的市场份额。

而刚好,最高法的判决也给东鹏提供了完美助攻,一旦中国红牛的销售行为被定性为商标侵权,未来被全面禁售的概率很大。

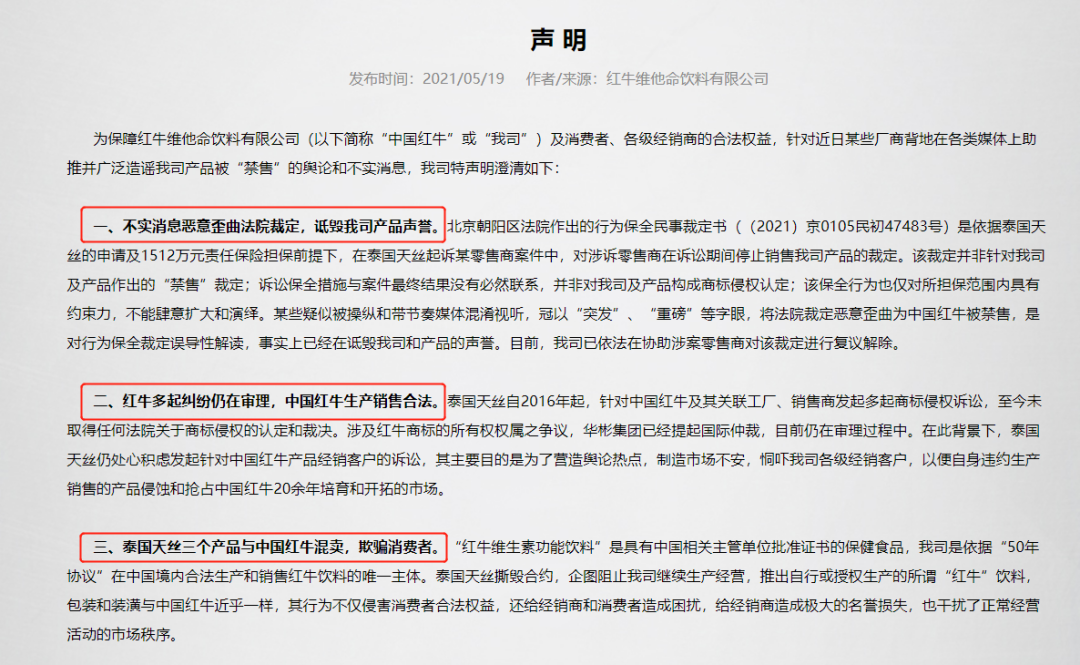

5月19日,中国红牛在官网发出了一份声明,表达了3个意思:

1) 朝阳区法院所作系民事保全裁定,并非“禁售”裁定

2) 多起商标侵权诉讼仍在审理,目前的生产销售合法

3) 泰国天丝私自撕毁“50年合约”,混淆产品,蒙骗消费者

在涉及年产值超过200亿的大金矿面前,谁都无法轻易放弃。

但最高法很少推翻自己做出的生效判决,本案还入选了“2020年度知识产权保护十大案例”,这意味着在商标争夺上,中国红牛基本翻盘无望。

关于中国红牛的未来,我们可以参考当年加多宝公司与广药集团关于“王老吉”品牌的一系列纠纷。

如今,华彬集团却面临比加多宝更大的问题,功能饮料市场比凉茶市场的竞争更加激烈,国内外玩家齐聚,一旦其失去“红牛”使用权,相关市场或许只能拱手让人。

泰国天丝咄咄逼人,自称“正统红牛”;东鹏、乐虎紧紧追赶,蚕食市场份额;还有Monster Energy、可口可乐等国外巨头虎视眈眈。

而华彬集团一手培养的“战马”,才十多亿销售额,竞争力非常有限。

红牛内斗的大背景,为行业老二东鹏饮料提供了绝佳的扩张机会,叠加上市加成,2021年可能成为双方未来发展的分水岭。

上面我们分析了功能饮料行业的竞争格局,既然东鹏饮料要上市了,那我们也来检验下它的成色。

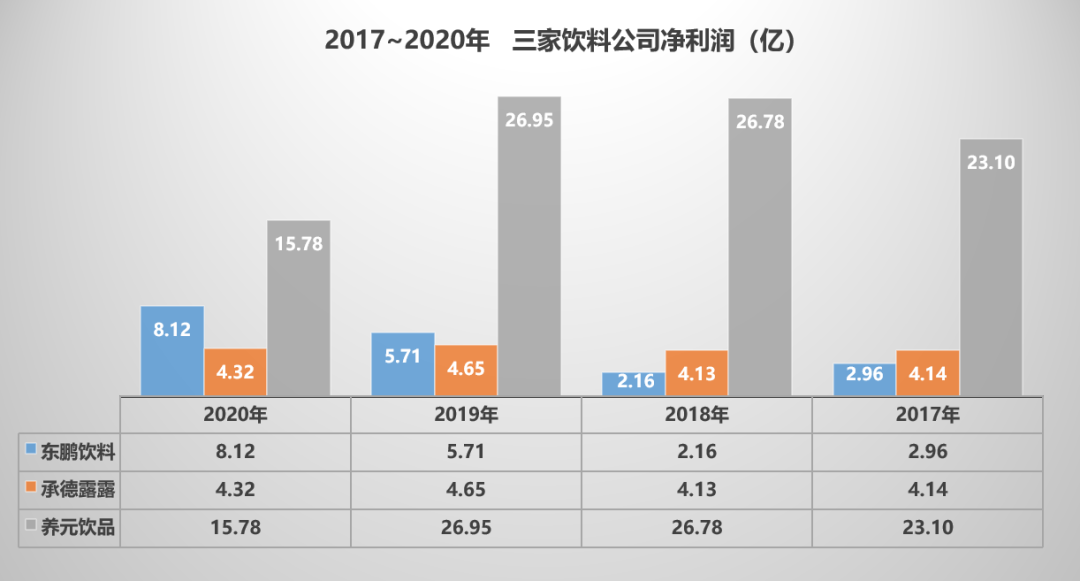

A股中纯饮料上市公司很少,我们选择业务相似的承德露露、养元饮品来进行对比。

1、 营收端

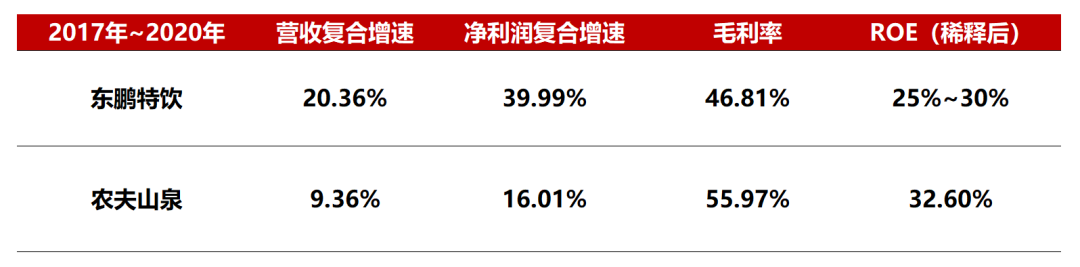

2017~2020年,东鹏饮料营业收入从28.44亿元增至49.59亿元,年复合增速达20.36%;利润从2.96亿元增至8.12亿元,年复合增速达39.99%。

单独看来是个非常不错的业绩增速,我们将其与另外两家进行对比。

相比于东鹏的快速增长,承德露露、养元饮品利润增速明显较慢,且在2020年受疫情影响严重,业绩同比均出现下滑。

而东鹏这边,不仅没受疫情影响,反而延续了上年的快速增长,这就很神奇了。

因为三家企业都是以线下经销渠道为主,疫情导致的关店潮会导致经销商、终端产品积压,严重影响销售。

那为何东鹏能保持不错的增速呢?

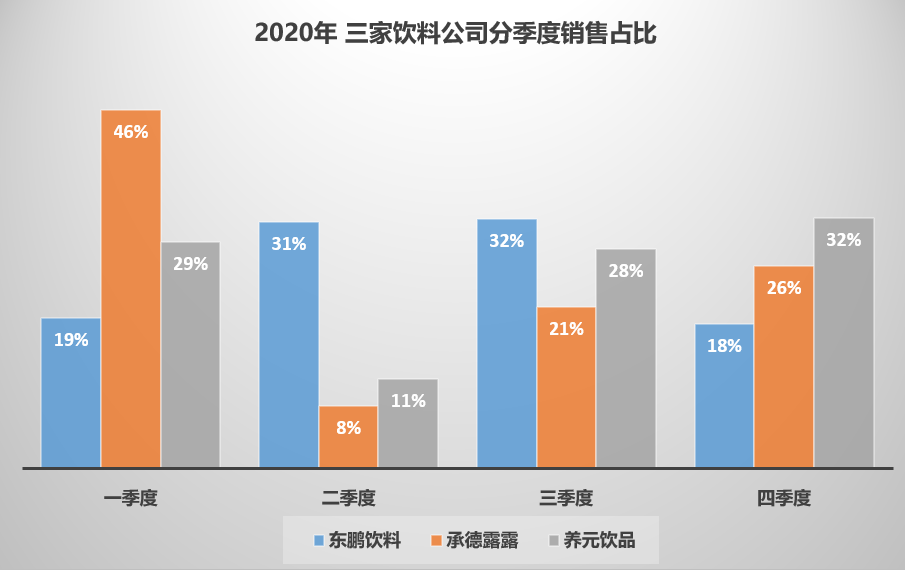

原因就在于三家公司产品的消费场景、消费人群不同。

承德露露、养元饮品的产品属于养生健康类,聚餐、走亲访友是这类产品的主要消费场景,所以两产品广告中经常会突出“送礼”元素。

春节也是其传统销售旺季,不巧,去年的春节及一季度,正好是疫情的高发期。

而东鹏特饮作为能量饮料,消费场景日常化,二、三季度为销售旺季,去年二季度开始居民日常生活、企业生产经营快速恢复,因此受影响较小。

此外,三家产品的消费群体有明显差异,前面也提到,东鹏特饮的一大购买人群是体力劳动者,即快递小哥、外卖小哥、货运司机、夜班族等等。

东鹏饮料非常重视这类消费人群,与京东物流、货拉拉、滴滴、美团等平台联手举办线下活动,快速提高产品知名度。

新冠疫情爆发,反而成了东鹏饮料的神助攻。

2020年上半年,全国快递业务量同比增长22.1%,头部企业顺丰及三通一达,分别实现10%~80%的业务量增长;

美团点评2020年中报显示,2020年1-6月外卖业务同比增长近7%,期间新注册并有收入的骑手超过100万人。

快递、外卖业务量的发展,带动了东鹏饮料去年的销售高速增长。

2、 成本端

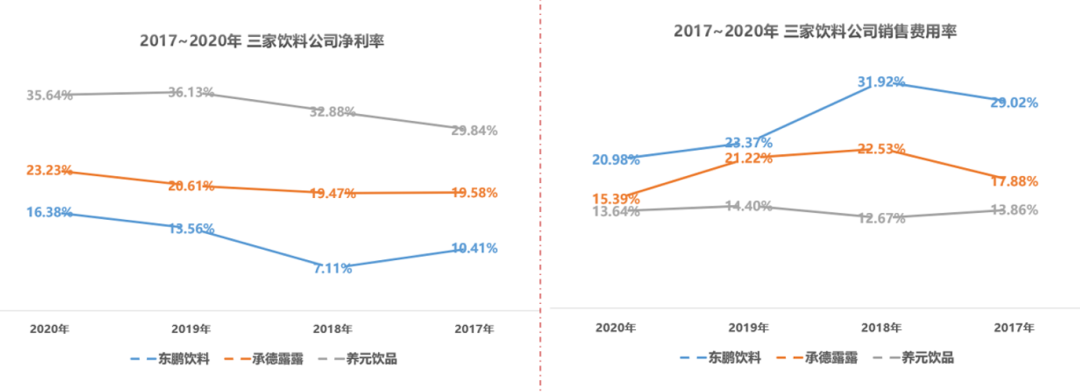

三家饮料公司毛利率都在50%左右,但净利率却有较大差别,东鹏饮料明显低于另外两家。

盈利水平的差异,主要由于三家公司的销售推广力度不同,东鹏饮料的销售费用显著高于另外两家,净利率和销售费用率的排序也完全相反。

东鹏饮料快速增长的营收,离不开其所谓的“饱和式广告营销“:

2018年,公司相继赞助了中超联赛、央视俄罗斯世界杯转播、葡萄牙国家足球队等。

2019年,东鹏抖音挑战赛获得超60亿曝光量;同时,公司植入、冠名了《三生三世十里桃花》、《亲爱的,热爱的》、《欢乐颂》、《人民的名义》、《欢乐喜剧人》等热门影视和综艺节目。

2020年,东鹏特饮冠名了二季度的《天天向上》、同时植入了《爱情公寓5》、《安家》、《猎狐》、《盗墓笔记-重启》等热门影视。

东鹏激进的营销策略虽然影响了利润水平,但在红牛日渐衰落的大背景下,加大推广力度,攫取市场份额,或许是正确的战略选择。

3、 估值端

根据公告,东鹏饮料最终发行价格定为46.27元/股,按发行后股本计算的市盈率(PE)为22.99倍。

目前养元饮品、承德露露的市盈率分别为25.81、19.58,如果以这个角度来看,似乎东鹏未来的估值水平不会有很大的上升空间。

但是,养元、露露当前成长性不足,也存在很多其他问题,估值不高属于情理之中,以此来推断东鹏饮料的市值并不公允。

市场通常会给予新股较高的估值溢价,且东鹏作为功能饮料第一股,备受市场瞩目,我们以去年港股上市的“水茅”——农夫山泉,来作对比或许更为合适。

近四年的营收、净利润增速上,东鹏都强于农夫山泉,但在毛利率、ROE上稍弱,总体上各有优劣。

去年农夫山泉上市后的PE大致在66~126之间,作为机构抱团股之一的“水茅”,农夫山泉也吃到了一大波估值红利。

如今抱团行情回归理性,我们以其当前的估值水平来做锚定,预计东鹏今年内的PE会在40~70间波动,稳定股价在80~140元之间。

但不排除极端情况下,股价会到160乃至180元。

另外,需要提防业绩增速放缓后杀估值的情况,去年上市的三人行、豪悦护理等明星股,在后续业绩不及预期后,都遭到了市场的无情抛弃。

东鹏饮料作为宅家经济的受益者,今年疫情恢复的情况下,参考顺丰等快递股,业绩增速也是有可能不及预期的,这是值得关注的风险点。

4、 三个值得关注的点

关于东鹏饮料还有三个值得关注的问题,君临觉得需要在投资前梳理一下。

1) 是否存在向持股经销商压货,虚增业绩的行为?

目前有7名经销商间接持有东鹏饮料股权,占总股本比例1.6%,东鹏饮料是否存在联合这7名经销商进行压货,从而虚增利润的行为呢?

君临认为这个概率不大。

首先,这些经销商的销售额和存货配比在合理范围内,并没有出现大幅压货的情况,其毛利率也与其他经销商无异。

其次,持股经销商是IPO过程中发审委的重点核查对象,也是会计事务所审计、投行保荐的核心关注点,基本不存在造假空间。

最后,持股经销商销售额占公司总营收的比重仅6.5%,冒着极大的风险去提高几个点的数据,风险收益不匹配。

至少目前为止,君临认为东鹏在这方面的操作空间不大,未来如何,有待时间检验。

2) 产品结构单一

产品结构单一本身不是问题,在食品饮料行业,单一产品打天下的情况屡见不鲜,远一点的茅台、五粮液,近一点的红牛,都是这种情况。

单一产品的风险,应当归因于产品竞争力下滑、行业天花板不够,即遇到所谓的增长困境。

功能饮料当前市场规模400亿出头,预计每年维持6%的增速,红牛占230亿,东鹏占50亿,此时考虑单一产品风险,为时过早。

什么时候东鹏成为了行业老大,销售额超过红牛,再来考虑产品线的问题吧。

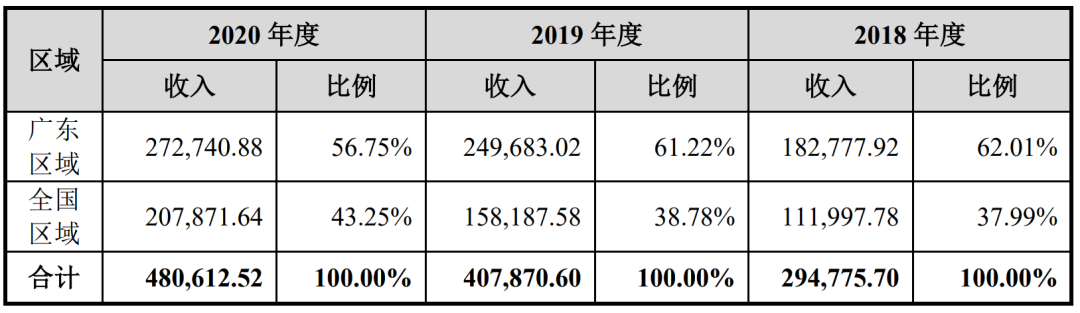

3) 广东一省销售额占比过高

2019年以前,东鹏饮料在广东的销售占比超过6成,去年有所下降但依然超过一半,北方地区的功能饮料市场大都被红牛垄断。

这对东鹏饮料来说,既是困境,也是机遇。

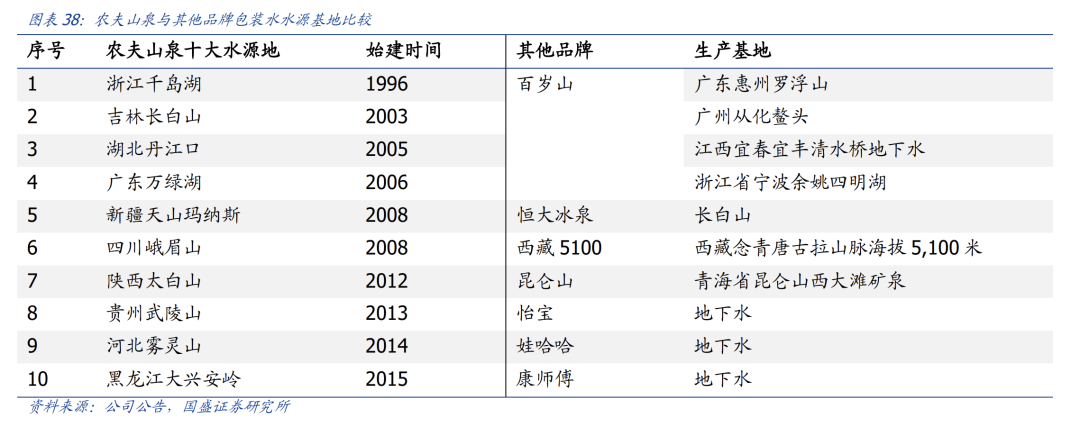

饮料行业运输费用高,受运输条件和配送能力影响大,向销售半径之外的市场进行销售会导致供应不经济。

现在,东鹏的生产基地主要集中于华南,此外安徽、重庆各有一处生产基地,很难在全国范围做到渠道下沉。

而在营销上,东鹏已经通过各类媒介覆盖全国,这块的硬性成本其实已经支出了。

如果通过上市,在融资支持下实现全国化产能布局,解决掉销售半径、渠道下沉等问题,那么不仅营收规模能上一个台阶,利润率也将大大提升。

借着这次红牛的内斗,东鹏的野望是有很大概率能实现的。

当然,即使东鹏的长期机会明确,基于上市初期必然会出现的爆炒,和疫情后可能出现的业绩增速下滑,君临建议投资者还是要谨慎。

等一两个季度过后,如果股价能砸个小坑出来,或许才是上车的更好时点。