关注君临,获取福利

到公众号回复“投资”可领取专属大

2016年,姚振华的楼塌了。

万科、格力两战,姚振华收获了所有的恶,千夫所指:

企业家抨击其为”破坏实业的国之罪人”;

证监会领导怒斥其为妖精、害人精;

保监会更是给予其撤职和市场禁入的处罚。

姚振华自此从资本市场消失,积极投身实业,65亿控股观致汽车,挖百度的研发副总裁,设立鸿鹏新能源,投入100亿用于新车研发……

他憋着口气,要撕掉野蛮人的标签,证明自己。

油条哥也不愧是自带光环的男人,虽在猥琐发育,不经意间,就再次成为市场瞩目的焦点。

12月4月,南宁百货公告,二股东南宁富天通过竞拍获得其4.21%的股份, 持股比例达到18.85%,成为最大股东。

南宁富天背后站着的正是姚振华,消失3年后,这个男人又回来了,市场欢呼雀跃,南宁百货在13个交易日斩获10涨停,妖得妩媚多娇。

壮哉我油条哥!

但不得不说的是,很多投资者也是端起碗吃肉,放下筷子骂娘,总喜欢给别人扣帽子,拿操纵市场,投机倒把说事。

法无禁止即可为,抛开姚振华这种已盖棺定论的,野蛮人真有那么大的恶?

再说从结果看,当初誓死抵抗那位现在天天在家研究笨笨牌红烧肉,站在制高点的两位也先后落马,屁股都不干净,伟光正给谁看。

有鉴于此,我们很有必要捋捋野蛮人那些事。

1

“野蛮人”因宝万之争被公众熟知,在王石提出后逐渐普及开来。

实际上在国外,野蛮人早已存在,且在君临看来,巴菲特两师徒就有野蛮人的雏形。

野蛮人的出现是资本逐利性的必然。

当出现低估标的时,聪明的资金必会来敲门,万科被低估自不必说,南宁百货手里有地,也没毛病。

这都不会以管理层的意志为转移。

格雷厄姆以“捡烟蒂”著称,实质就是寻找低估标的。

投资北方输油管公司,是因为格雷厄姆发现它拥有巨额的铁路债券,加上现金每股价格应该在95美元,而当时公司的股价只有65美元。

格雷厄姆买了5%的股份后,建议公司分红,在管理层拒绝后,他联合其他股东取得32.5%的代理权,入选董事会,迫使管理层卖债券分红。

每股分红70元,爽歪歪。

里丁媒铁公司属夕阳行业,生意日落西山,但公司有大笔现金,股价严重低估,格雷厄姆如法炮制,直接买成控股股东,然后用公司的钱买下联合内衣公司,获利丰厚。

巴菲特师从格雷厄姆,更有青出于蓝之势。

桑伯恩地图公司从事地图出版工作,业务具有垄断性,且不受经济周期影响,属于典型的现金奶牛,公司赚到钱就投资证券市场,拥有65美元的股票组合,而股价才45美元。

桑伯恩的总股本为10.5万股,巴菲特买入2.4万股,直接拿下公司控制权,然后与董事会协商将公司的证券组合分给股东。

在遭到拒绝后,巴菲特就威胁要召开特别会议以控制公司,董事会别无选择,只得妥协。

投资伯克希尔·哈撒韦,巴菲特同样是买成控股股东,然后让总裁西伯里退休,最后还将公司清算关闭,作为经营平台,演绎投资神话。

对这些公司管理层来讲,这是不是摘桃子?巴菲特师徒算不算野蛮人?

当然这样举例有失偏颇,巴菲特无疑很伟大,我们只是以此说明别戴着有色眼镜看人。

在君临看来,野蛮人真正的恶在于加杆杆。

2

1993年上演的《门口的野蛮人》,再现了华尔街历史上最著名的雷兹诺-纳贝斯克(RJR Nabisco)公司争夺战,也让世人得以窥见野蛮人的全貌。

这场资本大戏的参与者分两方:

一方是RJR Nabisco的管理层:以CEO罗斯·约翰逊为首;

一方是前来敲门的野蛮人:世界最大的私募股权基金KKR,以亨利·克拉维斯为代表。

RJR Nabisco以烟草和食品为主业,骆驼牌香烟和奥利奥饼干都是其旗下产品,公司业绩优良,现金充足,是当时美国有数的大公司。

但由于烟草公司经常面临诉讼压力,同时对以罗斯为首的管理层享受的超额奢华待遇不满,公司股价一直被低估,保持在50美元左右的低位。

1988年,RJR Nabisco推出新品帕米尔香烟试图扭转颓势,可这款香烟表现糟糕,极不受消费者待见,令罗斯忧心忡忡。

为保住自己的位置,罗斯准备接受亨利·克拉维斯的建议,进行管理层收购(MBO)。

可罗斯因担心失去控制权,拒绝亨利提供杠杆资金的建议,转而寻找投行希尔森·雷曼筹资,让亨利这位华尔街老牌杠杆收购大师大为光火。

罗斯很清楚公司的股价严重低估,向董事会提出75美元的报价,超高报价让管理层震惊并垂涎,管理层也不是省油的灯,果断将消息泄露出去,以谋求更大利益。

RJR Nabisco股价暴涨,Forstmann Little和第一波士顿银行等华尔街资本闻讯赶来,准备参与这场围猎,感到被欺骗的亨利也悍然杀入。

一出充满贪婪、背叛、尔虞我诈和高风险赌注的华尔街风云上演。

报价日来临,罗斯和希尔森团队提供的报价是100美元/股,亨利的KKR是94美元,第一波士顿提出需要一周的额外时间研究,但通过避税措施能提供118美元的报价。

面对绿油油的美钞,董事会欣然接受。

第二轮,第一波士顿由于税收优惠政策即将截止而出局,罗斯象征性地报价101美元,喜提线报了解公司财务状况的亨利果断报价106美元。

决胜局:罗斯112美元VS亨利109美元。

最终董事会却选择了亨利,原因是罗斯的“金色降落伞计划”曝光:

价值近5000万美元的52.56万份限制性股票计划,慷慨的咨询合同,使管理层无论成败都高枕无忧。

这招致公司董事会和股东的强烈反感。

亨利的报价则包括踢罗斯出局,更好的员工福利保障等,让董事会作出了倾向“野蛮人”的决定。

盛宴落幕,但最终结果却让人唏嘘不已。

KKR掌权后,以罗斯为首的管理层先后离开企业,但KKR也没得到好,首先面对的就是庞大的债务。

这场收购交易总价高达250亿美元,KKR是高杠杆收购,只能提供20亿自有资金,其余的需要靠银行贷款,发行优先股和债券等。

KKR并不善于经营,为了还贷款,不得不将RJR Nabisco拆分卖出,公司被拆得七零八落,从此走向没落。

KKR因为报价太高,也并没有赚到什么钱。

妥妥的多输格局。

姚振华之所以被抨击,就是因为杠杆加得飞起,400亿的收购资金由万能险、以钜盛华为主的投融资平台、隐蔽的夹层融资杠杆构成,背后的大金主则是浙商银行。

这种杠上杠的激进融资方式,风险巨大,谁能确保万科不被带到沟里,走向价值毁灭之路。

毕竟KKR的前车之鉴,并不远。

抛开这点,我们会发现野蛮人的存在是资本市场的重要补充,这可以结合我国公司的治理机制和股权结构等进行分析。

3

我国资本市场为国企解困而生,成立初期上市公司也以国企为主。

为实现脱贫,国企积极改制剥离出优质资产上市,这就是当时著名的“靓女先嫁”理论。

从集团层面讲,需要兼顾公平,这些靓女嫁出去后,要承担扶持家里困难兄弟姐妹的责任,这就形成子公司与集团母公司的控股关系。

在国企体制改革时,国资委为避免既当运动员又当裁判,会人为地设立用来控股的集团公司,继而实现对上市公司的间接控股。

在地方经济发展过程中,基于产业结构调整和扶持困难企业等现实需求,政府也会搞“拉郎配”,再加上借壳上市等,控制权链条错综复杂。

国资企业逐渐形成金字塔式的股权结构。

靠着这种股权结构,企业能迅速实现规模化发展,持有多家上市公司的集团企业开始出现,如中粮系、华润系、电网系等等。

1999年,民企大量上市后,同样采用了国企这套,也就有了明天系、海航系等资本系族。

在邢立全所写的《A股资本系族:现状与思考》中,深沪两市2017年共有各类资本系族178个,涉及上市公司1045家,占同期A股上市公司总数的34%。

但负面影响同样开始显现。

金字塔式股权结构下,实际控制人成功实现了控制权与现金流量权相分离。

母公司实控人承担的责任与其对子公司的影响并不匹配,可以利用其控制权,侵占子公司资源,甚至以权谋私,损害其他中小股东利益。

东旭光电之所以爆雷,就是因为东旭集团侵占其在财务公司的87.78亿元存款。

通过上市子公司搞资本运作更是普遍。

资产置换、并购重组……

这是“积极作为”的,“无为而治”的更可怕。

我国上市公司股权原来多是“一家独大”,股权分置改革后,大股东持股比例开始下降,再加上企业减持和增发等,逐渐进入分散股权时代。

2017年,在3000家上市公司中,大股东持股比例小于20%的超过500家,甚至有50家左右的上市公司大股东持股比例不足10%。

这就容易出现”所有者缺位”的情况,在国资作为财务投资者的企业,尤为明显。

形成我国独有的“内部人控制问题”。

大股东持股比例过低,管理层会鸠占鹊巢,掌握公司的控制权,他们以功臣自居,把上市公司视为禁脔,搞以权谋私,损害全体股东利益。

最常见的是设立大量的子公司,通过金字塔式的股权结构转移资产,搞利益输送,各种花式操作。

面对不公,我们怎么办?

当然是拿起法律武器捍卫自己的权益。

呸,想得美!!!

上市公司背后有靠山,手中有资源,我等屁散拿什么告?就算状告成功,无非罚酒三杯,仍然歌照唱,舞照跳。

投资者只能频繁“用脚投票”,饶是如此,还要受到患有斯德哥尔摩综合征的投资者攻击。

如果企业自身无价值,大可避而远之。

最让人愤懑的是有些企业明明有价值,但在管理层的骚操作下,云遮雾绕,永远不了解企业有多少干货,价值得不到体现。

相比蹭概念的,这些“佛系”企业同样是价值毁灭的典范,需要敬而远之。

野蛮人出现后,管理层面临控制权丧失的风险,势必积极作为,引入白衣骑士、搞MBO、增持……

即使野蛮人不谋夺控制权,也会对管理层形成约束和监督,有助于完善企业治理结构,使其不敢再肆无忌惮以权谋私,

企业的价值也将被发掘,走上良性发展的道路。

近期在资本市场,正上演这样一场大戏。

4

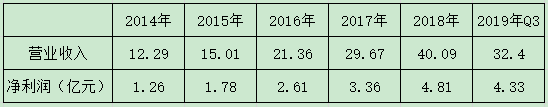

先看下面这组财务数据:

漂亮,且该企业四季度业绩占比较大,Q3营收同比增长27.32%,净利润同比增长57.03%,今年营收50亿+,净利润7亿+,问题不大。

在A股市场,不说300亿,200亿总值吧。

可该企业今年年初的市值只有35亿,原因也很简单,在新三板上市。

该企业就是贝特瑞,新能源汽车负极龙头。

贝特瑞实力强悍,客户阵容豪华,包括特斯拉、LG、松下、宁德时代等,这也是新能源行业扑街时,贝特瑞依然保持高增长的原因。

2019年,贝特瑞开始受到资金追捧,年涨幅接近4倍,市值达到120亿,在当下新能源卷土重来时,还可看高一线。

可我们要讨论的却不是贝特瑞,而是他妈—中国宝安。

中国宝安是A股市场的奇葩,持有贝特瑞75.49%的股份,市值同样在120亿徘徊的怂货。

宝安是资本市场老八股,以中国风投为平台,多年积攒的家底不菲。

A股的马应龙,H股的国际精密,新三板的贝特瑞、大地和、成都绿金、友诚科技等多家企业,参股的还有筹划上科创板的芳源环保……

在深圳、海南、天津、武汉、新疆、山东等地还拥有大量地产项目,账面货值60亿左右。

这样说可能有点抽象,以宝安在海南的布局为例,2011年在海南儋州买下6块地,购买金额6.1亿,现在值多少?

宝安就是学李嘉诚那套,囤地。

正是这些所谓的隐藏资产,让“慧眼如炬”的投资者们前仆后继。

可这些资产却看得见,摸不着,有的甚至根本看不见,投资者并不能分享企业发展的红利。

宝安的做法是设立子公司,通过天眼查,宝安直接和间接控制的子孙公司上百家,所有资产都分散其中。

更骚的是还采用交叉持股的方法,闪瞎投资者眼睛,压根别想窥见其全貌,且在宝安的刻意低调下,子公司的具体情况同样未知。

子孙公司不披露,证监会管不着吧?

中国宝安91年上市至今,就没投资者能扒清楚水有多深。

如此骚操作就是因为宝安是内部人控制企业,大股东富安控股仅持股11.91%,虽然外界都知道富安控股是董事长陈政立的马甲,可就是无法证实。

仅凭这点股份,管理层何以能稳如泰山?

就在于下面这句话:

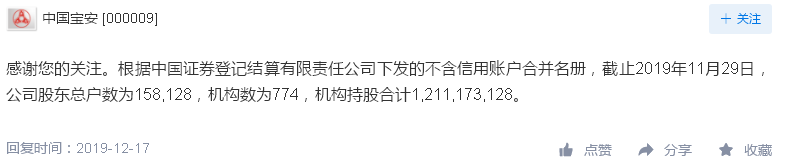

774家机构,持有12.11亿股,占总股本的46.96%,可公司4年没有券商发研报,Choice显示只有1家基金,10大股东加起来都只有7.07亿股。

那来那么多机构,还持有如此多股份。

这实质是管理层在赤裸裸地宣告,我有筹码,别来惹我。

再看公司的业绩,除2015年出售宝安地产外,近10年净利润稳定地保持在2亿左右。

服不服?

特别是近几年贝特瑞业绩逐渐释放,照理宝安的业绩应越来越好,可营收的确在增长,净利润仍稳得一匹,不得不服。

根源还是管理层私心作祟,不愿意与投资者分享企业的成长红利。

2015年,宝万之争爆发,外行看热闹,宝安的管理层却惊出一身冷汗,虽然宝安自己就是国内最早的野蛮人,却并不想成为被狙击的对象。

宝安迅速制定好反收购策略,金色降落伞出台:

当公司被并购接管,管理层被解除职务需得到本人认可,且公司须一次性支付其相当于其年薪及福利待遇总和十倍以上的经济补偿,还要按《劳动法》支付赔偿金。

同时,毒丸计划也来了。

宝安原来喜欢炒股,2015年转型高新技术产业后,宣布将不再追加投资,可很快就自己打脸,且派来一员猛将。

陈匡国,1984年出生,2001年8月-2006年6月期间分别在英国剑桥贝尔语言学校、剑桥MPW学校和ALEVEL、剑桥艺术与科学学院、英国创艺大学读书。

短短几年,如此丰富的求学经历,肯定是高材生。

陈匡国在宝安任金融投资部常务副总经理,携10亿巨资杀入股市,操作仅两笔,可笔笔令人窒息。

2017年Q1,耗资5亿杀入海马汽车,现在海马汽车已变成*ST海马,亏损2/3;

2017年Q4,组团马应龙,耗资5亿把华大基因推上顶峰,华大的10大流通股东,宝安独占6席,好不风光,可惜现在华大的股价只剩零头。

如此犀利的操作,业绩能不惨?

但宝安也不是浪得虚名,把山东的地产项目转让,净利润保持在2亿左右是必须滴。

业绩,总归要稳定才好。

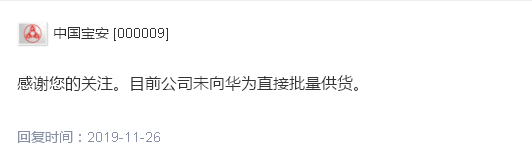

宝安在互动平台上的回复也非常清奇,贝特瑞供货特斯拉、华为已实锤,仍这样回答,永远不会痛快承认。

恶心吧,你别买啊。

宝安管理层如此折腾,自然天怒人怨:

二股东宝安区国资委的代表次次投弃权票;

宝安搞股权激励被中小投资者否掉。

二股东不满,广大投资者不满,但又怎么样呢,内部人控制企业就这样任性。

但是金子总会闪光,管理层的骚操作不能掩盖宝安的优秀,野蛮人终于还是来了。

12月23日晚,宝安发布公告,李松强兄妹持股达到5.31%,且拟于未来12个月内继续增持。

值得一提的是,这并不是宝安主动作为,而是李松强亲自告诉公司后才被动发布。

很多人将宝安的上涨归结于新能源的火爆,殊不知宝安早已佛系到啥也不跟,只有野蛮人才能治。

最终结果姑且不论,看戏就好,但这样的野蛮人不应该支持吗?

5

万科、格力两战,野蛮人成了臭大街。

可在国外险资举牌屡见不鲜,我们不能因噎废食,要辩证地看待野蛮人。

那些以投机为主,带有敌意的收购者,我们要抵制,但更多的野蛮人是善意的财务投资者,他们追逐低估标的,与机构投资者并无二致。

即使是敌意的野蛮人,从结果看股票大涨,这对持有的投资者仍是利好,企业价值得到发掘,投资理念得到认可,岂不美哉。

南宁百货如果没野蛮人出现,会涨?

就算有人天天喊公司手里有地,说的有板有眼,严重低估,也没人会信,几年下来,跌成狗屎。

再者,我们的资本市场并不规范,在坏制度下,资本的逐利性无限放大,市场参与者更看重利益而非道德,管理层、大股东、无良会计师等沆瀣一气,联手割韭菜的情况并不鲜见。

野蛮人的出现,能打破板结的利益链条,起到强化公司治理结构的作用,也算得上荡浊扬清,正如那句话:

问渠那得清如许,为有源头活水来。