正确的 知识还得加上行为习惯改变的能力,才是成功的交易中最为重要的

交易的本质实际上就是犯错

成功的法则是:“善输,小错。”交易成功总是偏心于那些输得少的人、善于输的人。

不要等出现损失就立即清除不正确的仓位–永远不要等着市场提醒你已经出错。

从一开始交易,就必须在正确的时间做正确的事情,

但在很多情况下,交易者们在自己的计划中却没有考虑过“如果我错了怎么办”

在交易中,如果你总是碰到坏运气,你最后将被迫认赔出局。交易的一个基本要求就是,你必须对这种霉运进行提防。

我在交易的第一步,是把所有的走运的因素全部排除掉再说。

市场在很多时间内处于一个不可预测的模式中。短期和长期趋势的确存在,但不是所有时间内价格都在按趋势在运动。

正确的持仓方法是,当仓位被证明是正确的时候你才持有。要让市场告诉你,你的交易是正确的,而永远不要等它提醒你是错误的。

如果你等待市场来告诉你交易是错的,你总是要付出更高的代价。

规则一:在一个象交易这样的失败者游戏中,我们与大众相敌对的立场开始游戏,直到被证明正确以前,我们假定我们是错的(我们不假定我们是正确的,直到被证明错了)。在市场证明我们的交易是正确的以前, 已建立的仓位必须不断减少和清除。(我们允许市场去证明正确的仓位)非常重要的一点是,你必须理解我们所说的平仓原则:当仓位未被证明正确时我们就平仓,我们没有时间等待市场证明你做错的时候才去平仓。

你的思维方式应该是这样:当你的交易是正确时,你可以什么也不做;而不是当你的交易不正确时,却袖手旁观!

不要持有仓位,除非你的交易已经被证明是正确的。

规则二:毫无例外并且正确地对你的赢利仓位加码。“毫无例外”是指加码必须不由交易者自身的主观意志来决定。加码的方法必须根据你的交易计划本身来决定

规则一和规则二不是建仓的标准,它们仅仅是根据你的交易程序发出的指标来建立一个动机的系统,来满足硬币两面不同的要求。

让你盈利品种的仓位总是大于你可能亏损品种的仓位。

在交易的任何时候,规则一必须始终被遵守,包括在你加码的时候,以避免你的交易跟着市场掉头反转。

任何时候,你都必须在所计划的交易系统中,考虑到所建仓位的大小。

在你有机会的交易日里你必须把握机会,尽量增加你的利润,这样可以弥补你的损失。你不应该只是为了交易而交易,你应该为自己的生存而交易。

在交易中,规则是不应该被你打破的。首先,你要设计自己的交易计划,然后通过市场来证明你建仓是否正确。

不要试图控制市场,而是应该去控制仓位,因为这会使你的交易简化,同时还可以增加你的交易能力,这主要是因为当你知道自己所期望的目标之后,就可以在建仓的时候实现这些目标

当你开始某次交易时,不要把这次交易看成你所做的惟一一次交易,你可以做的交易有许多。如果你没做错的话,你不会错过市场的每一次走势的。

你根据交易计划开始交易,市场可能证明你的仓位是正确的,也可能证明仓位是错的。你没有必要觉得沮丧,在一个合理的时间内,如果市场没有证明仓位的正确性,那么它迟早会变得不正确,既然这样你为什么不早点撒手呢?

我猜95%的交易员是先开始交易,然后就等着市场去证明他们的仓位是不合适的。即使仓位被证明是对的,他们下一步马上就会考虑清仓的时间。这样做符合人类的天性

正确的标准是什么。我们的交易程序提示三点:一、开盘的头半个小时内,价格应比昨天收盘价低,而且正在走高,预计在交易日的上午将突破昨天的最高点。二、价格在头半个小时停留在前一天的上半个交易波动区;三、在收盘价上一定要有3点(千分之三)以上的利润。

你必须一刻不离专心照料你的仓位,不存在长线交易!只有转化为长线持有的仓位。

你不要加倍增仓或者更多加仓,使你的仓位变成一个倒金字塔形。

因为市场并没有证明你的决定是正确的。你可以持仓几个星期,但不应该过量交易从而使你的损失急剧增加。

如果你希望趋势继续或是有所发展,你可能会持仓两周,但你绝不能过量交易,否则市场有一点小的波动都会使你损失惨重。

小仓位是很有利的,它可以让你用正确的反应来保护资金。

我希望小交易员在转成为长线交易员时,对回报率的要求能够更加现实一些。你不会只因为转做长线投资,就一下子能赚一百万。

首先,在我们建仓的时候一定不要先建重仓,因为这个仓位还没有得到证实。我们建仓的惟一依据就是我们得到了一个信号

因为我们仓位小,所以我们必须有一个可以增大仓位的计划(规则二),否则长期来看我们的赢面就无法超过一半。

第二点,就是必须把我们所作出的努力和自己的期望值区别开来。

在交易中你惟一应该经常提醒自己的念头应该是:我会在交易中损失一大笔钱。

建仓、加码、清仓以及正确使用规则来保护自己不被从交易场踢出去,作为一个交易员,你的工作就是为上述过程建立一个行之有效的计划。

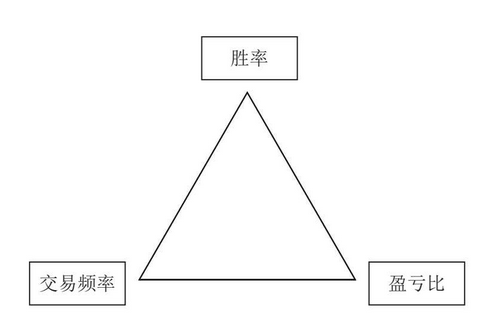

交易最重要的一点,就是你的收益不仅仅取决于你赢了多少次或输了多少次,更是取决于你的损失有多小。先关注你输了多少,然后再关注你赢了多少。

我认为交易是一个限制损失的游戏。明白你在最坏的情况下会损失多少,可以使你比将来想要做到的会更好,因为你的交易计划的标准会告诉你,在市场里什么时候你的仓位是正确的,这意味着你每次的损失都不大。另外,清除错误的仓位还会为你带来效益。

如果没有被证明持仓正确,你就必须平仓。这么做就可以避免持仓过夜的危险。

任何时候都不要过量交易。

我从不建立与我的信号相反的仓位

交易计划可能会包括资金管理的部分,但是它总是成为整个计划中的一个软肋弱点。挫折会逐渐使交易员士气低落,直到最后使他们的信心消失殆尽。

一开始时我们就是与大多数人对立的立场上,在被证明是正确的以前,我们假定我们是错的!直到市场证明我们的仓位正确之前,我们必须不断地减仓或清仓(我们不假定我们是正确的,直到被证明错了。我们让市场去证明正确的和不正确的仓位)。

你永远不会去主动思考令你感到不舒服的市场变动。它是具有破坏性的,没有经过学习改变,你是不会有正确反应的。

行为习惯改变是你自己的责任而不是别人的。

交易是失败者的游戏,经得起失败的人是最大的获胜者!

不要把想法局限在一个狭隘和固定的模式上,我觉得经常会有交易员犯这种毛病。

你才是能激发你自己的那个人。也只能是你自己。在交易中,你必须自己做交易,而不是别人让你这么做的。

对于一匹瞎马而言,眨眼和点头效果是一样的。

愤怒或是贪婪、恐惧,都只是浪费时间,是没有效率的表现。

如果你因为手中的仓位而耳热心跳,寝食不安,那么,幽灵的告诫是第一时间立即清仓

一旦仓位建立,情绪就变成了一个我们并不喜欢却又不得不面对的因素。当仓位按照我们预期的方向进行价格变动时,我们会变得很兴奋。但是注意,我们经常会沾沾自喜,而完全忽略了对建仓进行深入研究。

建仓只是整个交易中很小的一 部分。每次当你发现一个信号的时候,你都要把它看成只是一系列交易的前奏曲。你必须很清楚,如果想达到你的目标,你应该怎么去做。与你刚刚建立的仓位比起来,你的目标才是最重要的。一定要留心你的新仓位完全与市场方向格格不入的可能性

犯错的好处就是,你可以清楚那个仓位错在何处。当情绪占有一席之地的时候,你要倾听自己的内心对于错误的想法是什么。这样很管用,感情在交易中不应该有位置。如果你意气用事,那个仓位一定是错误的。

当你不知道自己仓位是否正确的时候,你可以把它当做是错误的来考虑,尽管你可能还是一时不能清楚,但你很快就会明白仓位的性质。

在市场里行动要快。出人意料的事情总是发生在你持有仓位的反方向。当我们的仓位是错的时候,我们对于价格走势往好的方向去幻想,并不能阻止出人意料的坏情况。

从不同的角度看问题是很重要的,我在交易中懂得了与别人不同的必要性。除了你自己的观点,你不需要遵循其他任何人的意见。千万不要忘记这一点!通过你自己的努力来改善你在交易中的行为。

持有错误仓位的时间太长,是造成重挫的主要原因!

当仓位没有被证明是正确的时候,你应该迅速行动,这样才能保住你的资金。

只在一个已经明确的趋势中进行交易,我们正确地增加筹码

市场每天都在变化,现在所显示的价格并不一定总是正确的,而且绝对不会永远正确。

市场不总是正确的,时间和市场活跃性是使市场出错的两个重要因素。

我的交易习惯之一,是选择最弱势的市场中突然出现的一个强劲上扬行情时迅速卖出。

对市场的正确性质进行怀疑是很有必要的。特定情况下市场一定存在着错误的可能性,所以我会提前做好交易准备。

我认为活跃的市场会是正确的;而活跃性很差的市场,我认为不会是总是正确的,相反它有可能会被扭曲。

规则三从属于交易量,而交易量等于活跃性。如果市场在低成交量的情况下上扬,则市场是不正确的,此时放空是最理想的。如果市场在高成交量的情况下出现上扬,市场就是正确的,最好买进多头。

规则三。放巨量后三天内全部清仓! 把握时机,尽收利润。 我们应该充分重视市场活跃性差的负面作用,在市场极度活跃、三天内成交量极高的状态下,清除我们已有的仓位–在出现极高成交量交易日的次日,我们应立即清除我们的一半仓位,之后两天内再清除掉另外一半。

在成交稀少或是死水一潭的市场里,我们应该对所有交易计划中出现的信号都表示怀疑,同时等待进一步的信号来澄清真相。在活跃度太差的情况下,一般的市场指标不再会是有效的建仓指标。

高成交量交易日经常是在牛市的恢复期出现,这期间随时可能会出现一个重大事件,导致极端成交量出现,这种成交量异常的情况通常会持续几天时间

大多数情况下,我们可以结合成交量来观察市场的活跃性,看看它处于正常还是反常状况。在极端情况下,我是运用每日平均成交量作为衡量活跃性的参考。

交易不是我们生活的全部。尽早知道在交易中你的幻想与实际的差距有多大并且在现实中切实改变这种幻想,你就能在交易中应付自如。

在我们的生活和交易中,我们总是或多或少地要面对自己无能为力或是几乎无法改变的突发事件,我们必须为这种事件做好计划和准备。

最关键的时刻是你建仓之后的那一刻,此时你必须对消息保持高度的敏感

交易员常常被自己的情感所左右,从而看不到全局,这是使系统失灵的主要原因。

你的行为动机必须很明确,就是不能让你的帐户上出现大比例的损失–不只今天是这样,而是每天都要如此。你必须把这种大损失看成是与个人的不良习惯一样,避免这种情况出现在你的帐目表上

对我来说,规则是最为重要的优势,它给了我信心,让我知道我有能力并且一定能够在交易中生存下去。保证自己的生存,是任何一个交易计划的灵魂所在。

每一天,市场作为一个系统,都在不断地证明大多数人是错误的,只有少数人做出了正确的判断。

在波动的市场中止损,并不能给你太多的保护

止损使交易员们误以为通过止损可以从相反的价格变动中得到保护。当市场处于流动状态时,止损单确实可以很好地发挥效用,

一定要留意波动的速度,然后在适当的时间段内时刻关注进展,每个市场对此反应都会略有不同。

我们生命中最重要的东西就在于生活本身。我们的家人和朋友比我们在交易中所得到的任何物质化的东西都更为重要。而且,不论何时,他们都是我们努力成为最好的交易员的强大动力和根本原因。